Prepandemia: cada vez que iba a comprar en una tienda, me preguntaban si pagaba con efectivo o tarjeta. Hoy en día, la pregunta cambió a “¿débito o crédito?”; incluso hay PoS (Points of Sale, donde puedes pagar por ti mismo, como el cajero de un estacionamiento) en los que ni siquiera se necesita la pregunta. ¿En cuánto tiempo evolucionamos a esto? ¿Qué ha pasado con los medios de pago en Chile?

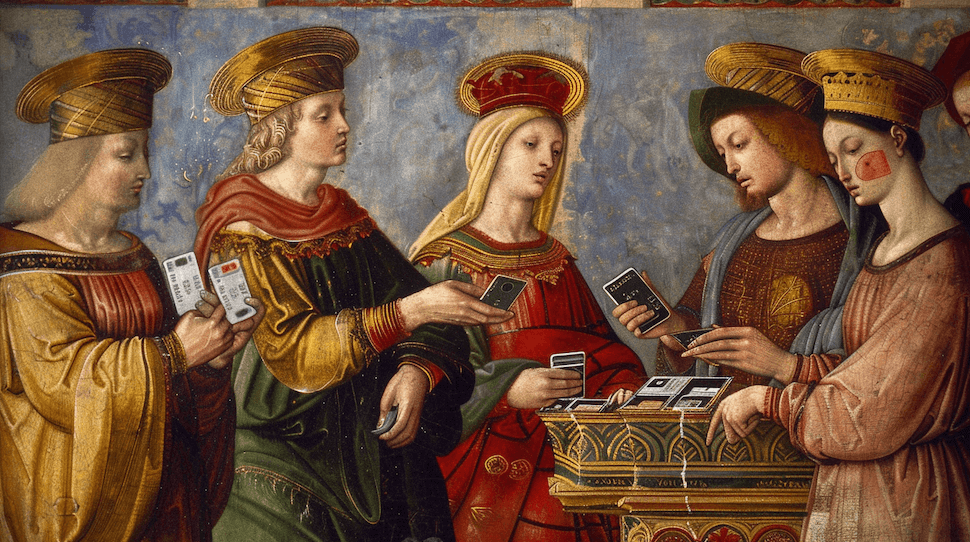

Hace más de 12.000 años, cuando la sociedad se asentó a cultivar la tierra, criar animales y practicar nuevas formas de producción, comenzó el trueque. Básicamente, cada persona producía algún tipo de bien específico (como gallinas, papas o jarrones) y, muchas veces, el total era más de lo que necesitaba; ese excedente podía intercambiarlo con otra persona por un bien que no sabía producir, y así aumentaba su base de consumo. A medida que aumentaba la producción, también lo hacía el excedente y las oportunidades de intercambio. El problema era lo difícil del intercambio: ¿cuántas papas equivalen a una gallina?, ¿o qué ocurre si necesito un jarrón, pero nadie que los produzca necesita mis papas? Para resolver este problema, nace el dinero.

En sus inicios, el dinero no consistía en monedas o billetes como lo conocemos hoy; eran gramos de oro o plata, o incluso piedras gigantes como en Micronesia, que permitían ser intercambiados por otros bienes. Algo así como un trueque, donde un tercer producto (como el oro) servía como convención para intercambiar.

Pero en realidad, arqueólogos e historiadores han debatido ampliamente sobre el origen del dinero y la explicación anterior es solo una simplificación. Hay teorías que separan “el dinero” de “la moneda”, que asignan su origen no a la evolución del trueque sino a las transacciones de crédito, y un largo etcétera que daría hasta para una tesis de doctorado (pero si quieres saber más, te recomiendo este podcast).

Cuando pasamos al pago con monedas de metal y los billetes de papel, en un comienzo, estaban respaldados en oro (el llamado “patrón oro”), donde básicamente cada moneda o billete estaba respaldado por una cantidad fija de oro. Sin embargo, los países empezaron a gastar demasiado y a emitir más dinero del oro que tenían para respaldarlo, lo que fue reduciendo la credibilidad del sistema.

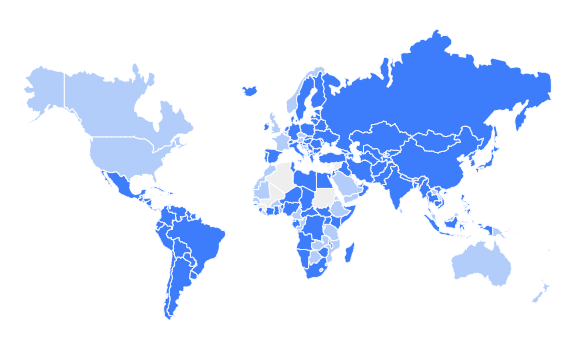

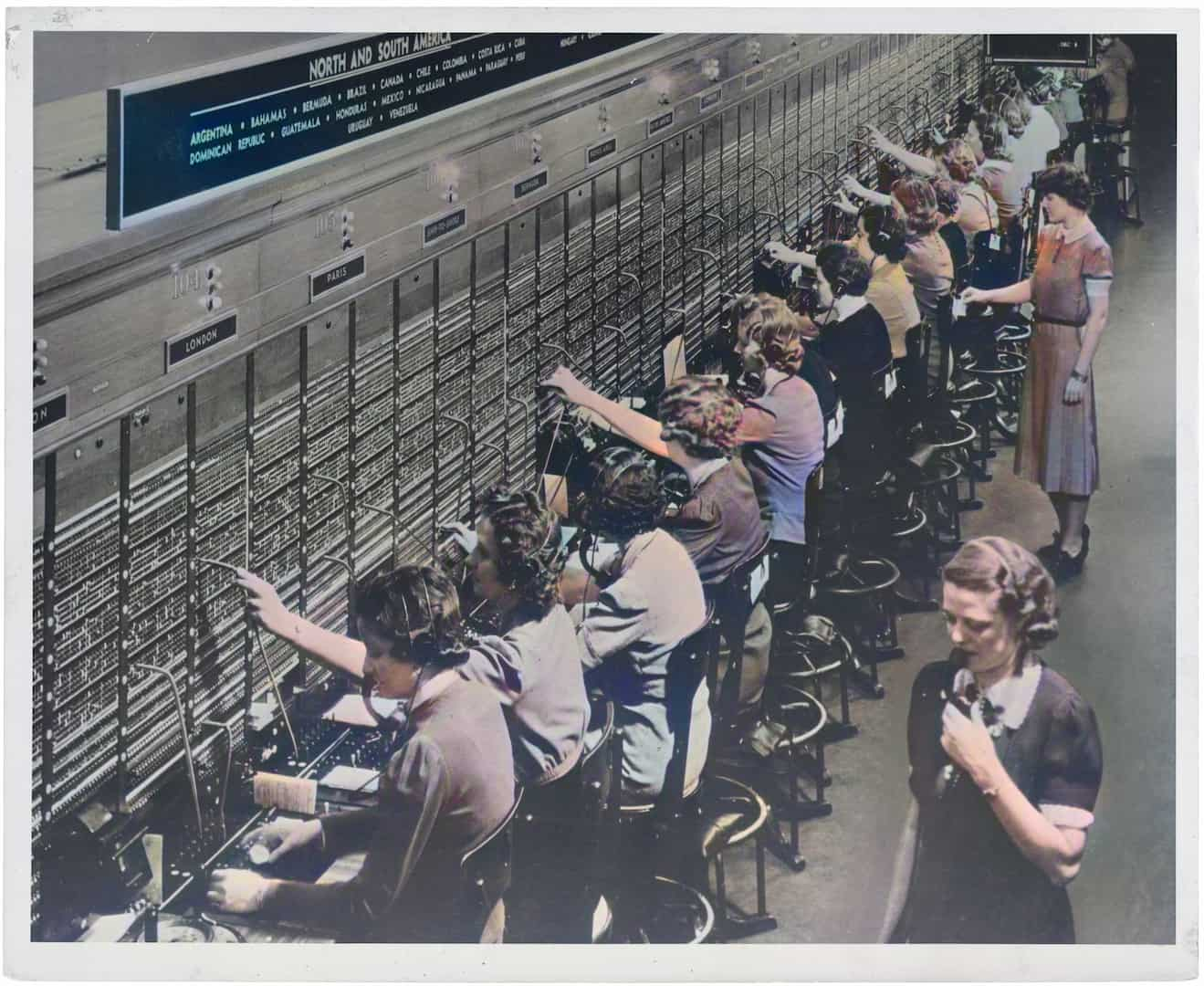

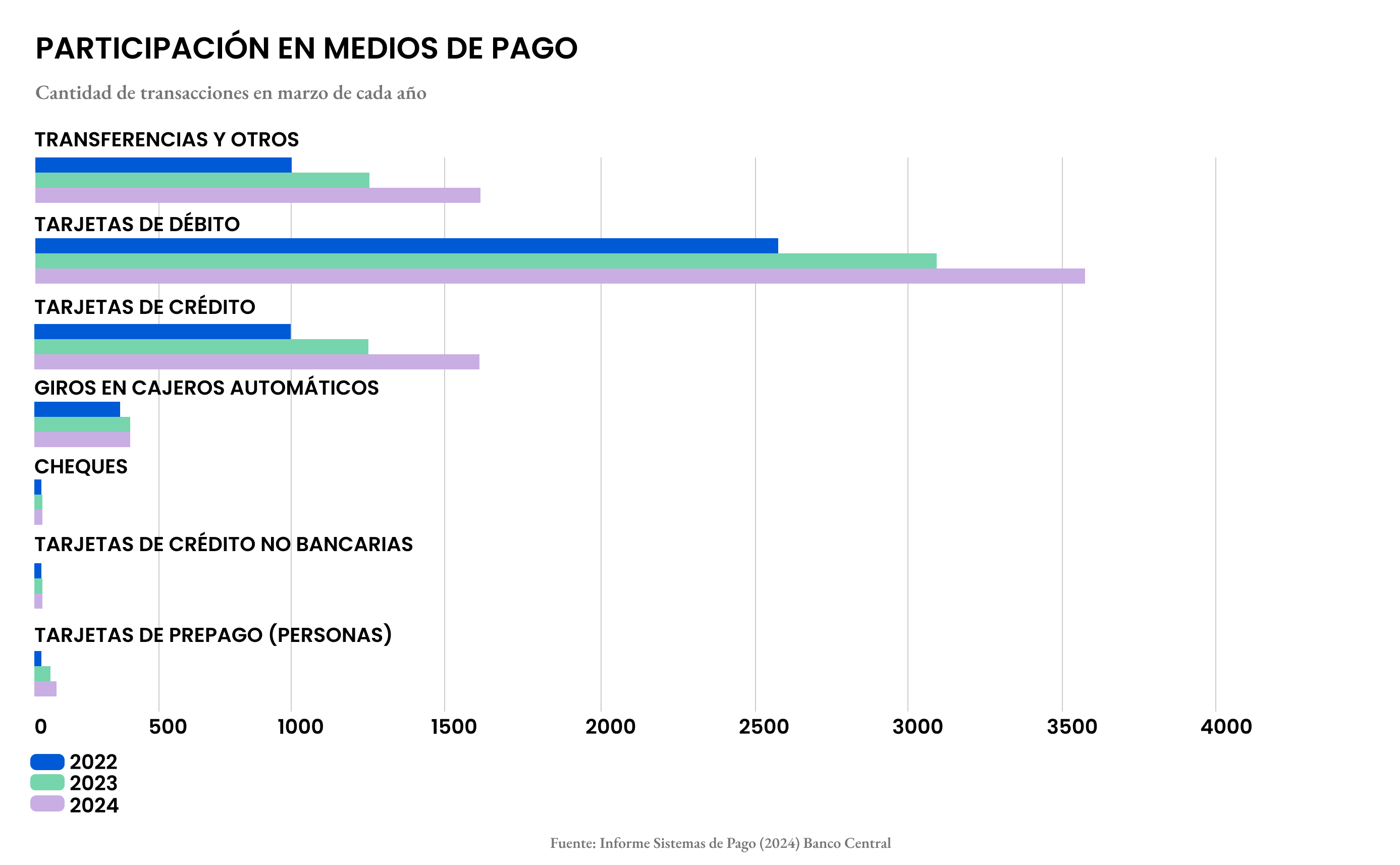

Hoy en día, el dinero son simplemente bits que viajan por internet. En Chile, el medio de pago predominante son los pagos digitales: la mayoría de las transacciones se realizan mediante tarjetas de débito o pagos por internet. Solo las transferencias electrónicas y otros pagos por internet realizadas entre marzo de 2023 y marzo 2024 son equivalentes a un 82% del PIB.

Por supuesto, la introducción de nuevas formas de pago no reemplaza completamente las anteriores. Ahora conviven varias formas de pago, como el efectivo, los cheques, las tarjetas y transferencias, aunque los medios más antiguos van en declive. Siguiendo con las estadísticas en Chile, aunque el uso de efectivo (reflejado como “giros en cajeros automáticos") o cheques van en caída, estos siguen siendo medios de pago importantes para un segmento de la población.

El Banco Central realiza una encuesta anual llamada Encuesta Nacional de Uso y Preferencias de Efectivo (ENUPE). La última se hizo el 2022 y señala que un 43% de la población aún prefiere su uso como medio de pago frente a otros como las tarjetas o transferencias. En contraste, el resto de la población —específicamente la gente de menor edad— tiende a preferir compras con tarjetas o transferencias.

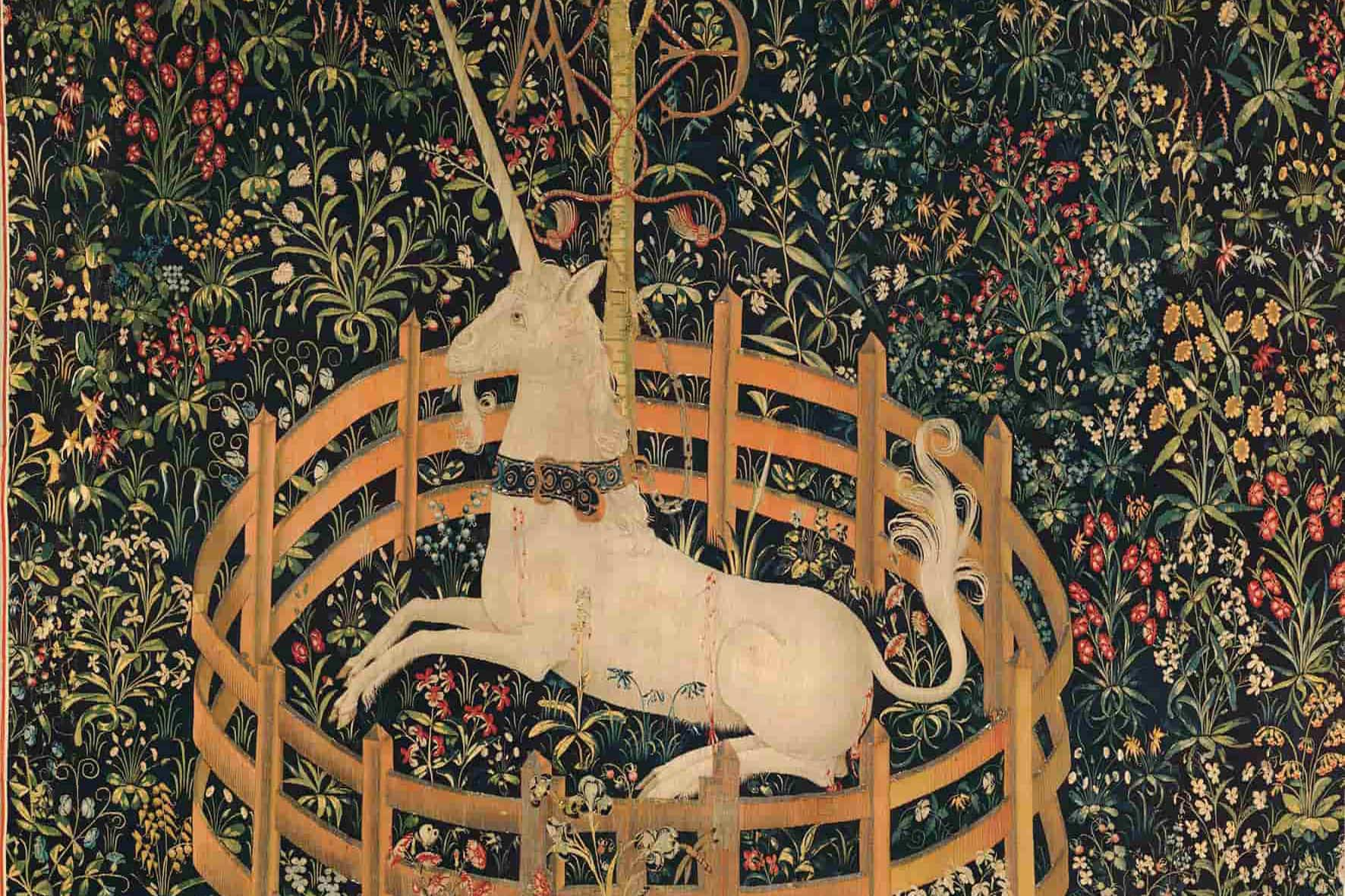

Las tarjetas de crédito debutaron en Chile en 1978. La primera fue de la marca Diners Club emitida por el ya inexistente Banco Hipotecario y de Comercio. Nació en la década de los 50 en Estados Unidos, a raíz de un descuido: un grupo de amigos salieron a comer y quien iba a invitar olvidó su billetera. Aunque pasó tremenda vergüenza al proponerle al dueño del restorán pagarle más adelante, encontró una idea de negocio que más adelante se convertiría en un producto infaltable en varias billeteras del mundo.

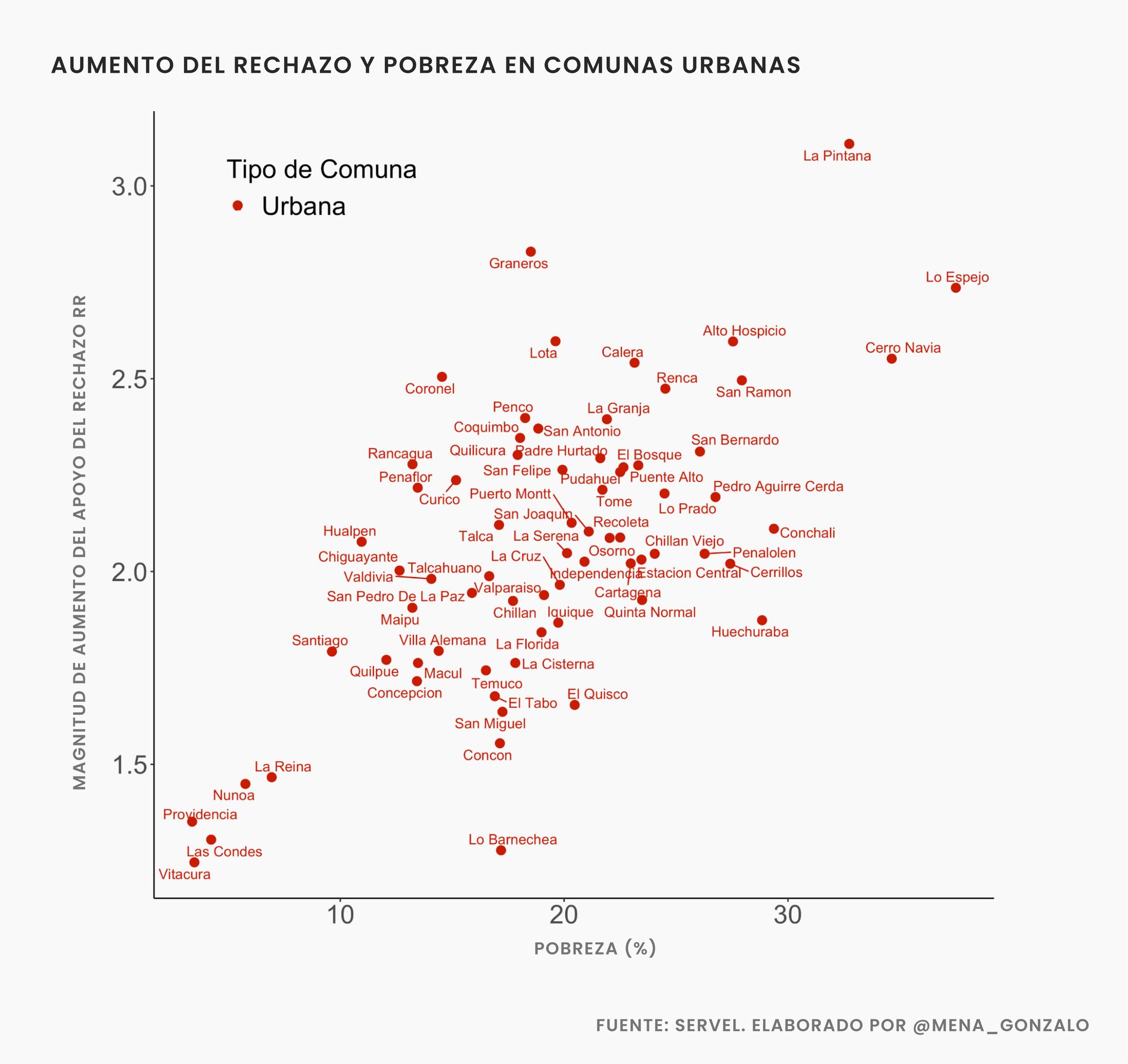

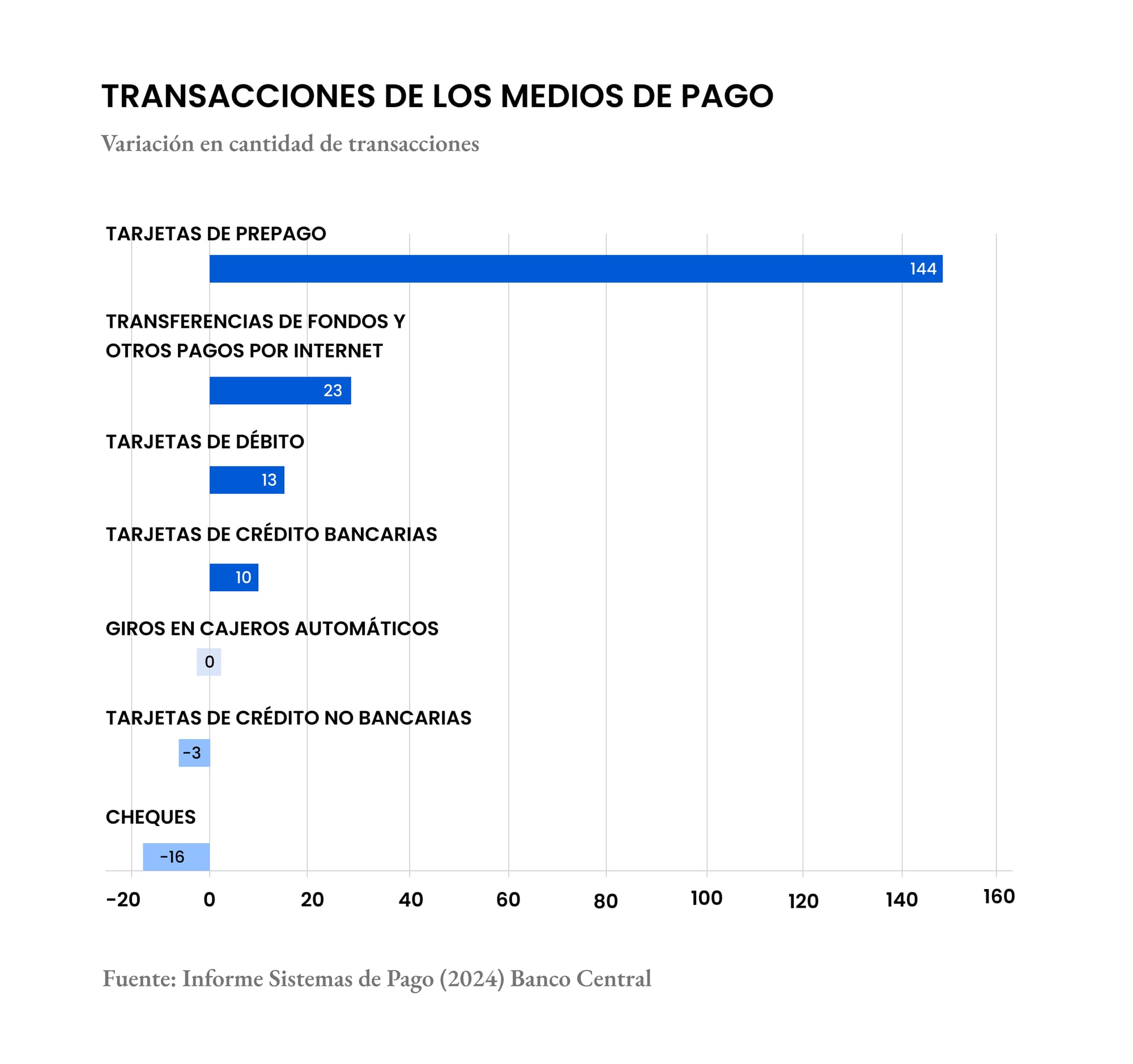

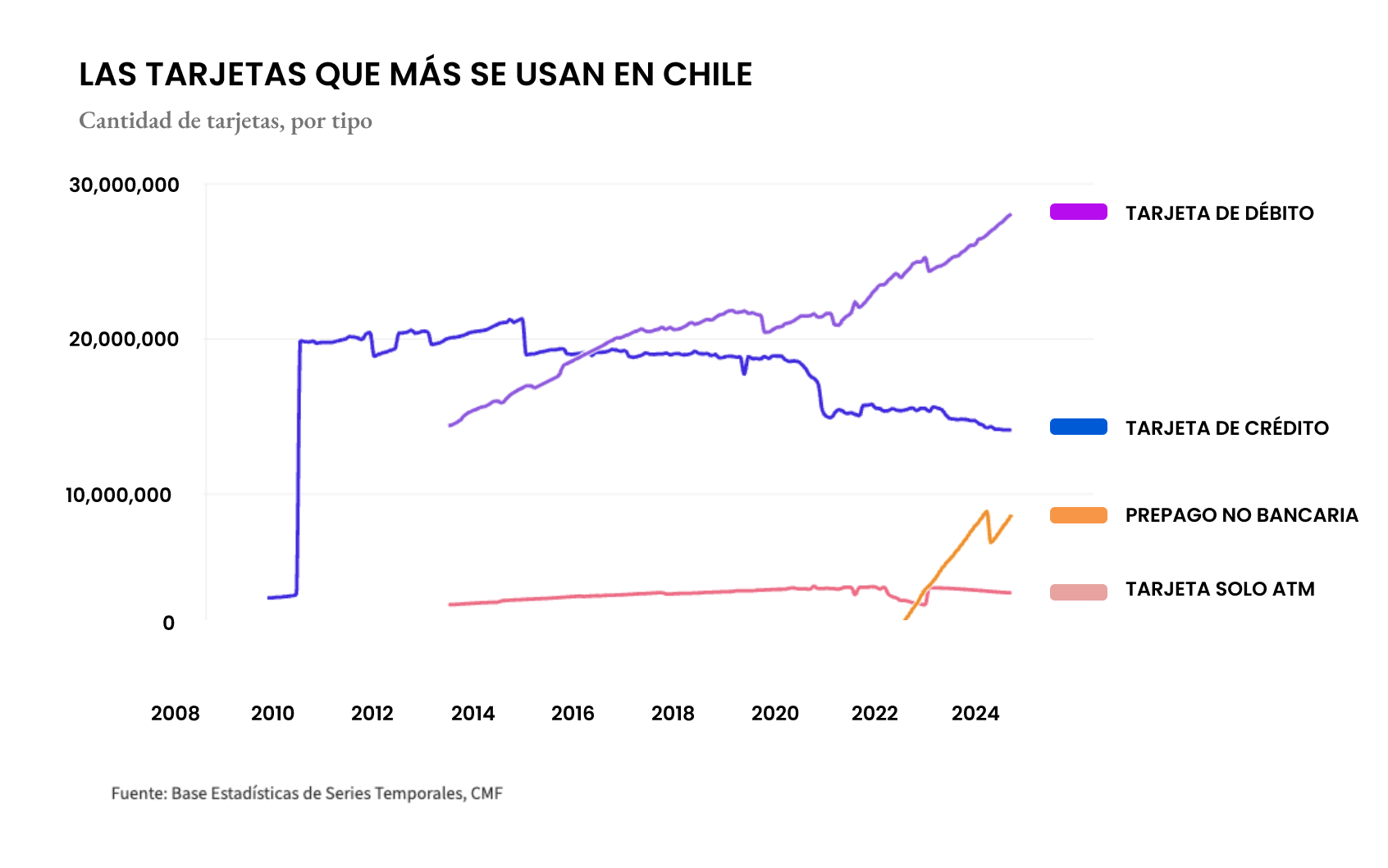

Pero no todas las personas tienen acceso a una tarjeta de crédito: los bancos piden cierto ingreso mínimo o incluso tener un contrato indefinido. Con el tiempo, han surgido varias leyes y normas para autorizar otro tipo de tarjetas, con menores requisitos para su apertura. En general, el espíritu de estas nuevas tarjetas es aumentar el acceso a los servicios financieros, especialmente de la población más vulnerable. Como se ve en el gráfico anterior, las tarjetas más masivas hoy en día son las de débito, mientras que las de prepago van al alza. Gracias a estos y otros esfuerzos, Chile exhibe un nivel de transacciones digitales comparable con algunas economías desarrolladas: dos tarjetas promedio por persona y 250 transacciones digitales en 2022, por persona.

Entonces: el efectivo y los cheques van a la baja, aunque el primero tiene un público bastante cautivo. Las tarjetas van en aumento; la cantidad de tipos de tarjeta y emisores que pueden emitirlas, también. ¿Y qué pasa con las transferencias?

En Chile no son el medio de pago más masivo en cantidad de transacciones, pero sí en monto: representan un 26% de la cantidad de pagos que hacen las personas. Sin embargo, en términos de volumen monetario, son significativas, pues corresponden al 60% del total gastado. Como explicamos en este post, una de las razones es porque de cara al cliente, es uno de los medios de pago más baratos, pero algo que pocos saben es que las transferencias no son gratis para los bancos. Los precios dependerán del banco que uses y dónde tiene cuenta el destinatario. Este es el costo que paga tu banco al banco de tu destinatario:

- $0 si el destino está en el mismo banco. Esa estuvo fácil.

- $102 pesos casi siempre. Excepto que tengas cuenta en Banco Estado. O tu destinatario esté en Banco Estado.

- $365 pesos si tienes cuenta en Banco Estado o tu destinatario tiene cuenta en Banco Estado.

(Para simplificar, las cifras están en pesos considerando la UF a $36.500)

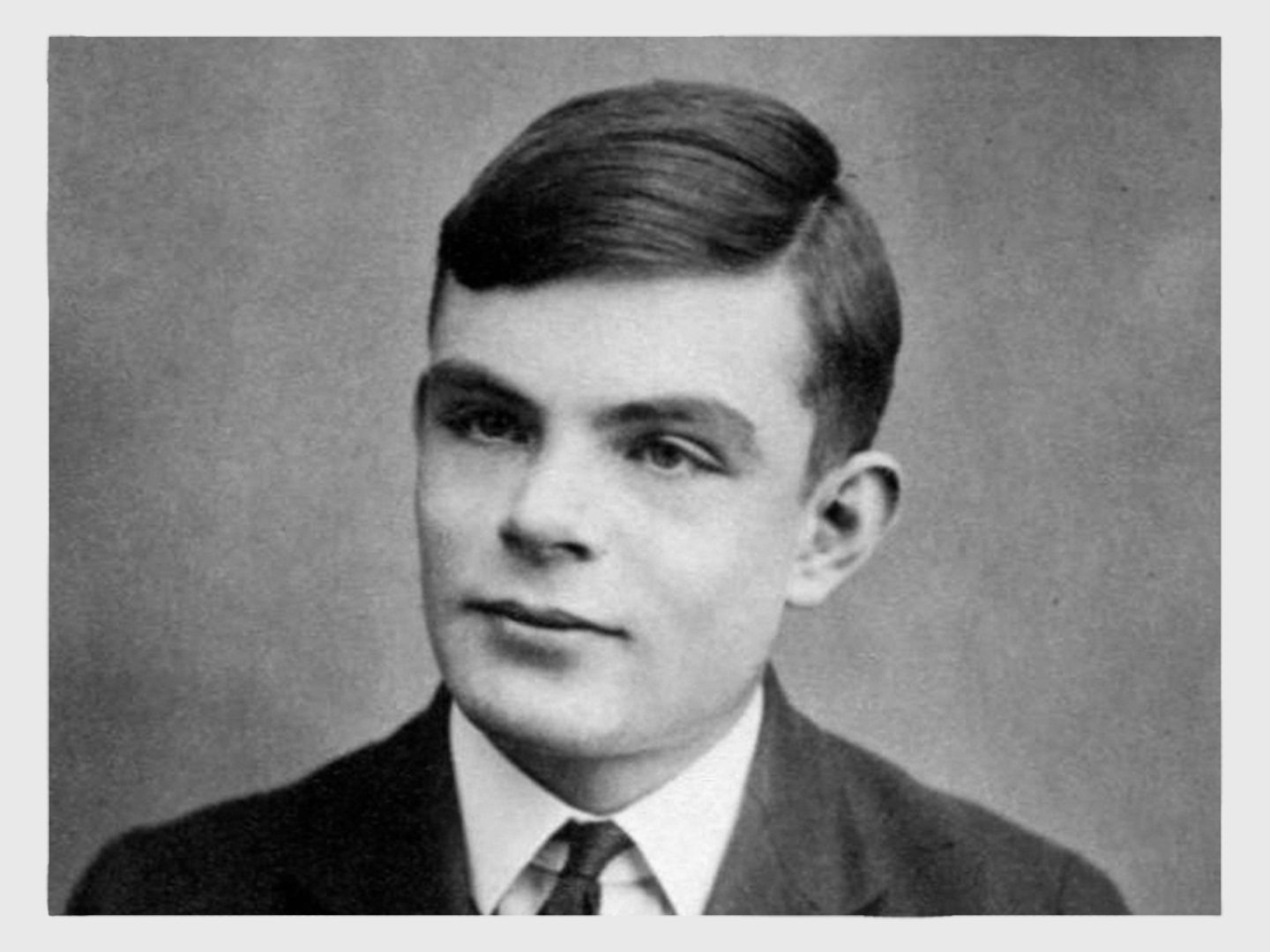

Pero hay que aclarar algo: los bancos no se mandan transferencias directo unos a otros. Si lo hicieran, para N bancos todos tendrían que crear N-1 integraciones: muy ineficiente. Los bancos contratan-y-son-dueños-del CCA (Centro de Compensación Automatizado) que intermedia las transferencias electrónicas. Y cobra por ello (adicional al costo interbancario descrito más arriba).Y hasta principios del 2024, el CCA era la única empresa que intermediaba esas transferencias, o en otras palabras, tenía un monopolio Hasta que el Banco Central emitió nueva normativa para las cámaras de compensación de pagos; de hecho, la Comisión para el Mercado Financiero, regulador del sector financiero, aprobó que Shinkansen cree la primera cámara de pagos fintech en el país.

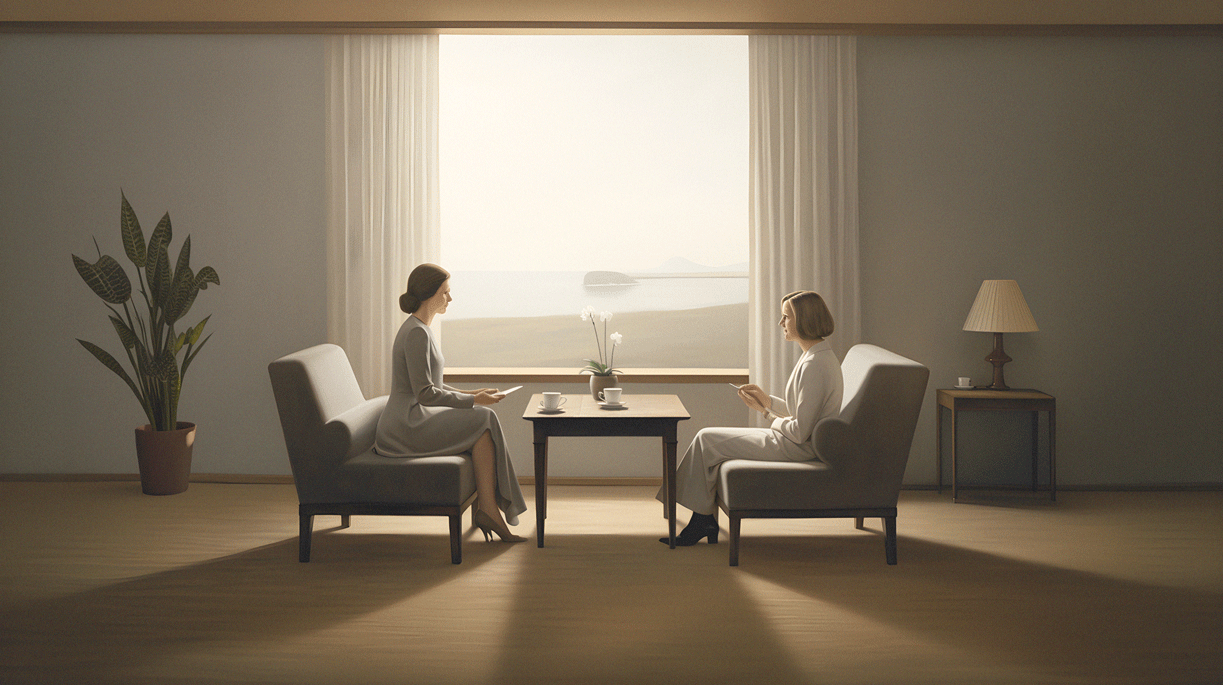

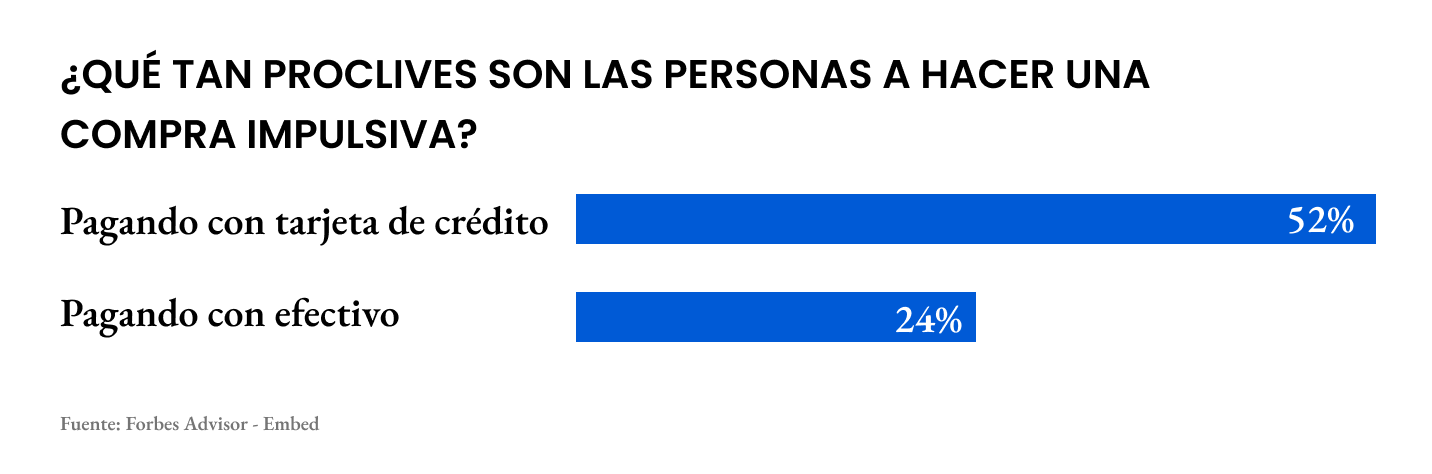

¿Qué medio de pago hace que gastemos más en cosas que no necesitamos?

Forbes hizo una encuesta en Estados Unidos el 2024 y la respuesta fue que uso de la tarjeta hace que se puedan hacer más gastos que no se necesitan:

Probablemente, es porque con efectivo tienes una noción física y constante de cuánta plata te queda. Y el pago con tarjeta está tan rápido (especialmente usando una tarjeta sin contacto, y que no te pide clave) que da la ilusión de que la transacción e intercambio de plata no se hizo. Pareciera todo está diseñado y avanza para que parezca que la empresa te hizo un regalo “que te merecías” y olvides que hubo un gasto. De hecho, por esa claridad de que con efectivo se gastaba menos, el 2023 se puso de moda el Cash Stuffing: guardar plata en distintos sobres por categoría, para tener mayor conciencia de cuánto se te va en qué área del presupuesto, y poder ahorrar más.

Aunque esta técnica no es la más eficiente, porque al no invertir tu plata pierdes la opción de que genere rentabilidad. Quizás mezclar esta metodología con la inversión podría podría ser un buen “hack” para ahorrar más: partes el mes con efectivo, con todos los gastos clasificados, y a fin de mes, juntas lo que te sobró del efectivo para invertirlo. Ahora que las tasas están más bajas, sería interesante un experimento que compare cuánta rentabilidad habrías tenido en un fondo muy conservador o Depósito a plazo, vs cuanto te ahorraste por tenerla en los sobres clasificada. Si lo pruebas, escríbenos a cartas@fintual.com contándonos los resultados. . Al final es como los escritores que usan una máquina de escribir para no distraerse con internet: puede que sea más lento, pero tiene otras gracias.

Texto basado en el siguiente post que escribí para Shikansen https://blog.shinkansen.finance/evolucion-de-los-metodos-de-pago-en-chile-2/