Una estrategia de inversión es el plan utilizado por un inversionista para lograr sus objetivos financieros. Este plan puede constar de reglas, restricciones, modelos, o en general de una filosofía que lo ayude a seleccionar los mejores instrumentos financieros para cumplir sus propósitos.

Existen cientos de estrategias y filosofías de inversión, desde el famoso value investing de Warren Buffett hasta estrategias de análisis técnico.

Sin embargo, hay una vasta evidencia en la academia y la industria financiera, de que la estrategia de inversión que en general es más fructífera para las personas es seguir estas 4 reglas:

- Invertir en un portafolio diversificado.

- Ese portafolio tiene que tener el costo total lo más bajo posible.

- El nivel de riesgo de ese portafolio debe coincidir con tu capacidad de asumirlo.

- No intentar hacer market timing, ser disciplinado y ahorrar constantemente.

Puede no ser la más sexy, pero ser “zen” es la estrategia más efectiva. En este artículo quiero compartir un poco de evidencia, y mostrar por qué es mejor ser un inversionista zen.

No vender tu inversión porque está cayendo

El primer principio es entender que las inversiones (sobre todo las de largo plazo) son volátiles, es decir, pueden tener pérdidas en el corto plazo. Esto es natural, y lo aconsejable es mantener la calma y no retirar la inversión porque está cayendo. En el largo plazo, retirar porque tu inversión está cayendo conlleva a peores resultados financieros.

Empecemos con un ejercicio. Considera la siguiente estrategia de inversión:

- Inviertes en el S&P 500 (acciones listadas en Estados Unidos).

- Cada vez que tengas una semana con rentabilidad negativa, retiras toda tu inversión.

- Y si una semana vuelve a subir, al cierre de esa semana vuelves a invertir.

Esta estrategia replica la idea de que, si algo está cayendo, hay que vender; y que solo hay que comprar cuando algo “esté subiendo”.

Veamos los resultados.

En el siguiente gráfico, la línea azul es cuánto hubieras ganado en los últimos 30 años si solo hubieses comprado una vez S&P 500 (sin vender nunca, una estrategia buy-and-hold). Mientras que la línea roja representa la estrategia de “vender cuando cae la semana pasada”.

Como se ve en el gráfico, la estrategia de retirar tu inversión cuando cae ha tenido una rentabilidad muchísimo más baja de lo que tendrías si sencillamente compras y mantienes tu inversión: modo zen. Más adelante veremos que este resultado tiene una explicación económica y financiera totalmente racional.

La lección por ahora, es que retirar el dinero durante caídas del mercado suele ser una mala idea, ya que te perderás los altos retornos que suelen seguir a esas caídas. En resumen, el mercado premia la paciencia. Como dice Warren Buffett: "El mercado no es más que un mecanismo de transferencia de riqueza, desde las personas impacientes hacia las personas pacientes".

Ahora vamos con otro principio que estresa aún más el resultado anterior.

Siempre es un buen momento para invertir

En el largo plazo los mercados suben (hablaremos del por qué más adelante), y eso hace que muchas veces estemos en “máximos históricos”, lo que ahuyenta a mucha gente a invertir hoy bajo la premisa de “ha subido mucho, mejor me espero a una caída y ahí le meto”. Sin embargo, el hecho de que los mercados hayan subido mucho no significa que haya que esperar a que caigan para invertir, al contrario, la evidencia muestra que esta estrategia es sub-óptima.

El siguiente ejercicio fue realizado por el banco suizo UBS y ejemplifica muy bien este fenómeno. Lo que hicieron fue simular cómo le fue a un portafolio compuesto por el S&P 500, y compararon dos estrategias:

- Buy and hold: invertir en el S&P 500 y esperar (estrategia buy and hold).

- Wait for a 10% correction: sacar toda la inversión cuando el S&P 500 llegaba a su máximo histórico hasta la fecha y volver a invertir cuando había una corrección (o caída) de 10% respecto al máximo histórico.

A continuación, replicamos el ejercicio y analizamos los resultados. La línea azul muestra el rendimiento de la estrategia de “invertir y esperar” y la línea celeste es la estrategia que intenta “ganarle al mercado” y comprar tras una corrección de 10%. La primera, de esperar y no hacer nada, le gana por más de 80 veces a la segunda.

Este resultado, junto con el primer experimento, son el reflejo del mismo principio: siempre hay que “estar invertido”, o sea, no es recomendable ni retirar el dinero antes de tiempo ni esperar a invertir. De hecho, como veremos en el próximo resultado, hay que estar invertido, incluso, durante las noches.

Compra temprano, y no dejes tu dinero durmiendo en la noche

En inversiones hay algo que se le llama overnight risk, esto es, el riesgo que surge al dejar algo invertido durante la noche, mientras los mercados financieros están “oficialmente cerrados” (si bien muchas bolsas cierran, siempre hay actores operando 24/7). En general, este es un riesgo que vale la pena tomar: la evidencia histórica muestra que las acciones andan bien en la noche.

El siguiente gráfico muestra la comparación de dos estrategias. La línea roja muestra una estrategia que compra acciones en la mañana (a penas abre el mercado), y las vende justo en el cierre del mercado, sin quedar expuesto al riesgo del mercado durante la noche. La línea azul es una estrategia de comprar y mantener la inversión por siempre, incluso durante las noches.

Como se ve en el gráfico, mantener el dinero invertido durante la noche paga. Esto no es algo raro, porque forma parte del mismo principio: a más riesgo más retorno, en particular, en este caso estás tomando el riesgo de que alguna noticia o evento cause alguna disrupción en los mercados durante la noche, y el mercado recompensa eso.

La conclusión de estos 3 primeros resultados, es que no hay que intentar ganarle al mercado entrando o saliendo, sino más bien mantenerse dentro de él, incluso durante la noche. Esto permite en el largo plazo aprovechar al máximo el efecto de la composición (o interés compuesto, como en el colegio). De hecho, si bien es bastante simple, este método vence a la mayoría de las estrategias más “creativas”, como veremos en el siguiente análisis.

Una estrategia simple es mejor a una compleja

Mucha gente intenta ganarle al mercado, esto es, armar estrategias de inversión para tener rentabilidades superiores a las de los índices accionarios.

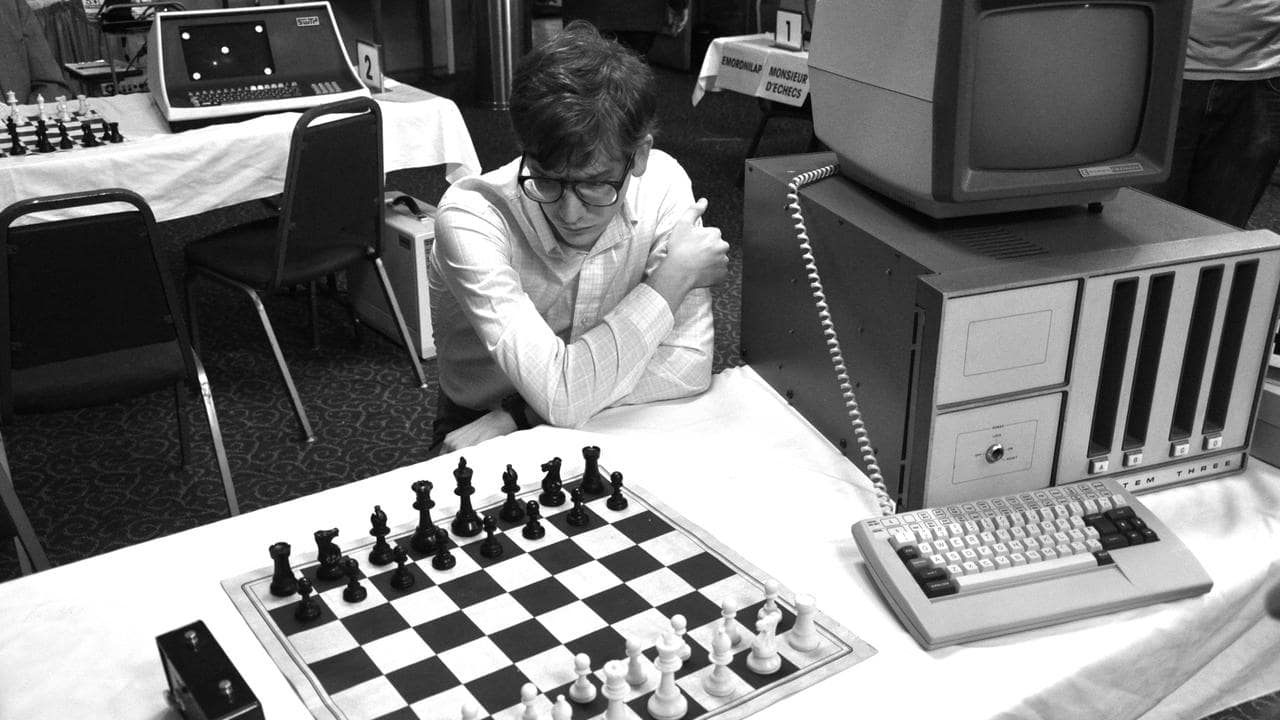

Las estrategias que más me llaman la atención son las que sólo utilizan la serie de datos histórica del precio del mercado para intentar predecir su movimiento futuro (ingenuamente). A este tipo de estrategias se les conoce como Análisis Técnico, e intentan superar al mercado basándose en la detección de patrones en gráficos de precios. Dentro de estos patrones existen varios ejemplos, como las medias móviles, soportes, resistencias, y canales. Por ejemplo, una estrategia podría ser comprar cuando el precio está por encima de la media del último mes y vender cuando está por debajo de esa media.

En general, el análisis técnico no está respaldado por la academia ni tampoco por la industria financiera, donde prefieren el análisis fundamental (del que hablaremos más adelante). Este tipo de análisis tampoco debe confundirse con la estadística o el machine learning, ya que se basa en patrones geométricos y su aplicación es exclusivamente financiera.

En el siguiente análisis quisimos comprobar qué es mejor, si tomar una estrategia de análisis técnico o sencillamente comprar y mantener una inversión (estrategia buy & hold).

En concreto, tomamos 22 estrategias de análisis técnico (muchas muy famosas y complejas, como RSI o Fear&Greed) y probamos sus resultados hacia atrás sobre el S&P 500. Las estrategias utilizadas fueron las siguientes:

El siguiente gráfico muestra cómo le fue a cada una de las estrategias durante los últimos 20 años. Recuerda, la línea sólida azul consiste en comprar el S&P 500 y no venderlo hasta el final (buy&hold).

Como se ve en el gráfico, no hubiese sido una buena idea seguir a estos indicadores técnicos en los últimos 20 años, o al menos no para ganarle al S&P 500.

No sólo eso: las estrategias de análisis técnico tuvieron que comprar y vender en promedio más de 600 veces durante la ventana del experimento. En otras palabras, hubieran operado en promedio 26 veces por año. Estas transacciones en la vida real tienen costos de corretaje, lo que empeoraría aún más el rendimiento de este tipo de estrategias. Además, hay que sumarle el tiempo que requiere ejecutar todas estas operaciones durante el año.

La conclusión de este análisis es que en general, la mayoría de las estrategias de análisis técnico (por más complejas que sean) no sirven de mucho. Al contrario, es más práctico y eficiente ser disciplinado y mantener la inversión inicial en el largo plazo.

Nótese que una de las principales debilidades del análisis técnico, es que se basa en patrones geométricos calculados exclusivamente en base a la serie de datos histórica de precios del instrumento en cuestión (en este caso el S&P 500), y sin ninguna otra información adicional. Esto es, a lo menos, inocente, considerando que día a día las acciones fluctúan ante la publicación de nuevos datos macroeconómicos, reportes de resultados o incluso de noticias geopolíticas.

Otro punto relevante, es que la mayoría de estos modelos son muy “baratos” y simples de implementar. Sería curioso que un analista técnico tenga la capacidad de ganarle al mercado y competir con instituciones financieras gigantes, que destinan cientos y miles de profesionales diariamente a intentar generar rentabilidad de manera consistente. Sin embargo, como veremos en el siguiente análisis, incluso destinando una mayor cantidad de recursos y expertos para intentar superar al mercado, una estrategia sencilla y eficiente puede ser más fructífera en el largo plazo.

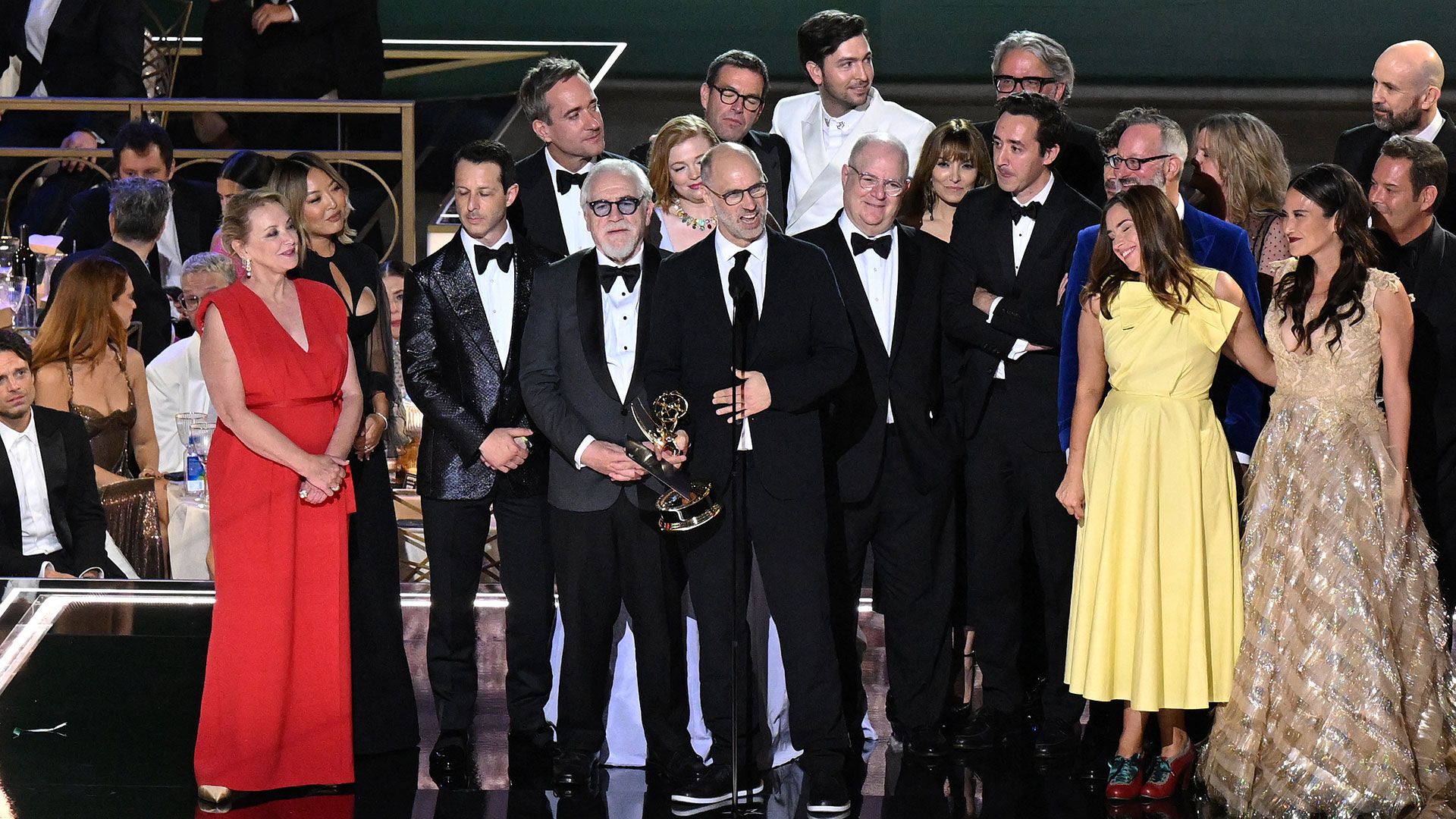

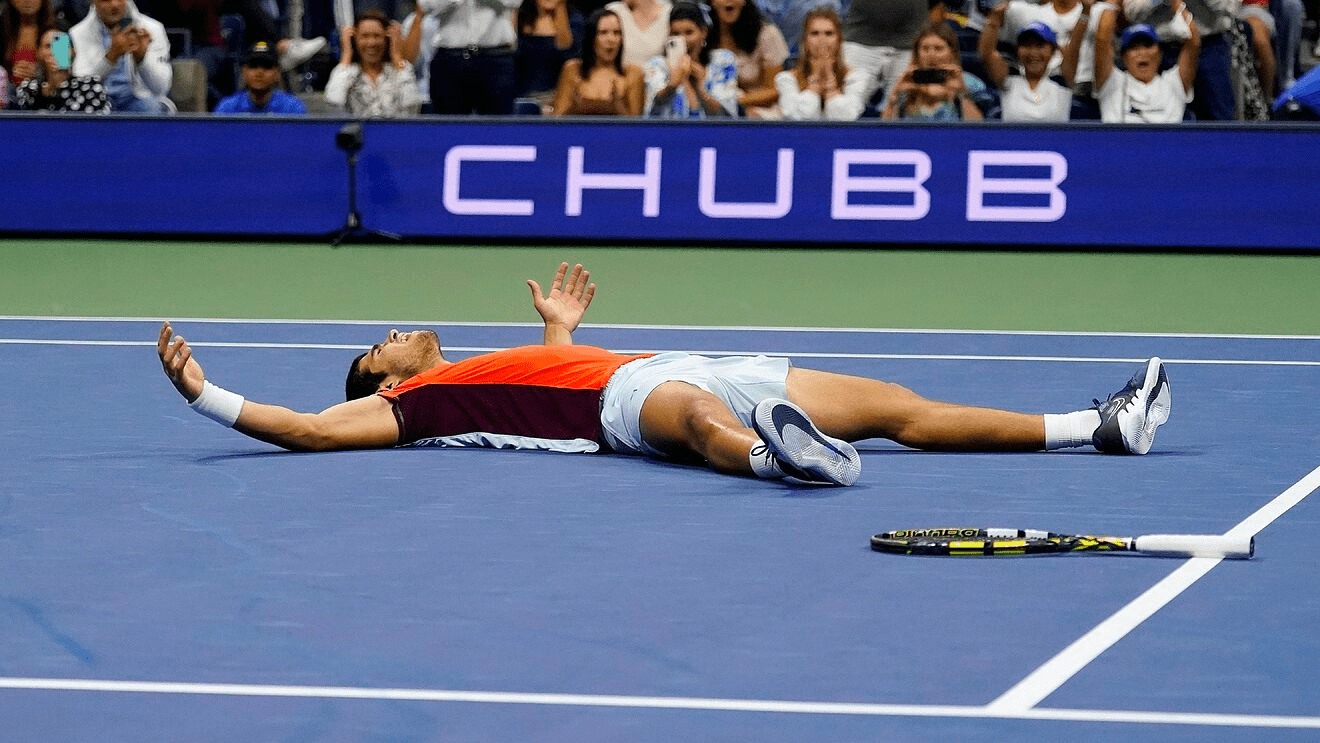

En el largo plazo, pocos le ganan al mercado

Cuando hablamos de “ganarle al mercado”, nos referimos a superar a un índice que represente al mercado accionario en función del tamaño de las compañías, como por ejemplo el S&P 500, los índices MSCI o el Nasdaq.

En la industria financiera, existen miles de bancos y gestoras de inversión que día a día buscan superar a estos índices, a este tipo de estrategias les llamamos estrategias activas. Los inversionistas activos usualmente buscan momentos correctos de entrada (compra) o salida (venta) de activos, y a su vez, sólo invierten en un puñado de acciones de empresas por sobre las miles de otras empresas restantes del mercado. El ideal de un inversionista activo es explotar las ineficiencias del mercado comprando activos financieros que están subvalorados por sobre activos financieros que están sobrevalorados. Para detectar estas “oportunidades”, la mayoría de los gestores se basa en el análisis de los estados financieros, presentaciones, y noticias que afectan a las empresas a diario. A este tipo de metodologías se les conoce como análisis fundamental o análisis bottom-up.

Existe amplia evidencia académica de que quienes están detrás de estas estrategias de inversión activa no logran ganarle consistentemente a una estrategia de inversión pasiva (zen), es decir, comprar y mantenerse. (Henriksson 1984, Firer et al 1992, Metcalfe 2018, Cagnazzo 2020). A esto se suma una robusta serie de estudios que muestran que, en promedio, la rentabilidad pasada de un fondo de inversión activo no implica una rentabilidad positiva en el futuro de manera consistente. (Kahn & Rudd 1995, Choi & Zhao 2020).

Un ejemplo práctico es el mercado de acciones de Estados Unidos, donde la mayoría de los administradores profesionales de fondos de inversión no han logrado superar al índice S&P 500 (uno de los índices financieros más seguidos del mundo). De hecho, según la agencia de estudios S&P Dow Jones Indices, en los últimos 5 años, más del 75% de los administradores de inversiones no logran ganarle a este índice, y cuando se alarga esta ventana a 15 años, este número crece a casi 90%, es decir, en el largo plazo la mayor parte de inversionistas activos no logran ganarle al índice de referencia S&P 500.

Puede sonar contraintuitivo que la mayoría del mercado no logre superar al mismo mercado, ya que si vemos al mercado como un conjunto de agentes compitiendo entre ellos, lo normal sería que el 50% de ellos le ganase a la otra mitad. Sin embargo, es totalmente normal este fenómeno, y el motivo son los costos asociados a gestionar una estrategia activa.

La mayoría de los gestores destinan una alta cantidad de recursos para intentar superar al mercado: contratan equipos de economistas, analistas, plataformas de trading, fuentes de datos, oficinas modernas en barrios de lujo y a su vez incurren en elevados costos de transacción por estar moviendo sus inversiones de manera constante. Lógicamente, este costo se traspasa al inversionista final como forma de comisiones, lo que merma la rentabilidad neta de este tipo de estrategias. ¿El consejo? Sigue al mercado, no intentes ganarle.

Ser consistente aumenta la probabilidad de éxito en tu inversión

Hasta ahora, el punto esencial de nuestra discusión es que en el largo plazo no tiene mucho sentido destinar tiempo y recursos a intentar superar al mercado. Por el contrario, la mejor estrategia es apegarse a seguir al mercado y minimizar los costos (como las comisiones). En el corto plazo, todo es más aleatorio, de hecho según el mismo estudio de S&P la probabilidad de ganarle al mercado aumenta levemente en ventanas temporales de un año. En el límite, ganarle al mercado en un horizonte de 1 día, es un hecho totalmente fortuito, muy similar a lanzar una moneda al aire.

Sin embargo, hay algo que puede ayudarte a aumentar tu suerte: ser disciplinado.

En el siguiente ejercicio, tomamos datos de precios del índice S&P 500 de los últimos 90 años, y calculamos la probabilidad de ganar dinero en función del plazo de tu inversión. Como se puede ver en el gráfico, mientras más tiempo permaneces invertido en el mercado, mayor es tu probabilidad de tener una rentabilidad positiva durante todo el período.

Notemos que este resultado no es trivial, si la ventana de tiempo aumenta, aumenta la cantidad de posibles días con rentabilidad positiva, pero a su vez, también aumenta la posibilidad de encontrar días negativos. El hecho relevante es que en el largo plazo lo que aumenta es la probabilidad de que la suma de esas rentabilidades diarias sea positiva. En este punto, una pregunta natural que podría surgirte, es por qué no todas las personas son racionales y muchas terminan retirando su dinero antes de tiempo. En la siguiente sección respondemos esta pregunta.

Para ganar en el largo plazo, hay que tener pérdidas de corto plazo

Suena sencillo, pero ser zen y mantener tu inversión durante años o décadas requiere disciplina y tolerancia al riesgo. Todo en la vida tiene un costo, pero las inversiones no funcionan como la mayoría de los productos o servicios.

Si quiero una hamburguesa doble, tendré que pagar más dinero por ella que por una de tamaño normal. Sin embargo, si quiero invertir en una acción que rente el doble que otra, no basta con pagar más, en inversiones no existe un análogo al “precio monetario” al que estamos acostumbrados. El precio de tener una acción que rente más, es el riesgo: a mayor rentabilidad, mayor riesgo, ese es el costo a pagar.

En este contexto, con riesgo nos referimos a la probabilidad de tener pérdidas de corto plazo, por ejemplo tener una caída muy grande y repentina en el valor de una inversión.

El siguiente gráfico muestra en azul la rentabilidad que ha tenido cada año el índice S&P 500, mientras que los puntos rojos muestran la caída más grande que ha tenido el mismo índice en cada año, estas caídas son pérdidas de corto plazo.

Como se puede ver, es bastante común que haya grandes pérdidas (de incluso 50%) durante el transcurso de cada año, sin embargo, a pesar de eso la mayoría de esos mismos años terminan con una rentabilidad positiva. De hecho en promedio, el S&P 500 ha rentado un 12.9%, y a su vez, ha tenido caídas de 12.9% promedio durante cada año. El año que mejor refleja este fenómeno es el 2020, donde cerró el año con una ganancia de 18%, a pesar de que ¡ese mismo año tuvo una caída de 33% !

Como dice el refrán: “El que quiere celeste, que le cueste”.

Todo tiene un precio, incluso la rentabilidad, y ese precio a pagar es el riesgo de tener pérdidas de corto plazo. Sin embargo, es un riesgo que en el largo plazo vale la pena correr. Y a todo esto, hay algo que puede ser incluso más riesgoso: moverse.

Entrar y salir del mercado puede ser muy costoso

Una de las tentaciones más grandes de las personas a la hora de invertir es tratar de predecir los mejores momentos para comprar y vender. Este enfoque, aunque parece lógico, puede ser extremadamente perjudicial. Un fenómeno bien documentado es el impacto negativo que tiene el perderse algunos de los mejores días del mercado en la rentabilidad de una inversión.

El siguiente gráfico ilustra el efecto de perderse estos días clave en el rendimiento de una inversión en el S&P 500.

En promedio, si inviertes y no retiras tu dinero, el rendimiento anual promedio en el S&P 500 ha sido 12.5% durante los últimos 70 años. Sin embargo, si por alguna razón hubieses retirado tu inversión en el mejor día del año, en promedio tu rentabilidad anual bajaría a 9.3%. De hecho, si te pierdes los 5 mejores días del año, en promedio tendrías pérdidas anuales. En un caso muy negativo, si estuvieses fuera del mercado durante los 20 mejores días, en promedio podrías llegar a perder casi un 20% anual.

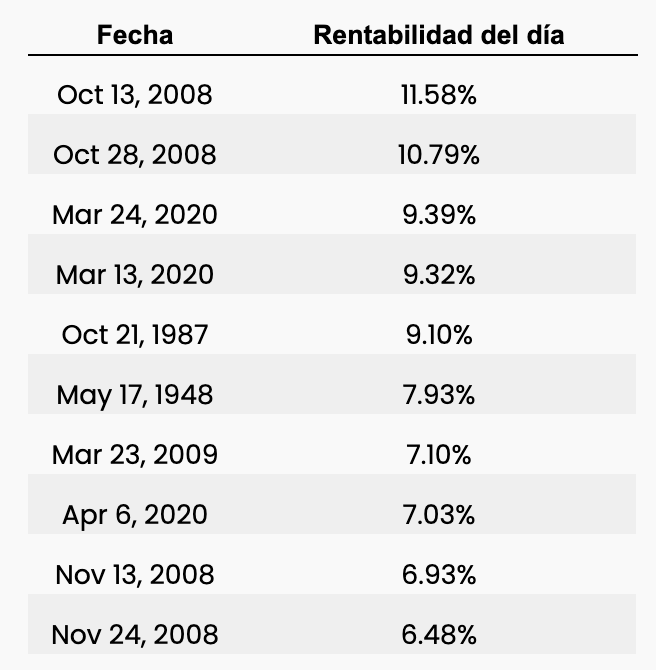

Puede sonar poco probable que te pierdas justo los mejores días del año, sin embargo, son precisamente esos días en los que la mayoría de las personas retiran su inversión. Estos son los 10 mejores días del mercado de los últimos 80 años:

Como puedes ver, los días de mayor rentabilidad suelen ocurrir en momentos de alta volatilidad y crisis en el mercado. Por ejemplo, octubre de 2008, con días de rentabilidades del 11.58% y 10.79%, coincide con la crisis subprime, donde el mercado estaba en pánico debido al colapso de grandes instituciones financieras. De manera similar, marzo y abril de 2020, con rendimientos de 9.39% y 7.03%, se produjeron en medio de la incertidumbre y caos generados por la pandemia del COVID-19. Lo mismo con el alza en octubre de 1987, que se dio la misma semana del famoso lunes negro, una de las mayores caídas de los mercados accionarios.

Estas subidas ilustran cómo las mayores oportunidades de ganancias suelen presentarse en los momentos de mayor pesimismo y estrés económico, subrayando la naturaleza cíclica y emocional de los mercados financieros. Mucha gente se asusta por las caídas, y se pierde “el rebote”.

No hemos descubierto la rueda; esto es algo natural en inversiones. En 1963, el matemático Benoit Mandelbrot documentó este fenómeno, conocido como volatility clustering o cúmulos de volatilidad, y se explica porque la volatilidad de las acciones guarda una correlación a lo largo del tiempo. Es decir, si el mercado está experimentando una alta volatilidad, es probable que continúe siendo volátil durante un tiempo, y si está en un periodo de baja volatilidad, esta calma también tiende a persistir. Por ejemplo, si hoy el mercado subió mucho, es muy probable que mañana también suba o caiga mucho. Los clusters de volatilidad en los mercados financieros se explican por la reacción tardía del mercado a nueva información, el comportamiento no-racional de los inversores (como el comportamiento de manada y sobre reacciones), fluctuaciones en la liquidez del mercado, el uso de apalancamiento, llamadas de margen de derivados, estrategias de cobertura dinámica, entre otras teorías.

Un lector más busquilla (y osado), podrá proponer que todos estos ejemplos también aplican para el lado de las rentabilidades negativas. Es decir, si un inversionista logra esquivar los peores días del año, su rentabilidad total mejorará drásticamente. Sin embargo, como conversamos anteriormente, es muy difícil (o imposible) lograr predecir con certeza si se aproxima o no una caída de mercado (la mayoría de las gestoras activas suelen perder esa batalla).

Además, existe un componente psicológico importante: la aversión a las pérdidas. Este fenómeno lo estudió en profundidad el premio Nobel Daniel Kahneman. En simple, nos gusta ganar, pero no tanto como nos desagrada perder. Por lo tanto, incluso bajo el supuesto de que las probabilidades y rentabilidades potenciales son simétricas entre perderse los mejores o los peores días del mercado, este costo psicológico hace más razonable la opción de mantenerse constantemente invertido a lo largo del tiempo. Es gestionar un riesgo.

En fin, lo relevante de esta discusión es que mantener la calma y no retirar las inversiones durante las caídas es una estrategia fructífera, y te permite aprovechar las recuperaciones significativas que suelen seguir a las caídas más drásticas. Si te pierdes estos “rebotes”, puedes llegar a mermar todo un año de rentabilidades positivas. Nadie dice que aguantar pérdidas sea fácil, es natural que nos duela el estómago cuando las acciones caen, pero como veremos en las próximas secciones, aunque se esté cayendo el mundo, en el largo plazo la tendencia de los mercados es hacia alza.

Ignora los titulares de corto plazo

Ser disciplinado y mantener tu inversión es difícil, sobre todo cuando día a día los medios de comunicación nos bombardean con noticias negativas sobre la economía, la política y los mercados financieros.

Sin embargo, históricamente, estas noticias no han logrado impedir la tendencia alcista de los mercados accionarios. El siguiente gráfico muestra la evolución del índice accionario Dow Jones, junto con varias noticias y eventos históricos ocurridos en los últimos 50 años.

Desde guerras, pasando por atentados terroristas hasta crisis de deuda y pandemias, el mercado ha sido resiliente. El gráfico muestra los últimos 50 años para poder ver claramente los eventos, sin embargo, podríamos extenderlo por más de 120 años y el resultado sería el mismo: las malas noticias producen caídas de corto plazo, pero no afectan la tendencia de largo plazo.

Con esto, bajo ninguna circunstancia buscamos reducir el análisis a “los mercados han subido siempre por lo tanto va a seguir subiendo”, si no, estaríamos cayendo en el mismo vicio de engañarnos por patrones geométricos que conversamos sobre el análisis técnico. Al contrario, nuestra proposición es que los mercados suben en el largo plazo por un motivo: el crecimiento económico.

En el largo plazo, la economía y los mercados son un espejo

A lo largo del texto hemos reiterado que las acciones y los mercados financieros tienden a subir en el largo plazo. Esto no es magia, ni mucho menos suerte, tiene que ver con el rendimiento financiero de las compañías.

Sin entrar mucho en la matemática, el rendimiento de una compañía se explica por sus utilidades y el crecimiento de estas. A su vez, este crecimiento de las utilidades de las empresas está fuertemente relacionado con el crecimiento económico, y en el largo plazo, las economías tienden a crecer de la mano del crecimiento demográfico, la productividad y el desarrollo tecnológico.

Por lo tanto, en la medida en que la economía global se desarrolle, los mercados accionarios tenderán al alza.

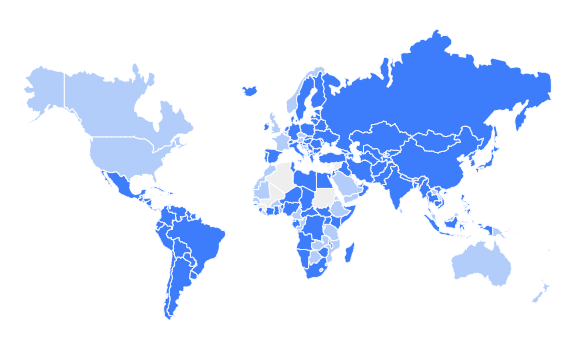

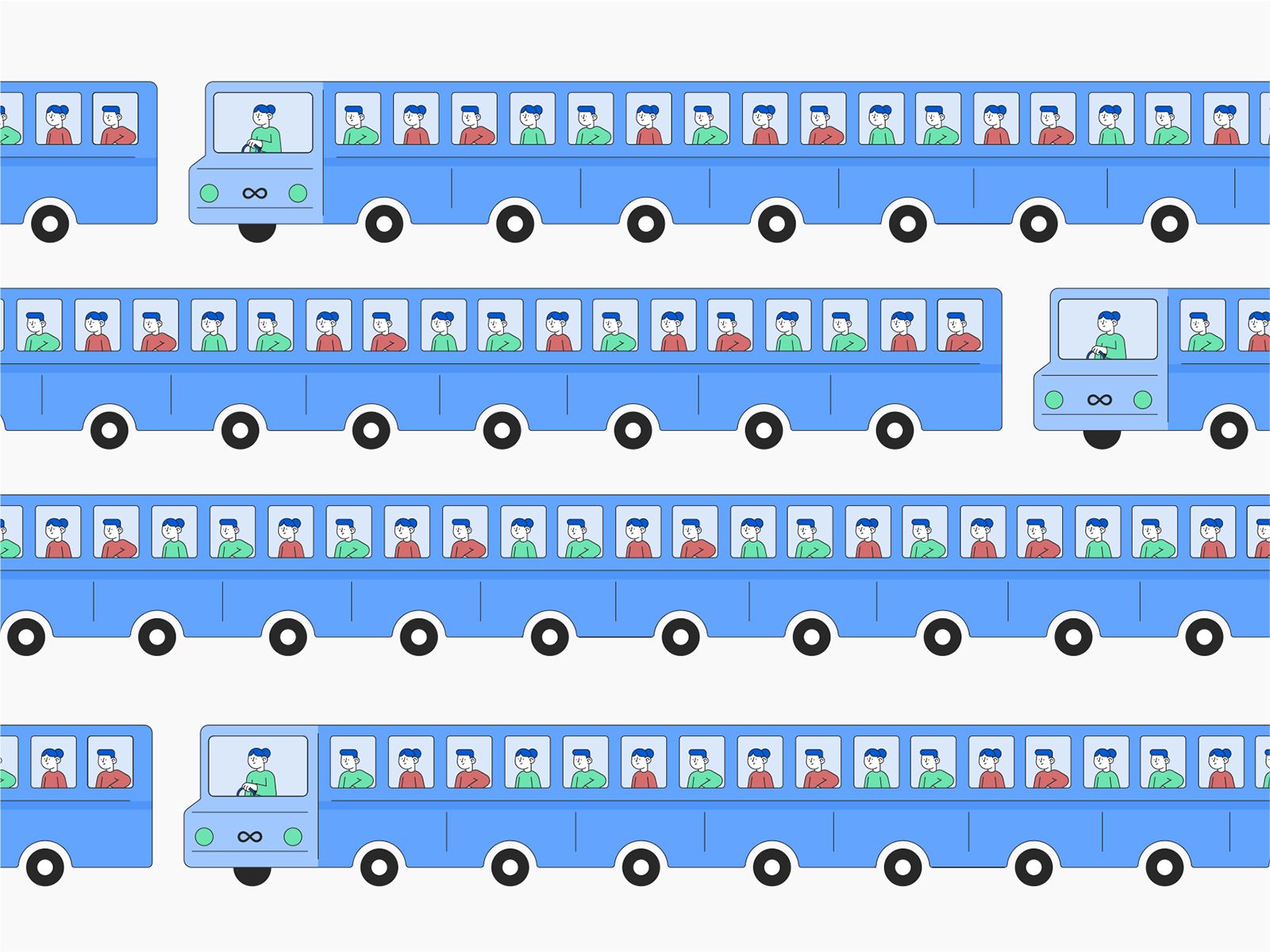

En los últimos 150 años, el estándar de vida en el mundo ha mejorado en más de 15 veces. Lo notable es que esto ha ocurrido a pesar de que prácticamente todos los días se han presentado razones para ser pesimistas: pandemias, guerras o crisis financieras. No obstante, la mayoría de las personas del mundo se levantan y trabajan día a día para estar mejor, ya sea ellos, su familia, su empresa, su comunidad, o su país: miles de millones de personas alrededor del mundo se despiertan en las mañanas trabajando para que algo sea mejor. Esto se traduce en mayor producción (crecimiento económico).

¿Y en los mercados? Lo mismo: como dijimos en la sección anterior, todos los días escuchamos a alguien comentar noticias negativas sobre los mercados, porque son las más vistas y vendidas; sin embargo, en el largo plazo los resultados han sido consistentemente positivos. Nuevamente, el comportamiento de la economía como el de las acciones siguen la misma dinámica: crecimiento de largo plazo en medio de pérdidas de corto plazo.

Las personas que trabajan en inversiones manejan este concepto y lo aplican en su ahorro personal: ser disciplinados con su ahorro, no perder la calma e invertir en instrumentos diversificados que brinden una exposición eficiente a los mercados globales.