Si no estás invirtiendo a largo plazo, la respuesta es sí.

Warren Buffett, uno de los inversionistas más reconocidos en la historia, comenzó a invertir desde los 11 años. Hoy tiene 91.

Poco a poco sus ahorros han generado cada vez más dinero. Después de 80 años de interés compuesto, el resultado está claro: tiene más de 100 mil millones de dólares en patrimonio neto. Un poco menos de la mitad del PIB de Chile en 2020.

Quizá no hayas empezado a los 11 años, pero eso no quiere decir que todo esté perdido. Incluso, si tienes 35 o 40, probablemente tienes una esperanza de vida de 50 años más. Y por eso vale la pena invertir a largo plazo.

Hay cinco cosas importantes que debes considerar al momento de empezar.

1. Tiempo

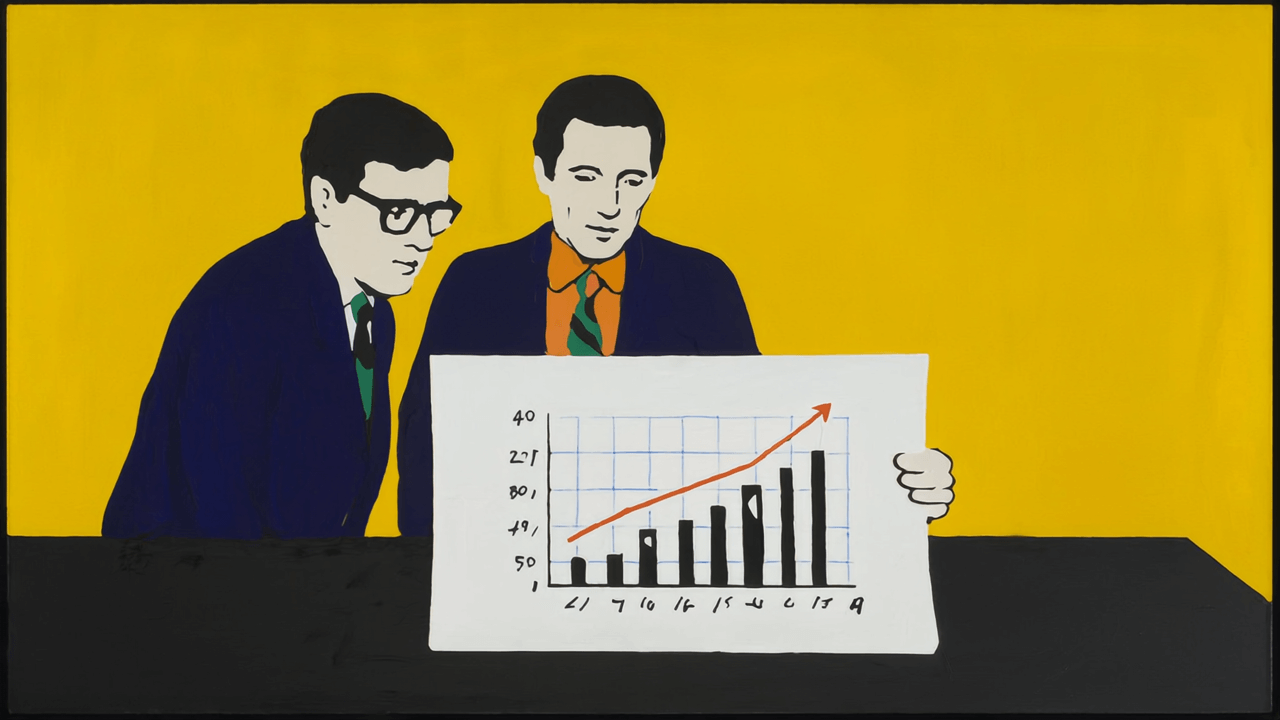

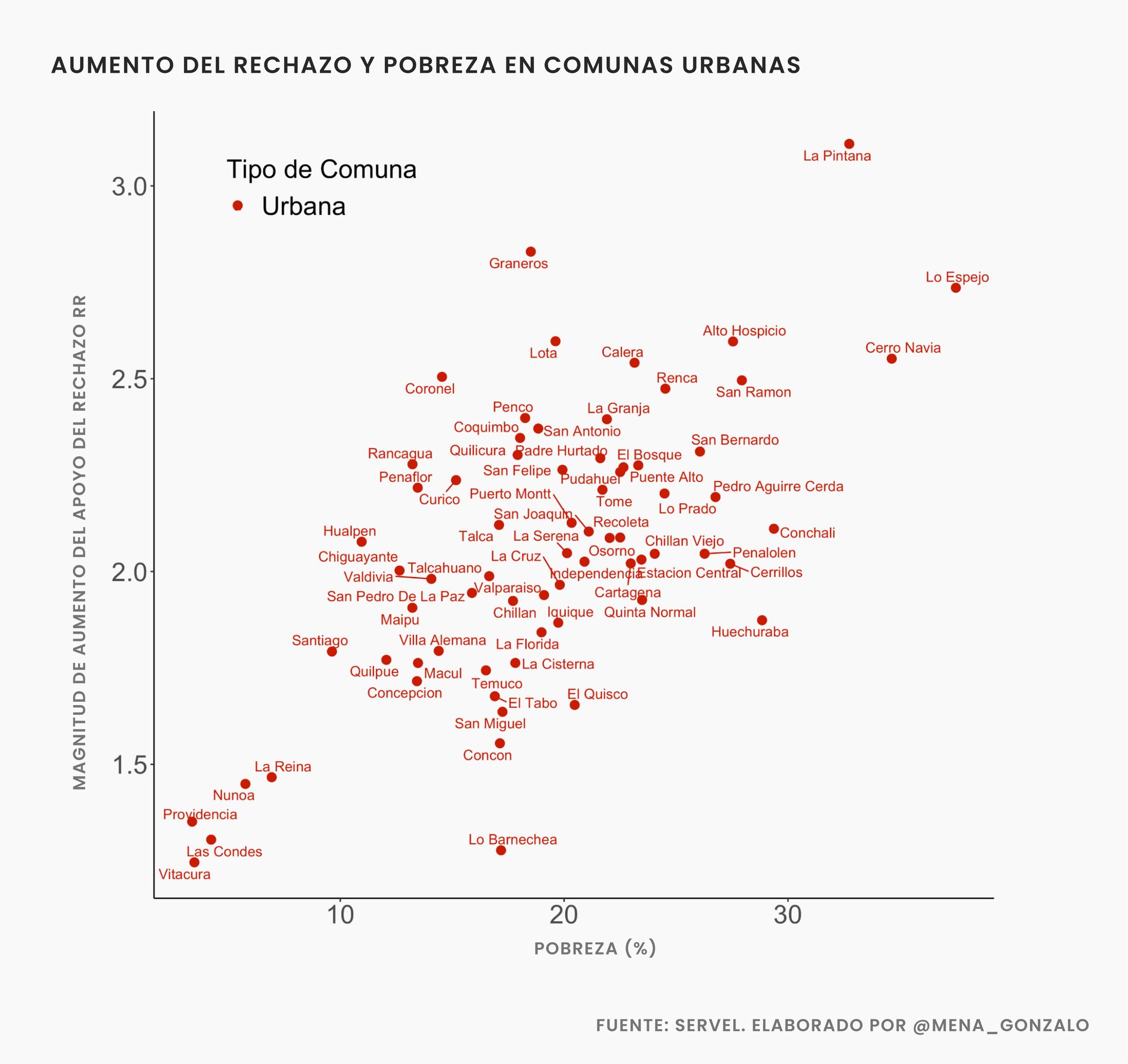

Si en los últimos 50 años escogieras un día de forma aleatoria para invertir en el S&P 500 (el índice de mercado bursátil más representativo de EE.UU.) tendrías un 53% de probabilidades de ganar. Bien similar a lanzar una moneda al aire y adivinar si caerá cara o sello.

Esta probabilidad aumenta a medida que se expande el tiempo en el que mantienes tu inversión. Si inviertes durante un trimestre, la probabilidad sube a 66%. En un año, es 72%. Durante 10 años, es de 94%. No hay ningún periodo de 15 años entre 1971 y 2021 donde el S&P 500 no haya generado rentabilidad.

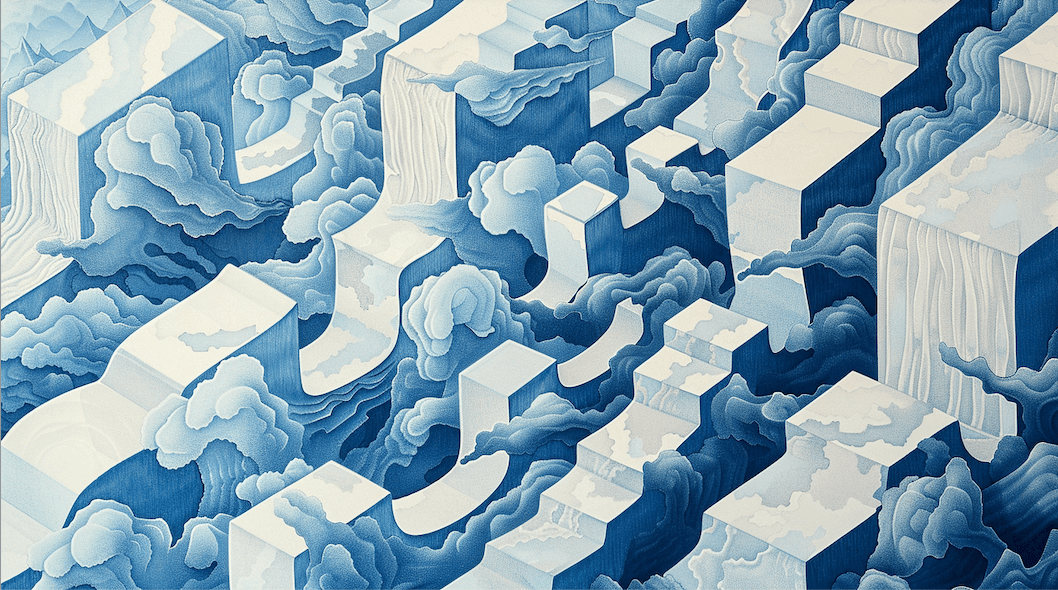

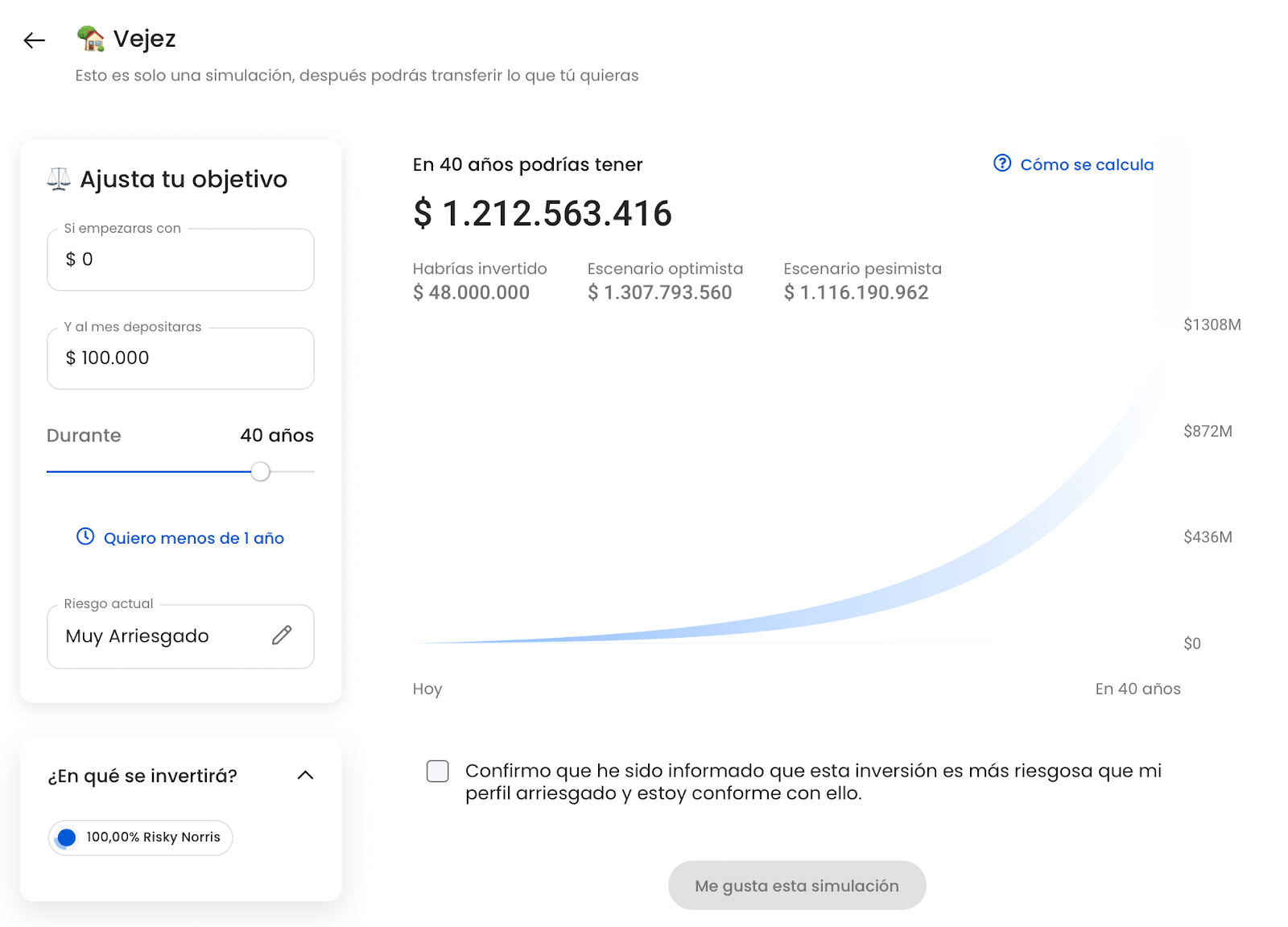

Así se ve una simulación invirtiendo 100 mil pesos al mes durante 40 años en el portafolio Risky Norris. El tiempo es clave para que tus inversiones crezcan exponencialmente.

Antes de decidir en qué invertir, piensa en cuánto tiempo lo vas a hacer. Nosotros te damos algunas recomendaciones con base en eso, pero lo más importante es que estés cómoda con tus inversiones.

2. Riesgo

Nadie se hace rico invirtiendo en depósitos a plazo. Las inversiones en fondos con instrumentos de corto plazo; son ideales para solventar posibles emergencias, para los gastos del mes o para alguna compra o viaje que planees hacer muy pronto, pero no para hacer crecer tu patrimonio.

Incluir instrumentos de renta variable (como las acciones) en tu portafolio de inversión de largo plazo es vital. Y mientras más tiempo la mantengas, mayor es la probabilidad de que tengas ganancias considerables.

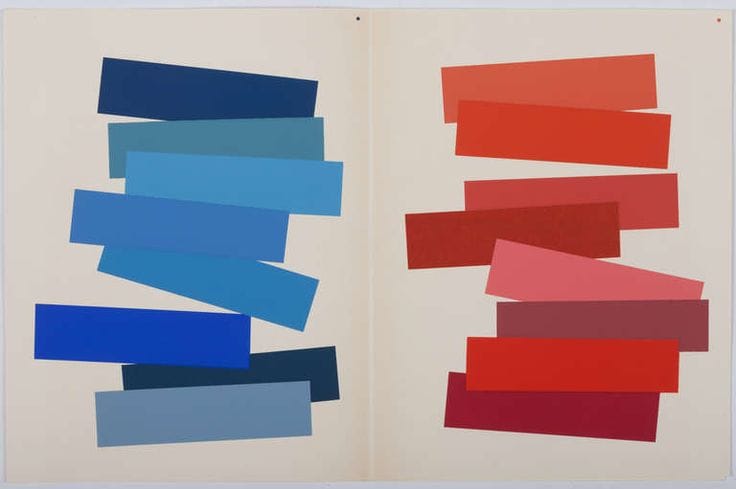

Más riesgo significa mayor retorno esperado en el largo plazo. Pero también mayor volatilidad, que es la variación en el valor de tus inversiones a lo largo del tiempo. Al invertir debes encontrar el punto de equilibrio entre los rendimientos que buscas tener y el riesgo que quieres o puedes asumir.

En Fintual, por ejemplo, te ayudamos a encontrar este nivel óptimo de rentabilidad y riesgo mientras vas creando tu cuenta, y te sugerimos un portafolio de inversión adecuado para cada objetivo que hayas creado.

3. Diversificación

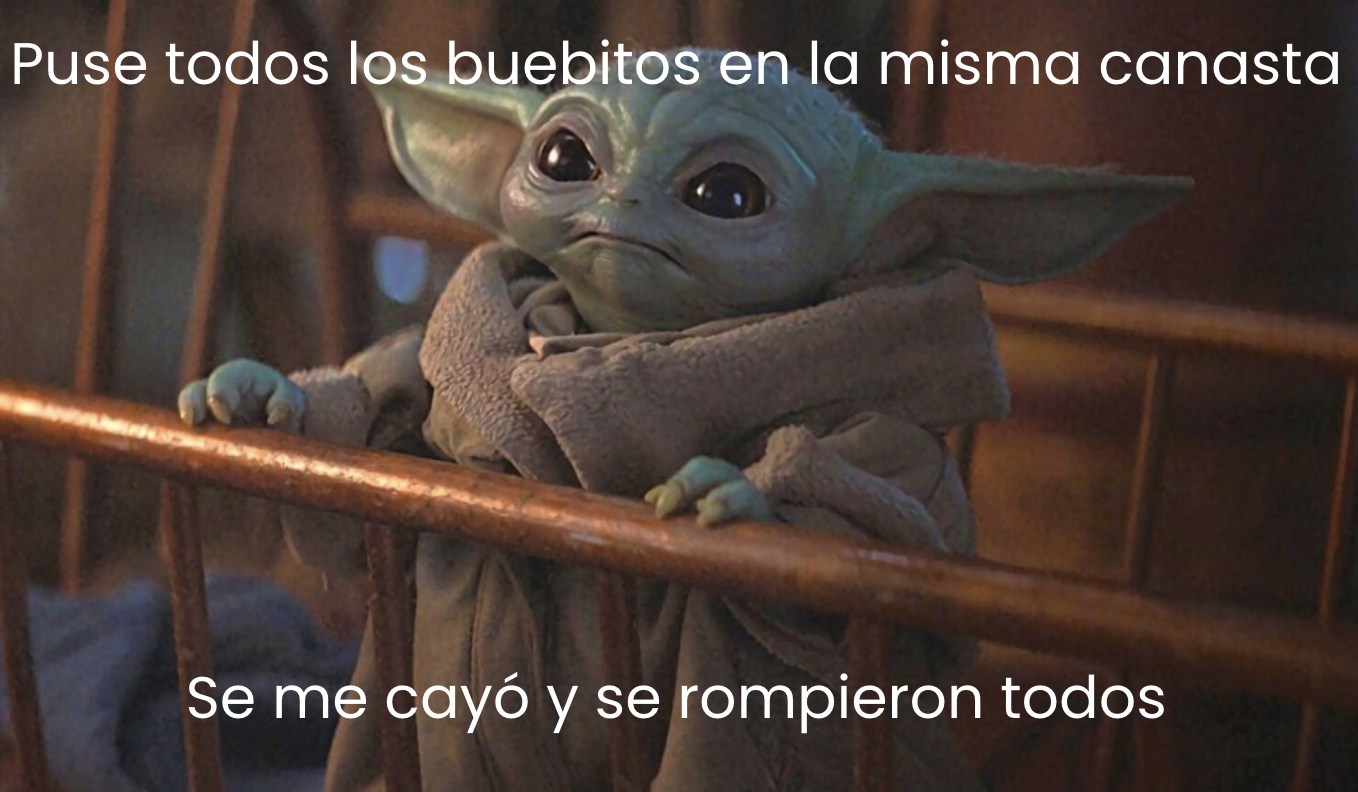

No poner todos los huevos en la misma canasta. Algo que escuchamos desde chicos. Y aplica especialmente para las inversiones.

Si inviertes toda tu plata en una sola acción te puede ir muy bien o muy mal. Pudiste haber escogido Apple en los años 80 o Amazon en los años 90, ir a full con ellos y hoy tendrías millones de dólares. Pero piensa en las personas que apostaron por Enron, Lehman Brothers o Chrysler, lo perdieron todo.

Baby Yoda no diversificó y pagó las consecuencias

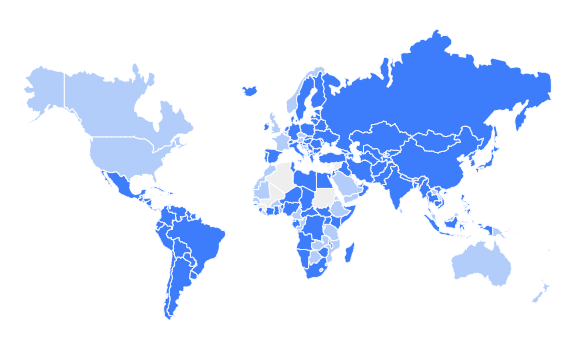

Diversificar tus inversiones en acciones de empresas de diferentes sectores, tamaños y geografías te ayuda a no depender del éxito o fracaso de una compañía en particular. Hay empresas que la van a romper y otras a las que les irá pésimo, pero a la larga el crecimiento general de la economía se verá reflejado en tus inversiones.

4. Disciplina

Hay una constante entre todas las personas que han invertido en acciones durante muchos años con éxito: constancia.

Hay gente a las que le gusta seguir la lógica de “las acciones están muy arriba, voy a vender las mías y esperar a que bajen para recomprarlas”. Esta práctica es conocida como ‘timing the market’ (algo así como ‘calcular al mercado’) y es una pésima estrategia de largo plazo.

Invertir de forma constante, basándote en un plan es lo que siempre recomendamos en Fintual. No importa si el mercado está alto o bajo en ese momento (cosa que no vas a saber hasta años después), terminas promediando con cada compra, y a la larga solo importa la tendencia del mercado que históricamente ha ido al alza.

5. Costos

Los costos a la hora de invertir son igual de importantes que los retornos esperados de las inversiones.

Esto parecería ser muy obvio, pero no es así. Hay muchos bancos y fondos de inversión cobrando comisiones anuales altísimas (¡incluso hasta más del 6%!) que terminan comiéndose una gran parte de la rentabilidad que llegan a generar.

En Fintual invertimos a través de ETF (Exchange-Traded Funds), fondos que contienen muchas acciones, para mantener las comisiones más bajas posibles. Estos ETF normalmente replican índices de industrias, sectores o países, sin intentar ganarles a esos mercados, sino simplemente apuntando a su rentabilidad en el largo plazo, con lo cual sus gastos de operación son mucho menores y por eso los costos de administración se vuelven bajos.

Nuestras comisiones anuales están entre 0,49% y 1,19% dependiendo el fondo. Y siempre vas a poder consultar los detalles aquí.

Entender estos cinco elementos y considerarlos te ayudarán a que ese plan de inversión sea a prueba de balas y te genere los retornos que esperas en el largo plazo.

Si quieres saber cuál sería un plan de inversión ideal personalizado que incluya largo plazo, pregúntale a nuestra IA.

Disclaimers:

- Infórmate de las características esenciales de la inversión en los fondos mutuos. Están en sus reglamentos internos, que puedes ver en la CMF y en fintual.cl/docs.

- La rentabilidad o ganancia obtenida en el pasado por los fondos, no garantiza que ella se repita en el futuro. Los valores de las cuotas de los fondos mutuos son variables.