No todo en finanzas son números. De hecho, en última instancia, casi nada lo es.

Detrás de cada índice de mercado hay empresas y personas, y detrás de cada fondo de inversión hay ahorradores que buscan seguridad financiera para ellos y los suyos. En todo esto, hay muchos sentimientos involucrados. Tus decisiones de inversión no son la excepción.

Digamos las cosas como son: ver cómo tu dinero sube o baja genera emociones. Y esas emociones son diferentes para cada uno de nosotros. Es normal, todos tenemos gustos diferentes. Y determinar qué emociones te genera a ti es una parte clave de planear tus finanzas personales. Me refiero específicamente a tu nivel de tolerancia (o intolerancia) al riesgo.

La tolerancia al riesgo en inversiones se refiere a la caída máxima del valor de tus inversiones que eres capaz de soportar sin sentirte incómodo o ansioso por las fluctuaciones del mercado.

Y puede ser difícil de cuantificar. Es común que, en periodos de calma, pensemos que toleramos las caídas del mercado; pero a la hora de que pasan esas caídas, nos damos cuenta que lo que estimábamos conceptualmente no reflejaba nuestros sentimientos al vivirlo en realidad.

El tema es que si no escogemos bien nuestro nivel de riesgo, podríamos sacrificar ganancias. ¿Por qué?

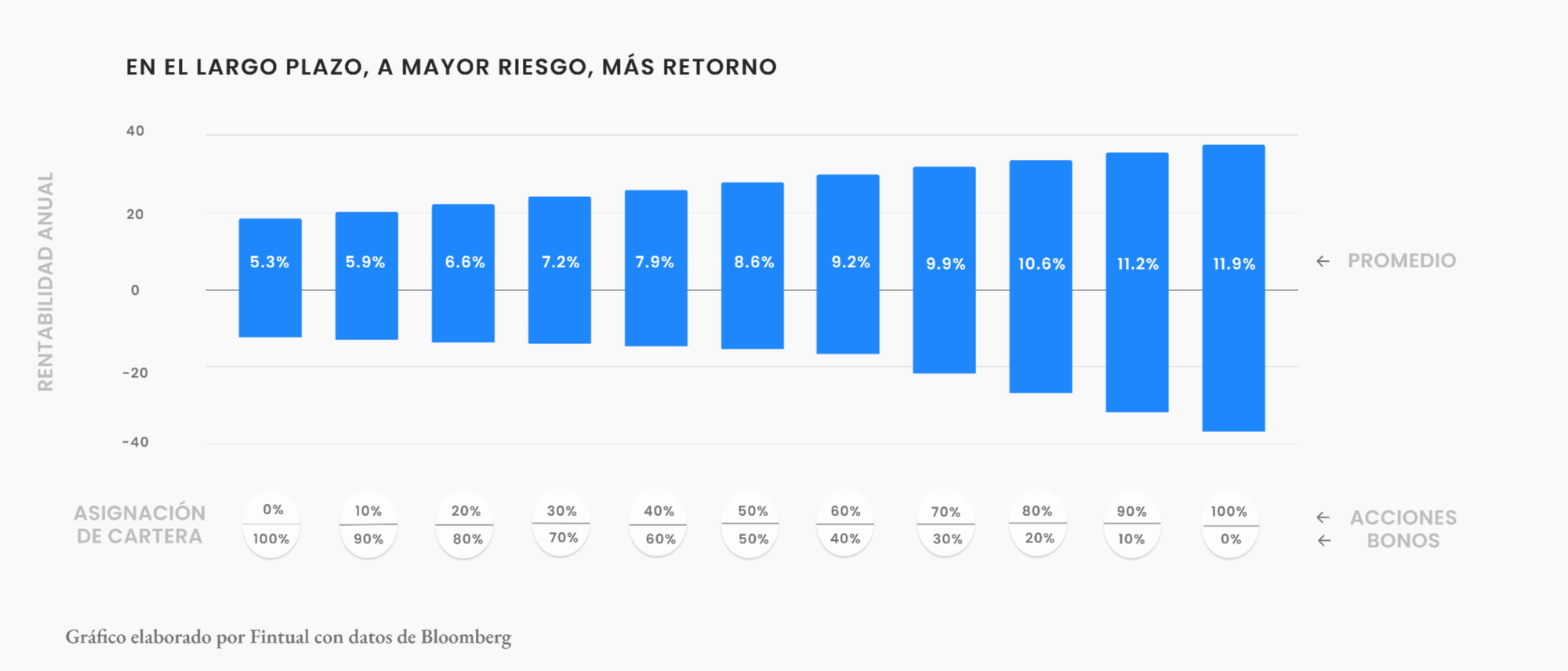

A más riesgo, mayor rentabilidad

La regla número uno de inversiones es que a mayor riesgo, mayor retorno. No existe una inversión que te pueda prometer consistentemente buenos retornos sin que involucre desviaciones en el camino.

Déjame ponerte un ejemplo real comparando dos tipos de inversiones: bonos y acciones. Los bonos son una emisión de deuda: una empresa o un país pide dinero prestado y ofrece devolverla a cierta fecha futura. Las acciones son partes del patrimonio de una empresa que se venden en el mercado (generalmente en bolsas de valores). Por regla general, las acciones suelen ser más riesgosas que los bonos.

“Entonces invirtamos solo en bonos”. No tan rápido. Basándonos en la historia, si haces eso, a la larga tendrás menores rendimientos.

En el siguiente gráfico mostramos el rango de rentabilidades anuales históricas para carteras con distintas asignaciones entre bonos y acciones. En blanco pusimos las rentabilidades anuales promedio. Si te fijas, en la medida que un mayor porcentaje de la cartera está invertida en acciones pasan dos cosas: 1) hay valores extremos, es decir, años muy buenos y años muy malos, y 2) la rentabilidad promedio incrementa. Esto es porque son más los años con rentabilidades positivas que aquellos con rentabilidades negativas. En otras palabras, a cambio de aceptar mayores fluctuaciones en tu inversión, a la larga obtienes mayor rentabilidad.

El riesgo de las inversiones disminuye con el tiempo

Las bajas del mercado son totalmente normales en una cartera de inversiones de buen retorno. Los mercados fluctúan todos los días. Pero ten en cuenta algo: en el largo plazo, las subidas son mayores que las bajadas. Acá va otro ejemplo real que usamos en base al índice S&P500, probablemente el índice más importante del mundo. Si tomamos en cuenta la rentabilidad histórica de este índice, se puede ver que quienes invirtieron en él por un día tuvieron casi un 50% de probabilidad de perder, mientras que la probabilidad de perder fue cero para quienes invirtieron por 20 años.

Como ves, cuando hablamos de periodos cortos, es muy intrépido, casi imprudente, invertir en activos riesgosos, porque hay una probabilidad no menor de que tu inversión caiga y no se alcance a recuperar para el momento en que necesitas el dinero.

Pero si estamos hablando de periodos largos, lo intrépido es no tomar riesgo

Paradójicamente, escoger un portafolio muy conservador para invertir a largo plazo puede ser una decisión demasiado riesgosa, en el sentido de que pierdes la oportunidad de ganar más.

Pero ojo, es importante diversificar

Si inviertes todo tu dinero en poquitas acciones o en una sola industria, el tiempo no necesariamente hará que tu inversión sea más segura. Imagínate a alguien que invirtió todo en Blockbuster, o en el Banco de Sillicon Valley (SVB), esas personas perdieron su inversión.

La razón por la que funciona para carteras de inversión diversificadas es que, con el tiempo, tiende a haber más acciones y bonos "ganadores" que "perdedores". Y las inversiones que ganan dinero compensan a las que fracasan. Diversificar significa no poner todos los huevos en la misma canasta, para tener tranquilidad de que cuando algo malo le pase a una empresa o un grupo de empresas, no sea un mayor problema para tu inversión.

En los tiempos en que las acciones y bonos se compraban por teléfono e invertir sólo era accesible para la gente rica, diversificar no era algo sencillo. Pero por suerte con la tecnología se ha hecho mucho más accesible (por ejemplo, a través de ETFs).

Cada uno de nosotros tiene gustos únicos

Esto que te contamos no significa que todos debemos tomar las mismas decisiones. Puede ser que Sebastián, Priscila y Esteban inviertan para el mismo plazo, digamos 10 años, que todos tengan una cartera bien diversificada, y aún así probablemente cada uno de ellos va a escoger un nivel distinto de riesgo para su inversión. Eso es totalmente válido y recomendable.

Por ejemplo: mi cabeza es buena para imaginarse el peor de los escenarios. Aunque tengo un colchón de dinero por si pasa un imprevisto, me gusta tener plan B, C, D, E y F. En algunos de mis escenarios catastróficos, imaginarios y casi imposibles, tengo que sacar dinero de mis inversiones inesperadamente, y por eso me da paz mental que una parte sea conservadora, a pesar de que planeo invertirla por más de 20 años y a pesar de que sé que lo más seguro es que si eligiera una opción con más riesgo mi retorno sería mayor después de todos esos años. Es mi preferencia nomás.

¿Y qué ofrecemos en Fintual?

En Fintual ofrecemos tres tipos de fondos: FT-Liqu, Portman, y Hayek, que son conservador, moderado y arriesgado, respectivamente. Con base en las preguntas que te hacemos cuando comienzas a invertir con nosotros estimamos tu tolerancia personal al riesgo, y tomando en cuenta el tiempo en que nos dices que necesitarás tu dinero, te ofrecemos una combinación de estos fondos. Si el plazo de tu objetivo es corto, te vamos a sugerir una asignación más conservadora. Si no necesitarás el dinero durante muchos años, te vamos a sugerir una asignación que le dará a tus activos el potencial de crecer con el tiempo.