Los mercados siempre buscan adelantarse. Por eso aman cualquier regla que prometa predecir cualquier cosa.

Hay varios ejemplos. El “death cross” o regla del cruce de la muerte (horrendo nombre) dice que cuando el promedio móvil de corto plazo (generalmente de 50 días) cruza por debajo del promedio móvil de largo plazo (generalmente de 200 días), se viene un cambio de tendencia hacia la baja en el precio de un activo. Su gemela buena es la “golden cross” o regla del cruce dorado, que es lo mismo pero al revés.

Y como estas podría listar otras 20. No lo haré, tranqui.

A lo que vengo hoy es a contarte sobre una regla en particular que últimamente anda en boca de todo el mundo, la “Sahm rule”. Esta es una regla que intenta detectar las recesiones antes de que se anuncien oficialmente.

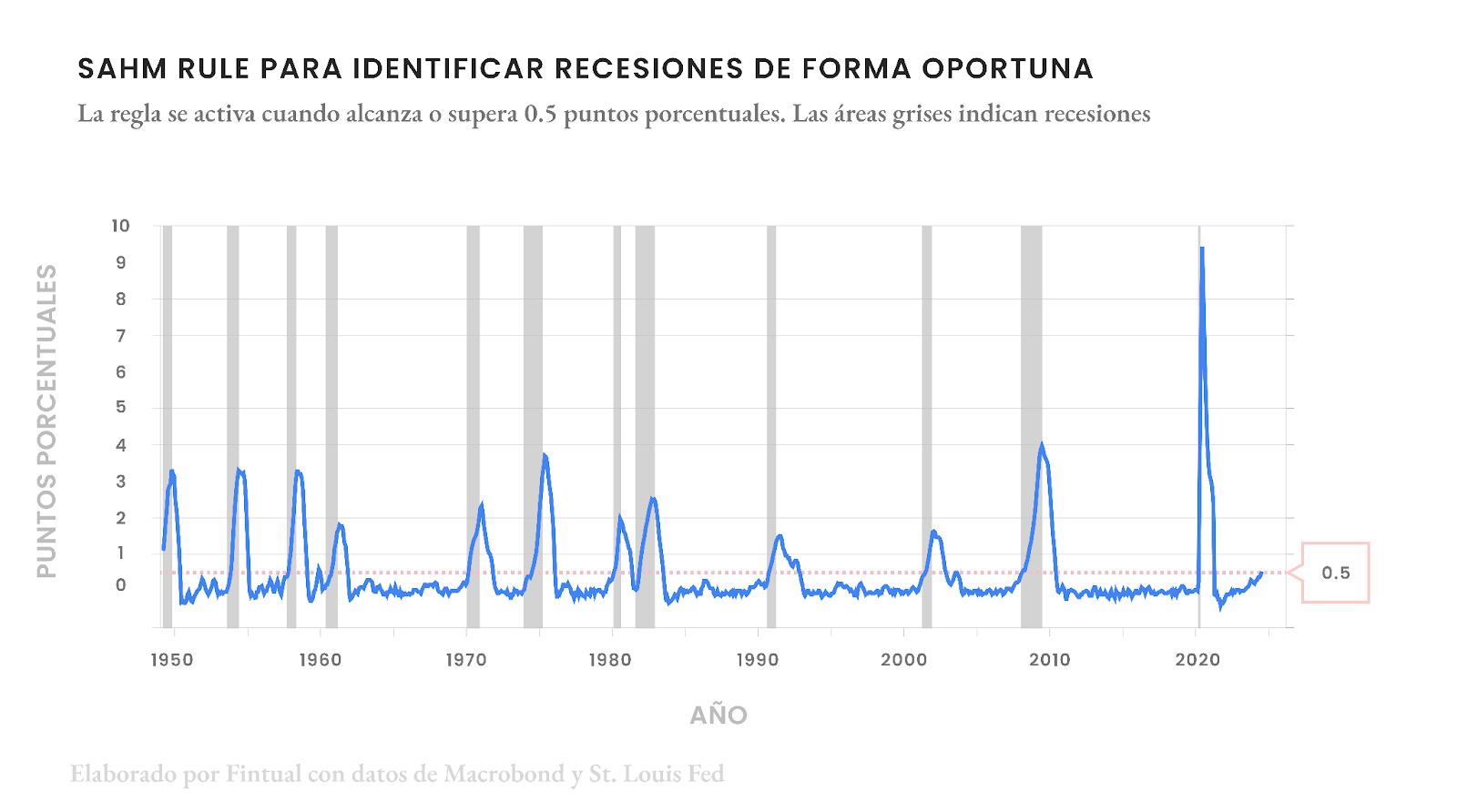

La regla se “activa” cuando el promedio móvil trimestral de la tasa de desempleo aumenta medio punto porcentual o más en comparación con el mínimo de los promedios móviles trimestrales de los 12 meses anteriores. Te dejo un post de la autora donde explica el cálculo, por si tienes curiosidad o lo quieres replicar.

En general le va bien identificando oportunamente las recesiones.

¿Cuál es la gracia de la Sahm rule?

En Estados Unidos, para determinar si hay o no recesión, no se usa una sola variable, sino que se consideran varios indicadores, incluyendo el PIB, el ingreso personal, el empleo, la producción industrial, etc.

La entidad que tiene la tarea de determinar cuándo el país entra en una recesión es el Business Cycle Dating Committee del National Bureau of Economic Research (NBER). Y puede tardar entre dos y cuatro trimestres en declarar una recesión después de que esta empezó.

Esto hace que en Estados Unidos haya más especulación sobre el tema recesión que en otros países, donde las recesiones se definen como dos trimestres consecutivos de caídas en el PIB.

Y dejando de lado los temas más banales como si la prensa puede o no decir que estamos en recesión, que la declaración oficial de una recesión demore mucho puede presentar retos más importantes, como retrasar la entrega de estímulos y por tanto exacerbar la recesión.

Aquí es donde entra la utilidad de esta regla. Cuando Claudia Sahm la creó, su intención era proponer un criterio para que el gobierno desembolsara automáticamente y de forma oportuna estímulos sociales en momentos que la sociedad los necesita. A este tipo de mecanismos se le conoce como estabilizadores automáticos (automatic stabilizers).

Algo importante aquí es que la idea de la regla no es pronosticar la recesión antes de que suceda. La idea es identificar oportunamente que comenzó una.

En general sucede más o menos así: Estados Unidos entra en recesión en el mes t, pero la NBER declara que el país entró en recesión recién 6 o hasta 12 meses después de t. En todo ese rato, los economistas están tratando de adivinar si la NBER va a decir que hubo o no hubo recesión, y cuándo determinará que comenzó.

En 2001, por ejemplo, la NBER declaró recesión alrededor de 8 meses después de que comenzó, y en 2007 se tardó cerca de un año. Por otro lado, la Sahm rule se activó dos meses después de que comenzó la recesión de 2001 y cuatro meses después de que comenzó la de 2007. Esto implica un “ahorro” de tiempo de 6 y 9 meses aproximadamente en cada una.

La Sahm rule se activó en julio

Fue con el dato más reciente, que se publicó el pasado viernes. Que se activara causó mucho ruido, especialmente en los círculos de inversiones. Esta es posiblemente una (de muchas) potenciales explicaciones para el mal desempeño que tuvieron los mercados el viernes 3 y lunes 5 de agosto.

¿Eso significa que se viene una recesión para Estados Unidos?

No necesariamente. La Sahm rule no es 100% confiable. Sahm explica que la idea de usar promedios móviles de tres meses es suavizar parte de la variación aleatoria mensual en la tasa de desempleo y así evitar falsos positivos. Pero ha tenido un par de falsos positivos.

Además, esta regla es un patrón histórico. Siempre es posible que esta vez, las cosas sean diferentes. A eso se refería el presidente de la Fed, Jerome Powell, en la rueda de prensa de la última decisión de política monetaria, cuando dijo que esta no es como una regla económica que te dice que algo tiene que pasar, esta es simplemente una “regularidad estadística”.

La misma Claudia Sahm dijo en noviembre del año pasado que “los indicadores de crisis económicas como la regla de Sahm son regularidades empíricas del pasado, no leyes de la naturaleza”. Especialmente después de la crisis del Covid, que causó tantas disrupciones en el mercado laboral y en la economía en general, es posible que las normas que antes eran válidas ahora ya no lo sean.

De hecho, es muy común que entre analistas se escuche que la crisis del Covid “rompió los modelos”.

Aunque es innegable que las cifras más recientes del mercado laboral en Estados Unidos tomaron un giro hacia una mayor debilidad que antes, hoy por hoy la economía de ese país sigue creando empleos y la tasa de desempleo permanece en niveles bajos en términos históricos.

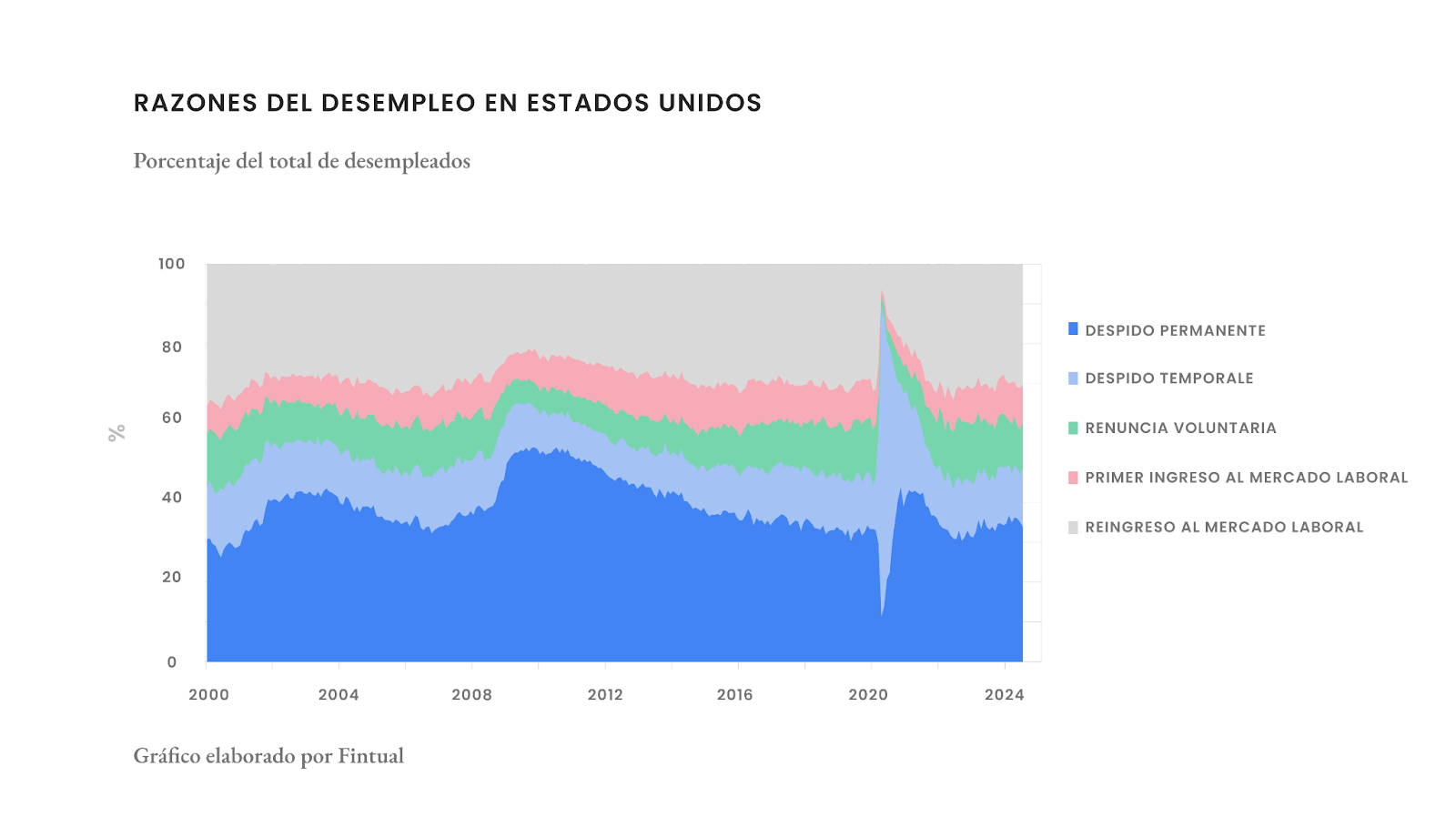

El aumento marginal en la tasa de desempleo de julio fue en parte porque más gente se reincorporó al mercado laboral. Los desvinculados aumentaron, pero sólo los que están en esa situación de forma temporal. Los desvinculados permanentes no aumentaron.

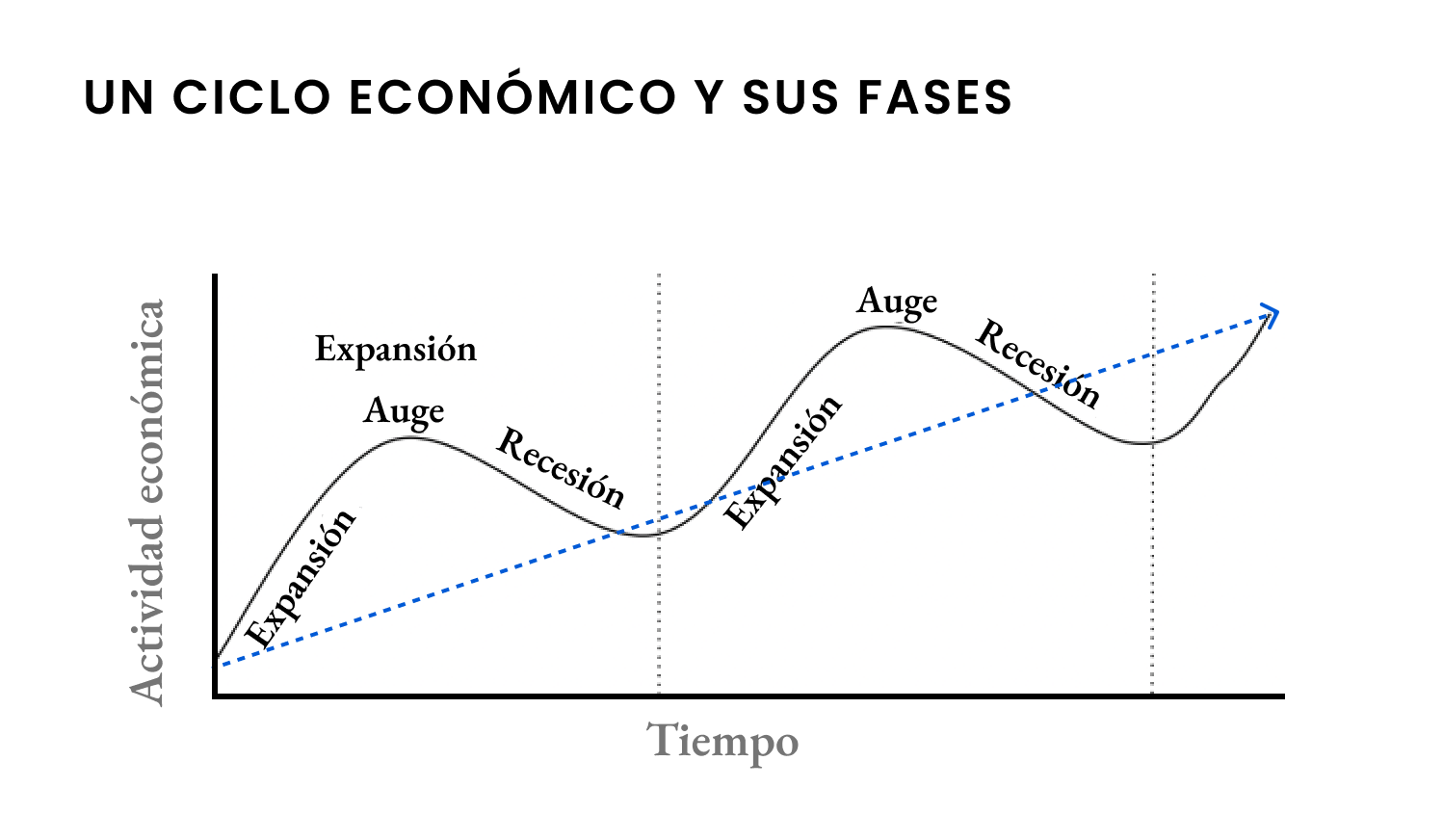

De todas formas, es importante recordar que la probabilidad de que EE.UU. o cualquier otro país entre en recesión nunca es cero, independientemente del momento en que estemos. Se haya activado la Sahm rule o no. Las recesiones son parte de los ciclos económicos.

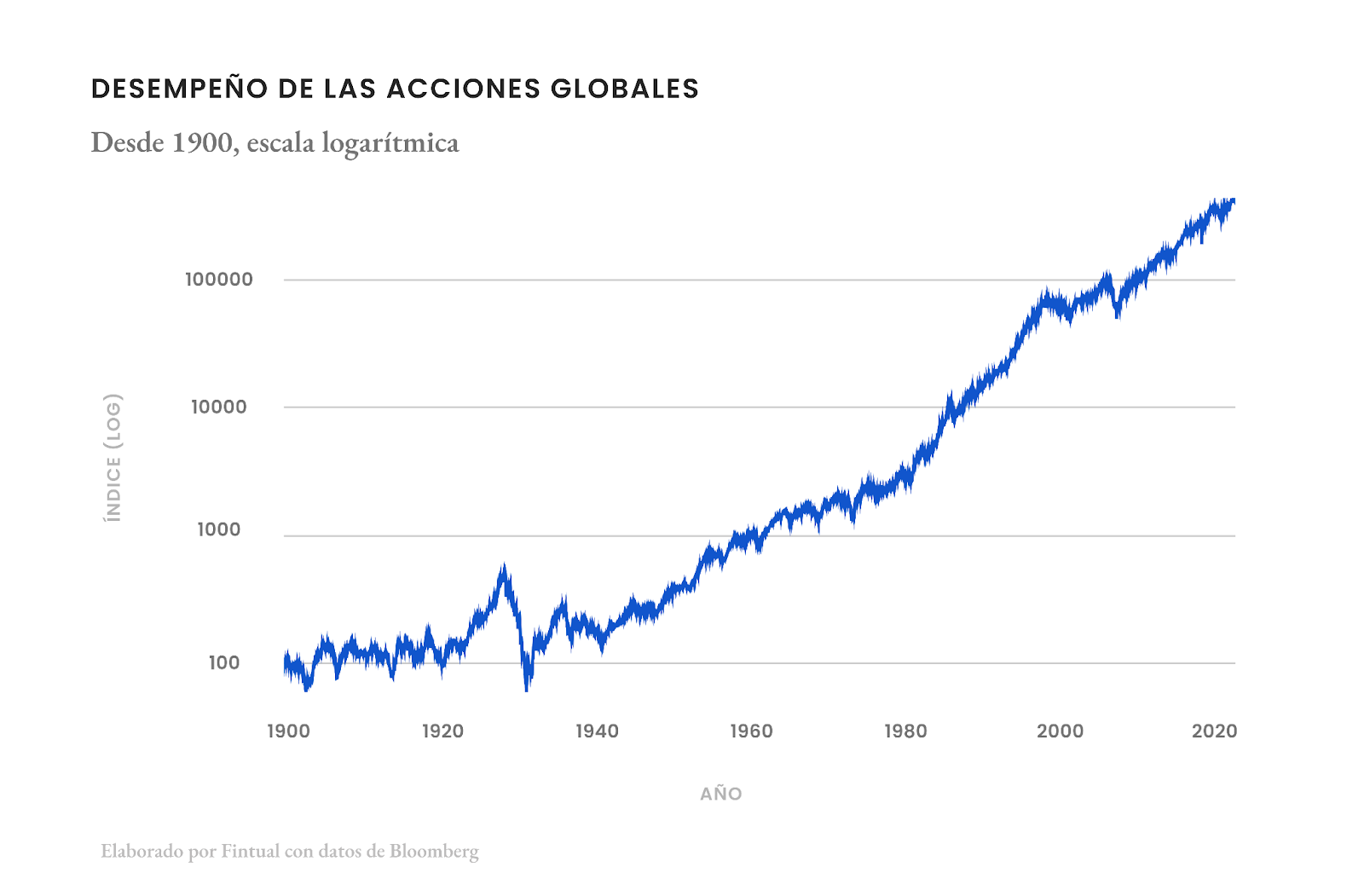

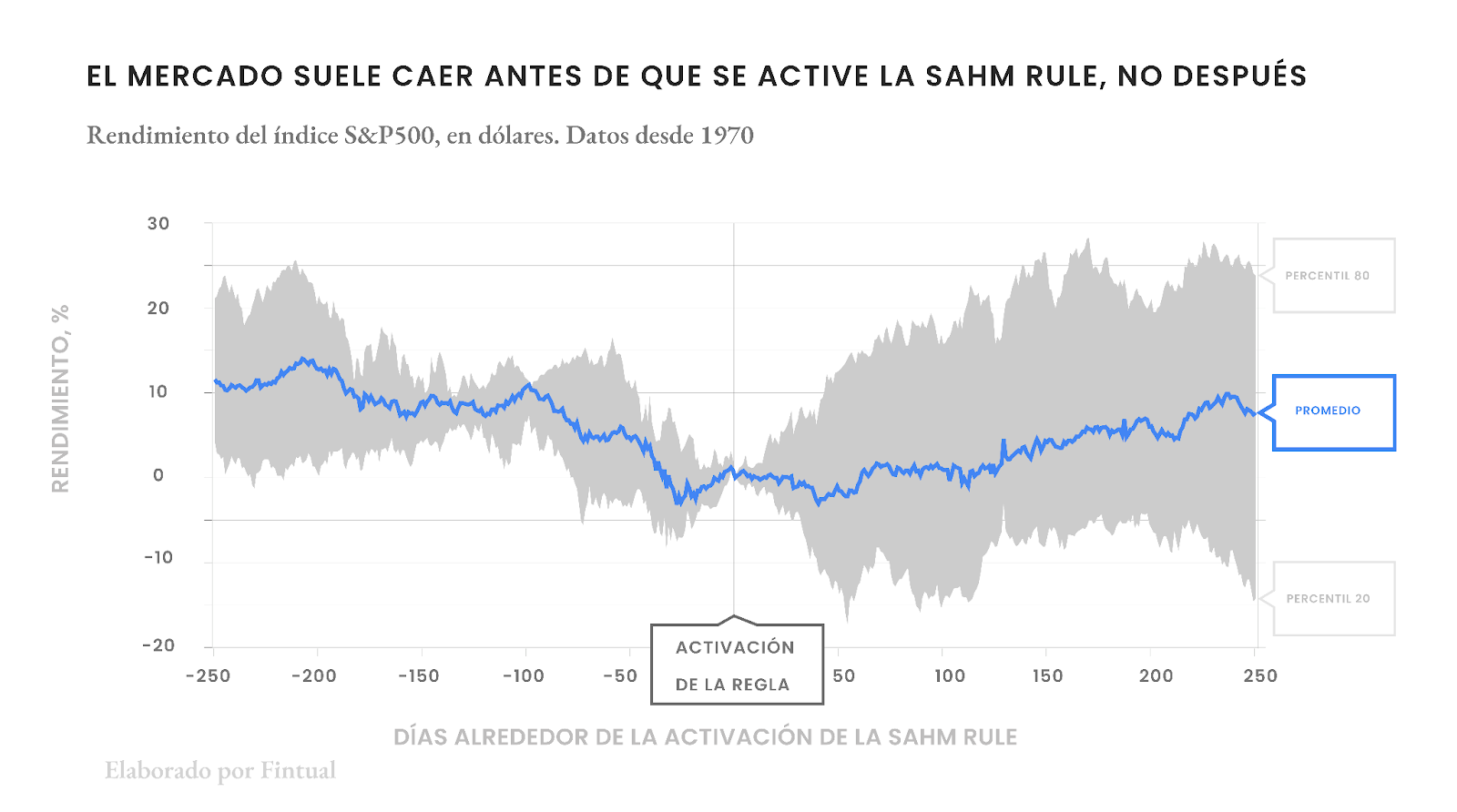

Finalmente, recuerda que los mercados se ven influidos por las condiciones macroeconómicas, pero los ciclos de los mercados suelen no coincidir con los ciclos económicos porque los mercados buscan adelantarse. Cuando hay recesiones, los mercados no esperan a que la economía vuelva a andar viento en popa para comenzar a subir. Usualmente suben antes.

De hecho, si nos fijamos en las últimas 7 recesiones que han sucedido desde 1970, podemos ver que el mercado suele caer antes de que se active la Sahm rule, no después.

La realidad es que no hay reglas mágicas para predecir el futuro, mucho menos cuando se trata de los mercados. Pero la buena noticia es que para tener buenos rendimientos en tus inversiones, no necesitas predecir el futuro. Mientras seas consistente con tus inversiones y permanezcas invertido, seguramente en el largo plazo tus esfuerzos tendrán sus recompensas.