Hace pocos días la Organización Mundial de la Salud anunció que el final de la pandemia estaría “a la vista”. Sumando que a partir de octubre se va a liberar el uso de mascarillas en el país y eliminar la necesidad de pases de movilidad, parece que estos bizarros y dolorosos años de encierro y pandemia están por terminar.

Durante más de 2 años nos acostumbramos a cosas como la comisaría virtual, echar alcohol gel a absolutamente todo, carretes por Zoom, trabajar en pantuflas y muchas otras cosas. Pero quizás uno de los actos más controversiales que sucedieron en la economía local fueron los famosos retiros previsionales, algo impensado hasta ese momento, pero que se naturalizó tanto que se llegaron a proponer más de 5 retiros.

Los 3 retiros de las AFPs fueron vistos como un riesgo a la economía, una salvación para quienes estaban sufriendo, un reactivador del consumo o un acto populista, dependiendo de quién lo analizaba; y sus usos fueron desde lo esencial hasta lo suntuoso. Sin embargo, un porcentaje importante de estos retiros siguió siendo ahorrado (el alza de activos en cuenta corriente en Chile sigue muy por encima su media histórica), por lo que nos queda la pregunta: ¿cómo le fue a esos retiros ahorrados?

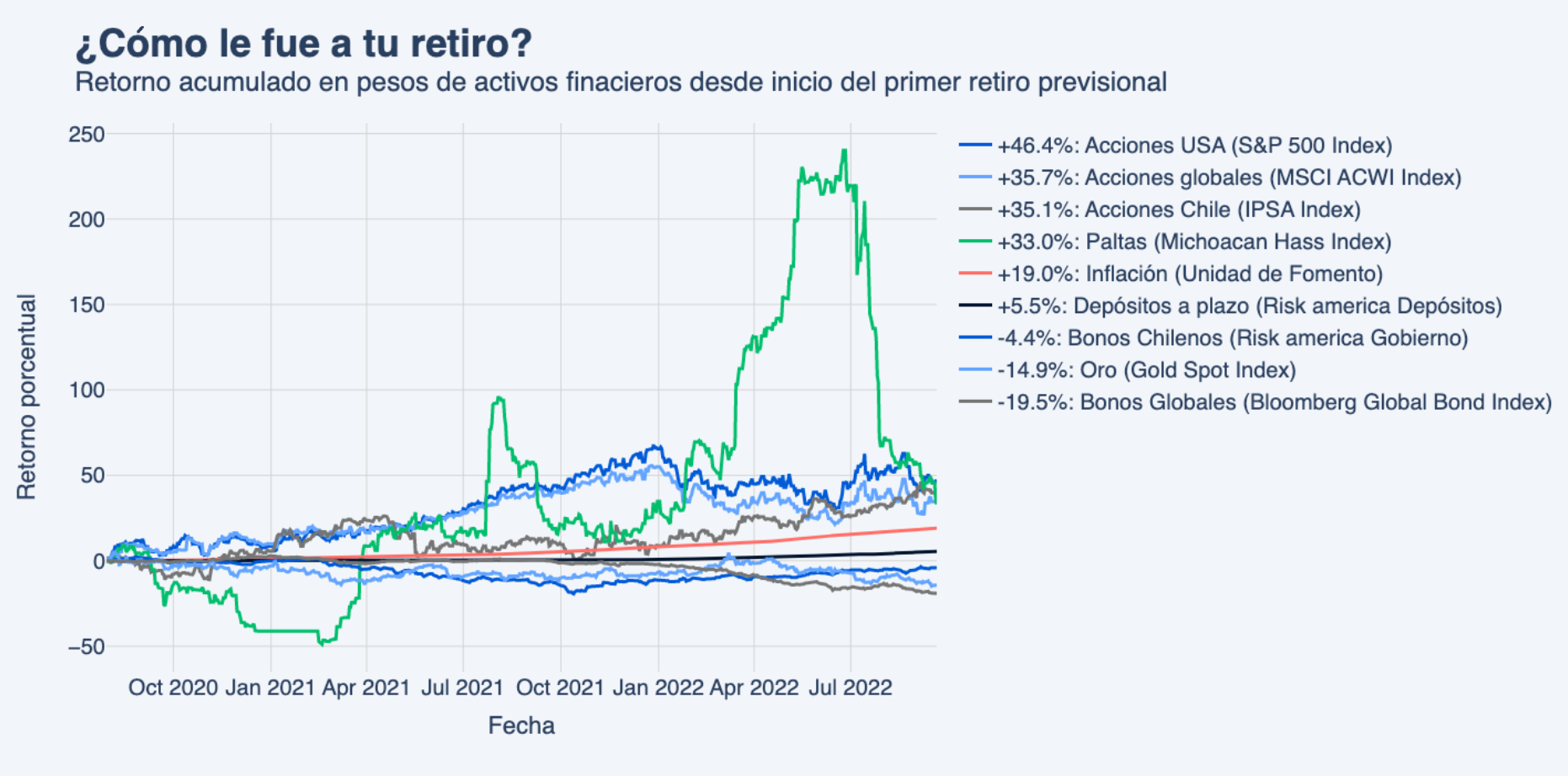

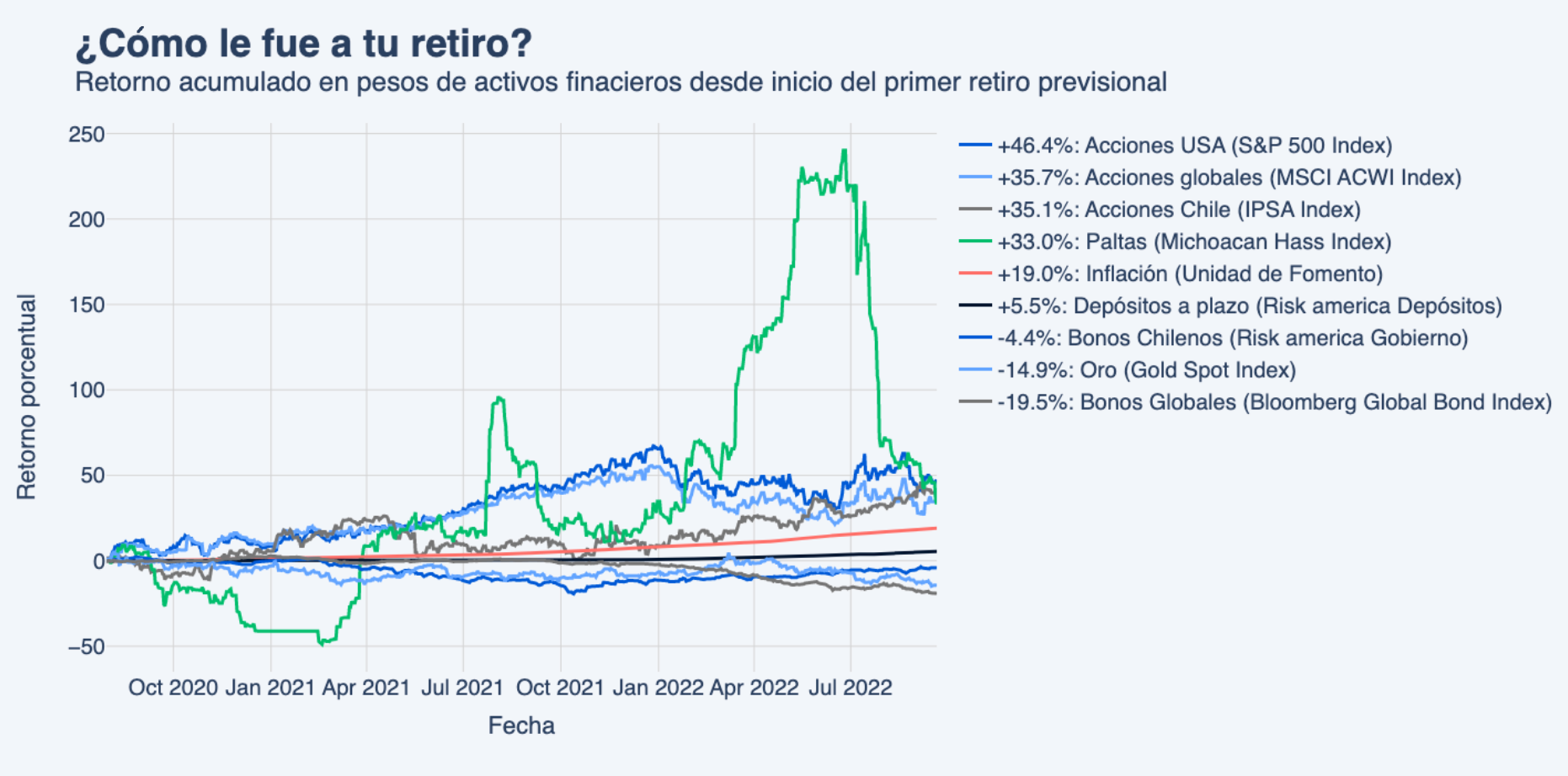

En el gráfico de esta semana, comparamos el retorno en pesos de un grupo variado de activos desde el anuncio del primer retiro previsional (30 de julio del 2020) a la fecha. Lo primero que destaca es que, a pesar de toda la volatilidad que ha caracterizado a este período, son las acciones las que rentaron más, donde índices como el S&P 500 alcanzaron más de 46% de retorno en pesos a la fecha.

Por el contrario, los activos más perjudicados fueron la renta fija, donde la inflación tanto mundial como chilena ha forzado a los países a subir tasas, golpeando el precio de los bonos. Esto es en sí una lección, donde la inversión “menos riesgosa” terminó sufriendo al no tener un premio por riesgo que permitiera capear esta subida de tasas.

Otro punto importante es que en este mismo periodo la inflación fue de más de 19%, es decir, ese retiro que se quedó sentado en la cuenta corriente del banco perdió un 19% de valor, probablemente la peor decisión de todas.

Finalmente, cabe destacar que otros activos tuvieron su momento dorado. Si hubieses invertido tu retiro en deliciosas paltas, en algún punto de este año habrías rentado más de 220% (cuando las cadenas logísticas estaban bloqueadas y ningún gringo podía comerse un pan con palta o avocado toast). El problema de esta estrategia de fantasía es que las paltas, salvo las del supermercado, no duran verdes más de 2 años, además de que obviamente te las vas a querer comer (durante la pandemia la marraqueta con palta fue una gran compañera).

En conclusión, si tienes todavía en tu cuenta algo de plata de los retiros, mejor inviértela acorde a tu plazo y riesgo. O por último cómprate unas paltas.