El primer semestre de 2024 ha sido positivo: las economías desarrolladas, sobre todo Estados Unidos, han mantenido un crecimiento sólido, aunque el proceso de desinflación ha sido más difícil de lo esperado.

México, por otro lado, ha visto una desaceleración económica debido a la apreciación acumulada del peso y a una desaceleración en la inversión.

Los mercados globales han mostrado rendimientos positivos, impulsados por el crecimiento en el sector de la Inteligencia Artificial. Mientras que los mercados locales han tenido resultados mixtos en un contexto en que el dólar ha presentado alzas considerables.

En este artículo analizaremos el desempeño económico y de los mercados financieros globales durante el primer semestre de 2024, revisando los factores clave que han influido en su desempeño y las expectativas para lo que resta del año.

Estados Unidos: a un ritmo sólido

La economía estadounidense continuó avanzando a un ritmo muy sólido. Aunque el crecimiento del PIB se moderó en el primer trimestre desde el impresionante ritmo del año pasado, todo indica que retomó fuerza en el segundo, y la demanda interna ha continuado expandiéndose.

En el mercado laboral hay señales que se contraponen. A pesar de que las contrataciones siguen fuertes, la oferta de empleo ha aumentado de la mano de una creciente participación laboral, especialmente femenina, y fuertes flujos de inmigrantes. Así, aunque sigue baja en comparación histórica, la tasa de desempleo ha subido gradualmente y la caracterización actual del mercado laboral es que sigue fuerte, pero no está sobrecalentado, como lo estaba hace uno o dos años.

El camino de la desinflación ha estado lleno de baches. Después de cerrar el año pasado con cifras muy positivas, el progreso se estancó en los primeros cuatro meses del año, y no fue sino hasta mayo que vimos cifras alentadoras. La última milla de la desinflación ha costado mucho, en parte porque la inflación de servicios de vivienda ha sido bastante más persistente de lo esperado.

Hacia adelante, esperamos que el crecimiento de la economía siga fuerte, pero que se desacelere gradualmente. Esta expectativa se sustenta en que, si bien creemos que la productividad va a continuar expandiéndose de la mano del desarrollo de la Inteligencia Artificial, el impulso al consumo seguramente se va a moderar, en un contexto en que se estima que los consumidores ya agotaron el efectivo acumulado durante la pandemia y cada vez más recurren a endeudamiento para financiar sus compras.

Además, los salarios nominales se han desacelerado. Por ejemplo, el crecimiento anual de los sueldos promedio por hora (AHE) ha descendido a 4%, desde el promedio de 4,5% el año pasado.

A lo largo del 2024 y 2025 esperamos que las condiciones del mercado laboral se sigan relajando, en parte porque creemos que el impacto neto inicial de los avances tecnológicos recientes en Inteligencia Artificial es negativo para el empleo.

Aunque la caída en la inflación de servicios de vivienda ha demorado, en adelante se sigue esperando que baje de forma consistente y sostenida. Hay encuestas que sugieren que las empresas perciben que los consumidores rechazan los aumentos de precio y, por tanto, esperan empezar a bajarlos de forma moderada. El mencionado descenso de los salarios nominales es otro factor que ayudará a que la inflación continúe cayendo. Los salarios son una parte muy importante de los costos de algunos servicios, por lo que es probable que contribuyan a moderar la inflación.

En esta línea, esperamos que la inflación continúe descendiendo de forma gradual, aunque es probable que aún demore varios trimestres más para llegar a la meta del 2%.

En este contexto, la expectativa del inicio de recortes se ha retrasado significativamente. Es probable que la Fed no comience a recortar su tasa antes de noviembre, y podría hacerlo solamente una o dos veces este año. El grueso de los recortes van a venir en 2025. Aunque de todas maneras, creemos que la tasa va a permanecer en terreno restrictivo más allá de 2025. Por “terreno restrictivo” entendemos una tasa nominal por encima de 2.75%.

En las elecciones presidenciales y parlamentarias de noviembre, las perspectivas recientemente tomaron un giro a favor del expresidente republicano Donald Trump, después de que el presidente demócrata Joe Biden tuviera un muy mal desempeño en el primer debate. Sin embargo, nada está escrito en piedra.. Lo que sí es esperable es que haya volatilidad en los precios de los activos ligada, principalmente, a las trayectorias fiscales y los riesgos de sostenibilidad fiscal de largo plazo.

México: entre las elecciones y la desaceleración

La economía mexicana se está desacelerando. Perdió fuerza a finales del año pasado y comienzos de este. Esto se explica en parte por una desaceleración en la inversión y un crecimiento en las importaciones, en medio de una fuerte apreciación acumulada del peso. Como esperábamos, el consumo se mantuvo resiliente, de la mano de salarios reales positivos y bajos niveles de desempleo.

Hacia adelante esperamos que la desaceleración continúe en lo que queda de 2024 y hacia 2025. Después de promediar un crecimiento de 3.9% entre 2021 y 2023, proyectamos que el PIB se ralentice a 2% este año y caiga algo por debajo de esa cifra en 2025. La desaceleración de 2025 se explica principalmente por un menor impulso fiscal. Además, el impacto del nearshoring, si bien es positivo, su impacto podría ser limitado en medio de mayores fricciones geopolíticas y la incertidumbre de la revisión del USMCA en 2026.

La inflación general subió debido a un aumento en los precios más volátiles de la canasta. La inflación subyacente, que excluye alimentos y energía, siguió descendiendo a una velocidad más lenta de lo que proyectaba Banxico. Creemos que los mayores costos de producción, en particular los laborales, mantendrán la inflación por encima de su objetivo para los próximos años.

Para finales de este año esperamos que la inflación general supere el 4%, y que permanezca alrededor de esos niveles durante el 2025. El escenario que se configuró con las elecciones generales del 2 de junio es un cambio fundamental. Contrario a lo que se esperaba, la presidenta electa aseguró un mandato muy fuerte que le va a permitir al gobierno hacer los cambios constitucionales que no pudo hacer durante la gestión de López Obrador. Así, el nivel de incertidumbre será mayor de lo que se pensaba .

El foco en la segunda mitad del año será el tema político, tanto el local como el de Estados Unidos.Por el lado local, lo más trascendental serán las reformas que tienen que ver con el balance de poderes, como la judicial, la electoral y la eliminación de los organismos autónomos. El resultado de esta nueva configuración política probablemente será un mayor tamaño del Estado y menor independencia judicial.

En lo que respecta a las elecciones de Estados Unidos, a medida que se aproximen las elecciones de noviembre, la relación de la nueva administración local con la próxima administración en el país vecino será clave para el desempeño de la economía y los activos locales. En esta línea, los nombramientos de Ebrard y de la Fuente denotan un interés preponderante de la futura presidenta en la política exterior, lo cual da tranquilidad en un contexto de la próxima revisión del TMEC y un entorno geopolítico global más estresado en términos generales.

La situación fiscal es cada vez más delicada, a medida que el gobierno busca cuadrar los mayores compromisos presupuestarios y su determinación de no aumentar impuestos, en un contexto en que las finanzas públicas están ya muy apretadas. Será complicado evitar que la deuda del país se incremente y que su calificación crediticia empeore.

En términos de política monetaria, con la acentuada incertidumbre local que se espera en los próximos meses, especialmente en septiembre, creemos que Banxico tomará una actitud de mayor cautela. Esperamos tres recortes en lo que queda de este año, para cerrar en 10.25%. La tasa va a permanecer en terreno restrictivo durante el 2025, y creemos que cerrará el año cerca de 8%.

Mercados

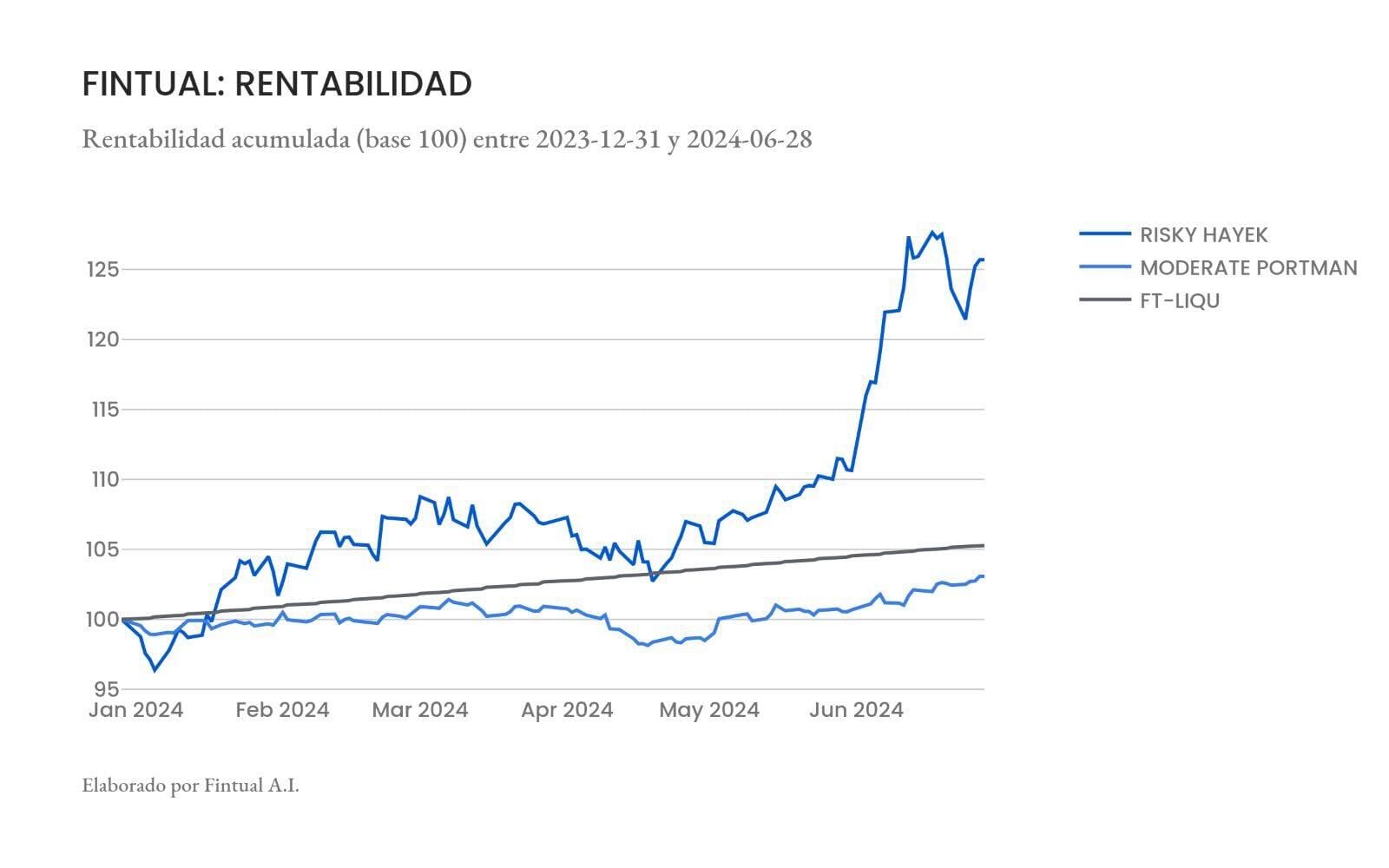

A inicio de año, y tras un muy buen 2023 para los mercados, las expectativas para las bolsas globales en 2024 eran particularmente optimistas. Hoy, finalizado el primer semestre, podemos decir que estas proyecciones iniciales sobre los mercados se han cumplido. Todos los fondos de Fintual han tenido rentabilidades sobresalientes durante este primer semestre.

Acciones Globales

La principal característica que han mostrado los mercados este año ha sido el fuerte crecimiento y rendimiento que continúan mostrando las empresas líderes en la industria de la Inteligencia Artificial (IA).

Por un lado, el índice más representativo a nivel mundial de grandes compañías tecnológicas, el Nasdaq, lleva un 18% de rentabilidad acumulada en 2024. Por otro lado, Microsoft, Nvidia, Apple, Alphabet, Meta y Amazon, todas, superaron sus respectivas proyecciones de utilidades e ingresos en sus resultados corporativos del primer trimestre de 2024.

De esta manera, los sectores con mejor crecimiento siguen siendo Tecnología, Servicios Públicos, Comunicaciones y Consumo Discrecional, estos dos últimos fuertemente concentrados en Meta y Amazon.

El número de compañías del S&P 500 que mencionaron "IA" en sus conferencias de resultados financieros alcanzó un récord de 199, muy por encima del promedio de los últimos 5 y 10 años. Esto sugiere que la IA continúa expandiéndose como un tema central para muchas empresas líderes como Microsoft, Alphabet y Meta Platforms.

Por ejemplo, Microsoft mencionó que más del 65% de las empresas Fortune 500 ahora usan su servicio Azure OpenAI. Mientras que Alphabet y Meta reportaron fuertes ganancias gracias –en parte– a sus inversiones en IA. Otra historia es Nvidia,que, en su conjunto durante el primer trimestre de 2024, ha sido el mayor contribuyente al crecimiento de las ganancias tanto para el sector de Tecnología de la Información como para el índice S&P 500.

Por estas razones, y como fue la tónica en 2023, el buen desempeño financiero de las empresas sigue concentrado en las compañías denominadas magnificent 7 (Apple, Microsoft, Google, Amazon, Nvidia, Meta y Tesla). En lo que va de 2024, las magnificent 7 llevan casi un 40% de rentabilidad, mientras que si tomamos el índice S&P 500 y le extraemos a estas empresas, la rentabilidad del mercado es apenas un 8%.

Esto último nos trae a una de las principales discusiones que se repite en los principales medios y mesas de dinero del mundo: el riesgo que conlleva la alta concentración que tiene el mercado accionario.

Si bien esta alta concentración puede representar una mayor fragilidad para la bolsa estadounidense, existen varios atenuantes que considerar.

En primer lugar, las empresas que más pesan en estos índices son compañías con balances financieros y modelos de negocio sólidos. La mayoría de estas compañías han alcanzado un nivel de madurez que les permite tener buenos niveles de caja, baja deuda, y sobre todo, altos márgenes.

A esto se suma que la mayoría de las magnificent 7 tienen una alta diversificación en sus fuentes de ingreso, por ejemplo, en promedio, más de la mitad de los ingresos de estas empresas viene de fuera de EE.UU. Además, sus modelos de negocio no descansan en un sólo producto, sino más bien se basan en diversas líneas de negocio. Por ejemplo, Alphabet tiene ingresos por publicidad, pero también por servicios de Cloud, o Amazon tiene ventas en su línea de e-commerce, pero también en sus servicios de cloud (AWS) y hardware. Esta versatilidad les brinda la capacidad de seguir siendo las compañías mejor posicionadas para capturar el potencial de crecimiento que proveen las nuevas tendencias en la próxima década. La Inteligencia Artificial es sólo un ejemplo de cómo la alta incumbencia de estas empresas les permite ser los first movers en cada nueva disrupción tecnológica.

Es importante también distinguir entre la situación actual de las magnificent 7 y burbujas bursátiles del pasado como los go-go funds, las Nifty Fifty o las tecnológicas de la crisis Dot-com. Por un lado, aunque su concentración en el mercado es alta, sus valorizaciones son más moderadas y razonables en comparación con las burbujas antes mencionadas. Por otro lado, las magnificent 7 son empresas que ya han demostrado un crecimiento operativo significativo y sostenido, con modelos de negocio robustos y dominantes en sus respectivos sectores, a diferencia de muchas compañías de las burbujas anteriores que no lograron cumplir con las expectativas a largo plazo.

Renta Fija Global

Este buen rendimiento de las acciones se ha dado en un contexto bastante particular, donde la inflación no ha descendido como se esperaba y la política monetaria en países desarrollados continúa en niveles restrictivos.

La principal consecuencia de esto es que los instrumentos de renta fija han visto rendimientos pobres en 2024, contrario a lo que esperaba el consenso del mercado a inicios de año. Todo este mal rendimiento ha sido impulsado por el alza que han tenido las tasas de interés de largo plazo.

Con esta alza, las curvas de tasas estadounidenses incorporan casi 2 recortes de tasa para fin de año por parte de la Fed, algo bastante en línea con nuestro escenario base. En este sentido, creemos que la situación es favorable para los instrumentos de deuda, la curva hoy incorpora un premio por plazo relevante: más de 150 puntos por sobre la tasa de interés neutral de la economía americana.

México: la opción del dólar

Los activos financieros mexicanos no han tenido un buen 2024, en particular luego de las elecciones presidenciales. Tanto las acciones, como el tipo de cambio y la renta fija tuvieron rendimientos negativos el primer semestre.

Por un lado, el tipo de cambio y la bolsa tuvieron fuertes pérdidas luego de la sorpresa en las elecciones, sobre todo por el resultado de las elecciones parlamentarias. Por otro lado, los instrumentos de deuda y renta fija han tenido un comportamiento muy similar al de los bonos del tesoro americano, esto hace mucho sentido dada la alta cautela que ha tomado Banxico respecto de no tomar mucha distancia respecto de lo que esté haciendo la Fed.

Como comentamos en la primera sección, esperamos que la incertidumbre política y fiscal continúe en el mediano plazo. Por lo tanto, creemos que hace sentido mantener posiciones dolarizadas en los portafolios. Además, dado el optimismo que mantenemos en las acciones globales, una buena forma de maximizar esa posición es combinándola con dólares, ya que como hemos comentado en análisis anteriores, la correlación inversa entre el tipo de cambio y las acciones incrementa la capacidad de construir una cartera con más acciones manteniendo el mismo nivel de riesgo de la inversión total.

Otro activo que evaluamos de manera positiva es la renta fija, sobre todo la de largo plazo.

Hoy, las tasas de interés de bonos del gobierno de México (Bonos M) nominales están en niveles históricamente altos.

Por ejemplo, un Bono M a 7 años hoy opera con una tasa de en torno a 10%, esto significa que un inversionista que se queda con el bono hasta el vencimiento duplicaría su capital terminado ese período de 7 años. Nada de mal para un instrumento financiero que está prácticamente libre de riesgo.

Incluso, si uno quisiera cubrir el riesgo de la inflación por medio de bonos indexados a la Unidad de Inversión (Udibonos), el mercado hoy ofrece comprar estos instrumentos a tasas reales de casi 6%. Nuevamente, estos niveles de tasa real son algo no visto en la última década, y no hacen sentido con los niveles de tasa de interés neutral de largo plazo para una economía como la mexicana, que crece a menos del 4% cada año.

Conclusión

A modo de conclusión, nuestra visión macro y de mercados para el mediano plazo es positiva. Un ciclo de relajo en la política monetaria de Estados Unidos combinada con el surgimiento de tendencias positivas para el crecimiento económico, como por ejemplo la Inteligencia Artificial, debiesen configurar un buen entorno para el desarrollo de las bolsas globales.

Sin embargo, hay que tener en cuenta que este es un escenario central, y que cuenta con escenarios alternativos que se deben considerar. Un riesgo relevante es que la inflación se prolongue por un período más largo: mientras más tarden los bancos centrales en disminuir la inflación, más persistente se hace el fenómeno inflacionario porque tanto las personas como las empresas se van acostumbrando a tomar a la inflación en cuenta en sus decisiones, lo que genera un círculo vicioso.

Otro punto a tener en cuenta es que si bien ha sido un año positivo, es importante mantener la calma, ya que los rendimientos que hemos visto están en el rango alto del comportamiento histórico de las acciones. Por lo tanto, es clave mantener una inversión diversificada y en línea con la tolerancia al riesgo, de manera de sobrellevar mejor la volatilidad e incertidumbre que suelen traer procesos económicos como los que vivimos actualmente.

La rentabilidad o ganancia obtenida en el pasado por este fondo, no garantiza que ella se repita en el futuro. Los valores de las cuotas de los fondos mutuos son variables.