Puedes leer los puntos más importantes aquí

- El año 2024 fue un año redondo para los mercados accionarios, impulsado por recortes de tasas de la Fed e innovaciones en Inteligencia Artificial.

- Un portafolio diversificado entre acciones y bonos tuvo un rendimiento en torno a 15%, levemente por sobre la mediana de una inversión de este tipo.

- Para 2025, el mercado proyecta un rendimiento de 9% para el S&P 500, sin embargo el historial muestra que las proyecciones han sido bastante imprecisas.

- Las condiciones financieras en EE.UU. hoy son favorables para la inversión en renta variable, pero con poco margen para estimular en caso de ser necesario, lo que limita el espacio para el comportamiento positivo de los activos financieros.

- El valor de las acciones de grandes tecnológicas refleja una gran componente de expectativas optimistas de largo plazo, aunque lejos de alcanzar los niveles de estrés observados en burbujas anteriores. Aunque elevadas, las valoraciones están respaldadas por balances financieros sólidos y diversificación de ingresos.

- La política económica del gobierno entrante de Donald Trump en EE.UU. promete beneficios económicos como una mayor desregulación y un posible impulso energético.

- Sin embargo, también incluye riesgos como un mayor proteccionismo y un alza en las tensiones comerciales internacionales. Esta incertidumbre y las altas tasas de interés reales de largo plazo continuarán favoreciendo al dólar como activo refugio.

- El inicio del ciclo político de Claudia Sheinbaum ha generado tensiones institucionales y un mayor riesgo para la inversión en México, en un contexto de ajustes fiscales y reformas judiciales cuestionadas.

- La dinámica entre Estados Unidos y China será clave para México, mientras que el nearshoring continuará enfrentando desafíos por falta infraestructura y dependencia de insumos chinos, manteniendo presión sobre el tipo de cambio y la política monetaria de Banxico.

Introducción

A fines del año pasado escribimos el artículo "El 2023 fue un buen año, y el 2024 podría ser mejor”. Un año después, podemos decir que sí, 2024 fue un muy buen año, y confirma gran parte de las hipótesis que el mercado planteaba en 2023.

El esperado inicio del ciclo de recortes de tasa de la Reserva Federal (Fed), junto con los nuevos desarrollos en la industria de la Inteligencia Artificial (IA), fueron el combustible para que las acciones globales hayan tenido rendimientos por sobre 15% en el año (en dólares).

En general, el entorno hoy es positivo: ya llevamos 2 años de buenos rendimientos, y varios de los riesgos que se temían a inicio de año, como una hipotética recesión, parecen disipados.

Sin embargo, aún existen desafíos para 2025: la inflación sigue sin retornar a la meta de la mayoría de los bancos centrales, el panorama geopolítico continúa incierto y las valoraciones con que cotizan hoy las acciones hacen más exigente el cumplimiento de expectativas para las compañías.

En este contexto, nos parece que el enfoque para 2025 debiese ser un panorama optimista, pero con mayor cautela que en años anteriores. Gran parte del desarrollo y la adopción de tecnologías relacionadas a la Inteligencia Artificial ya se encuentra incorporado en los precios de las acciones, lo que deja poco espacio para sorpresas positivas. Por otro lado, a excepción del alto nivel de tasas, las condiciones financieras parecen ya estar más bien laxas en varias economías grandes, lo que le deja poco espacio a los bancos centrales para reaccionar ante potenciales debilidades del mercado laboral y de la demanda agregada. Esta combinación de tasas elevadas en EE.UU., en especial tasas de largo plazo, junto con la continuidad del excepcionalismo del sector empresarial estadounidense, nos hacen pensar que las condiciones para un dólar global fuerte se mantendrán en 2025, lo que sin duda le pondrá presión a economías emergentes como la mexicana.

Poca puntería

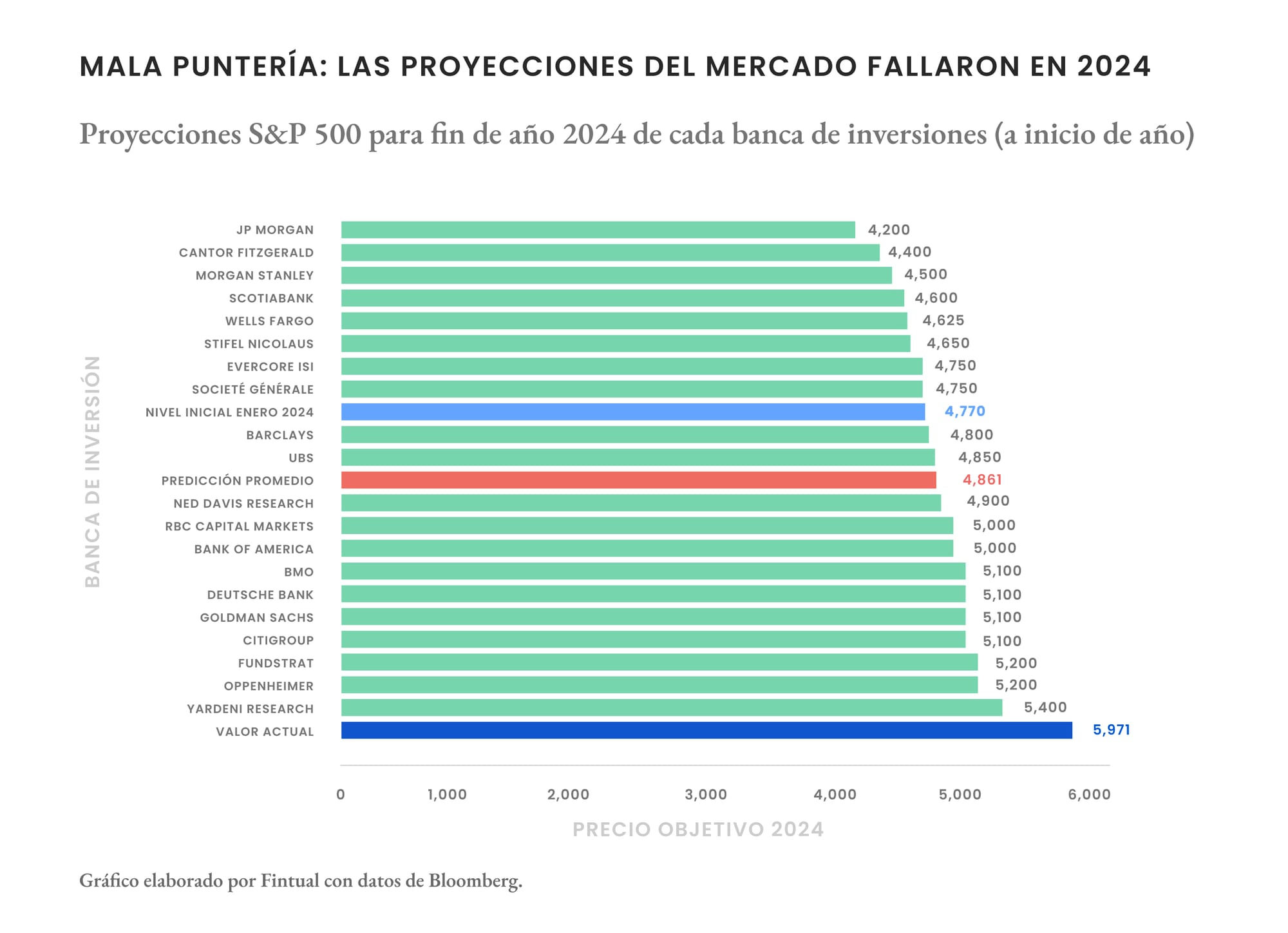

Las expectativas del mercado están altas para 2025, la mayoría de los analistas esperan rentabilidades positivas para el próximo año. Por ejemplo, si revisamos el consenso de analistas de Bloomberg, en promedio, las proyecciones de las distintas bancas de inversión esperan un 9% de rentabilidad para el S&P 500 el próximo año.

Una pregunta razonable que uno podría hacerse es qué tan buen historial han tenido estos analistas a la hora de proyectar el retorno de los índices accionarios en años anteriores. Por ejemplo, el buen rendimiento del mercado accionario este 2024 fue una sorpresa para muchos de estos analistas.

En el siguiente análisis, recopilamos cómo se veían las proyecciones que tenían las principales bancas de inversión para el S&P 500 a inicios de este año 2024, y cómo fue el comportamiento 12 meses después.

Como se puede ver, ningún analista fue capaz de predecir con cercanía la buena rentabilidad que tuvieron las acciones durante el año. En promedio, el mercado esperaba que el S&P 500 terminara el año en 4,861 puntos, mientras que en la práctica, el índice cerró el año prácticamente en los 6,000 puntos. Es más, casi la mitad de los analistas esperaban que las acciones terminaran con caídas este año, un escenario totalmente opuesto a lo ocurrido en la realidad.

Esta “poca puntería” de los analistas no es algo nuevo. Si vemos la historia, la capacidad predictiva que han tenido las bancas de inversión ha sido baja.

El siguiente gráfico compara cuál es la rentabilidad promedio que ha esperado el consenso de analistas para el S&P 500 para el año siguiente, y cuál ha sido el rendimiento efectivo 12 meses después. Como se puede ver, no existe una relación evidente entre las proyecciones de rentabilidad y la rentabilidad ocurrida a posteriori. En otras palabras, no hay evidencia estadística a favor sobre la capacidad predictiva de estas bancas de inversión.

Otro punto interesante es que las proyecciones del mercado suelen ser bastante sesgadas. En los últimos 20 años, el consenso de analistas nunca ha proyectado una rentabilidad negativa para el año siguiente. Recordemos que tener rendimientos negativos es algo bastante probable y común al invertir en acciones en ventanas menores a un año.

En consecuencia, no tiene mucho sentido basarnos en las expectativas del mercado para intentar proyectar lo que sucederá en 2025. Al contrario, si de algo nos sirven estas encuestas, es para notar que tal vez no hay tanto espacio para sorpresas positivas como lo hubo en años anteriores donde las expectativas eran más pesimistas.

Por el lado macroeconómico, si bien tomó más tiempo de lo esperado, el ciclo de recortes de tasas por parte de la Fed ya empezó, y a pesar de que estamos aún lejos de la tasa de interés neutral estadounidense, las condiciones financieras agregadas en EE.UU. ya se encuentran en niveles bastante acomodativos en todas sus componentes.

Estas condiciones financieras acomodativas las podemos interpretar de dos formas. Por un lado, reflejan un ambiente favorable para los mercados financieros, con una percepción reducida de riesgo, costos accesibles para endeudarse y niveles moderados de apalancamiento en el sistema financiero. Por otro lado, al estar en niveles tan acomodativos, se ve poco espacio para que la Fed pueda responder de manera efectiva ante eventuales debilitamientos de la economía. En suma, las condiciones financieras muestran un panorama favorable para las acciones, pero con una escasa capacidad para soportar los precios en caso de ser necesario, al menos si la inflación continúa sobre la meta de la Fed.

Sueños y esperanzas

Como hemos discutido en otras publicaciones, este año las acciones globales —especialmente las del S&P 500 y las “magnificent 7” (Apple, Microsoft, Google, Amazon, Nvidia, Meta y Tesla)— han subido notablemente en precio, y con ello, sus valorizaciones y múltiplos financieros hoy se ven más caros en relación a sus medias históricas. Sin embargo, parte de esta alza, a diferencia de lo observado en burbujas del pasado, ha venido respaldada por aumentos en la utilidades de las compañías.

A pesar de esto, vale la pena preguntarse qué tanto de este aumento en precios está justificado por los buenos resultados financieros, y qué tanto es exceso de optimismo.

Una forma interesante de ver qué tan excesivas son las expectativas del mercado respecto de una compañía, es calcular cuánto del precio actual de la acción corresponde únicamente a expectativas de crecimiento de largo plazo, restando todo lo que tenga hoy la compañía dentro de su balance y sus utilidades de mediano plazo. De esta manera, nos quedamos con la parte más especulativa del precio, lo que obedece únicamente a esperanzas de crecimiento de muy largo plazo.

En el siguiente ejercicio tomamos el valor de mercado de las 7 magníficas y les restamos su patrimonio contable actual (valor libro) y la suma de sus utilidades esperadas a 4 años. De esta manera, logramos extraer este componente del precio que obedece a expectativas de crecimiento de utilidades de largo plazo, y donde el mercado debiese tener menos visibilidad.

El gráfico de la izquierda muestra la evolución de esta descomposición del valor de las 7 magníficas, mientras que el gráfico de la derecha muestra qué porcentaje del precio se explica únicamente por la componente de esperanzas de largo plazo: mientras más alto, más especulativa es la composición del precio actual de estas compañías.

Como se ve en la figura, en los últimos 10 años, entre el 65% y el 85% del valor de las 7 magníficas se ha explicado por expectativas de largo plazo. Hoy, ese porcentaje está en torno a 82%. Si bien es un número elevado, aún no estamos en los máximos que vimos en 2020 y 2021. Sin embargo, sigue siendo un número razonablemente alto, y que deja poco espacio para sorpresas positivas de cara al futuro.

Nuevamente, con esto no estamos diciendo que estemos en una burbuja, ni mucho menos. Al final del día, estas compañías hoy tienen balances financieros sanos, márgenes elevados y modelos de negocio diversificados en múltiples fuentes de ingreso, lo que contrasta fuertemente con crisis anteriores como la burbuja dotcom, donde predominó la especulación.

Otro punto importante es que aunque el mercado estadounidense está más concentrado que en otras ocasiones, esta concentración es bastante baja en relación a la mayoría de las principales bolsas del mundo, y en gran parte es compensada por la diversificación de los modelos de negocio de estas empresas, que lideran en múltiples industrias, países y cuentan con ventajas comparativas que les han permitido ser líderes en nuevas tendencias, como por ejemplo, la Inteligencia Artificial.

Trumponomics y el dólar

Al igual que en su período anterior en la presidencia de EE.UU., la llegada de Donald Trump será un factor de volatilidad durante el 2025.

La implementación de la política económica de Trump, conocida como Trumponomics, es de dulces y amargos para el mercado. Por un lado promete desregular sectores estratégicos (como la industria bancaria y la Inteligencia Artificial), impulsar la producción doméstica de petróleo y gas, y priorizar la energía nuclear. Estos cambios podrían traducirse en costos energéticos más bajos y un entorno corporativo más favorable en Estados Unidos. Sin embargo, la otra cara de la moneda incluye políticas proteccionistas, aranceles elevados y un mayor déficit fiscal, lo que podría generar tensiones en el comercio global y presiones inflacionarias a corto plazo.

En este contexto, creemos que en 2025 el dólar estadounidense mantendrá la fortaleza que ha mostrado los últimos años.

En primer lugar, todo parece indicar que Estados Unidos continuará con su excepcionalismo económico, esto es un crecimiento económico positivo y divergente del resto del mundo, lo que naturalmente le sirve de soporte al dólar global.

En segundo lugar, el regreso de Trump intensificará las fricciones económicas con China y la Unión Europea. La imposición de tarifas de importación, combinada con un énfasis en la autosuficiencia energética, podría fragmentar aún más las cadenas de suministro globales. Esto no solo afectaría a los países dependientes del comercio exterior (como México), sino que también pondría en riesgo la estabilidad de los precios de bienes esenciales. Toda esta incertidumbre, suele traducirse en una mayor fortaleza del activo de refugio por excelencia: el dólar estadounidense.

Finalmente, los continuos datos de inflación más elevados que lo proyectado, han forzado a la Fed a recalibrar su trayectoria de tasas futura, elevando incluso en su tasa de largo plazo a 3%, algo no visto desde 2018.

En este contexto, las tasas reales que ofrecen los instrumentos de renta fija en EE.UU. (TIPs) han subido fuertemente, y hoy se encuentran en niveles significativamente elevados para una economía desarrollada como EE.UU., lo que favorece aún más a la divisa estadounidense en desmedro de otras monedas.

México bajo presión

El inicio del nuevo ciclo político de Claudia Sheinbaum marca un cambio significativo en el rumbo político de México, con un enfoque que, hasta ahora, genera tensiones institucionales. La reciente reforma judicial no ha sido del gusto ni del mercado ni de las clasificadoras de riesgo internacionales. Este escenario incrementa la percepción de riesgo para la inversión, en un entorno donde ya se vislumbran posibles ajustes fiscales, con recortes significativos en inversión pública y un déficit proyectado del 3.7%.

En el ámbito internacional, la postura de México frente a Estados Unidos y China será decisiva. Con la reelección de Donald Trump, se espera una dinámica similar a la gestión de AMLO: negociaciones centradas en la colaboración fronteriza y el combate al narcotráfico, sin grandes cambios al USMCA. Sin embargo, el dilema entre alinearse completamente con EE.UU. o mantener relaciones con China condicionará la competitividad de México, dada su dependencia de insumos chinos. El nearshoring, que representa una oportunidad clave, enfrenta limitaciones por la falta de infraestructura y la influencia del componente chino, retrasando su potencial desarrollo y limitándolo a empresas estadounidenses que buscan relocalizar operaciones.

Por otro lado, mientras Banxico busca acelerar recortes de tasas de interés, la desaceleración de la actividad económica y la caída en inflación dan cierto respiro. En este contexto, la fortaleza del dólar, podría volverse un factor menos relevante en el mediano plazo, especialmente si la economía se desacelera y con ello el traspaso cambiario disminuya. En suma, nuestro escenario base es que Banxico lleve su tasa de referencia a 8.5% a cierre de año, y con ello el tipo de cambio mantenga una tendencia al alza, fuertemente presionado por la disminución entre el diferencial de tasas de México con Estados Unidos y el panorama político local.

Recordemos que desde las elecciones presidenciales, el tipo de cambio ha estado presionado tanto por factores domésticos como externos a la economía mexicana, aunque en mayor parte por motivos locales, como el riesgo político. No esperamos grandes cambios ni en el contexto internacional ni en el local, por lo que es probable que esta tendencia alcista continúe.

Conclusiones Finales

En suma, para 2025 proyectamos un panorama optimista, pero más cauto que en años previos, como el 2023 o el 2024. Gran parte de las noticias positivas ya se encuentran incorporadas en los precios, lo que dificulta el cumplimiento de expectativas. A esto se suman ciertos riesgos geopolíticos: si bien la política económica del gobierno de Donald Trump ofrece beneficios (como una mayor desregulación), también trae riesgos, como tensiones comerciales. Esta incertidumbre, en conjunto con las altas tasas de interés en EE.UU., especialmente las tasas de instrumentos de largo plazo, continuará favoreciendo al dólar como activo refugio.

En este contexto, consideramos fundamental contar con un proceso de inversión ordenado en conjunto con una adecuada gestión de riesgos. Es imposible determinar con certeza qué sucederá el próximo año, pero lo que sí podemos gestionar son nuestras exposiciones y grados de diversificación. En Fintual, entendemos que el éxito en la inversión no se trata de reaccionar a los movimientos y altibajos del día a día, sino de permanecer enfocados en los objetivos financieros de cada cliente.