Llevo 9 años trabajando en el sector financiero en México, principalmente desde el lado de análisis y creación de productos.

Nunca he tenido mucho contacto con clientes, pese a eso he visto de cerca la dinámica que tienen las instituciones financieras y la transformación que ha existido en la oferta de productos financieros, particularmente en cuentas —portafolios— de inversión que les ofrecen a sus usuarios.

Con quienes sí hablaba bastante era con estrategas o “pushers”, y con “banqueros privados”.

A los pushers les llaman así porque “empujan” los productos que van a promocionar los banqueros privados, y estos últimos son personas que saben de inversiones y finanzas, pero en su día a día están más bien encargados de atraer cuentas de nuevos clientes y llevar la relación con ellos, especialmente cuentas de alto patrimonio.

La banca privada y los fondos de inversión

Antes los banqueros se encargaban de armar un portafolio a tu medida: tenían discrecionalidad total para decidir si tu dinero se invertía en bonos, acciones, o cualquier otra cosa.

Muchos clientes con cuentas en banca privada ni siquiera sabían (o saben) en qué estaba invertido su dinero.

Esto, por supuesto, suele terminar en un manejo no adecuado del riesgo del cliente, ya que no existía un análisis serio y adecuado detrás de esta decisión, porque no debía justificarse o convencer a nadie.

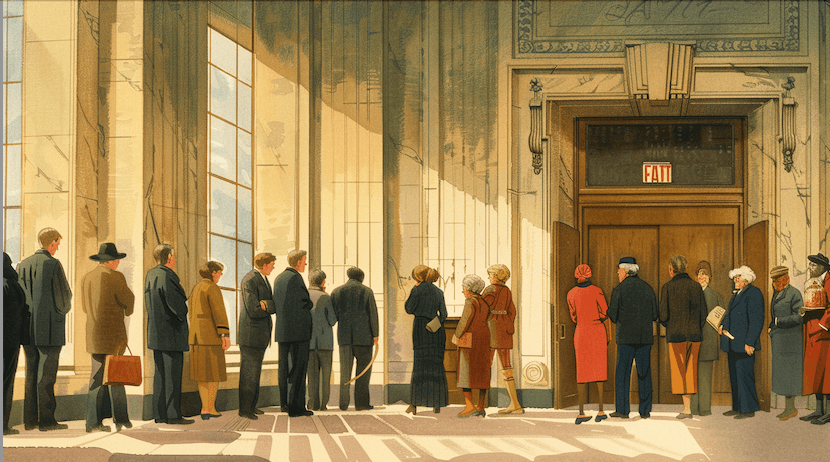

Durante los últimos 12 años, esta dinámica de que el banquero tenga toda la decisión de en qué invertir se ha revertido poco a poco. Los clientes han pasado de las carteras donde el banquero tenía mucha más incidencia, a carteras donde se tiene casi entre 80% o a veces hasta el 100% en fondos de inversión (a menos de que tuvieras muchísimo dinero, en ese caso aún suelen armar portafolios a la medida).

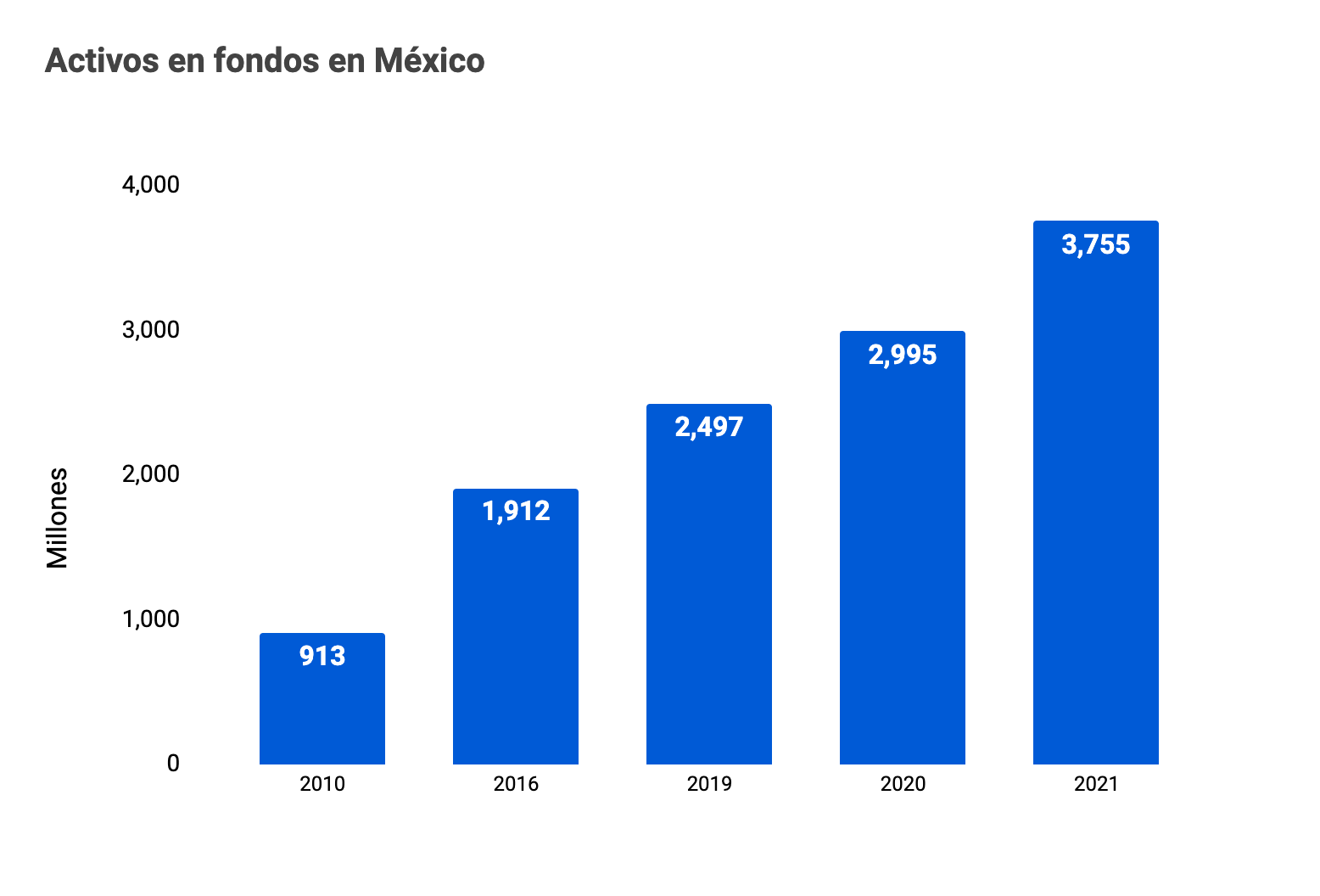

¿Cuánto dinero está invertido en fondos de inversión?

Los activos administrados por fondos de inversión en México pasaron de 913 mil millones de pesos en 2009 al nivel actual de 3,700 miles de millones, esto sin considerar Afores, acorde a cifras publicadas por la CNBV (Comisión Nacional Bancaria y de Valores), lo que implica un crecimiento de manera anual del 12.5% en los últimos 12 años.

Existen varias razones por las que hemos visto este cambio:

- Hay una tendencia por institucionalizar la perspectiva de los mercados financieros, quitando gran parte del control de estas carteras (portafolios) al banquero final y dándoselo a los equipos de inversiones, que se dedican exclusivamente a analizar el mercado y manejar de forma profesional, usualmente con dedicación de tiempo completo, el portafolio del fondo.

- Existe un beneficio económico detrás de esta decisión: la competencia en mercados accionarios, por ejemplo, ha llevado a que los costos por transacción cada vez sean más competitivos, y existe hasta el caso extremo donde en Estados Unidos en 2019 desaparecieron estos costos.

- Es muchísimo más simple, especialmente para cuentas de patrimonios pequeños, manejar el dinero a través de fondos que a través de instrumentos directos (un ejemplo común es lo complejo de operar directamente bonos corporativos, donde además, a veces es necesario un mínimo de inversión relativamente alto). En algunos casos, hay incluso algunas economías de escala al comprar o negociar algunos instrumentos con gran volumen dentro de un fondo.

Por esto, las instituciones financieras se han enfocado en crear productos que son más rentables para ellos, y en conjunto con los “pushers” (estrategas de inversión), ir migrando los portafolios de clientes hacia este tipo de productos.

Desde mi perspectiva, los fondos son un excelente producto. Crear una oferta respaldada por un equipo de inversiones que no solo se enfoca al 100% en esta tarea, sino que tiene el conocimiento necesario para el manejo y creación de los mismos, es mucho mejor a tener un portafolio creado por un banquero, alguien que también tiene una gran parte de su tiempo destinado al trato con los clientes, y cuyo expertise no necesariamente es el manejo de portafolios, análisis, ni valuación financiera.

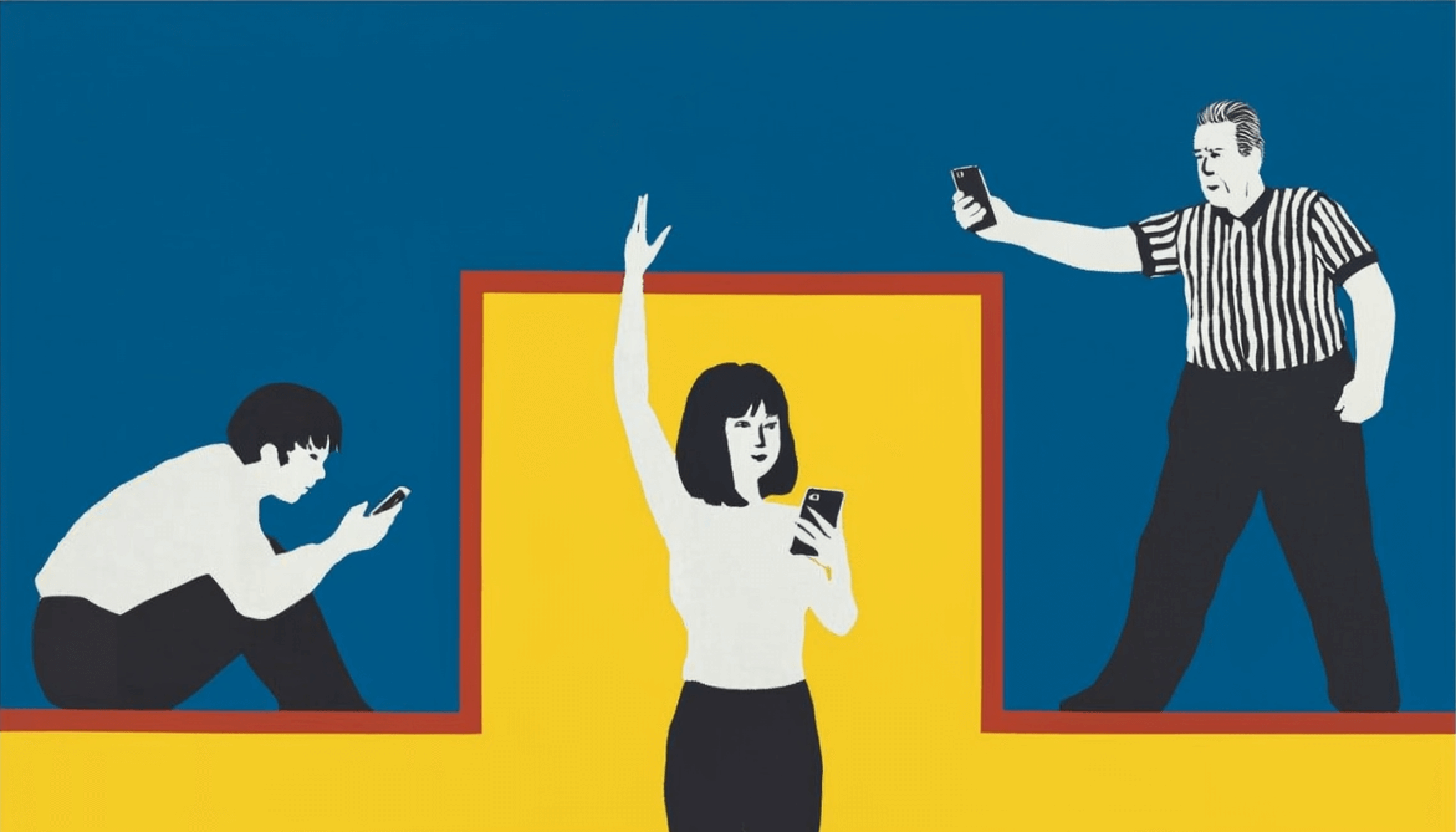

Sin embargo, el empuje que ha existido a cambiar los portafolios de los clientes hacia fondos ha venido de la mano con incentivos comerciales hacia los banqueros, haciendo que el enfoque sea cantidad (porcentaje de la cartera del banquero en fondos) y no necesariamente la calidad, donde se asegure que la venta del fondo o producto sea bajo convicción y conocimiento del mismo por el cliente.

Esta práctica, durante ya tantos años, ha generado una falta de claridad de los productos que tienen los clientes en sus propios portafolios, muchas veces vistos como una caja negra donde se desconoce qué contiene y cuál es su finalidad (a veces es conveniente vender una caja negra como algo sofisticado, cuando no necesariamente lo es). También, una falta de transparencia en los costos y las altas comisiones, han generado un descontento entre algunos inversionistas y ha hecho que los fondos, algunas veces, tengan una mala fama.

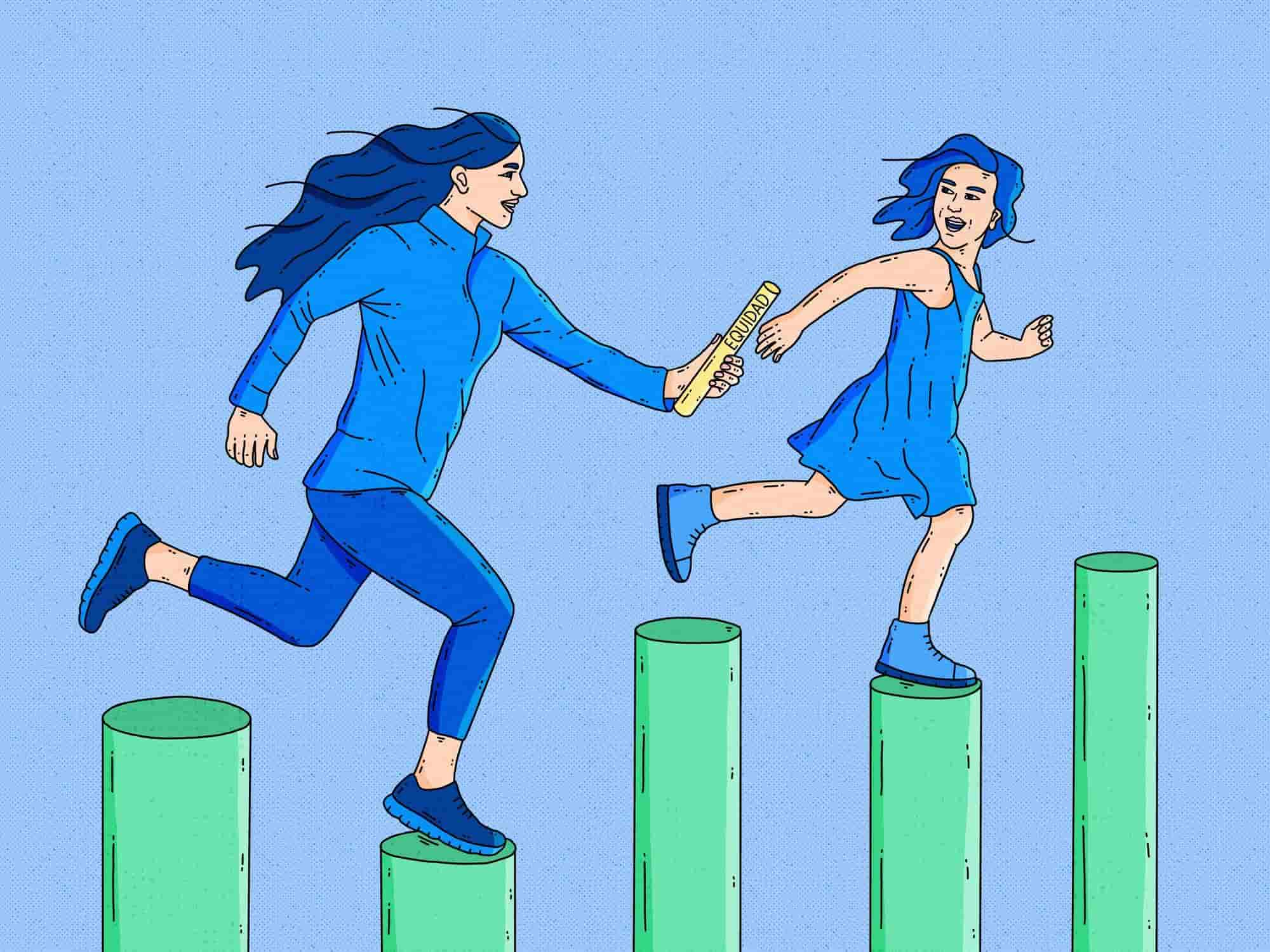

Lo anterior hace primordial el redefinir el ecosistema del sector financiero, y poner como prioridad al cliente. Con esto se tienen que crear fondos que primero que nada sean transparentes, y que el cliente sepa con claridad qué está adquiriendo, cuál es su función y lo más importante: cuál es el costo de adquirir ese fondo de inversión, ya que existe un costo de oportunidad por estar en él.

¿Cuáles son las comisiones reales en fondos de inversión?

Es muy fácil no saber cuál es el costo que uno está pagando al estar en un fondo de inversión.

Muchas de las comisiones que pagas no salen directamente de tu cuenta bancaria o una tarjeta, sino que son cargos que paga directamente el fondo en el que inviertes, y, por lo tanto, recibes un menor rendimiento neto en tu inversión.

De aquí mi siguiente punto, una alta comisión en los fondos va a repercutir si o si en su desempeño, y de aquí el segundo descontento que encuentro en el mercado: lo que se plantea a la hora de migrar a los clientes o asignarlos a un fondo de inversión normalmente no se logra en su totalidad dado que la comisión se come mucho del rendimiento que genera el fondo y esto también genera un descontento.

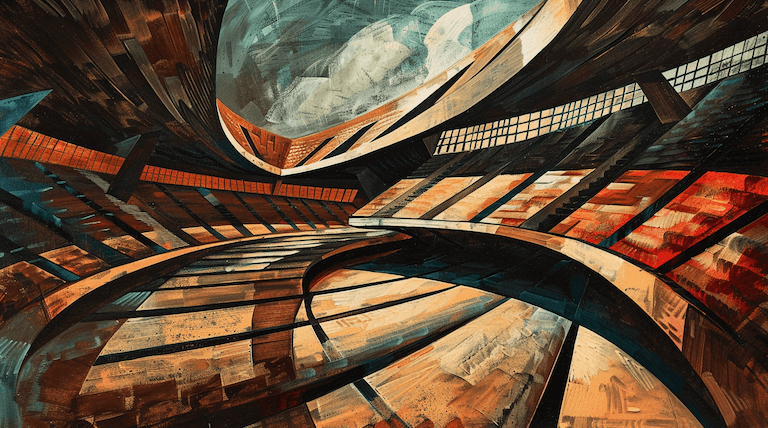

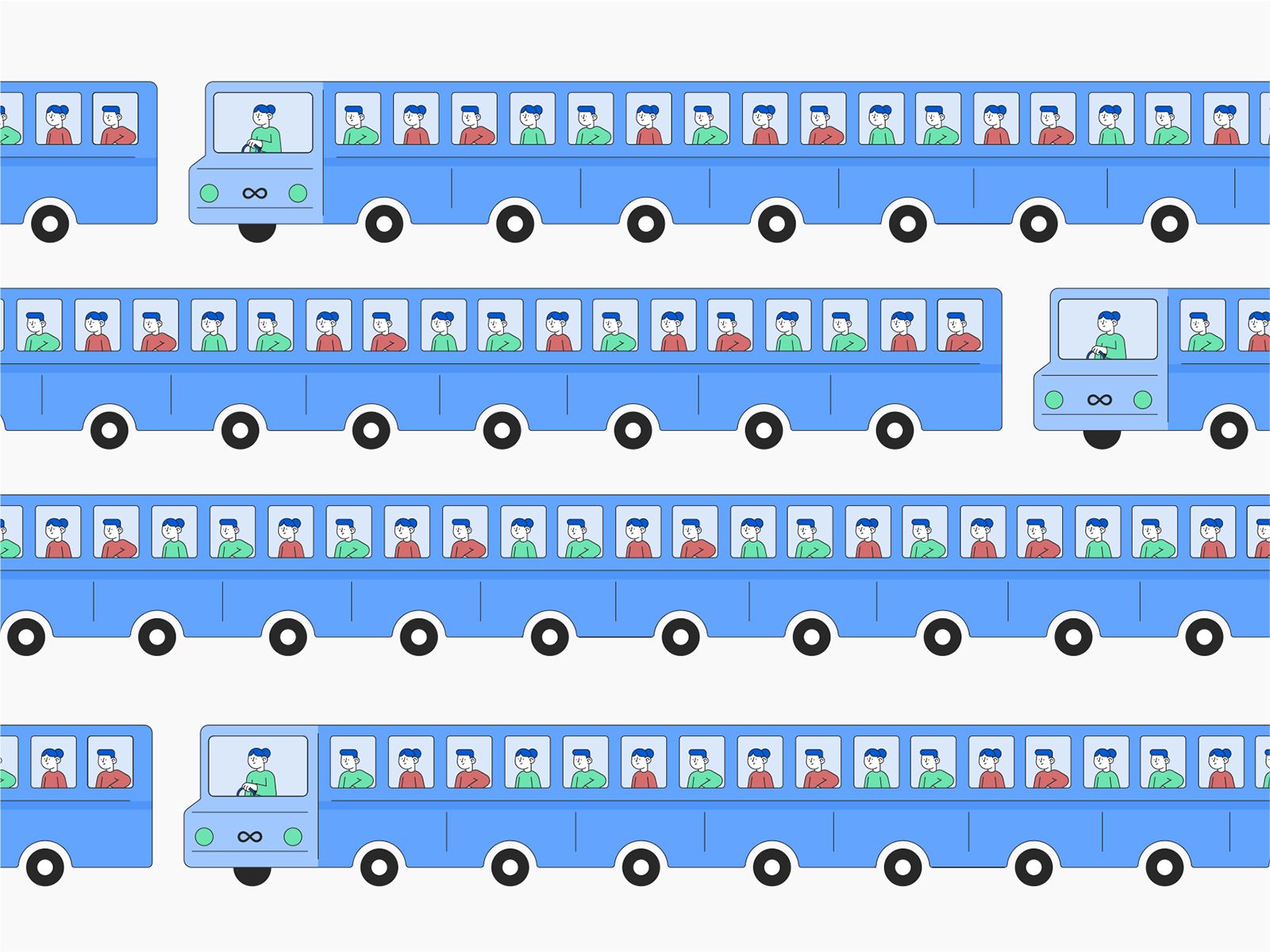

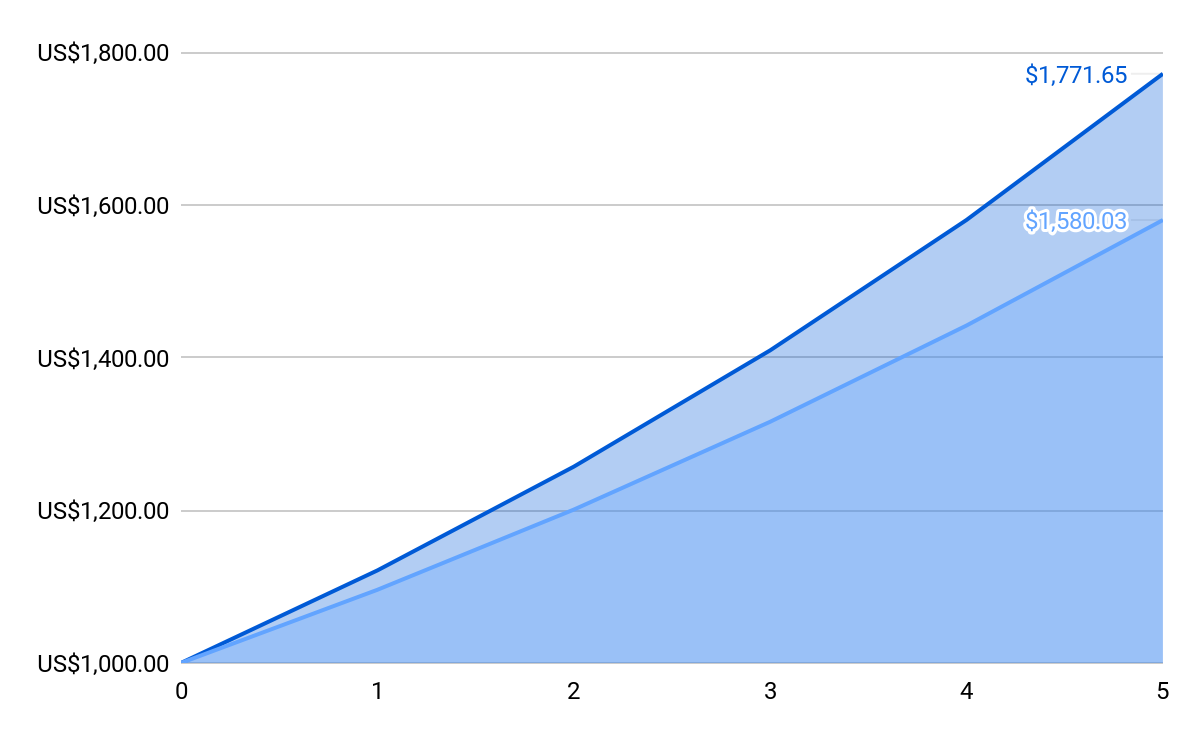

A continuación pueden ver en la siguiente gráfica el efecto que causa para un mismo portafolio de inversión la diferencia entre una comisión de 1% + IVA (como la que ofrecemos en Fintual), contra el promedio de una muestra del mercado de 15 fondos de renta variable (2.9% + IVA).

En resumen, para un mismo portafolio, a mayor comisión total, menor rendimiento para tí.

¿Cuál es la solución?

La transparencia en los productos de inversión es vital.

No debemos convencer a un cliente a entrar a un producto financiero, cualquiera que sea, con tal de cumplir con una meta de promoción o venta. Tenemos que ser claros con los costos que incurre el cliente al contratar el producto, sin información oculta ni letras chiquitas.

De igual manera, no debemos ofrecer productos que restan la rentabilidad que recibirá el cliente a través de altos costos de administración o cualquier otro costo o comisión, debemos de buscar que sea el menor posible, un precio algo más justo.

Considerando lo anterior, en Fintual tenemos como prioridad estos dos puntos, queremos ser quien empiece a cambiar estas prácticas en la industria: buscamos ser transparentes y ofrecer la comisión más baja en el mercado.

Actualmente, en México ofrecemos 3 fondos con las siguientes características:

- Un fondo de muy bajo riesgo, de deuda de corto plazo (también conocido como fondo tipo money market), llamado FT-LIQU, con una comisión por administración de 0.30% + IVA (es el fondo más barato que existe de ese tipo en el mercado actualmente).

- Fondos Moderate Portman y Fondo Risky Hayek con una comisión única de administración del 1.00% + IVA.

Por último, no existe un mínimo para empezar a invertir. Así de transparentes somos, sin letras chiquitas ni costos escondidos.

Si quieres conocer más de nuestros fondos o quieres saber cómo empezar a invertir, te invitamos a que nos visites en fintual.com.