En el mundo: La recesión que no fue

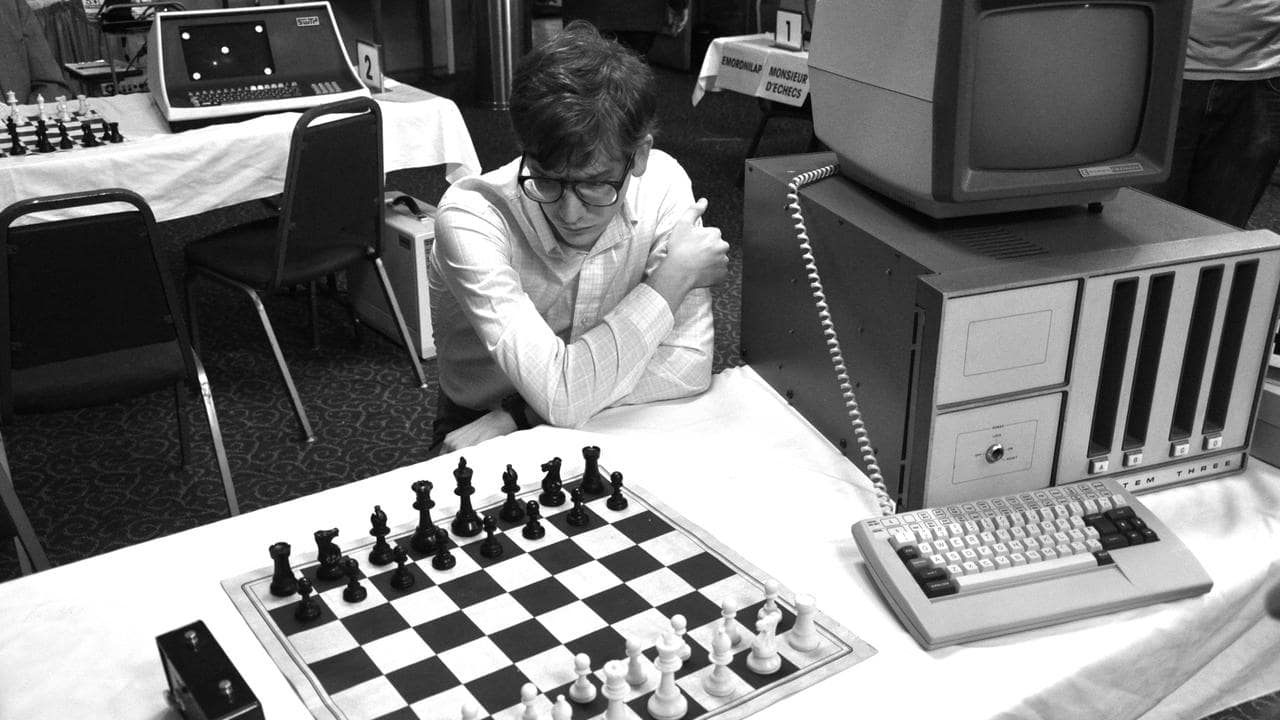

Existe una clásica película rusa que muestra muy bien ese sentimiento de algo que no fue.

Se trata de un hombre que en plena Guerra Fría se junta con su familia y la casa tiembla porque pasa un avión militar. Justo la televisión advierte de una posible tercera guerra mundial y holocausto nuclear. El padre de familia, desesperado, se empieza a volver loco y a creer en extraños esoterismos. Cuando despierta al día siguiente, lo más probable se hace evidente: no pasó ni pasará nada, no hubo guerra.

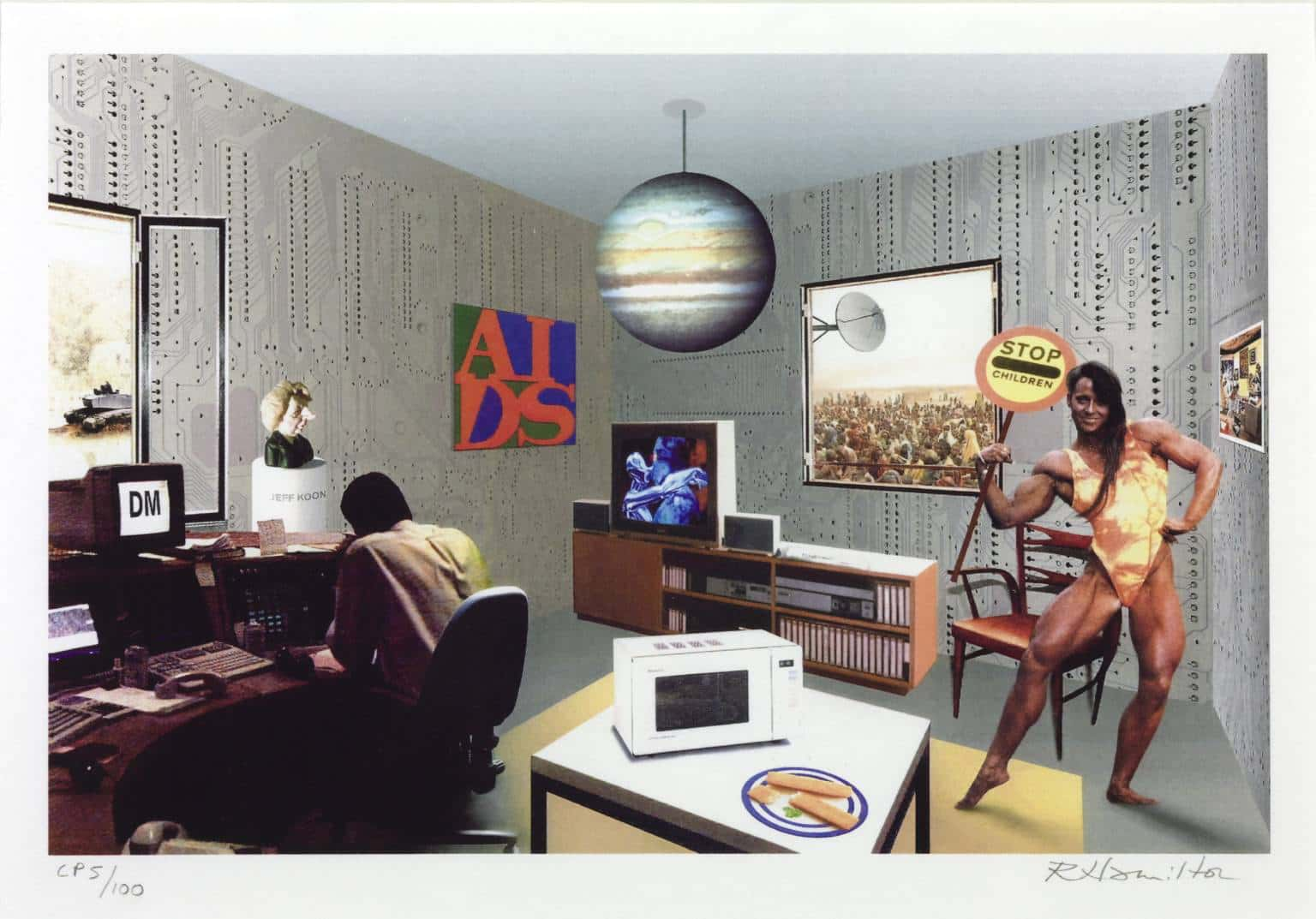

La resiliencia notable que ha mostrado la economía mundial me recuerda a esta película. Piensa que en esta primera mitad del año hubo tres riesgos para la economía global que no se materializaron:

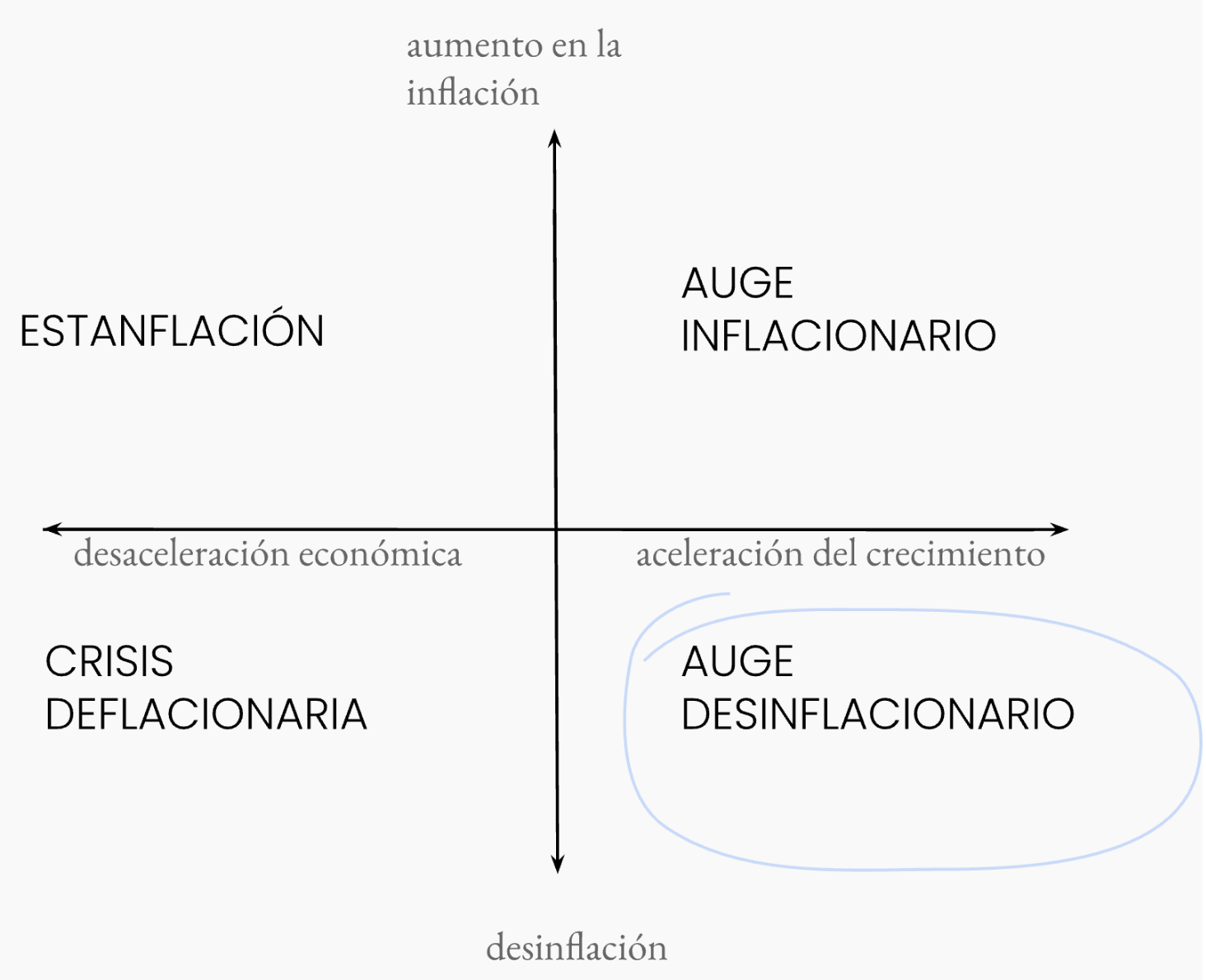

El primero es la preocupación de una caída abrupta de actividad. La llegada de la tan esperada recesión en los principales países desarrollados se ha postergado, y su magnitud se ha reducido. En lugar de la “estanflación” (inflación sin crecimiento) que muchos esperaban, vimos un “auge desinflacionario”. Es decir, las tasas de inflación cayeron en cierta medida, y la actividad se expandió.

El segundo, que apareció en los primeros meses del año, fue el miedo a una crisis bancaria generalizada. Las corridas de depósitos en algunos bancos de Estados Unidos y Europa causaron turbulencia en el sector financiero. Sin embargo, la volatilidad se ha reducido y parece que los riesgos de contagio están contenidos.

Y el tercero fue el de un impago de deuda por parte de Estados Unidos. Los políticos llegaron a un acuerdo para aumentar el límite de endeudamiento y así evitar un daño económico importante.

Entonces, aunque las economías están en un proceso de desaceleración como consecuencia de las altas tasas de interés a las que los bancos centrales tuvieron que recurrir para controlar la alta inflación, este proceso ha sido más gradual de lo que se esperaba hace un par de trimestres.

La mayor sorpresa vino de Estados Unidos, y su tan anticipada recesión no llegó. Tampoco la de Inglaterra. Y aunque el PIB de la eurozona se contrajo por segundo trimestre consecutivo, la caída fue más pequeña de lo esperado.

Los mercados laborales siguen bien fuertes, con tasas de desempleo que persisten en niveles históricamente bajos. Así, se materializó lo que hace algunos meses parecía un escenario muy optimista: un ajuste en el gasto sin mayores impactos en el empleo. Es decir, hasta el momento el ajuste se caracteriza como un “aterrizaje suave”.

No echemos la sal a la economía ni cantemos victoria antes de tiempo: la inflación no ha bajado lo suficiente

En parte debido a la actividad tan resiliente, la inflación ha mostrado resistencia a bajar. Los menores precios de materias primas redujeron la inflación de alimentos, energías y ciertos bienes, pero la inflación de la mayoría de los servicios sigue muy alta, lo que indica que la desinflación no se ha afianzado lo suficiente todavía.

En este contexto, los bancos centrales de países desarrollados tuvieron que seguir subiendo sus tasas de política monetaria. Y de hecho, algunos de los que detuvieron los aumentos, como Canadá y Australia, tuvieron que reanudar el ciclo de alzas. Ahora se espera que los bancos centrales de los países desarrollados suban sus tasas de interés a un mayor nivel de lo que se esperaba a principios de año.

En el caso de la Fed, específicamente, se espera al menos un aumento más de 0.25% en julio para llevar la tasa a un rango de 5.25%-5.5%. Así, la probabilidad de recortes de tasa este año ha disminuido significativamente; lo más probable es que tengamos que esperar al próximo año.

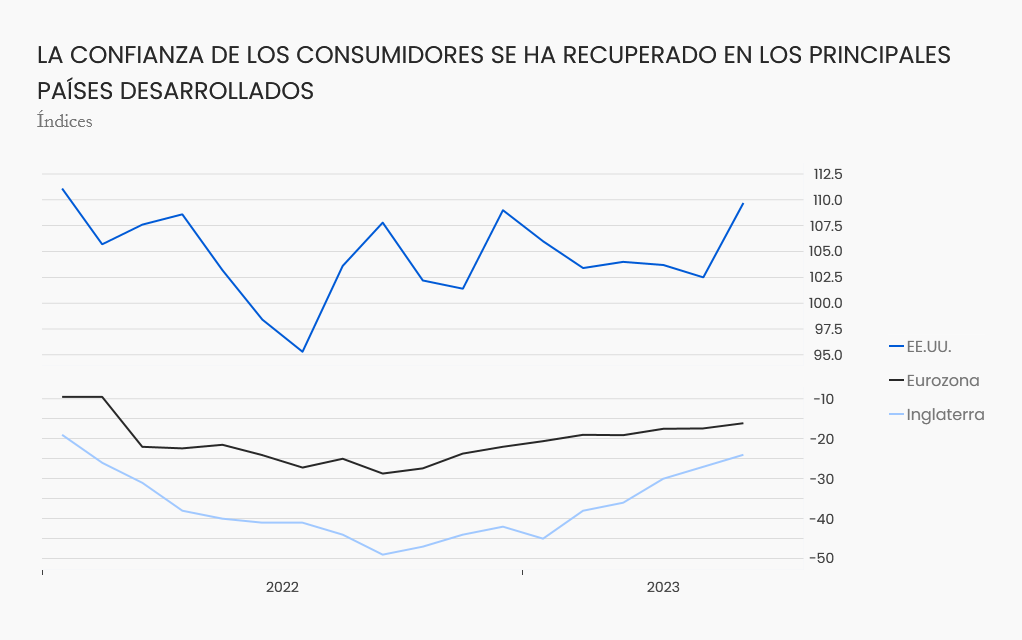

Con las condiciones crediticias volviéndose más restrictivas, lo más probable es que la economía mundial continúe desacelerándose y no se puede descartar una recesión en los próximos trimestres en los principales países desarrollados. Sin embargo, cada vez se ve más probable que ésta sea no sea profunda ni muy prolongada, ya que la gran parte del alza de tasas ya se dio y las economías han podido tolerarlo bien. Además, el estímulo fiscal en los países desarrollados sigue siendo alto en términos históricos, y los niveles de confianza se han ido recuperando. Pero como dice un famoso dicho:”hay que respetar los procesos de inversión y no echar la sal”.

En un entorno de desaceleración económica gradual y mercados laborales bien fuertes, la desinflación seguramente no será tan rápida. Así, la probabilidad de ver recortes de tasas generalizados en los países desarrollados este año se ha reducido, y es probable que las tasas de interés continúen altas durante todo el próximo año.

El "momento México"

Al igual que en los países desarrollados, en México la actividad del primer semestre también sorprendió de forma positiva. Después de una pequeña pausa a finales del año pasado, este año se retomó el dinamismo de la mano de una demanda interna más fuerte.

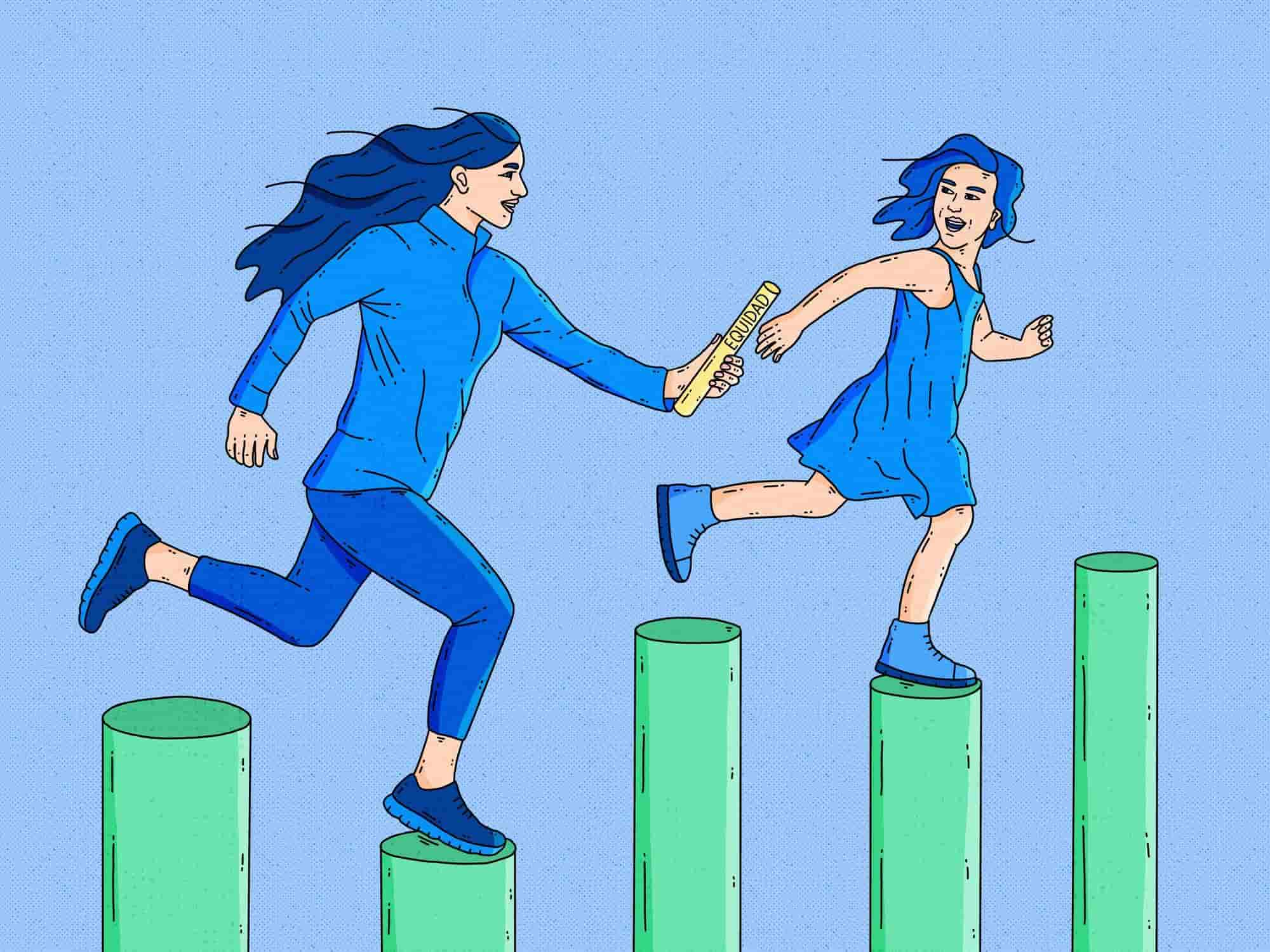

Gracias en parte a la reorganización de la cadena de suministros global, que busca acercar la producción al consumidor final (el llamado nearshoring), en el periodo post-pandemia la inversión privada ha visto una recuperación muy importante, especialmente la inversión en maquinaria y equipos y la construcción no residencial. Así, la inversión ya prácticamente se recuperó de la caída que experimentó desde 2018 hasta el impacto inicial de la pandemia. Por otro lado, con la reciente apreciación del peso y el aterrizaje gradual de la economía en Estados Unidos, el volúmen de exportaciones manufactureras se ha comenzado a desacelerar.

El mercado laboral permanece fuerte. Se recuperó de la pandemia, y de hecho los niveles de empleo y de participación en el mercado laboral ya exceden los vistos antes de la emergencia.

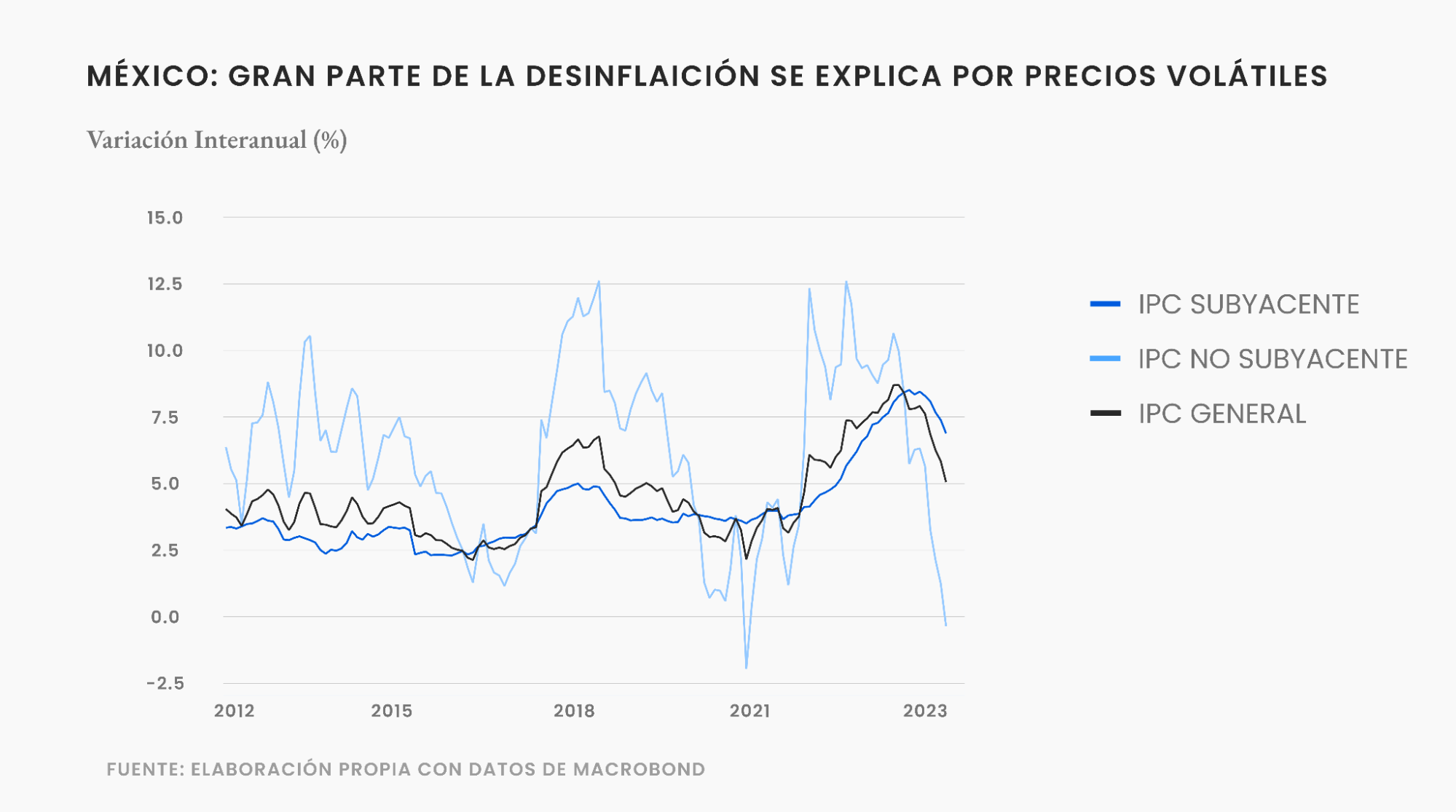

La inflación ha disminuido casi 4 puntos porcentuales desde su máximo en septiembre de 2022 a medida que la inflación de los ítems más volátiles pasó de tasas de doble dígito a mediados del año pasado a tasas negativas en junio (algo que, a excepción del impacto inicial de la pandemia, nunca antes se había visto). Sin embargo, la inflación que los excluye está bajando muy lentamente y sigue cerca de 7%, muy por encima del objetivo de 3%. Hasta ahora la inflación de servicios no ha comenzado a ceder y sigue por encima del 5%. Es decir, aún no se puede cantar victoria en la batalla contra la inflación.

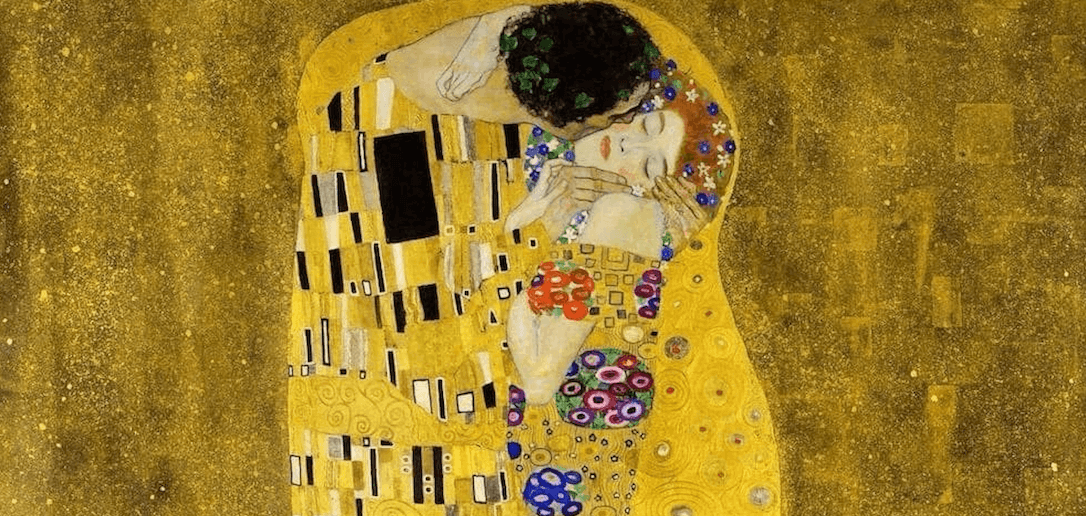

Las altas tasas de interés, el ruido político contenido, remesas muy fuertes, una política fiscal austera, y el optimismo con respecto al potencial positivo que el nearshoring podría tener en la actividad del país ha llevado al peso mexicano a una apreciación sostenida. El peso ha ganado 15% en lo que va del año y en 12 meses casi 23%, más que cualquier otra moneda emergente. Si el año terminara hoy, el peso mexicano habría tenido su mejor desempeño contra el dólar en los últimos 30 años.

Lo que podría pasar en el futuro a la economía de México

Hacia adelante, aunque la desaceleración global probablemente ponga un freno al crecimiento de México, creemos que la actividad seguirá fuerte. La velocidad de expansión del PIB será menor que el 4% registrado en el primer trimestre pero se mantendrá en terreno positivo sostenido por la demanda interna. Con más inversiones materializandose, México posiblemente tendrá un mejor desempeño que Estados Unidos, su principal socio comercial.

La inflación muy seguramente seguirá descendiendo por el resto del año, favorecida por los efectos base en la inflación subyacente. La duda es qué tan fácil o difícil será que regrese y se mantenga en la meta de 3% de Banxico.

Nosotros seguimos creyendo que, a medida que nos acerquemos a la meta, la reducción de la inflación irá costando más, especialmente en un contexto en que el mercado laboral permanece fuerte y además hay presiones de costos laborales, lo cual limita la reducción de la inflación de servicios. También, la inflación no subyacente podría repuntar sustancialmente desde las tasas negativas actuales, tal como lo ha hecho en el pasado. Así, hacia finales de 2024 es probable que la inflación siga algo por encima del objetivo de 3%.

Desde marzo, Banxico dejó de seguir los movimientos de la Fed. En su reunión de mayo mantuvo su tasa sin cambios en 11.25%, a pesar de que la Fed la incrementó en 0.25 puntos porcentuales. Sin embargo, con la inflación más controlada, la tasa de interés real ha continuado aumentando para superar el 6.5%, un nivel muy contractivo si consideramos que Banxico estima que la tasa neutral está entre 1.8% y 3.4%. Creemos que Banxico no se sentiría cómodo con una tasa real por sobre 7%, por lo que es posible que la tasa de política monetaria ya haya alcanzado su máximo.

En sus últimas comunicaciones, Banxico le mandó el recado al mercado de que no debiese esperar recortes pronto. Por supuesto, este plan no está escrito en piedra, especialmente si el peso continúa su camino de apreciación y si la Fed no sube más sus tasas después de julio. De todas maneras, el ciclo de recortes sólo tomará velocidad en 2024, aunque esperamos que la tasa de política monetaria se mantenga en un nivel contractivo durante todo el próximo año.

En los próximos trimestres el tema político se volverá más central, especialmente ahora que la coalición opositora ha ganado terreno en las encuestas. Los movimientos de las fichas podrían causar algo de volatilidad. Sin embargo, en el margen pareciera más probable que veamos más balance entre poderes, lo que podría ser positivo para los mercados y la economía.

Por mientras que esperamos pacientemente a que la inflación siga bajando y las tasas de interés vuelvan a niveles más normales, te recomendamos ver la película que pusimos al principio, y no ser como su protagonista.