Nunca he conducido un auto de los modernos, como esos que puedes programar para que se mantenga en la misma pista, y menos como los Tesla que se manejan solos. Tampoco he sido parte del directorio de un banco central.

Y aún así voy a hacer una comparación entre el modo “piloto automático” o “crucero'', y las decisiones de política monetaria: cuando ponemos modo crucero, la decisión de a dónde queremos ir y a qué velocidad la tomamos a priori, eso es, antes de empezar el proceso. Eso sí, estamos atentos por si se atraviesa algo y tenemos que cambiar de velocidad o dirección.

En los últimos años algunos de los bancos centrales más importantes del mundo tomaron decisiones de tasas de interés en modo crucero, pero eso está empezando a cambiar.

¿Qué es un ciclo económico?

El mundo está lleno de ciclos, unos más famosos que otros. Está el ciclo del agua, el ciclo político, y el famosísimo ciclo de la vida (el del Rey León).

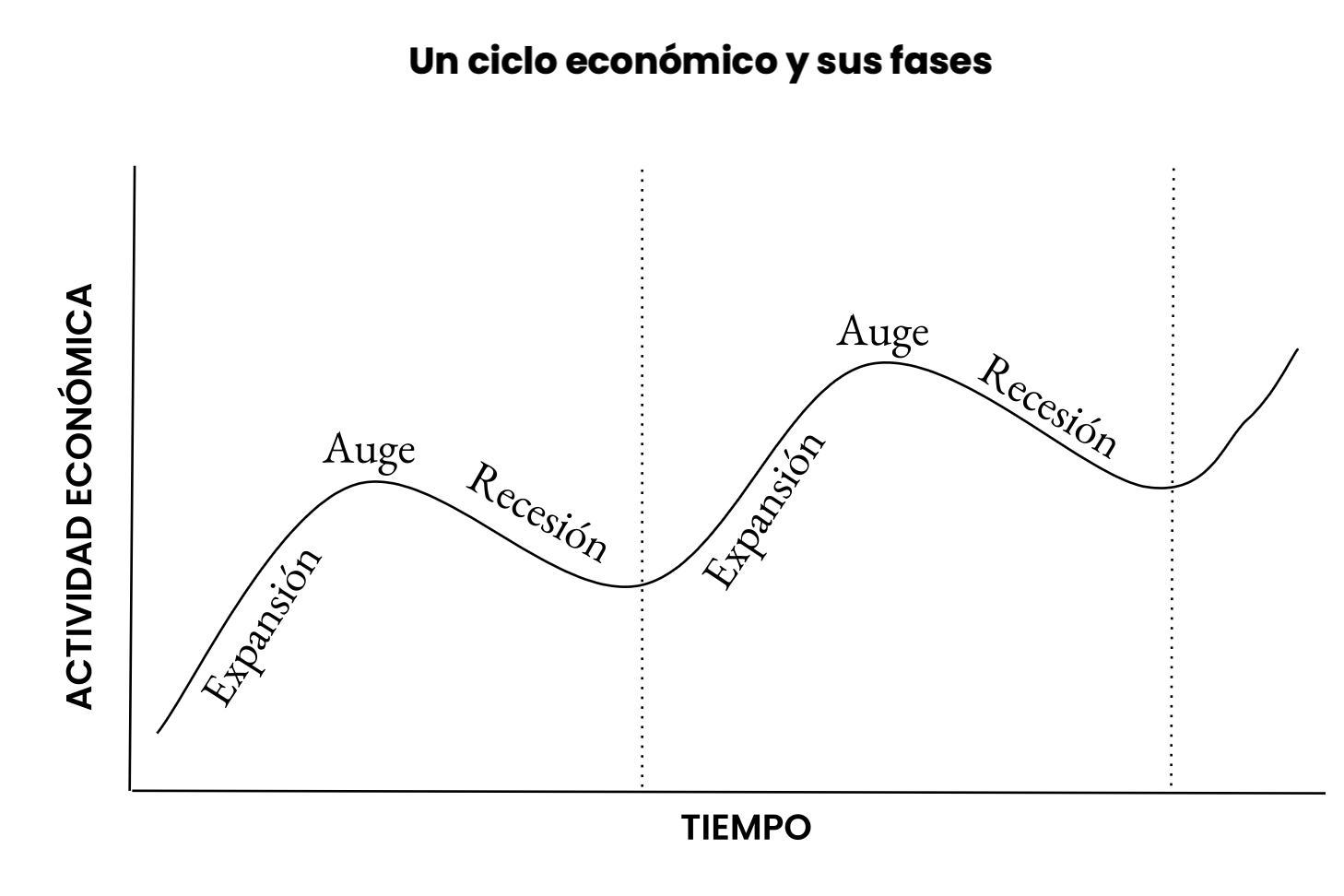

En economía también tenemos el nuestro: el ciclo económico. Éste se refiere a que, aunque la producción del país tiende a crecer en el largo plazo, en el camino hay altas y bajas, o mejor dicho, expansiones y recesiones.

Aunque el ciclo económico no es el objetivo de los bancos centrales, éste afecta sus decisiones indirectamente. En la práctica, los bancos centrales, especialmente los de los países desarrollados, tratan de suavizar estos ciclos para poder alcanzar su objetivo: lograr una inflación baja y estable.

Cómo manejan los ciclos económicos los bancos centrales

El argumento va más o menos así: los bancos centrales creen que cuando la economía está produciendo más que su potencial, la inflación sube más de lo deseado. Para frenar esta alza se necesitan tasas de interés más altas que incentiven a la gente a gastar menos y ahorrar más (si la tasa de interés es más alta, es más caro pedir un préstamo y ahorrar rinde más).

¿Cuál es ese potencial? El máximo crecimiento sostenible que un país puede alcanzar ocupando todos sus recursos productivos.

En cambio, cuando la economía está produciendo menos de su potencial, la inflación es menor a lo deseado, y se necesitan tasas más bajas para que la gente gaste más y ahorre menos.

En teoría, cuando la economía está produciendo justo en su potencial, la tasa de interés apropiada es la que se conoce como r*, una tasa que ni estimula ni restringe la economía (también se conoce como tasa de equilibrio, o tasa neutral). Es una especie de número mágico que en la práctica nadie sabe exactamente cuál es, pero los bancos centrales dedican mucho esfuerzo en aproximar.

Algo así como correr exactamente a tu velocidad máxima posible pero sin cansarte tanto que después tengas que frenar.

Se termina el “forward guidance” de los bancos centrales

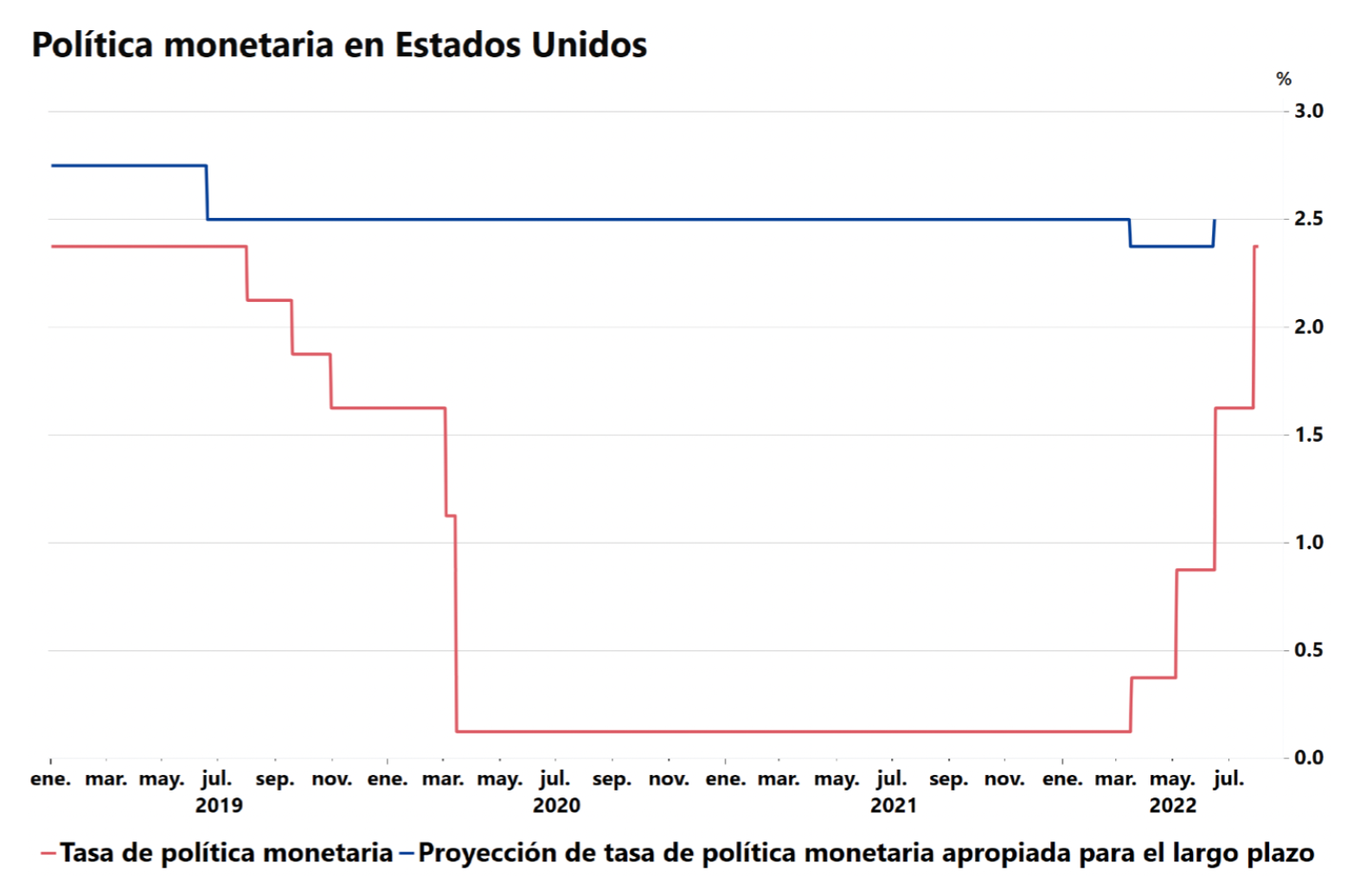

En los últimos dos años, la hoja de ruta de los bancos centrales ha sido relativamente clara. Cuando la pandemia recién golpeó, había que tratar de aminorar el impacto negativo en la economía. Para incentivar a que la gente gastara, los bancos centrales disminuyeron las tasas de interés por debajo de su nivel neutral.

Después, las restricciones de distanciamiento social disminuyeron y las economías se recuperaron. Al mismo tiempo, la inflación empezó a subir en todo el mundo. Aquí ya no era deseable estimular la economía, entonces la hoja de ruta también era relativamente clara: subir la tasa de interés al menos a su nivel neutral.

Cuando las condiciones lo permiten, los bancos centrales tratan de decirle al público cuál es el curso probable de las futuras decisiones de tasas. Esa orientación, llamada “forward guidance”, hace más efectivas sus políticas. De hecho, el forward guidance es considerado una herramienta de política monetaria por sí misma.

Dado que durante la primera mitad de 2020 la postura apropiada de política monetaria era relativamente clara, los bancos centrales eran capaces de decir la dirección y en muchos casos incluso la magnitud de los futuros movimientos de tasas.

Eso reducía el factor sorpresa de las decisiones de los bancos centrales, lo cual tiende a reducir la volatilidad y los ajustes desordenados en los mercados. En otras palabras, el camino a seguir estaba bastante claro.

Un ejemplo de un banco central en piloto automático es el Banco Central Europeo (BCE) de 2016 a 2021: la institución no cambió sus tasas de política en todo este tiempo.

Sin embargo, recientemente dos de los bancos más importantes del mundo no pudieron evitar el factor sorpresa. En junio el banco central de Estados Unidos sorprendió al mercado al subir su tasa en 0,75% (0,25% más de lo que se esperaba) y en julio el BCE sorprendió al mercado al subir su tasa en 0,50% (también 0,25% más de lo que se esperaba).

Ambos bancos prefirieron adelantar la subida de tasas porque quieren conservar su credibilidad (aquí explicamos por qué eso es clave para que las economías funcionen bien). A veces los bancos centrales tienen que sacrificar previsibilidad por credibilidad.

Como sea, el punto es que debido a las condiciones económicas, se hace cada vez más difícil determinar cuál es la postura apropiada de política monetaria.

Tomemos como ejemplo el banco central de Estados Unidos (Fed), el más influyente del mundo. En su última reunión de política monetaria, la institución dejó claro que va a ir tomando sus decisiones de política “sobre la marcha”. ¿La razón? que la actividad ya está debilitándose y las tasas de interés están cerca del nivel que la Fed cree que es el neutral.

Como todo indica que la mayor parte del ajuste en las tasas ya se realizó, y hay poca certeza de qué tanto más es adecuado subir las tasas, la Fed no nos puede dar una orientación clara de sus futuros movimientos.

En esta misma línea, la presidenta del BCE, Christine Lagarde, dijo después de la última decisión de tasas que “somos mucho más flexibles, en el sentido de que no ofrecemos orientación hacia adelante de ningún tipo”.

En otras palabras, los bancos centrales desactivaron el modo crucero.

Y eso, ¿cómo nos afecta?

De varias maneras. Partamos de que los bancos centrales de países emergentes como México y Chile, al decidir el nivel de su tasa, toman mucho en cuenta lo que hacen la Fed y otros bancos centrales.

La ausencia de forward guidance por parte de la Fed y el BCE hace que también sea más difícil saber qué van a hacer los Bancos Centrales de Chile y México. Esto podría implicar que los mercados permanezcan volátiles por algunos meses más.

Además, es probable que las tasas de interés sigan subiendo, aunque no se puede saber exactamente cuánto más. Esto es una buena noticia para los que ahorran en instrumentos que entregan rendimientos ligados a las tasas de interés, como nuestro fondo más conservador, y no es una muy buena noticia para quien quiere pedir plata prestada, porque se hace más caro endeudarse.

Eso sí, muy seguramente la mayor parte de la subida ya pasó. En otras palabras, las tasas probablemente no van a subir mucho más que su nivel actual.