El 2023 fue un buen año. La inflación en el mundo descendió con fuerza y las economías en general mostraron una evolución mejor de lo que se esperaba.

En este contexto los bancos centrales de varios países emergentes comenzaron a reducir sus tasas de interés, y hay convicción de que no falta mucho para que suceda lo mismo en los países desarrollados, en particular en Estados Unidos. Con esto, los rendimientos de los mercados fueron muy positivos.

Mirando hacia 2024, esperamos que la economía de Estados Unidos se desacelere gradualmente, pero la fortaleza de su mercado laboral, ahorros de los hogares y planes de reducción monetaria limitan los riesgos de recesión. Así, la economía podría lograr lo que usualmente se denomina un “soft landing” o “aterrizaje suave”.

México superó las expectativas en 2023 con un crecimiento impulsado por la inversión pública y privada. Para 2024, esperamos una desaceleración del crecimiento debido a la ralentización en Estados Unidos, pero el impulso fiscal y el interés estratégico de parte de empresas extranjeras por establecer plantas productivas en el país respaldan un escenario favorable.

Chile experimentó en 2023 un mejor desempeño económico de lo esperado, y cerró el año con una producción estable en lugar de la contracción pronosticada. Mirando hacia adelante, creemos que la recuperación que comenzó en la segunda mitad de 2023 se va a extender en 2024 gracias a una recomposición de los ingresos y condiciones financieras menos restrictivas. Sin embargo, debido a cambios estructurales e incertidumbre persistente, no esperamos un crecimiento particularmente fuerte.

Con este escenario, esperamos un año positivo para la renta variable global en 2024, impulsado por el fin del ciclo de alzas de tasas. Para los índices accionarios de Estados Unidos esperamos un desempeño robusto, impulsado por innovaciones y nuevas tecnologías como la Inteligencia Artificial. Las perspectivas son menos optimistas en China, debido a políticas restrictivas y desequilibrios financieros. Finalmente, las bajas valorizaciones de las acciones en América Latina sugieren un potencial atractivo.

Respecto a la renta fija chilena, tanto en los papeles nominales como los denominados en UF vemos potenciales de ganancias de capital. Además, observamos un mayor valor en instrumentos denominados en UF versus los denominados en pesos.

En la renta fija mexicana vemos oportunidades en instrumentos de duración media y larga. Nuestro escenario base es que sigamos viendo caídas en las tasas de interés de largo plazo durante 2024, lo que traería consigo rendimientos positivos para fondos con dichos instrumentos.

Nuestros escenarios están sujetos a diversos riesgos, y creemos que los más relevantes son los geopolíticos. En particular, las tensiones en Taiwán, los enfrentamientos en Ucrania, y en Israel, y los conflictos relacionados con ellos, como el de los Hutíes en Yemen .

Sin embargo, nuestro escenario base es que generen volatilidad más que una tendencia negativa sostenida. Otro riesgo es que el ajuste en el mercado laboral ligado a los avances tecnológicos recientes sea abrupto. Además, las elecciones en EE.UU. también serán una fuente de volatilidad, ligada en parte a dudas sobre la trayectoria fiscal de largo plazo, aunque en general los mercados se han comportado de manera positiva durante años electorales.

Estados Unidos: crecimiento sostenido por el consumo

Hace un año en estas mismas fechas, costaba encontrar analistas que no proyectara una recesión en Estados Unidos. Y cómo no, si en 40 años no habíamos visto una subida de tasas tan agresiva como la que la Fed comenzó en 2022.

Pero no sólo no hubo recesión, sino que Estados Unidos terminó creciendo cerca de 2.5% en 2023, cinco veces lo que se estimaba cuando comenzó el año. Pasó lo que nadie esperaba: la inflación disminuyó de 9.1% a 3.4% al tiempo que la tasa de desempleo se mantuvo en niveles bien bajos en términos históricos. Esto sucedió porque las restricciones de oferta, en particular en la cadena global de suministros y en la participación laboral, se fueron solucionando, mientras que la demanda permaneció fuerte. A esto se sumó una fuerte caída en los precios de materias primas.

Mirando hacia adelante, aunque la inflación sigue alta para estándares de la Fed, hay razones para pensar que en 2024 seguirá bajando: la velocidad de crecimiento de la economía se redujo desde el impresionante ritmo del tercer trimestre, y las condiciones en el mercado laboral también ya no parecen estar tan apretadas.

A finales de año hubo un cambio muy relevante en la postura de la Fed: reconoció que no planea volver a subir su tasa de interés y que ya empezó a evaluar cuándo será apropiado comenzar a reducirla. Con la economía todavía fuerte y con planes explícitos para reducir la restricción monetaria, los riesgos de una recesión parecen más acotados.

Los ahorros acumulados detrás del dinámico crecimiento de la economía en 2023 posiblemente sigan impulsando el consumo en 2024, especialmente considerando que a los hogares de menores ingresos les queda aproximadamente la mitad de los ahorros que acumularon durante la pandemia. Esto es relevante porque, en promedio, los hogares de menores ingresos tienen mayor propensión a gastar que los de mayores ingresos.

De todas maneras, vale la pena mencionar que las estimaciones de los balances de las familias han sufrido revisiones relevantes, y uno podría imaginarse que las cifras quizás no son muy precisas.

En el otro lado de la balanza, hay que considerar que la política monetaria se traspasa a la economía con un rezago, por lo que seguramente aun no terminamos de ver el efecto total de la subida de tasas.

Por otra parte, aunque el mercado laboral permanece fuerte, ya empiezan a aparecer algunas grietas, especialmente en las encuestas de opinión. Por ejemplo, el índice de empleo del ISM de servicios cayó de forma abrupta en diciembre y alcanzó su menor nivel desde julio de 2020.

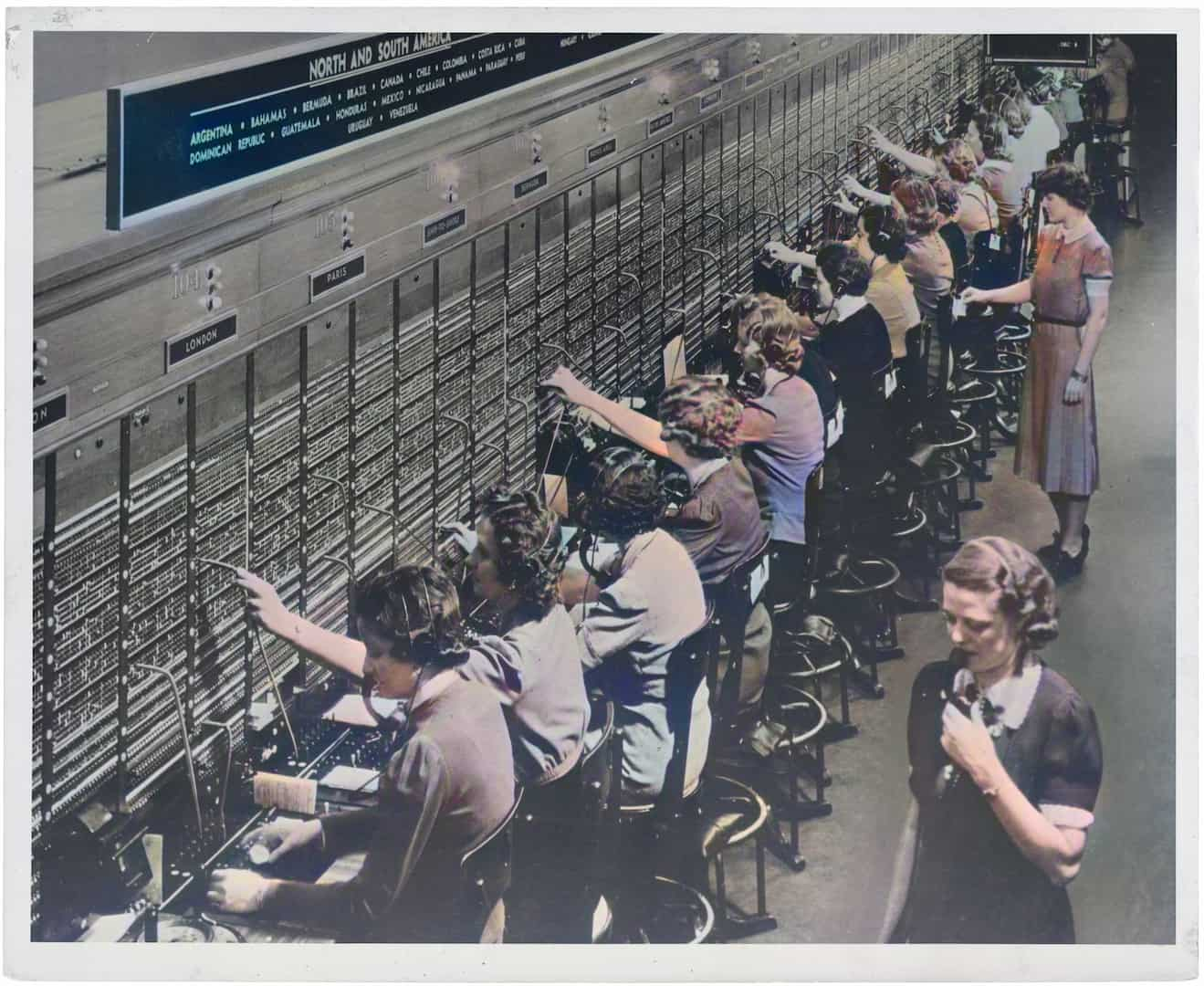

Además, creemos que el impacto neto inicial de los avances tecnológicos recientes en Inteligencia Artificial será negativo para el empleo y será evidente ya desde este año. Es decir, a lo largo del 2024 esperamos que las condiciones del mercado laboral se vayan relajando. De hecho, aunque no es nuestro escenario base, un riesgo relevante que vemos es un empeoramiento más abrupto en el mercado laboral debido al reajuste en el empleo ligado a los avances tecnológicos.

A esto se añade que los pagos de créditos estudiantiles se reanudaron a finales de 2023 después de tres años de pausa. Con todo, es esperable que el consumo, que representa dos tercios de la economía de Estados Unidos, sea menos dinámico. Así, para 2024 esperamos un crecimiento del PIB más lento que en el año 2023, pero positivo: cercano a 1.2%.

En este contexto, en diciembre la Fed reconoció que ya no planea volver a subir su tasa. Y además proyecta más recortes que hace unos meses: 0.75 puntos porcentuales en 2024. Dada nuestra visión para la actividad económica y la inflación, creemos que podríamos ver recortes más profundos de lo que la Fed estima (alrededor de 1.25 puntos porcentuales). Aunque de todas maneras, creemos que la tasa va a permanecer en terreno restrictivo más allá de 2024.

Por “terreno restrictivo” entendemos una tasa nominal por encima de 2.75%. Creemos que el crecimiento sólido de la economía y empleo en Estados Unidos, la relativamente alta tasa de inflación reciente y niveles más elevados de tasas largas apuntan a que la tasa neutral es algo mayor del 2.5% que indica la mediana de proyecciones de la Fed. Las estimaciones de la Fed de NY rondan el 2.88-3.19% y las de la Fed de Richmond rondan el 4.17%. De hecho, aunque la mediana permanece en 2.5%, el promedio de las estimaciones del propio consejo de la Fed subió y actualmente es de 2.73%.

En las elecciones presidenciales y parlamentarias de noviembre todo parece indicar que la carrera entre el presidente demócrata Joe Biden y el expresidente republicano Donald Trump será bien cerrada. Hasta ahora el favorito es Trump, pero es demasiado pronto para tener alguna certeza sobre el resultado. Lo que sí es esperable es que haya volatilidad en los precios de los activos ligada principalmente a las trayectorias fiscales y los riesgos de sostenibilidad fiscal de largo plazo.

México: el regreso de la inversión

La economía mexicana tuvo un desempeño sólido en 2023, mejor incluso que la de Estados Unidos, tal como lo proyectamos hace un año. Y más allá de eso, México terminará creciendo alrededor de 3.4%, el doble que las estimaciones más optimistas un año atrás. Esto gracias a la recuperación del consumo, pero especialmente por un desempeño estelar de la inversión, tanto pública como privada.

En parte debido a que la demanda creció mucho más de lo que se esperaba, la inflación también resultó ser más persistente de lo que tanto Banxico como el mercado proyectaban. La inflación subyacente cerró el año en 5.1%, todavía lejos del 3% objetivo.

Hacia adelante, creemos que el buen desempeño de la economía se extenderá durante 2024, impulsado por una demanda doméstica fuerte. Nuestra expectativa es que los planes de proyectos ligados al nearshoring se irán materializando, y que, por ser año electoral, los proyectos de obra pública van a continuar su rumbo. Por su parte, el consumo se mantendrá resiliente, de la mano de salarios reales positivos y bajos niveles de desempleo. Eso sí, la desaceleración en Estados Unidos probablemente va a significar que el PIB de México también crecerá a menor ritmo que en 2023.

Con la economía ya dinámica y una inflación de servicios que se resiste a bajar, el impulso fiscal presupuestado para 2024 resultará en una convergencia más lenta de la inflación a la meta del 3%.

Creemos que la inflación general va a cerrar el año entre 4-4.5%. Esta expectativa también se basa en el persistente incremento de los costos laborales, incluido un nuevo aumento del 20% en el salario mínimo, que cada vez se hace relevante para más personas a medida que se aumenta el porcentaje de la población que gana el salario mínimo.

En términos de política monetaria, con la tasa real por encima de 7%, bien por sobre el rango neutral estimado de 1.8-3.4%, Banxico está listo para comenzar su ciclo de recorte de tasas.

A pesar de que pensamos que en México la inflación podría tardar más en alcanzar la meta, debido en parte a que estimamos que el grado actual de contracción monetaria en México es mayor que el de Estados Unidos, creemos que Banxico podría recortar de forma algo más apresurada que la Fed. Sin embargo, con las buenas perspectivas de crecimiento, creemos que el peso mexicano permanecerá fuerte frente al dólar.

Con respecto al escenario político, los riesgos parecen contenidos. La contienda presidencial recién empieza, pero hasta el momento no se identifican escenarios que puedan implicar cambios radicales. El escenario más probable es que habrá continuidad presidencial de Morena, de la mano de Claudia Sheinbaum, pero posiblemente perdiendo la mayoría en el Congreso, lo cual significa que el gobierno tendrá que buscar diálogo y acuerdos.

El escenario alternativo de que Morena gane la carrera presidencial y el control del Congreso es el menos preferido por el mercado en general, pero sería continuar la situación actual, por tanto la incertidumbre es acotada. Y por otra parte, el mercado vería con buenos ojos que haya alternancia política si Xochitl Galvez logra ganar la contienda presidencial, además de que parece tener una postura política relativamente más “market friendly”.

Uno de los principales riesgos para los activos mexicanos y la economía en 2024 viene por el lado de las elecciones de noviembre en Estados Unidos. Específicamente, que Trump adopte una retórica anti-México como en 2016. Pero, aunque las relaciones comerciales entre Estados Unidos y México podrían volverse más amargas, el hecho de que Trump ya renegoció el tratado de libre comercio de América del Norte (USMCA) nos hace pensar que este pilar en términos generales no estará sujeto a cambios. Esto es un ancla importante, que acota los riesgos en comparación con el primer periodo presidencial de Trump.

Chile: la tímida recuperación económica

El desempeño de la economía chilena en 2023 fue mejor de lo que se esperaba cuando comenzó el año. En lugar de contraerse 1% o más, como se esperaba, la producción seguramente cerrará el año estable en comparación con el 2022.

Durante el año la economía fue de menos a más y en el tercer trimestre pasó a terreno positivo en términos anuales, después de un año de contracciones. La expansión se logró principalmente porque Chile está importando menos (las importaciones son una resta para el PIB), mientras que la demanda interna, en particular la inversión y el consumo, siguen en números rojos porque el país continúa con un mercado laboral debilitado y altas tasas de interés.

Por su parte, la inflación general cayó un poco más lentamente de lo que había pronosticado el central. La subyacente (medida por el índice sin volátiles) cerró el año alrededor de 5.4%, bien por debajo del 11% que rondaba a principios de año pero aún lejos de la meta de 3%.

Mirando hacia adelante, creemos que el camino está preparado para que Chile tenga crecimiento positivo en 2024. El ahorro interno se ha comenzado a re-establecer. La economía está en un mejor balance con el resto del mundo que hace un año, y el déficit de cuenta corriente pasó de 10% a un ya aceptable 3.5% del PIB, y con mejor financiamiento (más inversión directa y menos inversión de portafolio).

Así, creemos que Chile cerrará el año con la recuperación bien encaminada, y que esta se va a extender durante el 2024 de la mano de una recomposición de los salarios y los ingresos en general (gracias a una menor inflación), un gasto público relativamente mayor que en 2023, y condiciones financieras menos restrictivas.

De todas maneras, con tantas preguntas abiertas respecto del futuro de las reformas estructurales y cuál será el desenlace final del esfuerzo por cambiar la constitución, esperamos que la inversión física permanezca estancada, ya que las decisiones de inversión de este tipo suelen ser de largo plazo.

Además, creemos que hay ciertas heridas de largo plazo en la capacidad productiva del país debido a un cambio estructural en el empleo, ya que, al caracterizar a las personas que salieron del mercado laboral con la crisis social y la pandemia, encontramos razones para pensar que no todas se van a reintegrar una vez que el país retome crecimiento positivo. A esto se suma que el impacto inicial de los avances tecnológicos, en particular en Inteligencia Artificial, seguramente será negativo para el empleo.

En este contexto, no esperamos un crecimiento particularmente fuerte. Creemos que el PIB tendrá una expansión cercana a 1.2%.La inflación seguirá bajando y esperamos que alcance la meta de 3% durante el primer trimestre, aunque creemos que tanto el promedio como el cierre de año seguirán ligeramente por sobre la meta. Esto porque consideramos que la parte “fácil” del proceso de desinflación ya sucedió, y el tramo que falta costará más trabajo.

Es ilustrativo tener en cuenta que, dentro del IPC sin volátiles, la inflación anual del subíndice de bienes ha caído casi 13 puntos porcentuales desde su peak, mientras que el subíndice de servicios ha caído poco más de 2 puntos porcentuales. La inflación de bienes sin volátiles ya está en 2.7% y es esperable que el espacio para que siga cayendo sea acotado. Todo esto apunta a que en los próximos trimestres la velocidad de caída de la inflación será bastante menor de lo que hemos visto hasta ahora.

Así, la caída en la tasa de política monetaria va a continuar. El Central expresó su intención de que la TPM alcance la neutralidad (alrededor de 4%) a finales de año. Los recortes seguramente serán grandes al principio, de un punto porcentual en las primeras dos reuniones, e irán reduciéndose hasta 25 puntos porcentuales en el segundo semestre, para cerrar el año con la tasa cerca de 4.25%.

Con la intención del Central de recortar su tasa de forma más agresiva que la mayoría de los bancos centrales en el mundo, el peso ha perdido terreno y esperamos que siga debilitado. De hecho, si en algún momento el peso llegase a recuperar terreno de forma sostenida, creemos que el Central buscaría retomar su programa de compra de dólares que dejó inconcluso en 2023 para aumentar el nivel de reservas internacionales. Es decir, vemos que el espacio de apreciación es bien acotado.

Visión de Mercados 2024

Nuestras proyecciones para las distintas clases de activo en 2024 son el resultado de tomar como insumo los escenarios macroeconómicos planteados anteriormente, en conjunto con estimaciones de variables de mercado tales como tasas de descuento, utilidades y premios por riesgo.

Escenario y proyección de tasas en Estados Unidos

El efecto retardado de la política monetaria, una mayor caída en el consumo y en general, una caída en la inflación por el lado de la demanda, nos hacen plantear como nuestro escenario central que la Fed recortará su tasa de interés con mayor agresividad a lo señalado en diciembre.

En concreto, esperamos que la Fed baje su tasa a niveles de 4% a fin de 2024, para luego converger a su tasa neutral a un ritmo más rápido de lo que señala la proyección del dot plot de diciembre.

Sin embargo, estimamos que esta tasa neutral está levemente por sobre la mediana de las estimaciones de los gobernadores, la cual presenta una alta dispersión.

Con esto, estimamos un nivel para la curva de tasas de interés de Estados Unidos en línea con lo que esperan los mercados de tasas. Para llegar a esta proyección realizamos una valorización mediante la construcción de curvas cero cupón derivadas del escenario de tasas, sumadas a un premio por plazo.

A pesar de que nuestra proyección de la curva de tasas se ubica levemente arriba de las tasas que observamos hoy en el mercado, son diferencias bastante bajas y en general se ubican en la parte corta de la curva, es decir, probablemente veamos alzas en las tasas de instrumentos de deuda de corto plazo, sin embargo esperamos que las tasas de largo plazo permanezcan relativamente estables durante 2024.

De este análisis se deriva que no esperamos grandes ganancias de capital en el mediano plazo para instrumentos de renta fija. Sin embargo, también despejamos riesgos alcistas para las tasas de interés largas, lo que naturalmente favorece a la inversión en activos con mayor sensibilidad de tasas, como por ejemplo acciones de alto crecimiento y bonos de duración alta.

Acciones Globales

El rendimiento de los mercados suele estar altamente condicionado por la evolución del ciclo económico.

Habitualmente, los precios de las acciones se anticipan a las fluctuaciones que sufre la actividad económica y sus determinantes. Es por esto que plantear escenarios macroeconómicos es de suma utilidad a la hora de proyectar el rendimiento de los activos financieros.

Para 2024 esperamos que sea un año positivo para la renta variable global: el fin del ciclo de recortes de tasa de Estados Unidos, en conjunto con el ya señalado escenario de tasas de largo plazo generan condiciones favorables para las inversiones más arriesgadas.

Si bien determinar la etapa del ciclo económico en que nos encontramos puede ser un ejercicio desafiante, es prácticamente un consenso (incluso validado por la Fed) de que ya experimentamos la última alza de tasas.

Es por esto que empezamos nuestro análisis estudiando cómo ha sido el comportamiento de los mercados luego de la última alza de tasas de la Fed de Estados Unidos.

En los últimos 30 años, han existido 5 ciclos de alzas de tasas. En la siguiente figura, mostramos el desempeño que han tenido distintos índices bursátiles el año subsiguiente a la última subida en la tasa de referencia de la Fed. En negro, se muestra el rendimiento promedio y en gris, el rango de retornos que ha tenido cada clase de activo en estos períodos.

La principal conclusión es que el rendimiento promedio de todas las clases de activo ha sido positivo durante los 12 meses posteriores al fin del ciclo de alzas de tasa. Sin embargo, existen escenarios donde los mercados han experimentado profundas caídas en estos períodos, como es el caso de lo ocurrido durante la crisis dot-com (en 2001), donde prácticamente todos los índices sufrieron pérdidas.

Para entender la naturaleza del ciclo al que nos enfrentamos el próximo año, es necesario analizar la relación entre las subidas de tasa con las caídas en los mercados financieros. Usualmente, la sabiduría convencional indica que las alzas de tasa “revientan burbujas”. En otras palabras, cuando hay precios de activos muy por sobre su valor fundamental, un aumento en el nivel de rendimiento ofrecido por instrumentos de bajo riesgo (como bonos del tesoro) hace que los participantes del mercado se replanteen si el precio de los activos riesgosos se justifica, lo que motiva ventas en activos sobrevalorados.

En el contexto actual, es difícil argumentar que hay una burbuja en las valorizaciones de las acciones, o al menos no al nivel que ocurrió en el 2001.

Por un lado, si bien los múltiplos de algunas clases de activos se encuentran en niveles elevados, aún no están en niveles de estrés. Por otro lado, no se puede descansar sólo en los múltiplos para llegar a la conclusión de que las acciones están por sobre su valor fundamental. Un análisis completo debe abarcar el crecimiento en las utilidades de dichas compañías, el cual, bajo nuestra visión, es más sólido al que mostraba la mayoría de las compañías en la crisis dot-com.

En la siguiente sección analizaremos con mayor profundidad la valorización de las acciones y su rendimiento esperado a largo plazo.

Índice S&P 500

Un punto de discusión que surgió durante 2023 es el rendimiento dispar que han tenido el grupo de acciones denominadas magnificent 7 (Apple, Microsoft, Google, Amazon, Nvidia, Meta, Tesla) y el resto de las acciones del mercado estadounidense. Mientras las magnificent 7 acumularon un rendimiento de más de 100%, el S&P 500 excluyendo a estas compañías obtuvo tan sólo un 12% de retorno.

El gatillante detrás de esta explosiva diferencia fue el rápido desarrollo que ha experimentado la inteligencia artificial (IA) durante los últimos meses, y en particular los Modelos de Lenguaje Gran Escala (LLMs), como por ejemplo ChatGPT.

El desarrollo de un ecosistema de aplicaciones en base a IA y el uso extendido de estos modelos, han desencadenado una mayor demanda por capacidad de cómputo a nivel global. Esto ha aumentado las expectativas de utilidades de gran parte de las empresas que conforman las magnificent 7, desde compañías que entrenan modelos (Microsoft, por ejemplo) como de empresas que diseñan e implementan chips para la infraestructura que requiere esta nueva tecnología (como Nvidia).

Si bien este rendimiento es en parte justificado, es razonable que el mercado se cuestione la sostenibilidad de este inédito aumento en los precios. En particular, se vuelve de alto interés entender el nivel de valorización en que transan hoy en día índices que están fuertemente concentrados en este tipo de compañías, como por ejemplo el S&P 500 donde el 27% de la composición del índice corresponde a las magnificent 7.

Dada la fuerte alza que ha tenido el S&P 500 producto de estas compañías, la pregunta natural que surge es qué tan caro está transando hoy el índice completo. Para esto, empezamos analizando un conjunto múltiplos de valorización.

En el siguiente gráfico mostramos la evolución de cinco múltiplos de valorización agregados para el S&P 500 durante los últimos 30 años. Los múltiplos se muestran en percentiles para poder compararlos entre sí y suavizados para disminuir su volatilidad de corto plazo.

En general, los distintos múltiplos del mercado estadounidense muestran niveles relativamente elevados, sin embargo, aún están lejos de niveles de estrés, como por ejemplo en la crisis de 2001. Otra observación importante es que existe cierta dispersión entre las distintas valorizaciones. Finalmente, resulta evidente que el ajuste de precios en 2022 contribuyó significativamente a que diversos múltiplos se distanciaran de la zona de sobrecompra.

Por un lado, los múltiplos precio/utilidad (P/E) y precio/flujo-de-caja (P/FCF) se muestran en niveles razonables. En particular, la segunda medida muestra un resultado positivo, ya que posiblemente refleja que las compañías estadounidenses están generando niveles sanos de flujo de efectivo.

Por otro lado, la relaciones precio/valor-libro (P/B) y EV/EBITDA se ven bastante más estresadas. Sin embargo, esta dicotomía puede explicarse por dos motivos, los cuales a primera vista, nos hacen pensar que la valorización no refleja una situación preocupante.

En primer lugar, el múltiplo precio/valor-libro tiene escaso valor informativo cuando las compañías tienen pocos activos tangibles. Precisamente, en los últimos 30 años el mundo y en particular el S&P 500 ha transitado a una composición más concentrada en compañías de sectores con menos activos tangibles, como por ejemplo el sector de servicios o el sector tecnológico. Por lo tanto, al analizar la historia, cabe la posibilidad de que el índice agregado se vea artificialmente más caro al verlo bajo el lente de este múltiplo.

En segundo lugar, recordemos que el múltiplo EV/EBITDA muestra la relación entre el valor completo de la compañía y su EBITDA, donde el valor de la compañía se calcula básicamente como la suma entre el valor de su patrimonio y su deuda, menos la caja de la empresa. Por lo tanto, tener buenas relaciones precio-utilidad y malas relaciones EV/EBITDA, pueden indicar que las compañías están más endeudadas. Lógicamente, esto puede ser algo negativo.

Sin embargo, dada la discusión previa relativa al buen flujo de caja de las empresas, sumada al hecho de que las magnificent 7 suelen ser compañías con buen perfil de riesgo de crédito, hacen que no veamos como un riesgo relevante el nivel de este múltiplo. Además, cabe también la posibilidad de que las empresas del S&P 500 tengan más caja (recordemos que la caja se sustrae del múltiplo EV/EBITDA). Por ejemplo, empresas como Apple o Microsoft (la más relevantes del índice) han aumentado sus niveles de caja en los últimos 10 años.

Valorización

Si bien creemos que el análisis anterior resuelve en parte las dudas respecto de qué tan caras están las acciones en el mercado estadounidense, un lector más exigente podría razonablemente pensar que de todas maneras los múltiplos se encuentran en niveles elevados. Sin embargo, aún cuando ese sea el caso, los múltiplos sólo reflejan una pequeña parte del rendimiento futuro de la acción de una compañía.

Para el siguiente ejercicio nos apoyaremos en el modelo de Gordon, si quieres entender mejor cómo funciona este modelo te recomendamos dirigirte a este artículo donde lo explicamos.

El espíritu detrás de este modelo es que el precio actual de un activo financiero refleja la suma de todos las utilidades que entregará en el futuro, ajustadas por una tasa de descuento. Esta tasa de descuento representa el retorno futuro del activo, y es inversamente proporcional a su precio (si la tasa sube, el precio será menor). Además el modelo asume que las utilidades crecen a una tasa constante en el largo plazo.

Lo relevante es que tomando como base al modelo de Gordon y usando un poco de álgebra, podemos despejar el rendimiento esperado futuro de la acción, el cual corresponde a la suma entre su tasa de utilidades (el recíproco del múltiplo precio-utilidad) y el crecimiento esperado de las utilidades en el largo plazo.

Para efectos de este análisis se consideró una variante del modelo de Gordon original, que considera que el valor intrínseco de una acción corresponde a la suma de los dividendos. En nuestro caso, utilizamos las utilidades por acción, de manera de no tener que tomar supuestos de tasa de reparto de dividendos. Este supuesto es bastante común y lo utilizan a menudo académicos como Aswath Damodaran para valorizar compañías.

Si bien es un modelo antiguo y relativamente básico, ilustra bastante bien la debilidad que tiene el múltiplo precio-utilidad, y es que para tener una estimación completa del rendimiento futuro de una acción es necesario no sólo el múltiplo (tasa de utilidad) sino que también el crecimiento futuro de las utilidades de la compañía. Lamentablemente, si bien el múltiplo es una variable observable (se puede calcular diariamente en base a los precios de mercado y las utilidades actuales de la compañía), el crecimiento futuro no lo es y por lo tanto debe estimarse.

En el siguiente gráfico reconstruimos el rendimiento esperado del S&P 500 en base a este modelo, tomando como crecimiento esperado de largo plazo el promedio ponderado del consenso de analistas de Bloomberg para esta variable.

Como se observa en la figura, si bien las acciones transan con una tasa de utilidad baja (múltiplo alto), el crecimiento esperado para las utilidades de las compañías está en niveles razonables, lo que en suma deja un rendimiento esperado de largo plazo de en torno a un 12% anual, es decir, levemente por debajo de la media del estimador en los últimos 15 años.

Es importante mencionar que este es un modelo sencillo y cuya principal debilidad es que se basa en expectativas, las cuales, como siempre, pueden no cumplirse. El propósito principal de este ejercicio no es dar una estimación de retorno, sino más bien ilustrar el hecho de que el crecimiento de las compañías es probablemente el factor más incidente en el rendimiento de las acciones.

En particular, esperamos que el crecimiento de largo plazo, al menos en Estados Unidos, se sostenga en la innovación y el desarrollo de nuevas tecnologías como la inteligencia artificial.

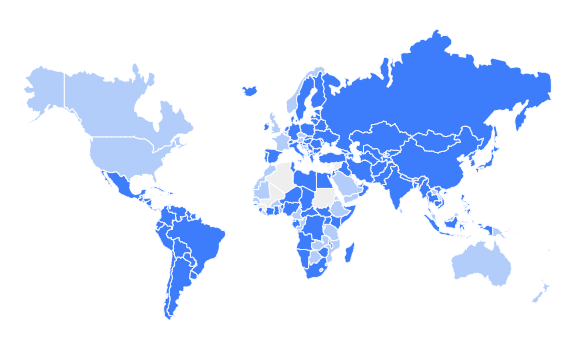

Otras regiones

Durante los últimos años, el panorama para las distintas regiones del mundo sin duda ha sido desafiante: el alza en las tasas de interés, la inflación y las tensiones geopolíticas finalmente terminaron por corroer las utilidades de las compañías durante 2023, en lo que podríamos catalogar como una recesión de utilidades.

En esta corrección en los resultados corporativos, las compañías más afectadas corresponden a regiones emergentes como Latinoamérica y China. En el caso de Latinoamérica, gran parte de esta caída viene de Brasil, que venía con una alta base de comparación por el buen año 2022, donde el país tuvo un récord de exportaciones, además de la caída que han sufrido los precios internacionales del petróleo, recordemos que gran parte de la composición del índice latinoamericano y en particular Brasil, corresponde a empresas de energía (e.g Petrobras).

Crecimiento histórico anualizado de las utilidades por acción de los índices MSCI de distintas regiones para ventanas de 1, 2, 5 y 10 años.

Sin embargo, la divergencia en resultados más relevante que hemos visto durante los últimos años, y que en 2023 se profundizó aún más, es la trayectoria que han seguido las empresas chinas versus las estadounidenses.

Por un lado, Estados Unidos de la mano del desarrollo de nuevas tecnologías, junto con una política fiscal y monetaria que se han complementado a través del ciclo económico, le han permitido al país mantener el trono como el mercado con cifras de crecimiento más sólidas en países desarrollados.

Por otro lado, si bien China ha avanzado en su desarrollo económico y tecnológico, las políticas económicas poco amigables con el sector privado en conjunto con desequilibrios en su mercado financiero (en particular el sector inmobiliario) han ralentizado de manera preocupante su crecimiento económico y con ello el resultado de sus empresas.

De cara a 2024, esperamos que esta tendencia continúe, de la mano de un presidente Xi Jinping que ha mantenido en los últimos meses su postura proteccionista, y de estímulos fiscales/monetarios que no han sido capaces de revertir la tendencia de desaceleración económica en los últimos años.

Valorizaciones

En cuanto a valorizaciones, quisimos replicar el ejercicio que hicimos con el índice S&P 500, es decir, analizar en conjunto los múltiplos a los que están transando las distintas regiones en conjunto con escenarios de crecimiento de utilidades.En términos de múltiplos, el escenario no ha cambiado mucho.

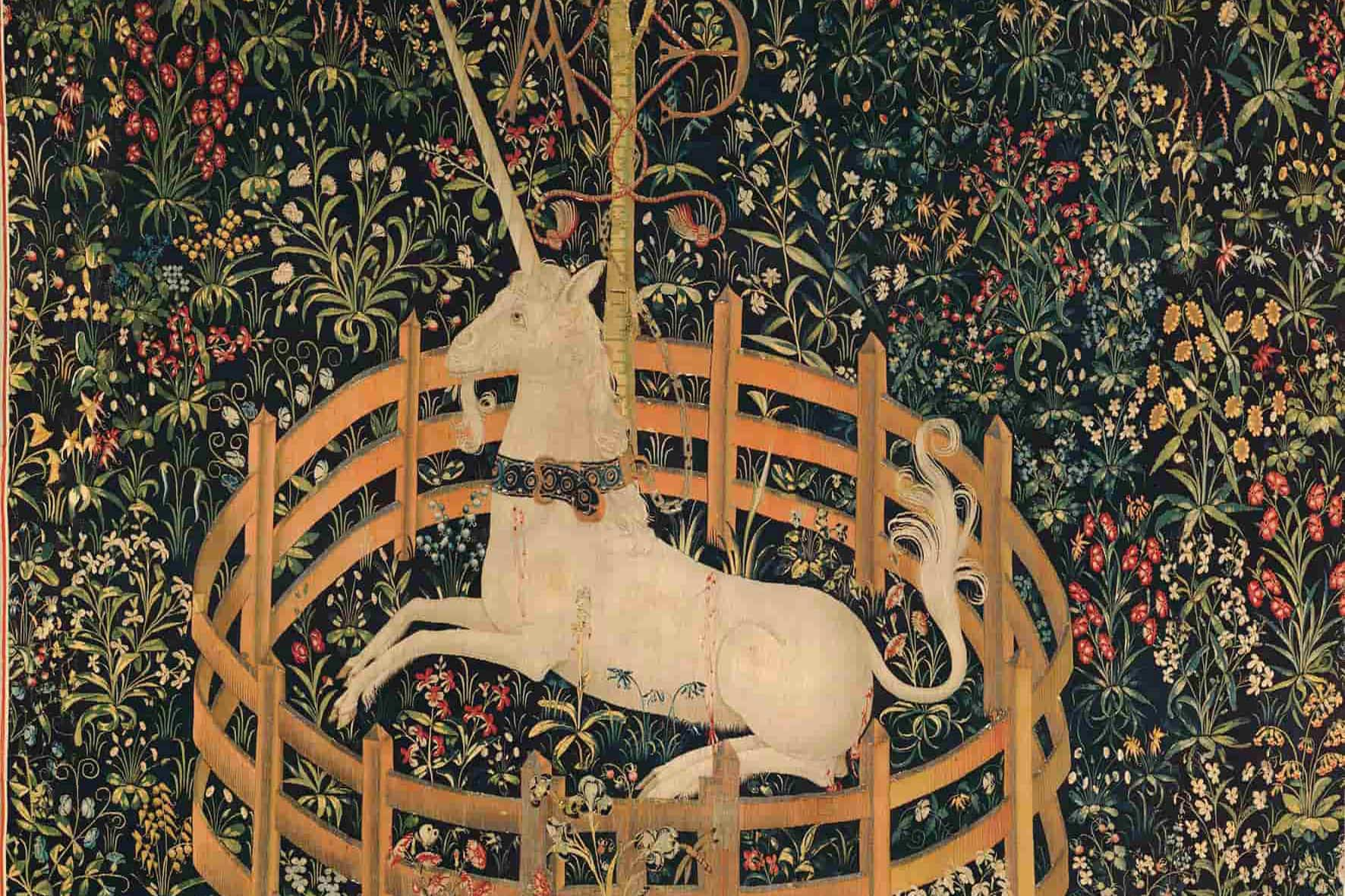

Como ha sido la tónica en la última década, Latinoamérica sigue siendo la región que transa con múltiplos más baratos, seguida de Europa, mientras que los países desarrollados, y en particular Estados Unidos, muestran valorizaciones menos atractivas, al menos en términos de su relación precio-utilidad futura.

Como mencionamos anteriormente, para valorizar los distintos índices y con ello proyectar rendimientos de largo plazo, vamos a complementar el nivel de múltiplos junto con una proyección de crecimiento para las utilidades de estas compañías.

De cara al futuro, esperamos que el próximo ciclo económico no diste tanto de lo que hemos visto los últimos 10 años. Es decir, esperamos ver a un Estados Unidos con un crecimiento robusto, de la mano de un mercado laboral firme, un sector privado innovador y políticas fiscales/monetarias que suavicen el crecimiento de su PIB. Por otro lado, no encontramos un catalizador por parte de la autoridad China para ver cambios radicales en la dirección en que el gobierno está conduciendo la economía, al menos en el corto plazo.

A esto se suma la caída secular en su crecimiento demográfico, que también trae consecuencias para Latinoamérica, en el sentido de que probablemente no volvamos a ver una demanda de commodities de China como la que vimos en el superciclo de commodities durante la década del 2000, además de que el contexto político y de capital humano refuerzan nuestra tesis de que este país está estancado en la trampa de los países de ingresos medios.

En concreto, tomamos como supuesto de crecimiento de utilidades el crecimiento promedio histórico que han tenido las utilidades de los distintos índices durante los últimos 10 años, donde precisamente vimos a un Estados Unidos robusto, junto con países emergentes con resultados más débiles de la mano de una alicaída China. En el siguiente gráfico se muestra la estimación de rendimientos de largo plazo para cada una de las regiones, calculada como la suma entre la tasa de utilidades más el crecimiento estimado anualizado para cada región.

Como podemos observar, existe un trade off entre el crecimiento y los múltiplos a través de las regiones. Sin embargo, al tomar ambos factores, Asia y en particular China, presentan rendimientos relativamente pobres en el escenario planteado (recordemos que el índice de Asia Emergente está fuertemente concentrado en China). Otra conclusión derivada del análisis, es que Latinoamérica es razonablemente atractiva, como producto de una combinación de bajo crecimiento pero con relaciones precio-utilidad en niveles extremadamente baratos.

En cuanto a países desarrollados, estos exhiben, desde nuestro punto de vista, un mejor rendimiento que países emergentes, sobre todo al ajustarlo por el nivel de riesgo: no es lo mismo invertir en Latinoamérica con un rendimiento esperado de 12% vs invertir en Estados Unidos con un rendimiento esperado de 11%.

Riesgos

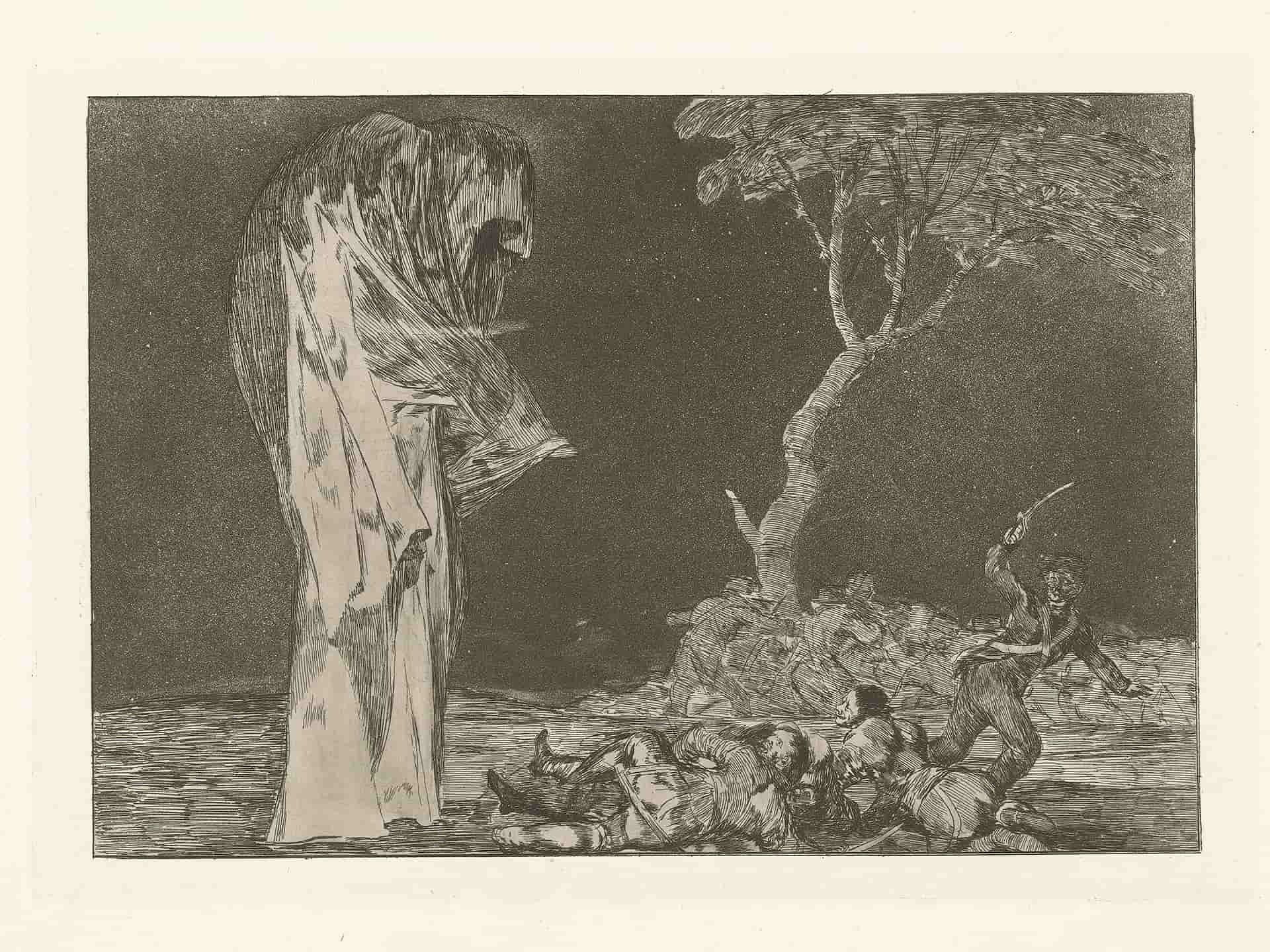

Si bien nuestro escenario base para 2024 es un escenario benévolo para los mercados accionarios, como siempre, no está exento de riesgos. En particular, vemos que la mayoría de los riesgos para este año son geopolíticos. Las elecciones en Estados Unidos, las tensiones en Taiwán, el conflicto en Israel y Ucrania, y el conflicto en Yemén con los rebeldes Hutíes son los riesgos más evidentes para 2024.

Sin embargo, a pesar de ser todos riesgos geopolíticos, no todos son de la misma naturaleza. Es importante segmentar qué riesgos tienen efectivamente un impacto en mercados, cuáles son menos o más probables y cuáles tal vez ya están incorporados en los precios de los activos financieros.

En primer lugar, vemos que las tensiones entre Taiwán y China son principalmente preocupaciones mediáticas. Las elecciones taiwanesas de 2024 probablemente vayan a marcar la pauta a inicio de año, pero un conflicto bélico de gran magnitud es improbable debido a las graves consecuencias económicas y el riesgo de enfrentamiento militar entre EE.UU. y China, con la disuasión nuclear jugando un papel preventivo clave. De existir un conflicto, lo más probable es que este sea un enfrentamiento bélico corto, donde probablemente Estados Unidos no entraría a defender.

En segundo lugar, el conflicto entre Israel y Hamás probablemente se mantendrá limitado a la Franja de Gaza y no se extenderá a otras áreas. Sin embargo, existe un riesgo elevado de un enfrentamiento directo entre Israel e Irán, especialmente si Israel decide atacar las instalaciones nucleares de Irán. Tal guerra amenazaría el transporte a través del Golfo Pérsico y eso podría implicar una potencial alza en el precio del petróleo. En caso de que el conflicto no escale, no habría impacto en los precios, ya que creemos que los mercados ya incorporan este escenario.

Finalmente, en cuanto a las elecciones en Estados Unidos, la gran mayoría de las encuestas hoy posicionan a Trump como favorito, aunque con un margen ajustado. Si bien existe una creciente preocupación de que una reelección de Trump pueda conducir a un estilo de gobierno más autoritario, esta aseveración parece subestimar la solidez de las instituciones democráticas estadounidenses. La candidatura de Trump intensifica la división política, pero su capacidad limitada para influir en las instituciones estatales indican que sería difícil para él salirse de su rol.

En cuanto a los mercados, en los últimos 100 años los mercados se han comportado de manera positiva durante años electorales en Estados Unidos, con un rendimiento promedio del S&P 500 de 11.28% en estos años. Y en general, cuando el mercado ha tenido retornos negativos en períodos de elecciones, ha sido por motivos exógenos a la elección como por ejemplo en los años 2000 (crisis dot-com) y 2008 (crisis subprime).

A modo de conclusión, si bien creemos que estos riesgos pueden materializarse y tener un impacto en los precios de los activos, probablemente lo que se genere sea volatilidad y no una tendencia. Históricamente los mercados accionarios suelen mostrar rendimientos positivos en el largo plazo a pesar de eventos geopolíticos adversos.

Finalmente, esperamos que 2024 sea un año “normal” para portafolios balanceados entre instrumentos de renta fija y renta variable.

Si bien durante los últimos años la correlación entre las acciones y los bonos se tornó positiva, lo cuál es lo menos común, todo parece indicar que este año se torne negativa nuevamente, es decir, los portafolios balanceados se podrían beneficiar de esta diversificación de riesgos.

Históricamente, esta correlación fluctúa en función del nivel de inflación de la economía. El racional detrás de esto es una consecuencia del mandato dual de la Fed. Cuando la inflación es baja, la Fed puede disminuir las tasas para asegurar el dinamismo del mercado laboral.

Sin embargo, cuando la inflación es alta, las acciones quedan desprotegidas ante cualquier shock exógeno. El siguiente gráfico muestra la correlación entre la renta fija y la renta variable durante períodos de alta y baja inflación.

Chile: Tasas y Monedas

De cara a 2024, vemos algunas variaciones entre nuestra visión de tasas y la que hoy incorpora el mercado. Esperamos que el Banco Central lleve la TPM a niveles de 4.25% a fin de año, para luego converger a su tasa neutral nominal de 4% en 2025. Esto acompañado de una inflación que seguirá relativamente alta, pero decayendo, para cerrar el 2024 en torno a una inflación del 3.3%.

Si valorizamos la curva de bonos de Tesorería de Chile en base a estos escenarios, podemos observar que tanto en los papeles nominales como en los denominados en UF presentan atractivas de ganancias de capital, a excepción de que se materialice el escenario más consevador de recortes de tasa, es decir, que el Banco se guíe por la parte superior de su corredor de tasas del IPoM de diciembre.

Adicionalmente, vemos que estas oportunidades son más evidentes en posicionamientos relativos. En concreto, vemos mayor valor en posicionarse en bonos denominados en UF versus los denominados en pesos chilenos, dada la baja inflación que descuentan las compensaciones inflacionarias implícitas entre esos instrumentos, en particular, en la parte corta de las curvas de tasas de gobierno.

Finalmente, en cuanto al tipo de cambio, vemos que este se encuentra en un nivel de equilibrio, lo cual puede observarse en distintas medidas.

Por un lado, no se ven desalineamientos en términos del tipo de cambio real multilateral, y vemos que se encuentra en torno a su media de largo plazo (20 años).

Por otro lado, nuestros escenarios de tasa no plantean grandes sorpresas respecto del diferencial de tasas entre Estados Unidos y Chile, por lo que el atractivo relativo del peso chileno versus el dólar debiera permanecer relativamente estable, con un sesgo leve a favor del dólar.

Finalmente, nuestra visión es que, tras el cierre del capítulo constitucional de Chile, el mercado ya no estará tan dependiente de la coyuntura política, al menos hasta 2025. Por lo tanto, esperamos que los factores que inciden en el tipo de cambio en el corto plazo estarán más asociados a su determinantes externos que locales.

México: Tasas y Monedas

Tal como mencionamos en nuestra introducción al escenario macroeconómico, la economía mexicana ha mostrado una actividad con fuerte resiliencia, y con ello una inflación más persistente, en particular las componentes asociadas a la demanda interna.

Esto, sumado al histórico alineamiento que suele mantener Banxico entre su política monetaria interna y la de la Fed, ha implicado el retraso del inicio de su ciclo de recortes de tasa, sobre todo al compararlo con otros países de la región como Brasil o Chile.

En esta misma línea, creemos que las 2 variables que determinarán las decisiones de política monetaria serán la tasa de interés en Estados Unidos y el tipo de cambio. La siguiente gráfica muestra un modelo que busca estimar qué tan desalineada se encuentra la tasa de interés de 10 años de México respecto del tipo de cambio USD/MXN y la tasa del bono del tesoro americano a 10 años.

Como se puede observar, hoy no existe una gran desviación respecto de las tasas de interés mexicanas respecto de su valor justo de corto plazo. Sin embargo, es importante notar que si la caída de las tasas americanas continúa, podríamos seguir viendo caídas en las tasas de los instrumentos de renta fija local.

Por otro lado, si analizamos las tasas forward implícitas entre los bonos con vencimientos cortos y los bonos con vencimientos más largos, la curva de tasas hoy incorpora tasas de referencia de largo plazo de en torno a 9%, muy por sobre la tasa neutral de 6% estimada por Banxico. Este premio esperamos que corrija en el mediano plazo, por lo que nuestro escenario base es que sigamos viendo caídas en las tasas de interés de largo plazo durante 2024, lo que traería consigo rendimientos positivos para fondos con renta fija de mediano-largo plazo.

En cuanto al tipo de cambio, esperamos que la fortaleza del peso mexicano que vimos en 2023 se extienda para 2024, aunque en menor magnitud de lo que vimos durante el año 2023.

La materialización de una serie de proyectos asociados al nearshoring, sumado al impulso fiscal presupuestado para 2024 mantendrán una brecha de producto positiva a favor del peso mexicano.

Además, esta dinámica económica esperamos que aumente aún más las presiones inflacionarias por el lado de la demanda. Esto frenaría la velocidad del ciclo de recortes por parte de Banxico, lo que a su vez se traduciría en mantener tasas reales atractivas para inversiones en pesos mexicanos.

Incluso si ajustamos el diferencial de tasas (o carry) que ofrece hoy el peso mexicano por su nivel de riesgo, el MXN se posiciona como la moneda más atractiva para invertir en la región.

PROHIBIDA SU DISTRIBUCIÓN TOTAL O PARCIAL

FINTUAL

2024