El encaje es un fondo que las AFP chilenas deben mantener por ley, equivalente al 1% de los recursos administrados. Este fondo está conformado por el capital propio de cada AFP, y últimamente hay hartos mitos dando vueltas sobre los motivos y justificaciones de su existencia.

Partamos por los motivos de su existir: es parte del “saber popular” suponer que la razón del encaje es que las AFP "co-inviertan" con el afiliado, poniendo su dinero en los mismos fondos para así “sufrir en carne propia los vaivenes del mercado, y de una buena o mala gestión”. Pero esto no es cierto, dado que los incentivos económicos de las AFP están principalmente alineados con el cobro de comisiones mensuales del sueldo de trabajadores, y no con la rentabilidad del encaje, y porque el encaje no se creó para tal efecto.

Para explicar los incentivos económicos, uno podría estudiar la descomposición de las utilidades sobre patrimonio que provienen desde la rentabilidad del encaje versus los ingresos por comisiones, y descubrir que ambos, históricamente, han sido bien diferentes. Este ejercicio sería intensivo en análisis de estados financieros históricos. En otras palabras, las AFP ganan mucho más por comisiones que por el encaje.

Voy a tratar de mostrar algunos datos para dimensionar el grado de las diferencias.

Primero, hablemos de las comisiones.

Las comisiones promedio del sistema AFP por depósito de cotizaciones, según el porcentaje de la remuneración o renta imponible de un trabajador, hoy son de 1,12% (junio del 2024), según el cuadro de la Superintendencia de Pensiones sobre comisiones de cuentas obligatorias de AFP. Tal comisión debería cubrir todos los costos de administración del futuro, es decir, uno paga al inicio esta comisión para que te administren los fondos desde hoy hasta que te pensionen. Esta estructura de comisiones “prepagadas” hace que los ingresos por comisiones se concentren al inicio de la administración, y representen ingresos por varias veces lo que se podría ganar con la rentabilidad del encaje.

Veamos un ejemplo con números aproximados, para entender el orden de magnitud de las diferencias: supongamos un trabajador con un sueldo mensual imponible de $1.000.000 (un millón de pesos). Cada mes, este trabajador ahorra obligatoriamente en su AFP el 10%, es decir, cada mes $100.000 nuevos entran a administrarse en su cuenta personal, por los que se pagaron $11.200 (esto adicional a los $100.000) como comisión de AFP, que son parte de los ingresos mensuales de las AFP (para este cálculo se usó como referencia la comisión de 1,12% promedio del sistema). De este ingreso de $11.200, solo $1.000 deben quedar reservados para el encaje (1% de los $100.000 que comienzan a administrarse). En resumen:

- Por un sueldo imponible de $1.000.000, un monto promedio de $11.200 son comisiones mensuales que van a las AFP.

- Por ese sueldo imponible, cien mil pesos van al ahorro previsional, por lo tanto $1.000 se deberían apartar para el encaje.

- Es decir, para un sueldo imponible de un millón de pesos, en promedio $10.200 son ingresos “libres de encaje” para una AFP.

Ahora, para que sea atractivo económicamente para un AFP co-invertir con el afiliado a través del encaje, esos $1.000 deberían rentar algo significativo respecto a los ingresos por comisión. ¿Cuánto debería esperar una AFP para ganar en rentabilidad sobre el encaje de $1.000 el equivalente a esos $10.200 libres que recibe de comisiones? Según el sitio de la Superintendencia de Pensiones sobre rentabilidades, la rentabilidad promedio anual de los multifondos A, B, C, D y E entre el período del 27 de septiembre de 2002 a mayo de 2024 (un periodo de más de 20 años) es:

- Fondo A: 5,15%

- Fondo B: 4,48%

- Fondo C: 3,90%

- Fondo D: 3,29%

- Fondo E: 2,71%

En el mejor de los casos, la rentabilidad real del encaje ha sido de 5,15% anual (fondo A). Con un rendimiento anual de 5,15%, se necesitarían aproximadamente 48 años para que una inversión de $1.000 crezca hasta $11.200 y equipare los $10.200 de ingreso “libre de encaje” que vienen desde las comisiones. En otras palabras, la rentabilidad del encaje vista como parte de los ingresos es marginal en el impacto del negocio versus los ingresos por comisiones mensuales “prepagadas” sobre el sueldo.

En otros países con mercados financieros desarrollados, como Estados Unidos y gran parte de Europa, los administradores de fondos no están obligados a mantener un "encaje" o un requerimiento de capital similar al que existe en Chile. En estos mercados, tales exigencias son inexistentes o su magnitud es significativamente menor, del orden de un par de dígitos porcentuales inferiores al 1% aplicado en el sistema chileno. En lugar de imponer estos elevados requerimientos de capital, los reguladores de estos países han optado por otros mecanismos para alinear los intereses de los afiliados con los de las entidades administradoras, como el establecimiento de benchmarks objetivos, la promoción de la competencia, y la transparencia en la información que se le da a los cotizantes.

Ahora hablemos de la utilidad del retorno sobre patrimonio (“Return on Equity” o ROE en inglés) de una AFP. Este ROE incluye el retorno del negocio completo de las AFP, incluída la rentabilidad del encaje. Y aquí voy a usar un reporte bien interesante del economista Luigi Zingales (académico e investigador de la Universidad de Chicago), informe encargado por el Ministerio de Hacienda en 2020, que evalúa la competencia en la administración de activos y el mercado de depósitos en los bancos chilenos.

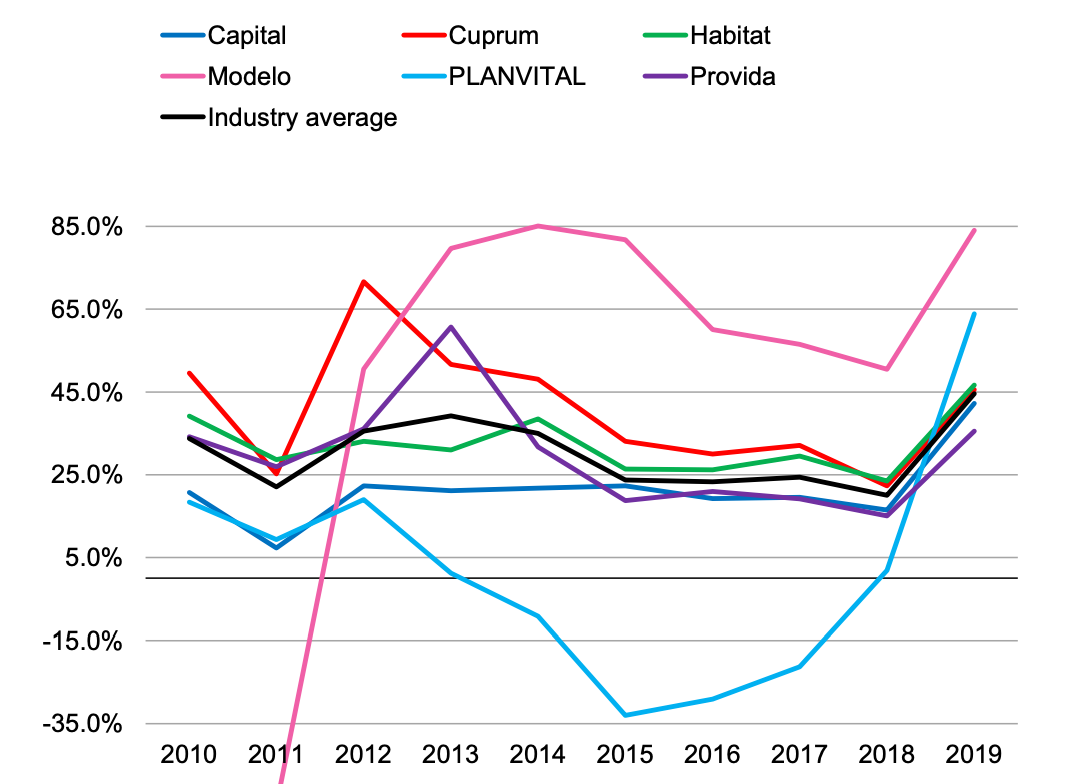

El informe de Zingales revela datos sorprendentes sobre el Retorno sobre el Patrimonio (ROE) de las AFP, excluyendo intangibles. Este indicador supera el 25% en promedio, con algunas administradoras alcanzando el 45% e incluso llegando al 85%. La decisión de Zingales de excluir los intangibles busca evaluar el rendimiento basado únicamente en los activos operativos tangibles, sin considerar el valor añadido por adquisiciones o goodwill.

Estos números contrastan fuertemente con el rendimiento de los fondos de pensiones. Por ejemplo, el fondo A, el de mejor desempeño en los últimos 22 años, apenas logró un retorno anual promedio ligeramente superior al 5%. Esta disparidad entre el ROE de las AFP (25% a 85%) y el rendimiento de los fondos que administran (no superior que 5,15%) plantea una pregunta esencial: ¿qué relevancia tiene para el modelo de negocio de las AFP un retorno del encaje del 5% cuando su ROE es tan elevado?

Este análisis refuerza nuevamente la conclusión de que el retorno del encaje es marginal en comparación con la verdadera fuente de ingresos de las AFP: las comisiones cobradas a los afiliados. La enorme diferencia entre el ROE de las administradoras de pensiones y el rendimiento de los fondos sugiere que el negocio de las AFP está más enfocado en la captación de comisiones que en la optimización del rendimiento de los fondos de pensiones para obtener ganancias por medio de la rentabilidad del encaje.

El real motivo de la existencia del encaje y las propuestas para eliminarlo

El principal objetivo del encaje es servir como garantía de capital en caso de que un fondo caiga bajo una rentabilidad mínima relativa al promedio de la industria, lo que conlleva una multa pagada con el encaje. Es decir, es un “colchón” para multas que provengan de una mala gestión.

Veamos el Decreto de Ley 3.500 que crea a las AFP para explicar en detalle este punto. En su artículo 40, dice textualmente:

Este Encaje, que se invertirá en cuotas del respectivo Fondo, tendrá por objeto responder de la rentabilidad mínima a que se refiere el artículo 37.

(...)

Ahora vamos al artículo 37, el que dice textualmente:

1. En el caso de los Fondos Tipos A y B:

a) La rentabilidad real anualizada de los últimos treinta y seis meses promedio de todos los Fondos del mismo tipo, según corresponda, menos cuatro puntos porcentuales, y

b) La rentabilidad real anualizada de los últimos treinta y seis meses promedio de todos los Fondos del mismo tipo, según corresponda, menos el valor absoluto del cincuenta por ciento de dicha rentabilidad.

2. En el caso de los Fondos Tipos C, D y E:

a) La rentabilidad real anualizada de los últimos treinta y seis meses promedio de todos los Fondos del mismo tipo, según corresponda, menos dos puntos porcentuales, y

b) La rentabilidad real anualizada de los últimos treinta y seis meses promedio de todos los Fondos del mismo tipo, según corresponda, menos el valor absoluto del cincuenta por ciento de dicha rentabilidad.

(...)

En otras palabras, la ley que crea al sistema de AFP diseñó un sistema de restricciones de rentabilidad mínima para una AFP (descritas en el artículo 37), y crea el encaje del 1% precisamente para responder al pago de multas por no cumplir las restricciones de rentabilidad mínima.

Según lo explica Salvador Valdés en el documento “Costos de AFP y entrada: el rol del encaje. Diagnóstico y propuesta de reforma” de Clapes UC del año 2018, el encaje buscaba prevenir una gestión negligente al imponer un costo a la AFP en caso de un mal desempeño relativo. Esto suena razonable en la teoría, sin embargo, el mismo estudio concluye que el nivel actual de 1% es excesivo para este fin y actúa más bien como una barrera de entrada de nuevos actores.

Es más, en un seminario del mismo Clapes UC del 2018, Bernardita Piedrabuena, actual comisionada de la CMF, comenta el estudio de Salvador Valdés, y expone la idea de reducir el encaje e incluso eliminarlo para APV y cuenta 2. Y es que realmente no hace ningún sentido tener requerimientos de capital para administrar un APV.

Desde el año 2022 derechamente se está proponiendo eliminar el encaje. De hecho, en el proyecto de reforma del sistema de pensiones actual no se contempla algo como el encaje, y la idea de eliminarlo no ha recibido rechazos: por fin hay un proyecto de ley que elimina el encaje del sistema previsional.

Como dato anecdótico: en 1981 se estableció un 5% de encaje, pero en 1983 se redujo al 1% porque el 5% representaba una barrera artificial y enorme para la entrada de nuevos actores y la competencia.

Pero, ¿por qué el encaje es hoy una barrera de entrada para nuevos actores?

Vamos a ver un ejemplo en la práctica: el sistema de AFP actual administra casi unos US$200.000 millones, es decir, US$2.000 millones de capital inmovilizado poco productivo que está como encaje, y que, si alguien quisiera competir agresivamente para llevarse una parte relevante del mercado, debería tener como capital inicial. Esto, sin querer, produce una barrera de entrada artificial a la competencia, especialmente por los afiliados más antiguos, que posiblemente tienen un saldo de inversión mayor (y entonces exigirán mayor magnitud de encaje) pero le quedan pocos años por cotizar y, entonces, pocos años por pagar comisiones de administración en su cuenta obligatoria.

El problema conceptual del encaje es que empeora la gestión de los fondos de pensiones

La idea que envuelve al propósito del encaje de hecho empeora la gestión de inversión de los multifondos: las restricciones de “rentabilidad mínima respecto al promedio del sistema” explicado por el artículo 37 del Decreto de Ley 3500 ha hecho que los afiliados puedan haber perdido rentabilidad.

En el mismo documento de Bernardita Piedrabuena descrito anteriormente, se discuten los pros y contras del encaje, y se destaca que si bien en teoría alinea incentivos y previene conflictos de interés, en la práctica ha generado un "efecto manada" al incentivar a las AFP a replicar las carteras de la competencia. Deja abierta la posibilidad de necesitar una referencia externa o benchmark para medir la gestión de las carteras de los multifondos.

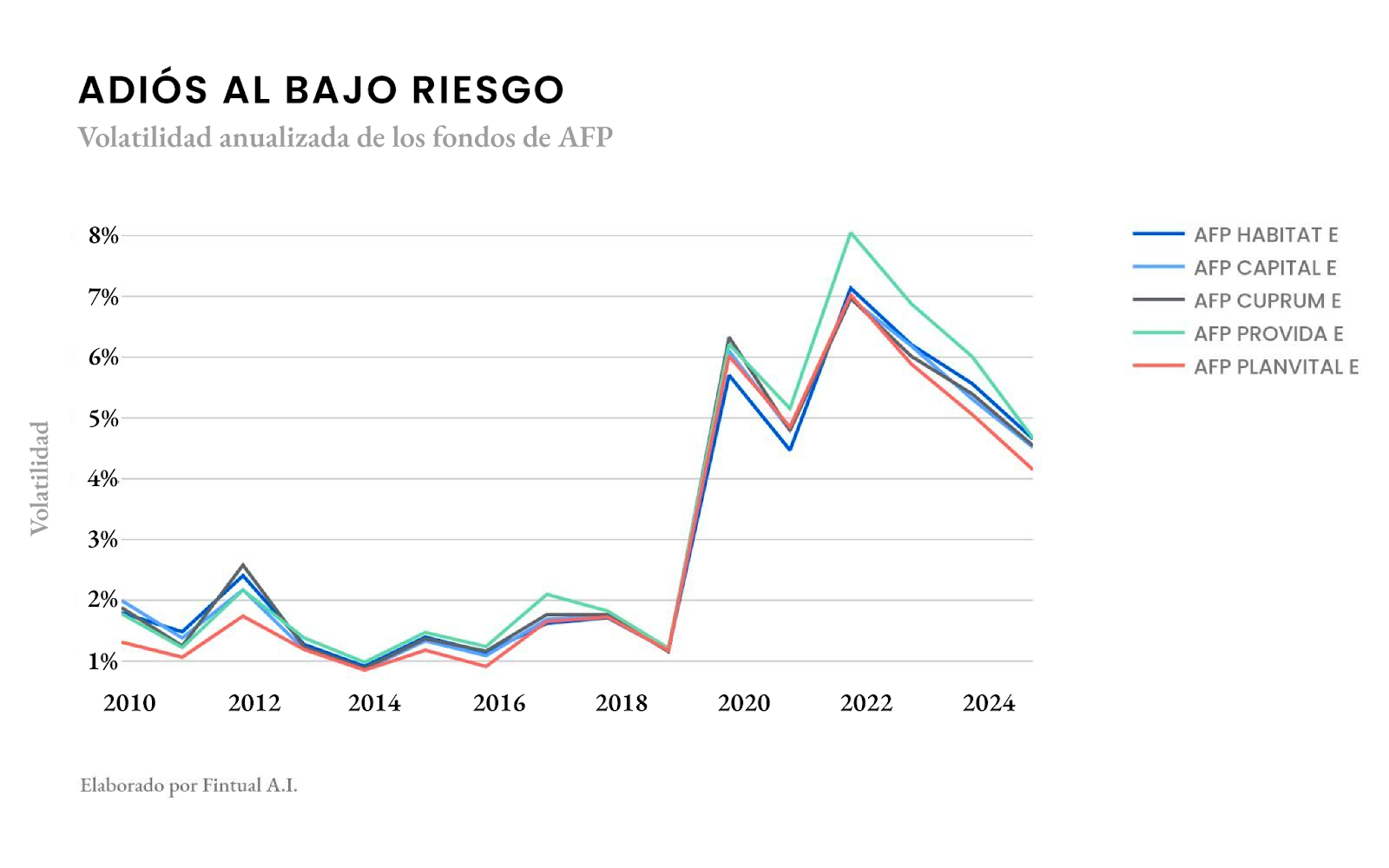

El "efecto manada" en la gestión de los fondos de pensiones es un fenómeno preocupante que hemos analizado previamente en Fintual. Este comportamiento se ve exacerbado por dos factores regulatorios: la ausencia de un benchmark objetivo para evaluar la inversión de los fondos y el mandato de rentabilidad mínima atada al retorno promedio de la industria que describimos anteriormente (del artículo 37 del Decreto de Ley 3500).

Estas condiciones obligan a las administradoras a replicar las estrategias de sus competidores, creando un "benchmark móvil" que se autorefuerza mes a mes. Además, la falta de resguardos explícitos sobre riesgos clave como la duración de los instrumentos de renta fija y la volatilidad de la exposición accionaria, permite cambios abruptos en la composición de las carteras basados en tendencias de inversión transitorias o "momentum". En contraste, un benchmark estable y predefinido fomentaría una mirada de largo plazo y una mayor diversidad de estrategias, mientras que el marco regulatorio actual incentiva exactamente lo opuesto.

Algunas conclusiones

Si bien el encaje tiene un fin teórico de proteger a los afiliados de una mala gestión, en la práctica su nivel de 1% parece excesivo, es una barrera de entrada y fomenta la imitación de carteras en vez de una gestión óptima.

Resulta preocupante que reglas como el encaje, concebidas hace casi 45 años, continúen rigiendo el ahorro previsional obligatorio de millones de trabajadores chilenos. Estas normas, que datan de los inicios de los años '80, han demostrado ser perjudiciales para la competencia y las estrategias de inversión de los fondos administrados. Es particularmente alarmante considerando que el patrimonio total gestionado bajo estas reglas asciende a casi 200 mil millones de dólares. Estas reglas definidas a través de leyes, que han perdido su sentido práctico con el paso del tiempo, persisten sin ser sometidas a un riguroso escrutinio técnico, limitándose su discusión principalmente al ámbito político. Normas tan cruciales para el bienestar financiero del país deberían ser evaluadas con base en criterios técnicos, y no solo a través de debates políticos coyunturales o intereses particulares.

Sin duda es necesario que el sistema de capitalización individual de pensiones dé un paso a varias mejoras sobre competitividad y calidad de servicios en el futuro próximo. Actualmente, un encaje o requerimiento de capital del 1% resulta obsoleto y no tiene paralelo en otros países con mercados de gestión de activos avanzados.