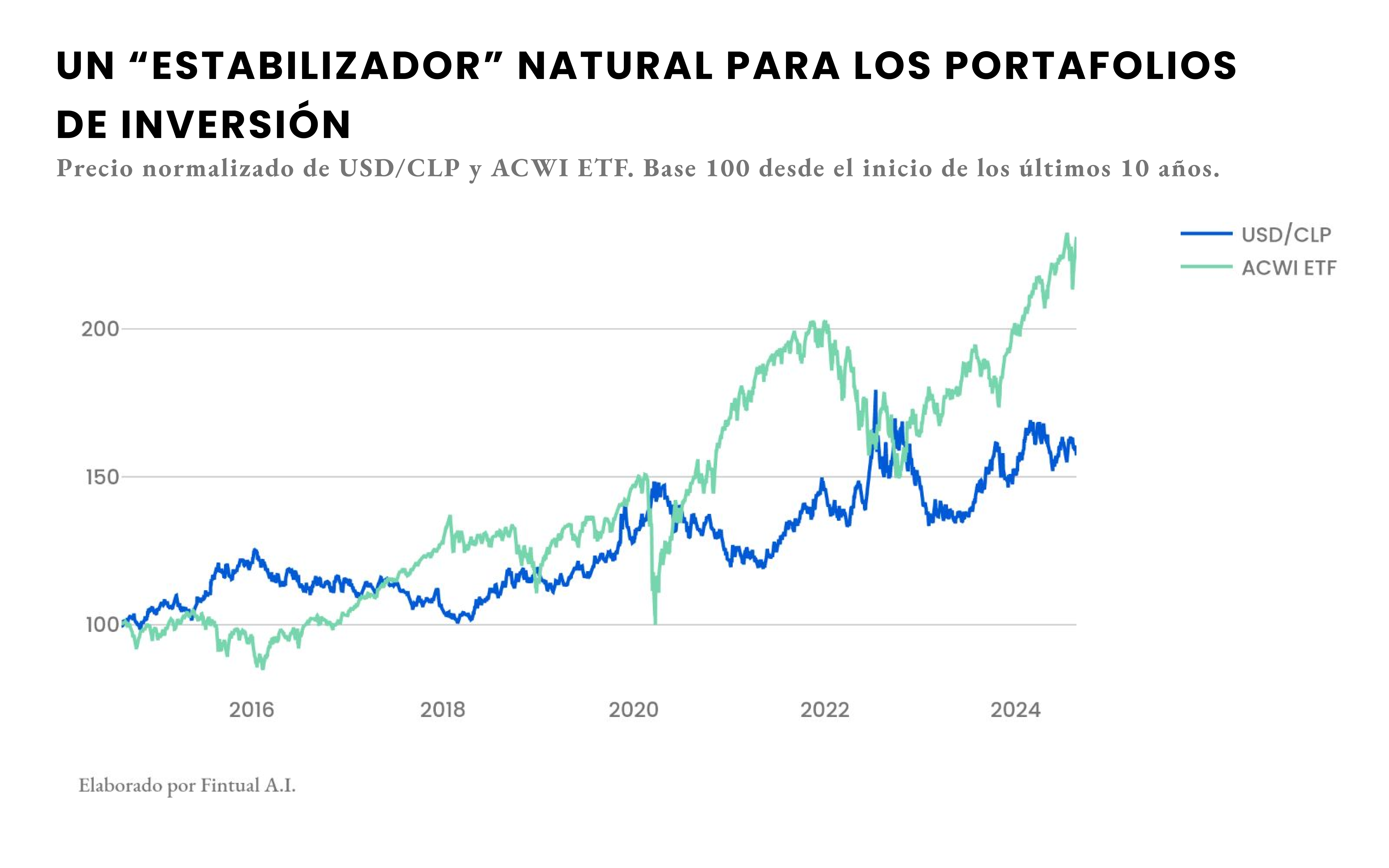

Para inversionistas chilenos que compran activos extranjeros en dólares o en otras monedas fuertes (como el euro o el yen), existe un fenómeno beneficioso en términos de riesgo: la correlación negativa entre los retornos de acciones globales y el tipo de cambio USD/CLP. Este mecanismo actúa como un “estabilizador” natural para los portafolios de inversión.

En general, esto funciona más o menos así: cuando las acciones globales caen, el dólar tiende a apreciarse frente al peso chileno, compensando parte de las pérdidas en pesos; cuando el dólar se debilita, las acciones globales suelen subir, nuevamente moderando el impacto en pesos.

Tomemos como ejemplo un ETF de acciones globales como el ACWI. En los últimos 10 años, su correlación histórica con el USD/CLP ha sido aproximadamente -0,37. Esto implica que, en promedio, una caída del 1% en el ACWI viene acompañada de un alza del 0,37% en el dólar frente al peso, amortiguando la pérdida para el inversionista local. Lo mismo ocurre en sentido inverso con las ganancias.

Aunque obviamente no es una regla infalible, esta dinámica proporciona una ayuda adicional para manejar los riesgos de invertir en el extranjero. Combinada con otras estrategias de diversificación, como la diversificación geográfica o por emisores, se convierte en una herramienta esencial para mitigar riesgos.

En definitiva, esta correlación de activos extranjeros en dólares con el peso ofrece un mecanismo natural de manejo contra la volatilidad, permitiendo construir portafolios más robustos y resilientes en un contexto global, y así, construir de forma inteligente una estrategia adecuada para el perfil de riesgo-retorno de tus inversiones.

*Esta es una versión extendida de una columna de opinión publicada en La Segunda: