La operación renta; ese a veces temido momento del año, entre abril y mayo, donde se declaran ingresos al SII. Pero ojo, no tiene por qué ser malo: a veces cumplir con las obligaciones tributarias te puede traer un premio, como una buena devolución de impuestos.

Otro beneficio de la operación renta de nuestro país (además de ser mucho más fácil que la de otros como Estados Unidos, donde muchas veces necesitas un contador), es que la puedes hacer completa por internet.

Son muchos los factores que pueden influir en qué tan fácil o difícil sea hacer tu declaración, e incluso si puedes conseguir una devolución en la operación renta. Así que a continuación vamos a revisar en detalle qué puedes hacer con tu declaración si es que quieres ahorrar para la jubilación y rebajar impuestos.

¿Qué es la devolución de impuestos?

Después de presentar la declaración de impuestos en el SII, te puedes encontrar con dos escenarios: en algunos casos, podrías tener que pagar un monto extra si tu declaración resulta en un saldo deudor; y en otros, podrías ser elegible para recibir una devolución si se determina que tienes un saldo a favor. En este último escenario la Tesorería General de la República será la responsable de reembolsarte ese monto.

En otras palabras, después de hacer tus impuestos, puedes quedar a favor o puedes tener que pagarle al fisco.

¿Cómo puedo saber si tengo una devolución de impuestos?

Es cierto que para muchos esta declaración de renta puede parecer enredada, una ensalada de números y formularios inentendibles. Pero el SII desde hace ya bastantes años ha simplificado este proceso mediante la propuesta de declaración autogenerada llamada “Propuesta del Formulario N°22 de Declaración de Impuestos Anuales a la Renta”.

¿Cómo solicitar la devolución de impuestos?

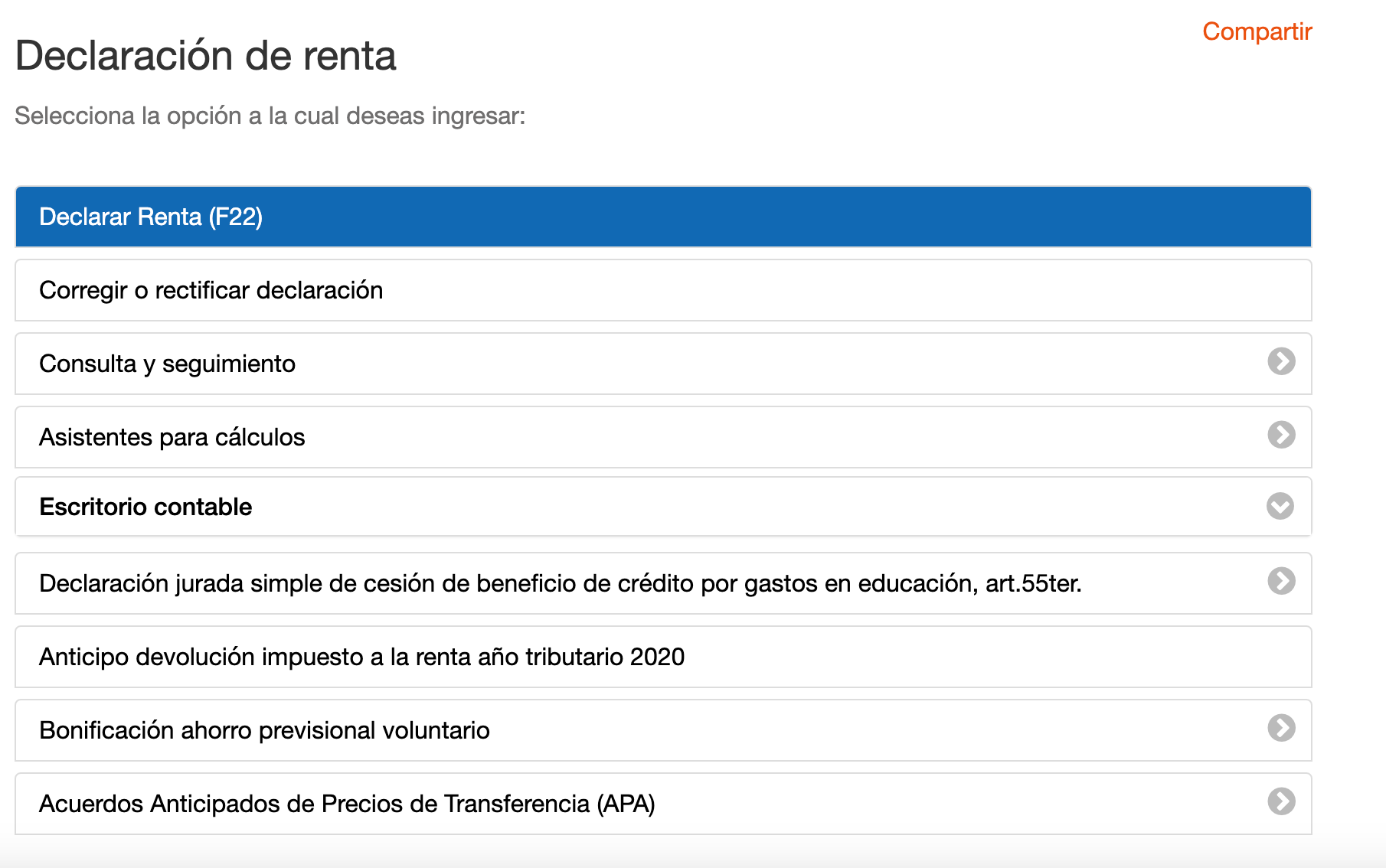

Puedes encontrar la información para realizar tu trámite aquí, por ejemplo si necesitas ayuda de un tercero para realizar el trámite o si cotizaste solo con boleta de honorarios durante el año. Cuando ya estés listo, ingresas a www.sii.cl, entras con tu clave tributaria y buscas la opción "declaración de renta" y luego el formulario 22.

Este sistema usa la información previamente recopilada por el SII para proponer una declaración de renta, que el contribuyente solo debe revisar, confirmar o cambiar si es necesario. Esta propuesta ha facilitado enormemente el cumplimiento tributario en nuestro país, especialmente para personas cuyos ingresos provienen exclusivamente de ingresos laborales, y por lo tanto no requieren mayores complejidades dentro de su declaración.

¿Cuándo pagan la devolución de impuestos?

El año 2023, las fechas de pago de la devolución de impuestos para quienes hicieron la declaración de renta desde el 9 de abril en adelante han sido:

- Lunes 15 de mayo para quienes realicen la declaración de renta entre el 9 y el 27 de abril.

- Lunes 29 de mayo para quienes realicen la declaración de renta entre el 28 de abril y el 10 de mayo.

- 30 de mayo para quienes hayan escogido el cheque como método de pago.

Y es muy probable que este 2024 las fechas sean relativamente similares.

¿Y qué tipo de impuesto me corresponde a mí?

Para quienes perciben ingresos por su trabajo dependiente o independiente, es el impuesto de segunda categoría el que juega un papel relevante. Estos impuestos se aplican sobre los sueldos, boletas de honorarios, bonos y otras rentas del trabajo, y tienen una tasa progresiva, es decir, varía según el monto del ingreso.

Aquí es donde el Ahorro Previsional Voluntario (APV) régimen B se convierte en una estrategia financiera y tributaria inteligente: permite a los trabajadores ahorrar extra para su jubilación (además de lo que ya ahorran en su fondo de pensiones obligatorio) y al mismo tiempo conseguir beneficios tributarios inmediatos. Específicamente, lo que hace el régimen B del APV es que el monto que ahorraste durante el año se descuenta de la base imponible del impuesto a la renta, lo que para la operación renta del próximo año, podría resultar en una significativa devolución de impuestos.

Veamos un ejemplo extremo: alguien con un sueldo muy alto o alguien que recibió un gran bono laboral decidió depositar 600 UF ($22.161.828 aproximadamente) directamente en su APV régimen B durante un año. Si este contribuyente tiene una tasa marginal del tramo más alto, que es de 40%, podría reducir su base imponible en 240 UF (es decir, 40% de 600 UF). Considerando el valor de la UF al 9 de marzo de 36.936,38, esto se traduce en una recuperación potencial de hasta $8.845.560 en su declaración anual 😱.

Esto no solo es una optimización tributaria que te ayuda directamente, además es un incremento en el ahorro para la vejez: los $22.161.828 estarán invertidos en un APV generando rendimientos que te ayudarán a complementar tu jubilación futura, con la ventaja adicional de que los puedes retirar antes de jubilarte si es que los necesitas, por una urgencia por ejemplo (eso sí, los retiros de APV régimen B antes de la jubilación tienen una retención del 15% que se va al SII).

Es importante tener en cuenta además que, cada vez que aportas a un APV, el administrador del APV informa directamente al SII esos movimientos, así que ni siquiera necesitas declarar tú mismo esos aportes, sino que ya vienen precargados en tu propuesta de declaración anual del SII. Por ejemplo, una vez al año en Fintual, justo antes del inicio de la operación renta de cada año, enviamos las declaraciones juradas al SII y con eso automáticamente informamos los aportes de APV de todos nuestros clientes.

El ejemplo anterior era un caso de alguien con rentas altas. Pero existen otros casos intermedios en donde un APV régimen B te puede ayudar a optimizar impuestos, especialmente si recibiste un bono laboral. Si quieres simular tu caso, puedes usar nuestra calculadora del simulador de APV de Fintual.

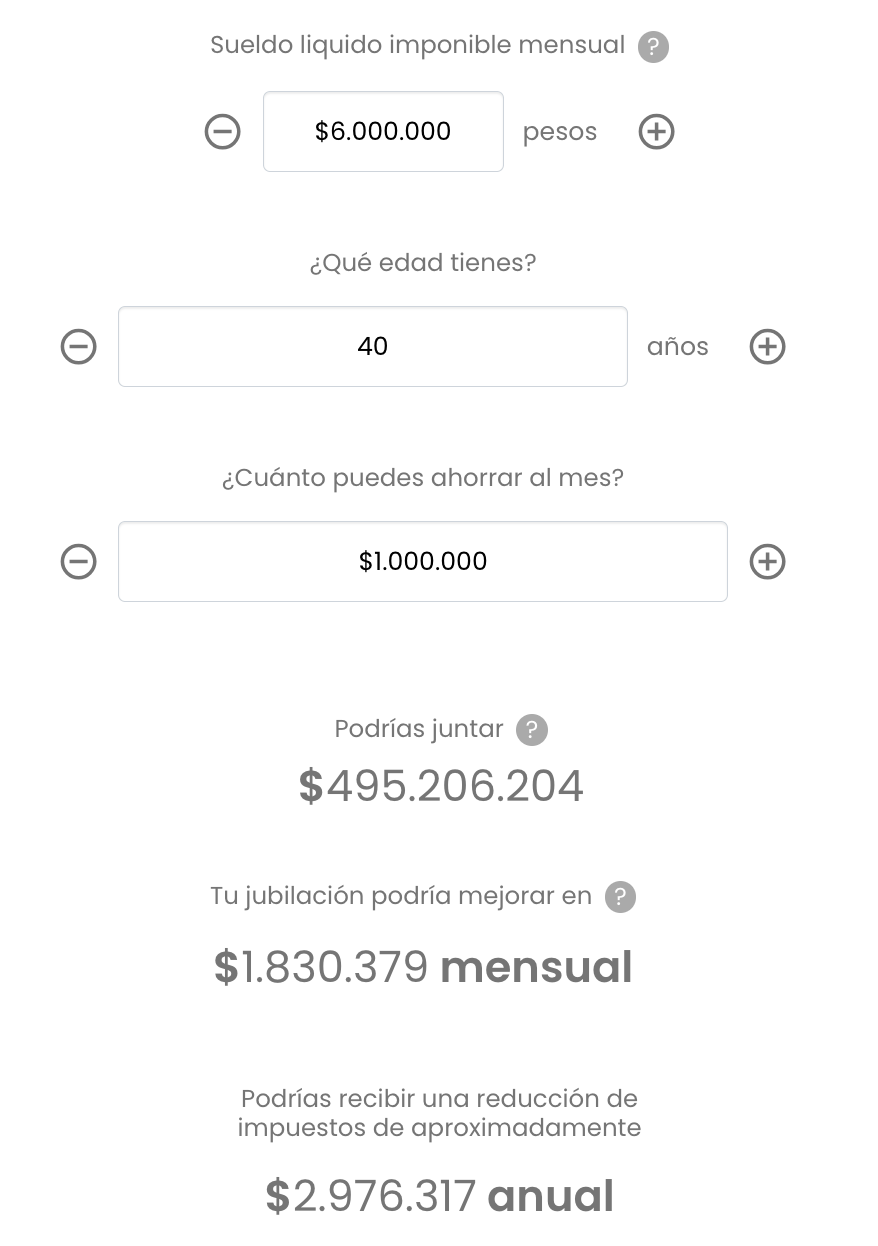

Tomemos un ejemplo concreto para ilustrar cómo la calculadora de APV de Fintual podría funcionar para alguien interesado en optimizar su situación tributaria y al mismo tiempo, potenciar su ahorro para el retiro. Imagina que eres una persona de 40 años que gana un sueldo líquido de $4.000.000 al mes. Además, recibes un bono anual de $24.000.000, que en términos de tus ingresos anuales equivale a incrementar tu ingreso mensual a un nivel de $6.000.000.

Ahora, si decides ser proactivo respecto a tu jubilación y eliges aportar $12.000.000 en tu APV régimen B durante el año, ya sea a través de depósitos mensuales de $1.000.000 o con un depósito único directo de $12.000.000, podrías beneficiarte significativamente en tu próxima declaración de impuestos.

Según la calculadora de APV de Fintual, podrías esperar una reducción de impuestos estimada en $2.976.317, que queda como saldo a favor y podría ser devuelta completamente si es que no tienes otros saldos en contra (es importante recordar que esta cifra es una aproximación y que el resultado final dependerá de las circunstancias individuales y de la legislación tributaria vigente). Este cálculo toma en cuenta la tasa de impuestos correspondiente a tu tramo de ingreso y cómo las contribuciones al APV reducen tu base imponible, lo cual a su vez reduce el impuesto a pagar o aumenta la devolución de impuestos.

Otro aspecto destacable del ahorro en APV régimen B es que puede ser un respaldo durante periodos de desempleo o en “años sabáticos” planificados. Por ejemplo, cuando dejas de trabajar y tus ingresos disminuyen o son cero, los retiros que hagas del APV régimen B están sujetos a un impuesto más bajo.

En resumen, el APV régimen B ofrece una doble ventaja: por un lado, facilita una rebaja en los impuestos a pagar por concepto de rentas del trabajo, y por otro, promueve el ahorro a largo plazo mejorando tu jubilación. Y muchas personas que ahorraron así el año pasado verán seguramente en esta declaración de renta una interesante devolución.

Si te interesó el ejemplo anterior, puedes probar nuestro simulador de APV

Esta información te la entregamos para que tengas un mejor conocimiento acerca de los beneficios que te entrega el APV régimen B, pero recuerda que no somos asesores tributarios, por lo que si tienes alguna duda en específico, te recomendamos acercarte a un contador o especialista tributario.