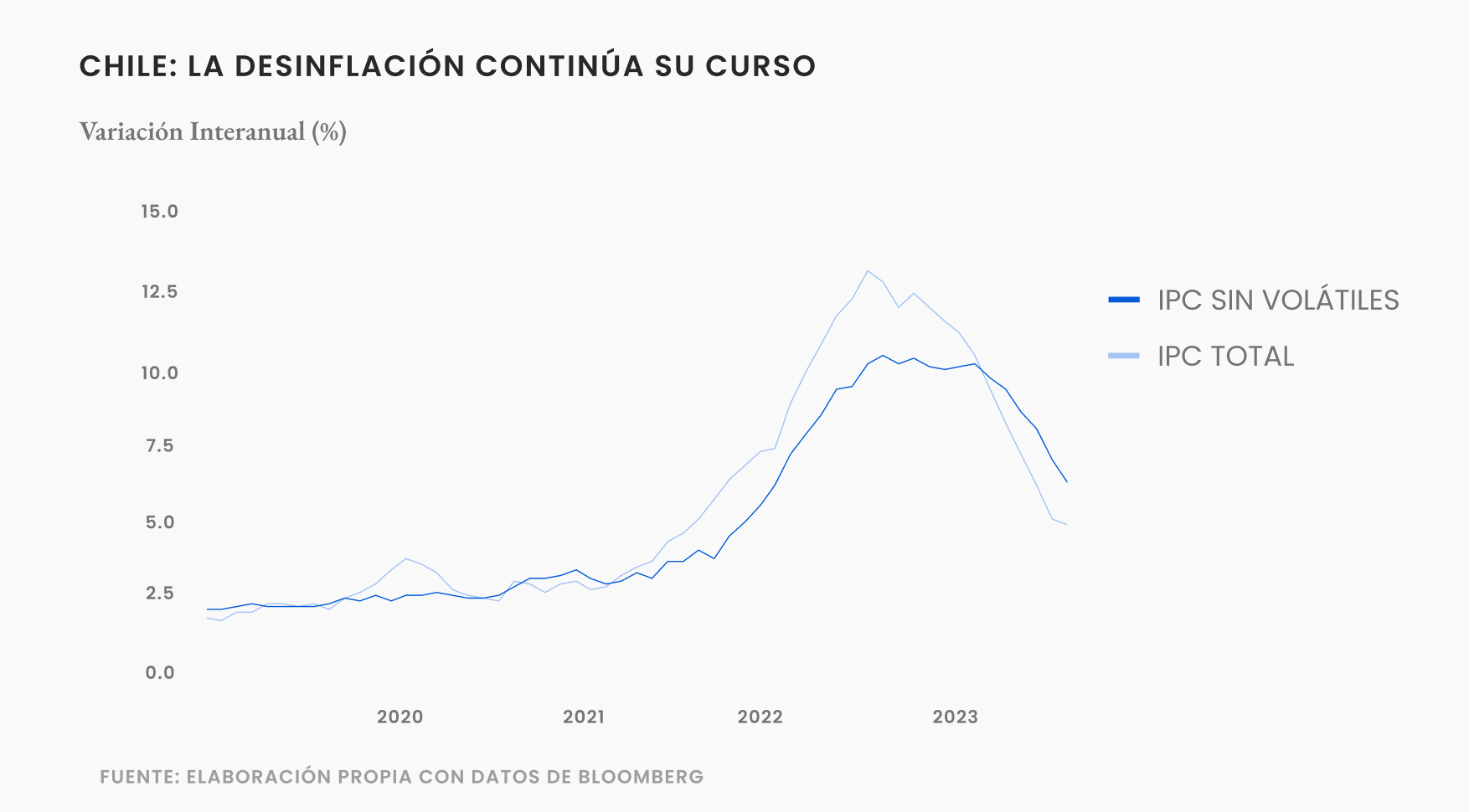

En Chile, la inflación siguió descendiendo en septiembre, aunque un poco más lentamente de lo que se esperaba

El viernes 6 de octubre supimos que la inflación de septiembre fue de 0.7% en el mes, mayor que el 0.6% que esperaba el consenso del mercado. Septiembre es típicamente un mes de alta inflación, pero se sumó que los precios de los combustibles y de las frutas y verduras frescas subieron más de lo normal.

En términos anuales la inflación siguió descendiendo. La general bajó de 5.3% a 5.1%, y la sin volátiles de 7.4% a 6.6%. Hacia adelante, esperamos que siga descendiendo, a cerca de 4% al cierre de este año. Dicho eso, seguimos creyendo que ya entrado el 2024 la caída de la inflación será mucho más lenta. Es decir, llevar la inflación hacia la meta de 3% no necesariamente será una tarea fácil para el Central.

En términos de política monetaria, es importante notar que la inflación de agosto y septiembre en promedio ha sido menor de lo que el Banco Central estimó en su último IPOM. Sin embargo, no creemos que la entidad vea eso como una señal de acelerar los recortes porque la reciente depreciación del peso le podría poner presión a la inflación futura. En este contexto, creemos que el Central continuará con los recortes de 0.75% en las próximas reuniones.

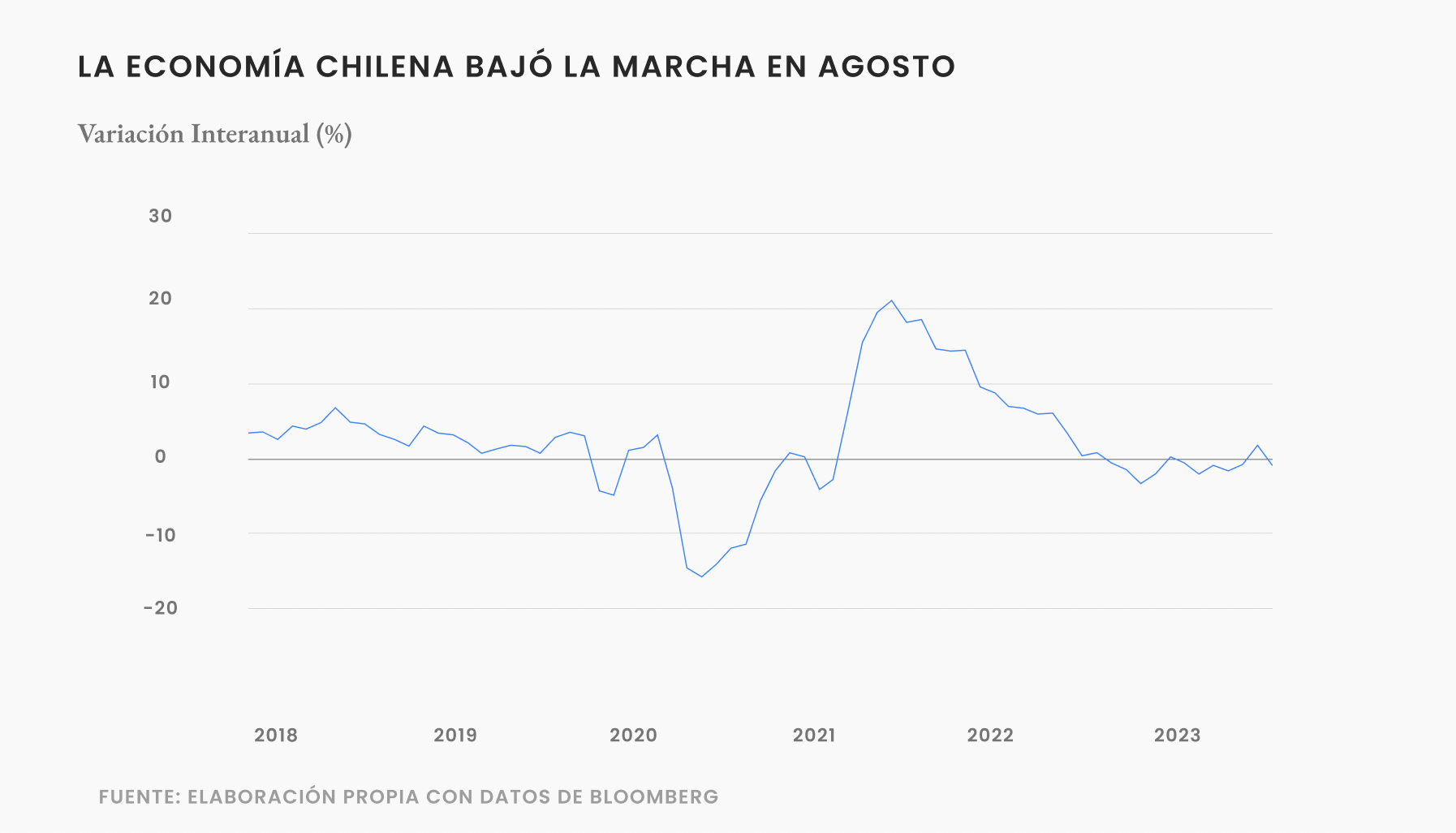

La economía chilena bajó la marcha en agosto

El lunes 2 de octubre supimos que el Imacec de agosto registró una caída de 0.51%, la mayor en lo que va del año. Si comparamos con agosto del año pasado, la actividad económica cayó 0.92%. Esta debilidad es principalmente explicada por el sector servicios.

Los datos fueron una sorpresa. De hecho, fueron más bajos que cada uno de los pronósticos de los analistas encuestados por Bloomberg. Pero es importante no leer demasiado en las cifras de un solo mes. Los datos últimamente han sido bien poco predecibles y volátiles. Sin ir más lejos, en julio el avance de la actividad fue mejor que todos los estimados.

Si sacamos un promedio de julio y agosto para limpiar un poco la volatilidad, vemos que en lo que va del trimestre la economía no ha andado tan mal. De hecho, considerando el buen dato de julio, esperamos un pequeño avance positivo anual en el PIB del tercer trimestre.

En general seguimos creyendo que la actividad tendrá un mejor ritmo en la segunda mitad del año. Sin embargo, no creemos que sea suficiente para compensar la caída en la primera mitad. Es decir, para todo el año 2023 vemos una caída en el PIB.

En términos de política monetaria, no estimamos que el Central interprete estos datos como un llamado a recortes más agresivos, esto porque la actividad en lo que va del trimestre está en línea con las proyecciones de la entidad.

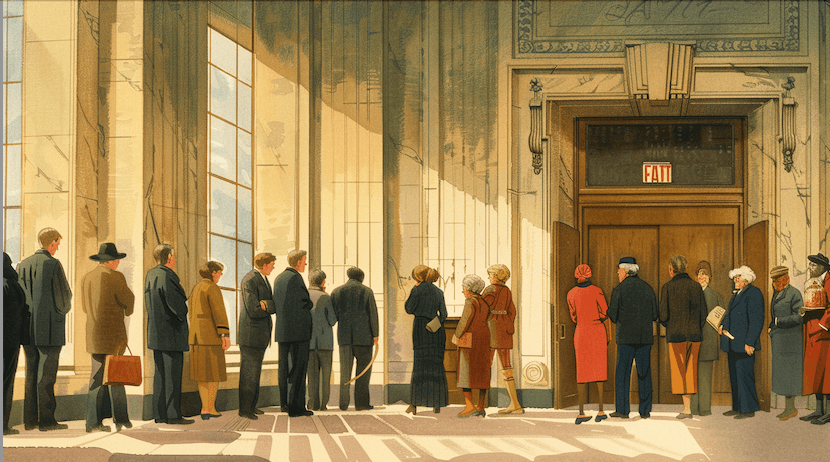

Estados Unidos logró evitar shutdown con solución parche

Estados Unidos logró evitar, temporalmente, un cierre de gobierno. Durante el fin de semana del 30 de septiembre los congresistas votaron por extender el financiamiento del gobierno para las próximas semanas.

Esto es una sorpresa para la mayoría de los analistas y participantes del mercado. Muchos pensaban que un shutdown era prácticamente inevitable. Las apuestas apuntaban a una probabilidad de 80% de que el país entrara en shutdown, y Goldman Sachs la semana pasada dijo que veía un 90% de probabilidad de que hubiera un cierre de gobierno.

Los republicanos han estado empujando por fuertes recortes presupuestarios, pero al final de cuentas cedieron esos requerimientos por los próximos 45 días. Esto significa que es muy posible que este ruido vuelva en noviembre.

El mercado laboral sigue muy fuerte en Estados Unidos

El miércoles 4 de octubre se publicaron datos del mercado laboral y fueron más fuertes que todos los estimados. Las ofertas de empleo aumentaron en casi 700 mil en agosto vs. julio (+5.8%).

La fortaleza del mercado laboral se confirmó el viernes 6 de octubre, cuando supimos que se registraron 336,000 puestos de trabajo en septiembre, muchos más que los 170,000 esperados y los 227,000 del mes de agosto.

Estos “buenos datos” no son muy buenos para el mercado, porque significan que la Fed, el banco central de ese país, podría decidir volver a subir su tasa y mantenerla alta por un tiempo prolongado para lograr que la inflación baje a su meta de 2%. El escenario ideal para la Fed y los mercados es que el ritmo de contrataciones se reduzca gradualmente.

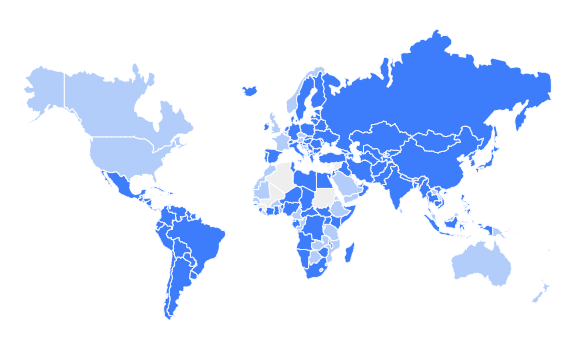

Así, los mercados globales siguen marcando la tendencia de que las tasas de interés van a mantenerse más altas por más tiempo de lo que se esperaba hace un par de meses atrás. Esto es incluso más marcado en las tasas de interés de muy largo plazo (10-20 o hasta 30 años), donde por ejemplo, un bono a 30 años plazo estadounidense subió en promedio más de medio por ciento en septiembre (que suena a poco, pero a esos plazos es mucho). Esto sigue manteniendo a los mercados presionados, aunque ya es difícil ver que estas tasas de largo plazo suban aún más.

Pese a todos los vaivenes de esta semana, este viernes el mercado tomó un respiro, subiendo las bolsas y dejando índices como el S&P 500 y el Nasdaq en terreno positivo esta semana.

😌 Los mercados se mueven harto. No seas como los mercados

Estos vaivenes son la naturaleza del mercado. Todo esto te lo contamos para que, si estás curioso, puedas estar informado de las razones por las que tus inversiones se mueven.

Sin embargo, no recomendamos darle mucha importancia a los movimientos de días o meses. Lo que debes saber es que tus inversiones están muy bien diversificadas y que cuando tenemos paciencia e invertimos a largo plazo, los retornos son siempre positivos.

_________________________________________________________

¿Quieres saber qué más ha pasado en las semanas previas? Encuéntralo aquí