Un Plan Personal de Retiro te ayudará a incrementar tu patrimonio, además de darte incentivos fiscales y recuperar impuestos en la declaración anual.

Pero en algunos casos podría no ser lo más adecuado para ti.

En mi experiencia, hay cinco escenarios en un PPR puede serte útil. Si cumples con uno (o varios) de estos casos, podría ser el plan perfecto para ti.

1. La tasa de ISR que pagas es alta

Si este es tu caso, un PPR te ayuda a recuperar impuestos en la declaración, ya que es deducible.

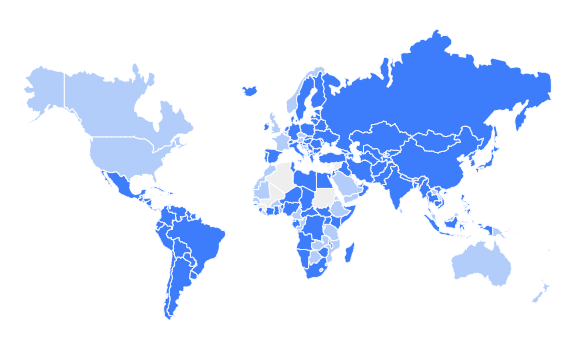

La siguiente tabla te muestra tu tasa marginal de ISR, dependiendo del rango de ingreso en el que estés.

Si ganas $15,500 al mes, ya empiezas a pagar 21.36%. Con $32,000 ya estás en 23.52%. Arriba de $50,000 ya brincas hasta el 30%. Y de ahí para arriba.

En esos niveles de ingreso ya es casi obligación aprovechar las deducciones para bajar tu base gravable y pagar menos impuestos.

Con un PPR puedes deducir hasta el 10% de tus ingresos al año, hasta un límite de 5 UMA, que son $189,222 en 2023. Y el SAT podría regresarte hasta 35% de lo que ahorres en él.

2. Tu empresa no te ofrece un Plan Privado de Pensión (PPP)

Hay empresas que tienen Planes Privados de Pensión, o PPP. Eso sí, son pocas.

Si tu empresa no tiene uno, sólo te queda tu ahorro en la Afore, que no será suficiente: según especialistas, hay personas que recibirán pensiones de menos del 50% de su último salario al retirarse.

Con un PPR puedes complementar la pensión de tu Afore y así cubrir tus gastos en tus años dorados. Te ayuda a tener tranquilidad en tu jubilación.

3. Ya topaste la contribución al PPP de tu empresa

Si tu empresa tiene un PPP, casi siempre existe un límite para invertir en él.

En mi experiencia, una empresa me topaba las aportaciones al 6% de mi salario. Si quería ahorrar más, tenía que buscar otro lugar donde hacerlo.

Si el límite que te permite ahorrar tu empresa en su plan es bajo o quieres ahorrar más, abrir un PPR por aparte te permite continuar ahorrando para el retiro con beneficios fiscales.

4. Buscas que los rendimientos crezcan exentos de impuesto

Si bien la ventaja fiscal más popular de los Planes Personales de Retiro es la deducción, hay otra no menos atractiva: los rendimientos en los PPR están exentos de pagar impuestos.

Si compras directamente acciones o ETFs, no tienes el beneficio: al recibir dividendos o vender tus títulos, debes pagar impuestos.

Y el beneficio aplica tanto para ganancias de capital como para dividendos. Por estos últimos podrías llegar a pagar hasta 35% de ISR.

Por esto la exención que ofrece un PPR es conveniente a largo plazo.

5. Eres trabajador(a) independiente

Si eres freelancer, cobras por honorarios o por alguna razón tienes ingresos pero no cotizas activamente en una AFORE, puedes usar un PPR como estrategia para tu retiro y aprovechar los beneficios fiscales.

Por último: ¡no cualquier PPR te sirve!

No todos los PPR son iguales, y las condiciones que te ofrecen varian bastante.

Si estás ya convencid@ de que un PPR te sirve para tus metas financieras, revisa sus letras chiquitas, en especial sobre estos temas:

- Montos mínimos. Algunos planes piden un mínimo para abrir tu plan y/o un mínimo de aportación comprometida durante X años.

- Plazos forzosos. Hay PPRs que te piden hasta 25 años de aportaciones. Y si en algún momento no puedes aportar, te penalizan o incluso cancelan el plan y se quedan con el dinero. Siempre busca flexibilidad.

- Seguros. Los planes de aseguradoras casi siempre traen atados seguros de vida. Lejos de ayudarte, te perjudican: parte de tu ahorro se va en pagar la prima del seguro, lo que afecta tus rendimientos.

- Comisiones. No es raro ver planes que cobran más de 2% en comisión anual sobre el saldo administrado, aparte de cuotas fijas por operación de la cuenta. Se terminan comiendo tu rendimiento.

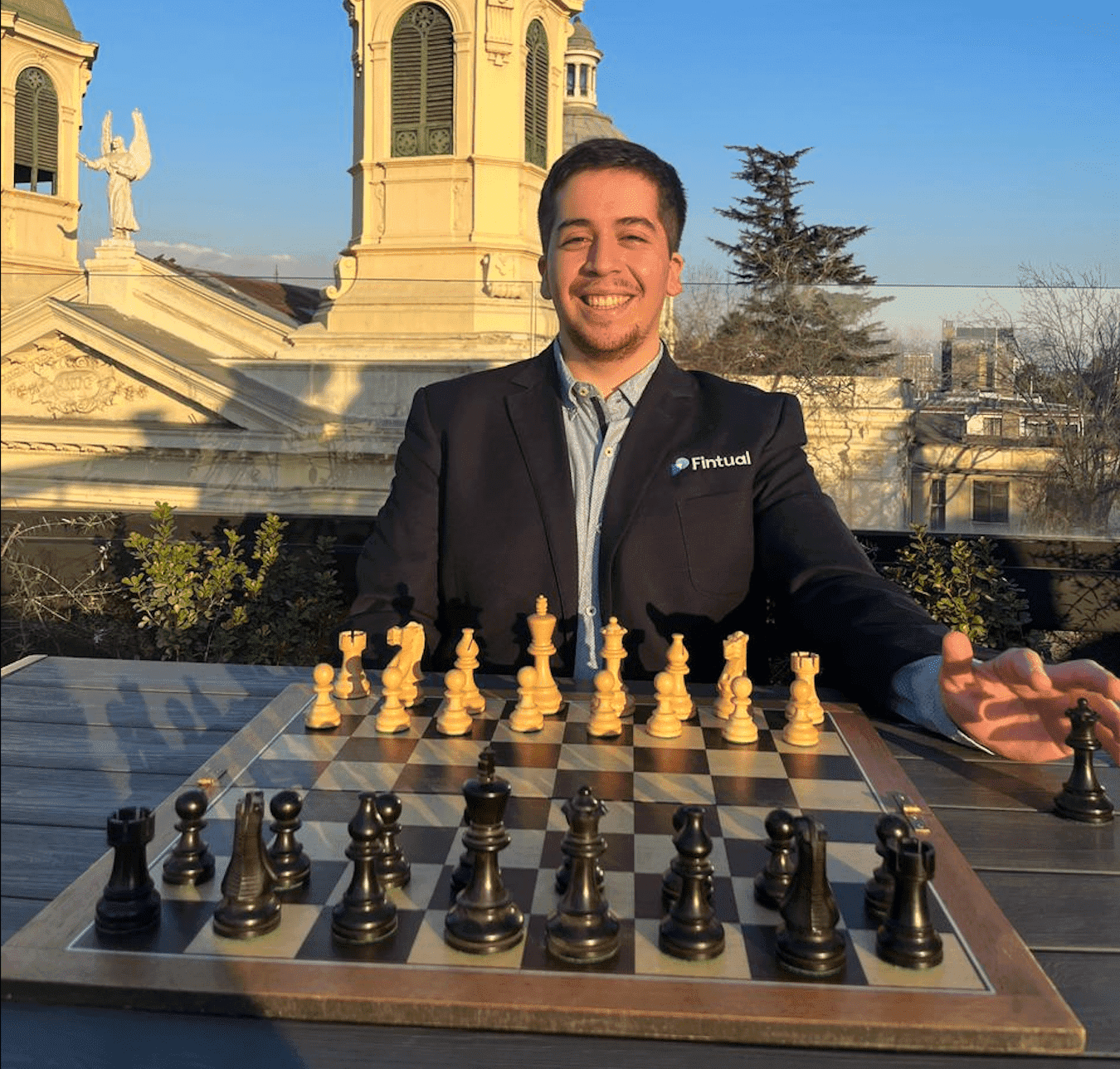

En Fintual ofrecemos un Plan Personal de Retiro donde:

- No hay montos mínimos.

- No existe ningún plazo forzoso.

- No te engrapamos ningún seguro de vida.

- La comisión es baja: 1% anual sobre saldo administrado.

Ah, y claro, el PPR de Fintual es 100% deducible: te ayuda a recuperar impuestos del SAT en tu declaración anual

Si quieres saber más del PPR de Fintual, visita fintual.mx/ppr/. Ahí mismo encuentras un enlace al chat, donde nos puedes escribir por cualquier duda.