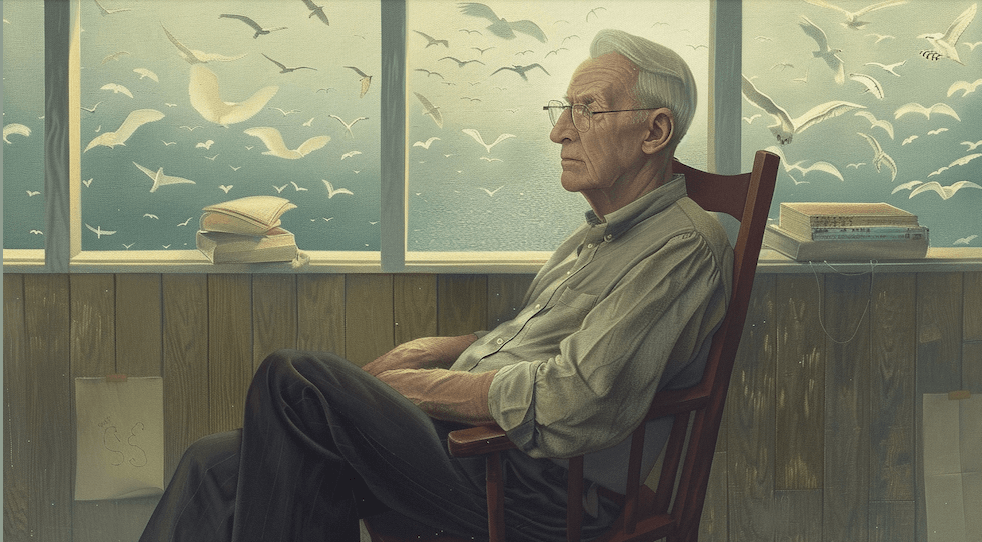

Un Plan Personal de Retiro (PPR) es una cuenta especial de inversión, pensada en largo plazo, con beneficios fiscales que te permiten tener mejores ingresos al momento de tu retiro.

La característica más importante al invertir a través de un PPR es la gama de beneficios fiscales que ofrecen. También resulta muy conveniente que, si bien es un ahorro con perspectiva de largo plazo, puedas aprovechar algunas de las ventajas desde hoy.

Te hablaré un poco más de ellas, para que puedas familiarizarte con los PPR y tomar una decisión sobre si te conviene hacerlo.

Deducción de Impuesto Sobre la Renta (ISR): el PPR es deducible de impuestos

La ventaja fiscal más popular de un PPR es su deducibilidad.

Todas las aportaciones que tú hagas en un Plan Personal de Retiro son deducibles de impuestos. Es decir: todo lo que vayas aportando en PPR se puede descontar de los ingresos sobre los que se calculan tus impuestos año a año. Esta deducción se puede hacer hasta por el 10% de tus ingresos acumulados en el año, topados a 5 Unidades de Medida y Actualización (UMA). Para que te

hagas una idea, 5 UMA equivalen a $206,367.60 pesos en 2025.

Pero, ¿qué significa exactamente que las aportaciones sean deducibles de impuestos?

Para efectos prácticos, significa que el monto total de las aportaciones que hagas en un año se restará de los ingresos sobre los cuales pagaste impuestos sobre la renta en ese mismo año.

Si recibes un sueldo, recuerda que tu empleador te retiene este impuesto cada quincena o mes. Por lo que al final del año, si hiciste aportaciones a tu PPR, lo más probable es que tengas ISR a favor, el que puedes reclamar al momento de la declaración anual de impuestos, que es durante el mes de abril siguiente al año en el que hiciste tus aportaciones. (También te dejamos acá este Calculadora de ISR.)

En resumen, al deducir impuestos, tienes la oportunidad de reclamar dinero a tu favor al año siguiente.

Te pongo un ejemplo para que quede más claro:

Si tus ingresos brutos fueron de $600,000 durante el 2025, tu ISR correspondiente es de $122,633. Este dinero te lo va reteniendo tu empleador cada quincena.

Ahora, si hiciste aportaciones a un PPR de $50,000 durante el 2025, en realidad los ingresos sobre los cuales tienes que pagar impuestos son $550,000, lo cual correspondería a un ISR de aproximadamente $107,971. Por lo que tendrías aproximadamente $122,633 - $107,971 = $14,622, que podrás reclamar a tu favor.

Lo que sucede aquí es que en abril de 2026, al hacer tu declaración anual, verás este saldo como ISR a favor en el SAT, donde tendrás la opción de reclamarlo y que te lo depositen a tu cuenta, o que lo tomen como crédito fiscal para próximas declaraciones.

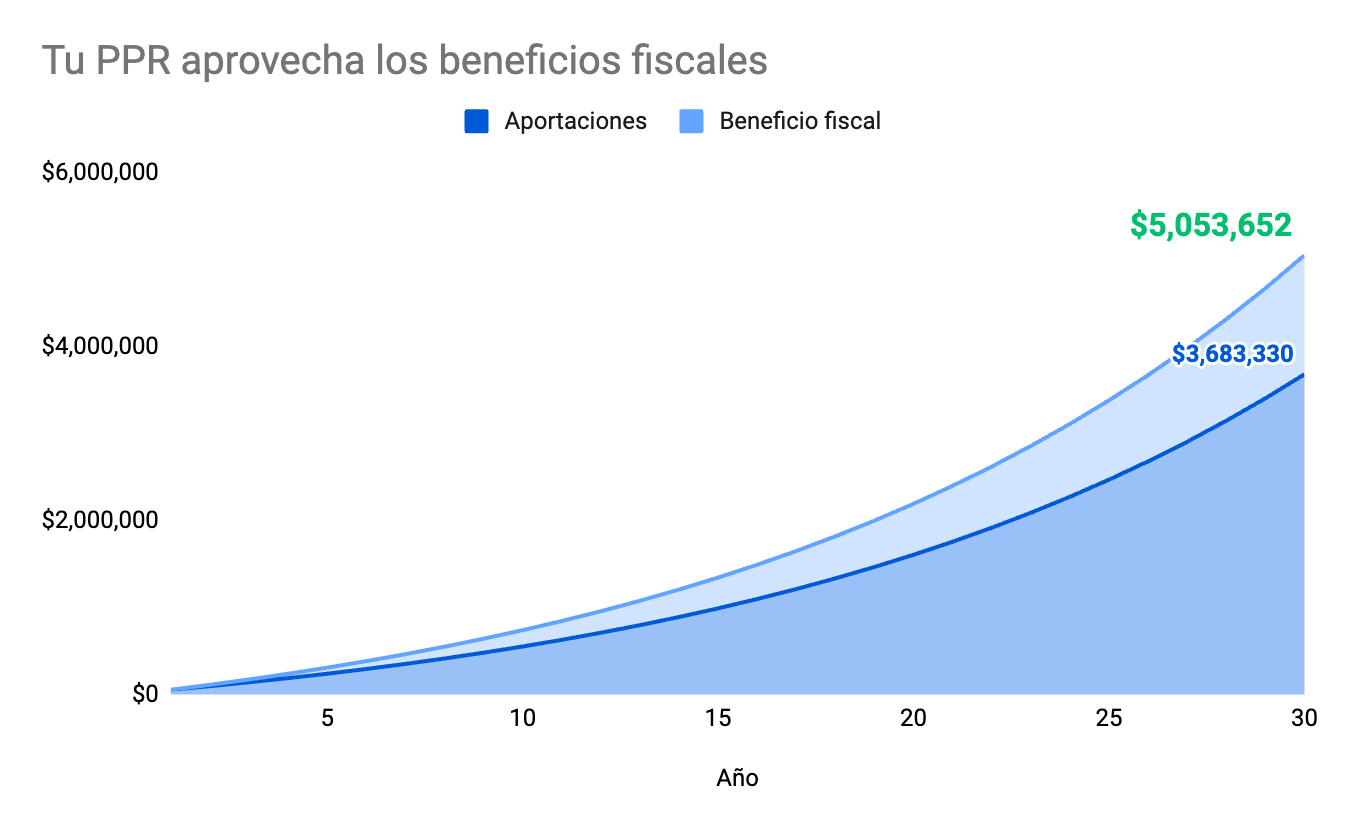

Ciertamente, el valor del beneficio fiscal tiene un impacto importante en el largo plazo.

Una cosa importante: para conservar este beneficio fiscal que te otorga el Plan Personal de Retiro, debes dejarlo invertido hasta cumplir 65 años. Si quieres retirar antes, el SAT exige una retención del 20% del monto (para compensar el beneficio que ya recibiste). Al momento de cumplir 65 años, esta retención ya no es aplicable.

Como te mencionaba, esta es la ventaja más conocida de los PPR, pero no es la única. Los rendimientos que generan tus inversiones también tienen un trato fiscal especial, comparados con los de las inversiones normales.

Exención de impuestos por enajenación de acciones y dividendos

Una de las mayores bondades del PPR es la exención de impuestos por enajenación de acciones y recibir dividendos.

Las inversiones normales en renta variable están sujetas a pagar el 10% de los rendimientos reales que generen. Entre ellas están las acciones y los fondos de inversión, al momento de venderlos.

Si invertiste $10,000 en acciones y después de un año el valor de tus inversiones es de $12,000, tienes que pagar el 10% de esos $2,000 que ganaste al momento de vender.

Invertir a través de un PPR tiene el beneficio de que no hay que pagar ningún impuesto por la venta de tus acciones.

Y esto no sólo aplica para la venta de tus acciones —o sea, las subidas de valor de la acción de tu fondo de inversión— sino también para dividendos: si compras una acción y esta te da un dividendo, el monto se considera como ingreso acumulable en tu declaración y tienes que pagar el ISR correspondiente (que puede ser de hasta 35%). Con un PPR, quedas exento de pagar ese impuesto también.

Entonces al final tienes un doble beneficio: deducción fiscal de tus aportaciones y también la exención de impuestos de los rendimientos de tus inversiones. Combinadas, tienen un impacto muy importante en tu patrimonio, que puede incrementar tu pensión en decenas de miles de pesos al momento de tu retiro.

Un extra: ventajas del PPR de Fintual

Hasta ahora te he hablado sobre ventajas fiscales del Plan Personal de Retiro en general. En el PPR que ofrecemos en Fintual, hay también algunos atributos particulares que lo vuelven una excelente opción.

Algunos de ellos son:

- 100% digital - Nada de tener que firmar papeleo, hablar con vendedores o procesos engorrosos. Crea tu PPR desde nuestra app o en web. Fácil y sencillo.

- No hay montos mínimos - Puedes empezar tu PPR con el monto que quieras.

- No hay obligaciones o plazos forzosos - En muchos PPR te exigen hacer contribuciones obligatorias y te penalizan fuertemente si fallas alguna vez. Con Fintual, aportas cuando quieras.

- No hay comisiones por depósitos - Existen planes que te cobran un porcentaje fijo de aportación como comisión. Eso no existe acá.

- Comisión por administración bajísima - La comisión por administración del PPR de Fintual es de 1% anual..

Puedes simular cuanto ahorrarías para tu retiro aquí. También puedes resolver tus dudas y preguntas a través de nuestro chat, entrando a nuestra app o en fintual.mx.