Cuando llega marzo y abril, la temporada de impuestos, la experiencia de revisar tu formulario 22 puede ser un poco extraña: no sabes bien cuánto tendrás que pagar o cuánto te devolverán hasta llegar al final del proceso. Eso sí, hay formas para ayudar a que tu declaración sea más eficiente para tus planes financieros. Este es el caso si quieres hacer Ahorro Previsional Voluntario (APV) usando el régimen B.

¿Qué APV rebaja impuestos?

Si fuiste cliente de APV régimen B y realizaste aportes directos durante el 2024, es decir, transferencias directas que hiciste a tu plan de APV y no descuentos por planilla, podrías lograr rebajar hasta $9.113.436 de impuestos en tu declaración de renta de este año, que se realiza durante abril de 2025.

Acá te explico por qué y cómo usar el APV para rebajar impuestos.

El Ahorro Previsional Voluntario (APV) es una excelente forma de ahorrar para mejorar tu pensión futura, y cuenta con beneficios fiscales bien atractivos. Partamos por lo más básico: existen dos regímenes, A y B.

Una explicación de ambos regímenes la puedes ver en esta web sobre APV. El punto es que si optaste por el régimen B, tus aportes (con hasta un límite de 600 UF anuales) se descuentan de tu base imponible, lo que se traduce en rebajar tus impuestos si es que el APV lo tienes descontado de tu sueldo mensual, o una devolución de impuestos por parte del SII en la declaración de renta anual, que comienza en abril de cada año.

¿Cómo se calcula el monto máximo de rebaja?

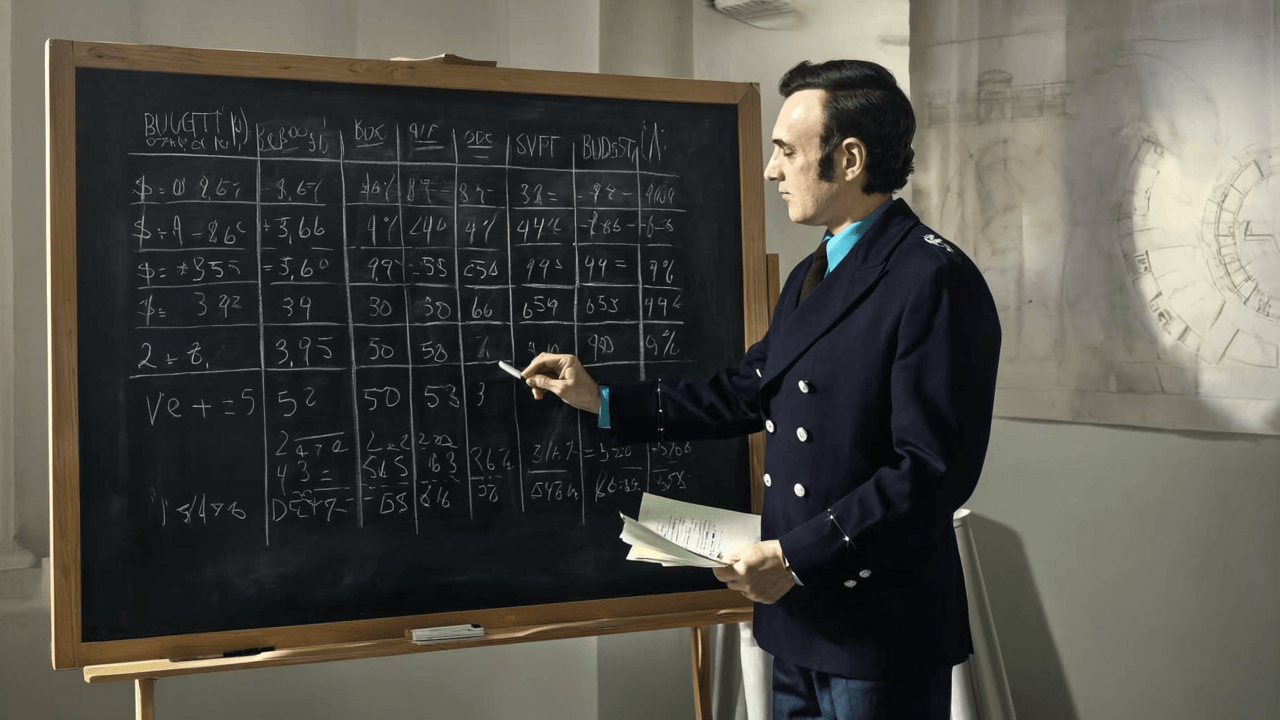

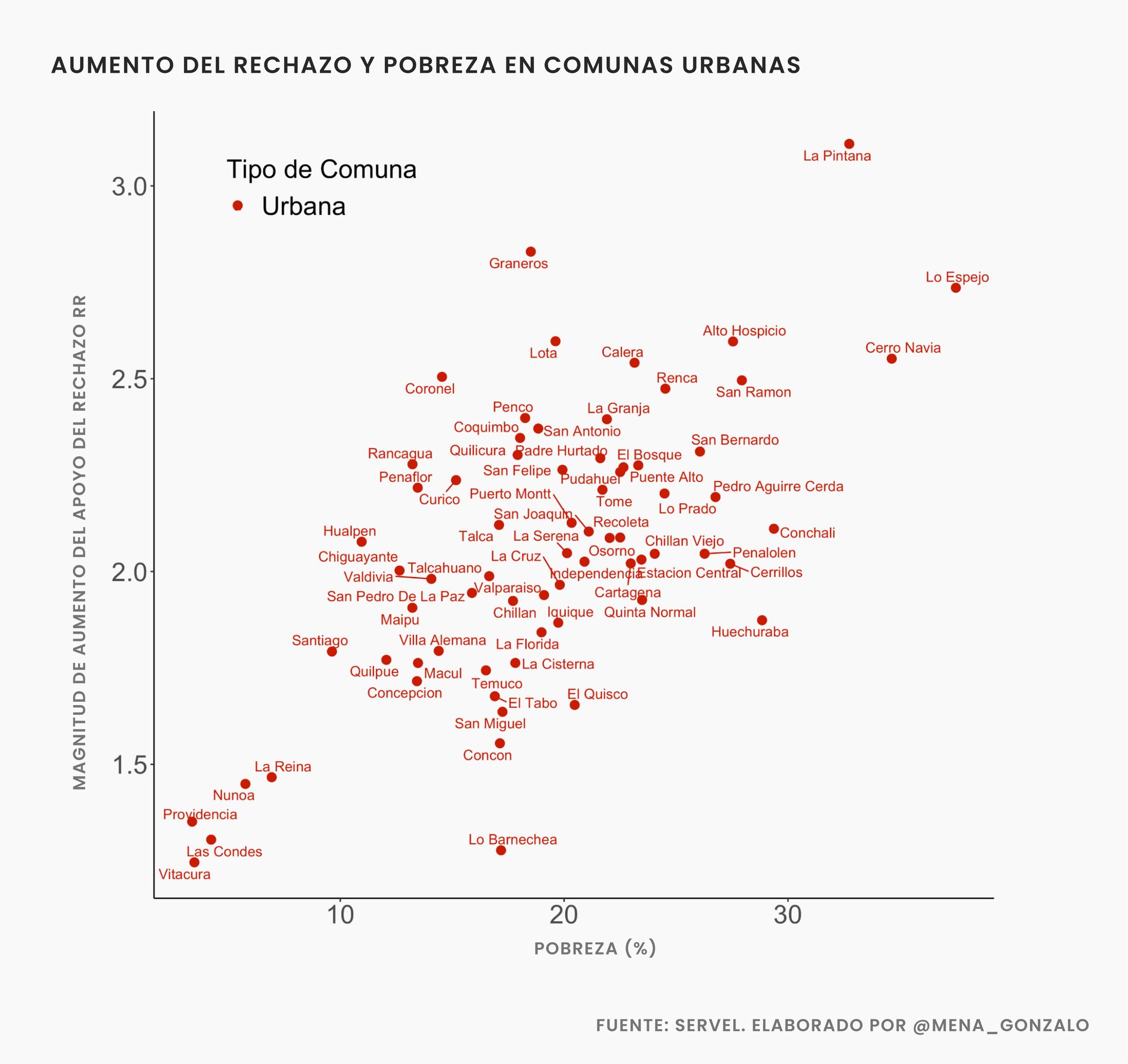

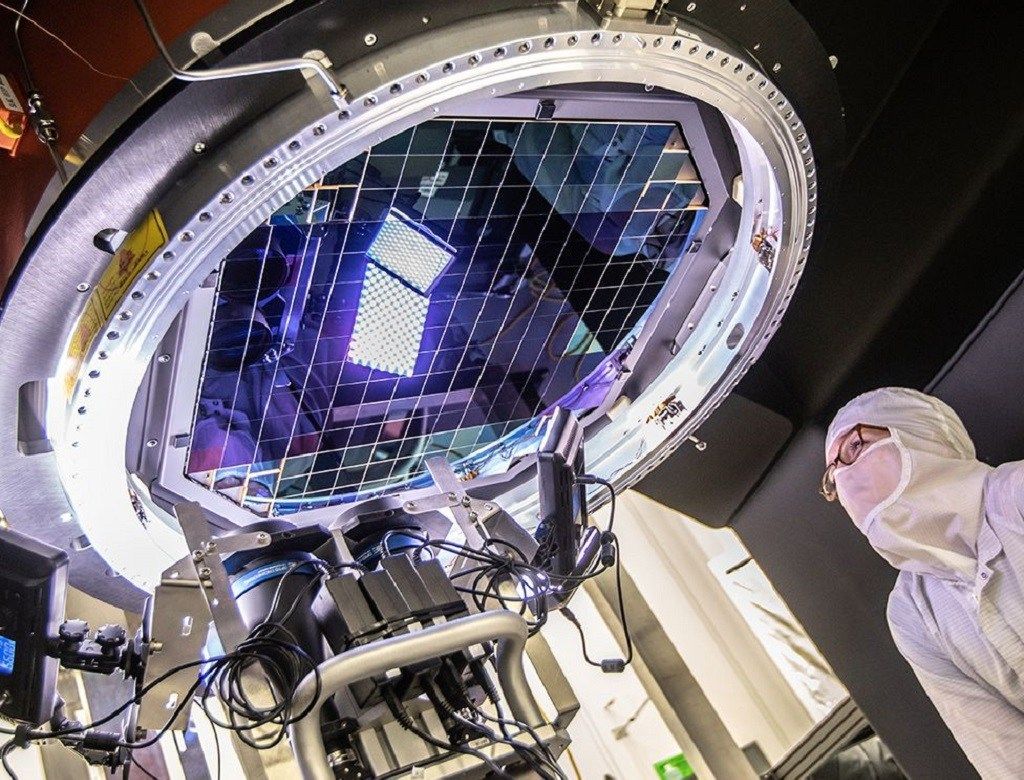

Es simple. Alguien que se encuentra en el tramo de impuesto con tasa marginal del 40% (según la tabla de impuestos de segunda categoría publicada por el SII, dónde puedes ver las tasas totales y marginales de impuestos), que es el máximo en la tasa de impuesto por ingresos por sueldos o honorarios, y que depositó el tope de 600 UF durante 2023, podría descontar hasta un total de 600 UF * 40% = 240 UF de su base imponible.

Considerando el valor de la UF al 1 de noviembre de 2024 ($37.972,65), esto equivale a una rebaja de hasta $9.113.436.

Si no entendiste bien el cálculo del último párrafo, la explicación en detalle es la siguiente

Para explicar en detalle cómo se llega a esos números, vamos a desglosarlo paso a paso:

- Tasa marginal de impuesto: según la tabla de impuestos de segunda categoría publicada por el SII (la imagen anterior, de la tabla para abril del 2024), la tasa marginal máxima es del 0,4 (aparece en la columna llamada “Factor”). Esto significa que por cada peso adicional que gane una persona en ese tramo de ingresos, deberá pagar 40% de impuestos de ese extra, es decir, 0,4 pesos.

- Límite de aportes en APV régimen B: el tope anual de aportes que permite descontar impuestos en el régimen B es de 600 UF (Unidades de Fomento). Puedes ver más información en esta página web.

- Cálculo del descuento en UF: si alguien que está en el tramo de la tasa marginal del 40% aporta el máximo de 600 UF en un año, podrá rebajar de su sueldo imponible esas 600 UF. En la medida que después de rebajar las 600 UF siga en el tramo de impuestos marginales de 40%, entonces lo que se rebaja de impuestos es 40% de las 600 UF. El cálculo final es: 600 UF * 40% = 240 UF de beneficio. Según el ejemplo, se usa el valor de la UF al 1 de abril de 2024, que es de $37.972,65, con eso 240 UF * $37.972,65 = $9.113.436. Ese monto en pesos es lo que la persona podría recibir como devolución de impuestos como máximo.

En resumen, alguien con ingresos en el tramo más alto de impuestos (tasa marginal del 40%), que aporte el máximo permitido de 600 UF en un año al APV régimen B, podrá descontar 240 UF de su base imponible. Considerando el valor de la UF de $37.972,65, eso equivale a $9.113.436 menos en impuestos pagados o recibidos como devolución.

Es importante recordar que este es el caso extremo de mayor beneficio. Para personas en tramos de ingresos menores, con tasas marginales más bajas, el descuento será menor.

Ese ejemplo es de un caso ficticio, asumiendo la mayor tasa marginal de impuesto por ingresos laborales (impuestos de segunda categoría), y considerando uno o varios depósitos directos a un APV durante el 2024 que suman 600 UF. Pero hay varios casos reales de trabajadores que están en casos medios, y por eso a muchos clientes de APV les llegará una interesante y grata devolución luego de la declaración de renta de este año.

Los plazos de la Operación Renta 2025

Un resumen de los plazos de declaraciones y pagos de devoluciones de impuestos publicados por el SII los puedes revisar acá (como referencia, estos son los del año 2024):

- Para quienes declaren entre el 1 y el 8 de abril, las devoluciones se adelantan al 26 de abril por depósito, o al 30 de mayo por cheque.

- Para declaraciones entre el 9 y 19 de abril: depósito el 14 de mayo, cheque el 30 de mayo.

- Declaraciones del 20 al 26 de abril: depósito 20 de mayo, cheque 30 de mayo.

- Del 27 de abril al 10 de mayo: depósito 28 de mayo, cheque 30 de mayo.

Si aún no eres cliente APV, abrir un plan APV en un fondo mutuo generalmente no tiene costos de apertura ni exigencias mínimas de depósitos (los costos en la práctica son las comisiones de administración del fondo y los costos subyacentes asociados a esas inversiones, no hay costos de mantención ni primas mensuales obligatorias), y así podrás comenzar a aprovechar estos beneficios, sacando el máximo provecho a tus ahorros previsionales. Compañías de seguro y AFPs también ofrecen APV.

Visita fintual.cl/apv/ para más información.

Y recuerda:

- Infórmate de las características esenciales de la inversión en nuestros fondos mutuos. Están en sus reglamentos internos, que puedes ver en la CMF y en fintual.cl/docs.

- La rentabilidad es fluctuante, por lo que nada garantiza que las rentabilidades pasadas se mantengan en el futuro.