Esta es una pregunta que recibimos a diario: si los mercados son eficientes y la probabilidad de “ganarle al mercado” es casi nula a largo plazo (como bien lo demuestran los datos), entonces, ¿no sería lo mejor comprar un ETF pasivo que invierta en “el mercado” y chao?

Y la duda que hay detrás, ¿para qué está Fintual en todo esto?

Esta pregunta nos apasiona porque toca un tema clave: el equilibrio entre la gestión activa (que busca superar al mercado operando fuera de un índice) y la inversión pasiva (comprar un solo fondo o ETF indexado), donde el verdadero desafío está en construir un portafolio que realmente se ajuste a tus necesidades financieras.

Primero, un poco de historia.

¿Por qué la inversión pasiva existe y por qué es una de las mejores ideas del siglo en el mundo de las inversiones?

El fondo indexado, una idea radical.

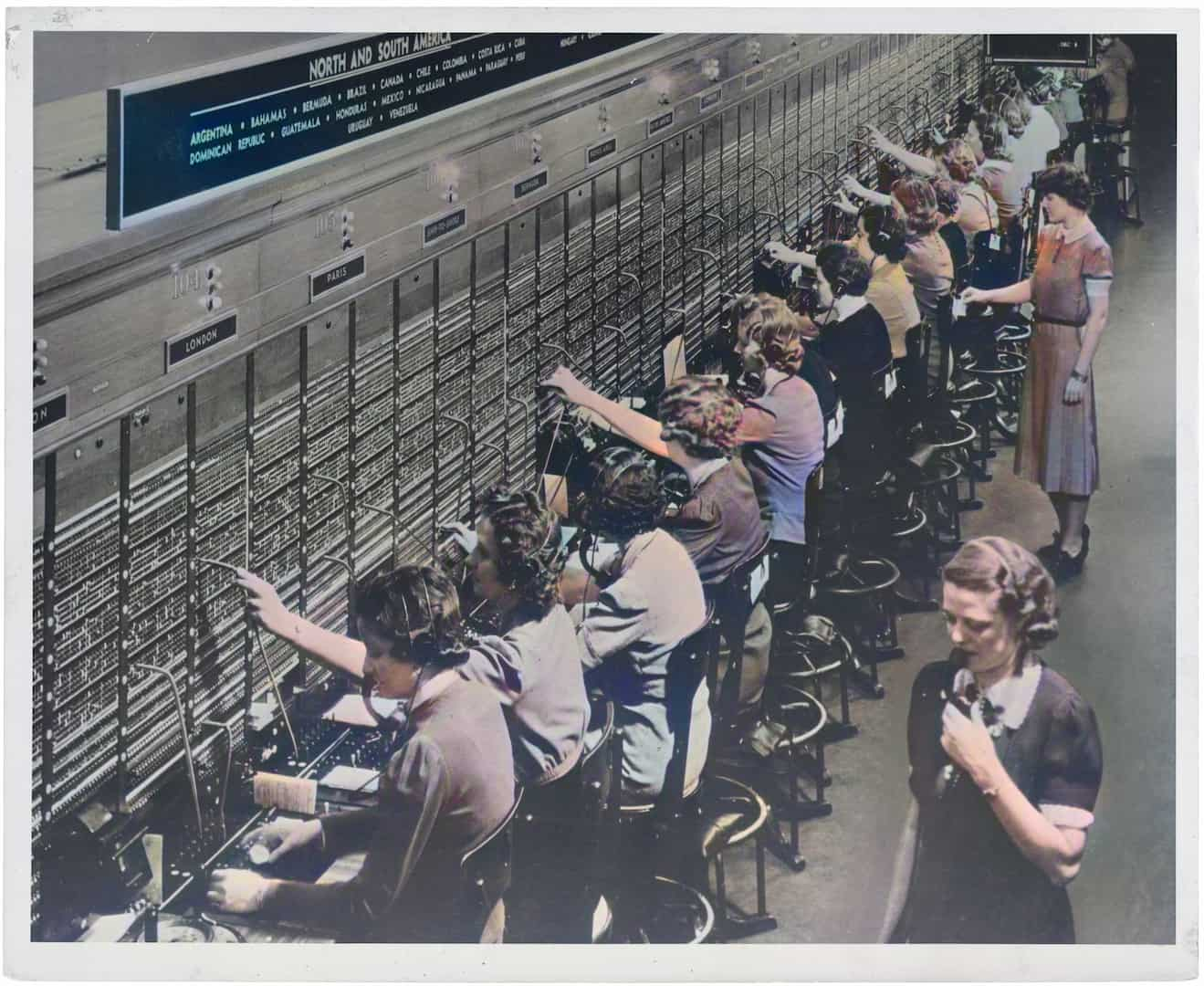

Desde los inicios del capitalismo, invertir se consideraba algo complicado. Los expertos intentaban elegir inversiones para vencer al mercado, lo que conocemos como gestión activa. Pero a mediados del siglo XX, esa idea comenzó a cambiar, gracias a mercados más conectados, avances tecnológicos y una nueva teoría financiera.

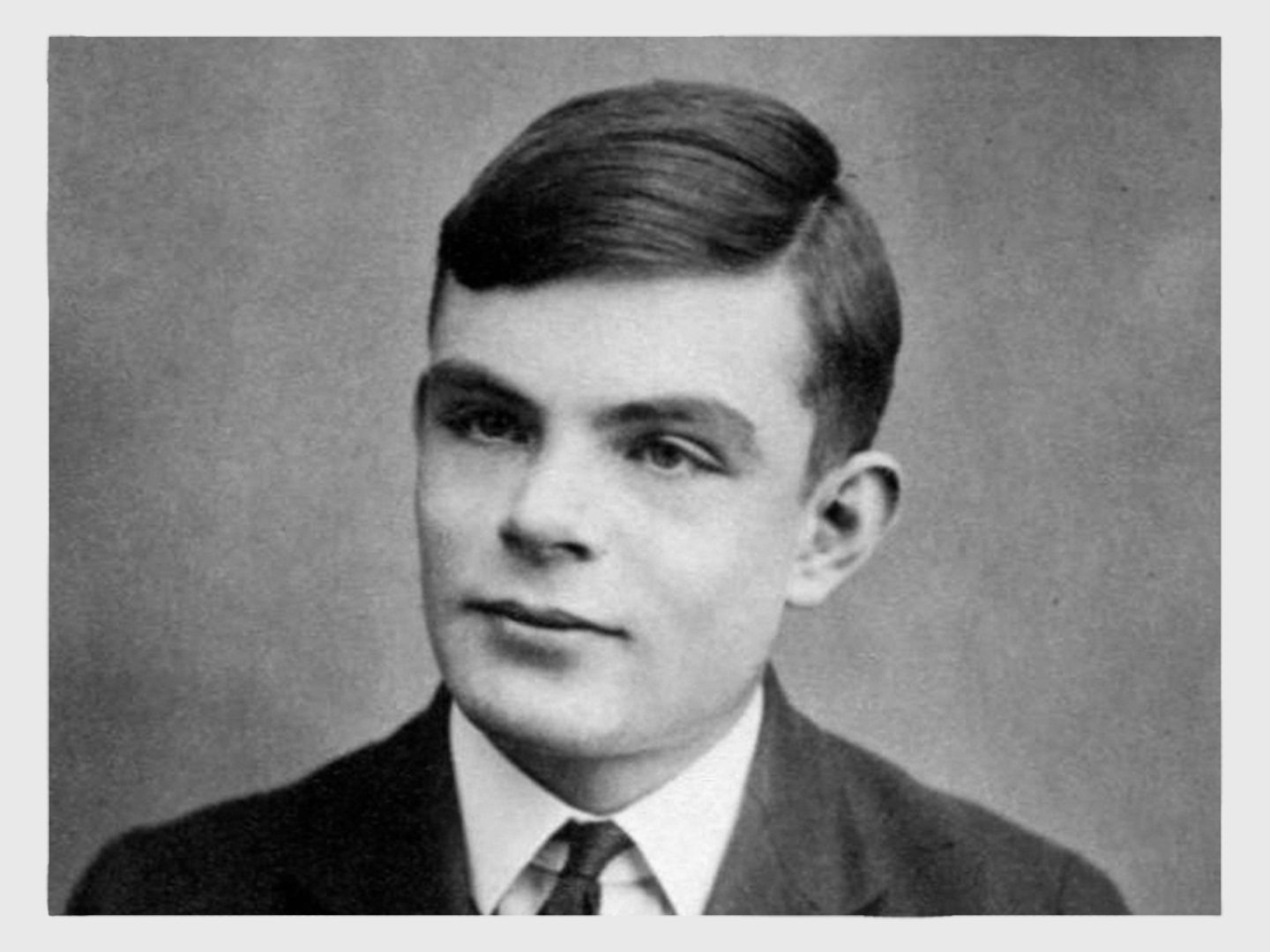

Harry Markowitz, ganador del Nobel de Economía, fue uno de los pioneros de este cambio en los años 50 con su “teoría moderna de portafolios”. Su propuesta era simple: diversificando en varios activos, se reduce el riesgo específico de cada inversión, ya que unas compensan a las otras. En un mercado eficiente, no se debe recompensar por asumir esos riesgos individuales. El único riesgo que vale la pena tomar es el riesgo general del mercado, y para capturarlo, solo necesitas un portafolio diversificado, lo que Markowitz llamó “el portafolio de mercado”.

Lo interesante es que Markowitz mostró que ese portafolio ya existe. Solo hay que considerar todos los activos del mercado ponderados por su tamaño. Es decir, el mercado ya balancea de forma óptima un portafolio para todos.

Aunque la teoría estaba clara, fue John Bogle quien, a finales de los 70, fundó Vanguard Group y lanzó el primer fondo indexado de bajo costo. Al principio, muchos se burlaron de la idea, llamándola una forma “floja” de invertir. Sin embargo, el tiempo demostró que Bogle tenía razón. Gracias a su bajo costo y estabilidad, los fondos indexados se han convertido en lo que conocemos hoy, y Vanguard es ahora un gigante con más de 9 trillones de dólares bajo administración.

El desafío de construir un portafolio

Entonces, ¿la teoría de Markowitz y la chispa de Bogle resolvieron completamente el problema de invertir bien? No del todo, porque la idea de un solo portafolio de mercado (y por extensión, la utilidad de comprar un solo ETF o fondo indexado) depende de varios supuestos que, en la realidad, no siempre se cumplen.

Cada Mercado es único

En primer lugar, está el supuesto de “el mercado”, es decir que podemos ver todo el mundo de las inversiones como un solo gran mercado unido, donde todos los activos son perfectamente transables entre ellos. Este supuesto choca con la realidad. ¿Acaso el mercado norteamericano y el chileno operan como uno solo? ¿Acaso los depósitos a plazo operan en sintonía con las acciones asiáticas? La respuesta es no.

Esta separación de mercados nace de las barreras que existen para acceder a éstos, como la necesidad de cuentas de custodia, fricciones tributarias o soberanía nacional.

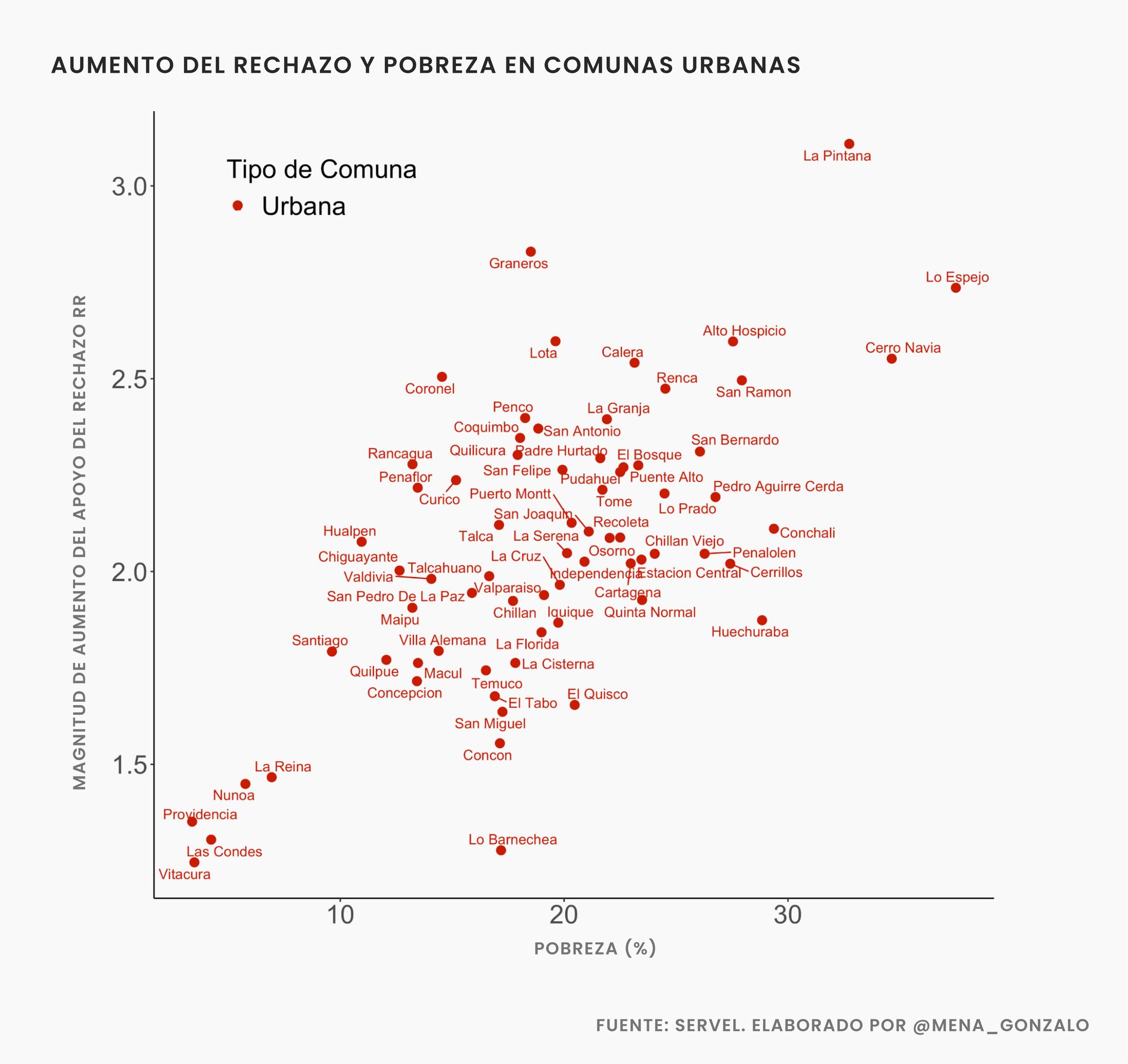

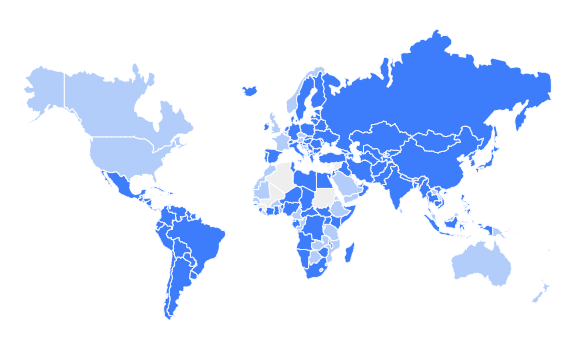

Una forma de ver este efecto es comparar los pesos de las principales economías mundiales en índices accionarios globales versus el verdadero tamaño de sus mercados bursátiles. Uno de los índices más representativos es el MSCI All Country World (ACWI), el cual invierte en un portafolio de los 23 mercados desarrollados y 24 emergentes más grandes del mundo.

Si asumimos que todos los mercados operan como uno, el peso de cada país coincidiría con el tamaño relativo de ese mercado accionario. La verdad dista de esto; al existir fricciones entre economías, desde la perspectiva de un inversionista norteamericano la relevancia de cada economía ajustada por liquidez sobrepondera a países con alta integración al mercado norteamericano, y subponderar aquellos donde es más difícil acceder, como Asia y en particular China.

De esta manera, la idea de unir todo el universo invertible en un gran mercado no es tan simple; lo que existe es más un archipiélago de mercados, con algunos más conectados que otros.

Además, cuando agregamos otras clases de activos al mix, como bonos o inversiones alternativas, la interacción entre estos mercados disminuye aún más, lo que requiere una estrategia más “activa” para determinar sus pesos en un portafolio óptimo. En otras palabras, no existe un ETF que replique con precisión el portafolio de mercado de Markowitz.

Cada inversionista es único

El segundo desafío es asumir que todos los inversionistas son homogéneos, donde solo varía su tolerancia al riesgo. La realidad es mucho más compleja y estas diferencias entre inversionistas afectan profundamente el atractivo percibido de distintas clases de activos. De partida, los inversionistas al vivir en diferentes países miden sus inversiones en distintas monedas base. Esto es obvio porque el objetivo base de un portafolio es financiar consumo, el cual suele suceder en la moneda del país.

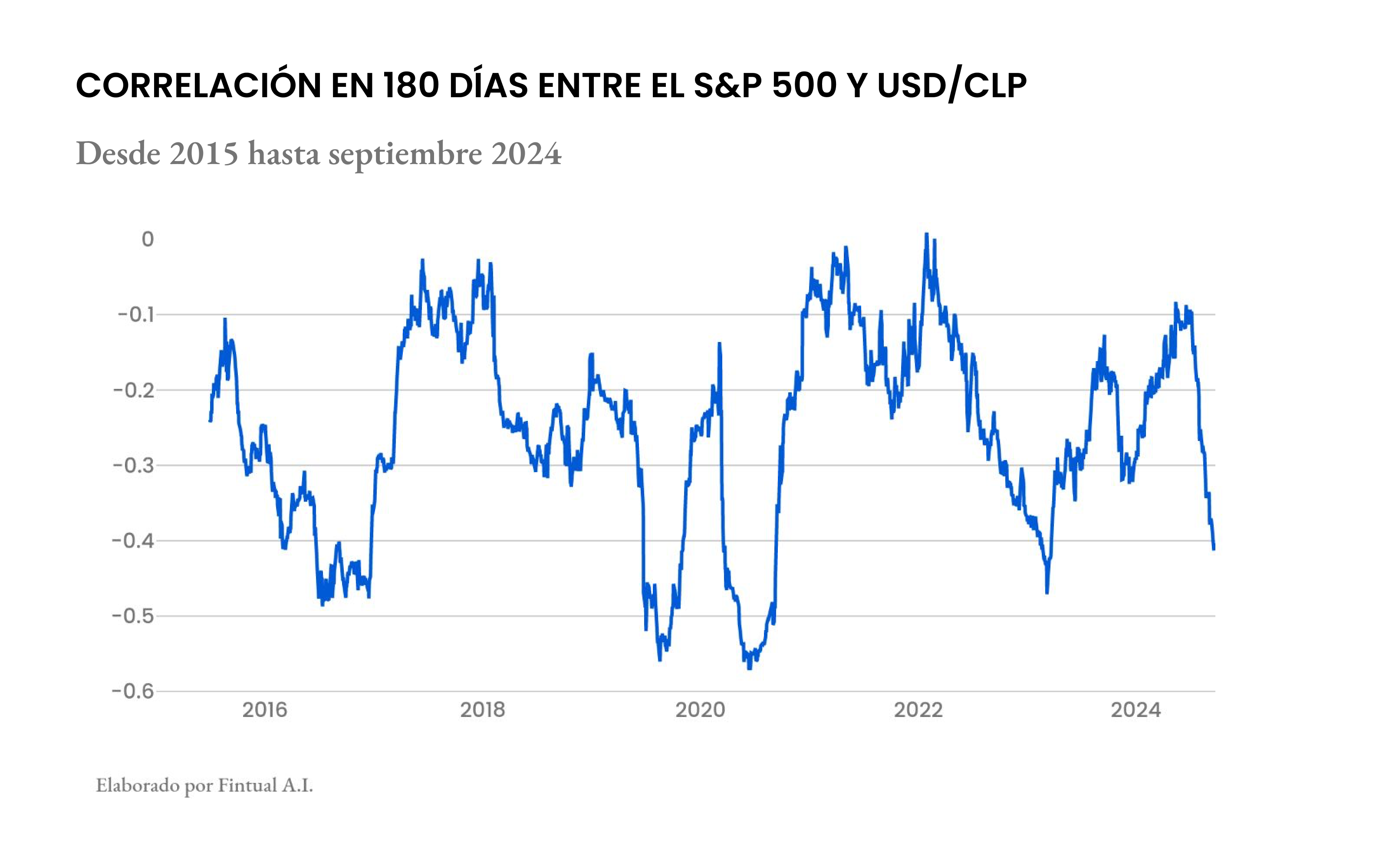

En el caso de un inversionista chileno, este punto (ver retornos en pesos versus retornos en dólares) marca una gran diferencia, porque nuestro peso tiene una marcada correlación negativa con las bolsas mundiales (es decir, cuando las bolsas caen, el peso se deprecia y el dólar sube). Esto hace que desde nuestra perspectiva, las bolsas extranjeras se vean menos riesgosas en el largo plazo que para un estadounidense.

La principal consecuencia de esto, es que el portafolio eficiente de mercado varía entre las distintas economías. En el siguiente ejercicio, mostramos cómo cambia la frontera eficiente de portafolios de ETFs de treasuries y S&P 500, considerando un inversionista en Chile y uno en México.

Como se puede observar en la figura, solo por efecto de la correlación entre el tipo de cambio de cada país y los activos, la composición del portafolio óptimo de los inversionistas cambia. En Chile, un inversionista que quisiese maximizar (en base a distribuciones de retornos históricas) su ratio de retorno / volatilidad, tendrá una cartera compuesta en un 50% por acciones (S&P 500) y un 50% por bonos (treasuries). En cambio, en México, con los mismos supuestos, el portafolio óptimo de mercado está compuesto por un 60% de acciones y un 40% de renta fija.

Otra diferencia crucial son los impuestos, ya que la inversión para extranjeros suele tener un tratamiento diferente a la de los locales. Por ejemplo, los chilenos debemos pagar una tasa adicional del 15% sobre los dividendos pagados de las acciones norteamericanas (conocido como withholding tax).

Estas diferencias modifican el atractivo relativo de distintos activos (por ejemplo empeorando el atractivo de acciones de altos dividendos), alejándonos de un portafolio común para todos los inversionistas.

Una última diferencia importante es la tasa de interés base de cada economía.

Las tasas de interés cambian el atractivo de diferentes inversiones para distintos inversionistas porque fijan el nivel de rentabilidad “libre de riesgo” de cada país, ya que como los bancos centrales poseen la capacidad de emitir su propia moneda, la probabilidad de que incumplan una deuda en su moneda base es casi nulo.

De esta manera, una economía donde las tasas de interés reales son altas (por ejemplo en América Latina y otros mercados emergentes), hacen sentido portafolios más cargados a deuda local como bonos o depósitos a plazo, pero en países de tasas bajas, sus ciudadanos probablemente requieren invertir más en activos de mayor riesgo/retorno para cumplir sus metas.

Y aquí aparece Fintual

En resumen, aunque la idea de un solo índice como inversión final es tentadora, la realidad es más compleja. Necesitamos mucho más para cubrir las necesidades de inversionistas en diferentes mercados. Cada inversionista tiene su propio portafolio o cartera óptima, tanto por las particularidades de su economía local como por su aversión al riesgo.

En Fintual construimos los fondos en base a una selección de múltiples índices, mercados y clases de activos, en gran parte utilizando vehículos de bajo costo, como ETFs. A su vez, también optimizamos la combinación óptima de estos fondos para cada usuario, de manera de capturar lo mejor posible sus necesidades de inversión. Si quieres saber más sobre cómo escogemos estos activos y cómo invertimos, puedes revisarlo aquí.

En el fondo, Fintual existe para ofrecerte vehículos de inversión bien pensados, diseñados por expertos y que tienen en cuenta tanto una filosofía de inversión pasiva como los avances de la teoría financiera de los últimos años.

Disclaimers:

- Infórmate de las características esenciales de la inversión en los fondos mutuos. Están en sus reglamentos internos, que puedes ver en la CMF y en fintual.cl/docs.

- La rentabilidad o ganancia obtenida en el pasado por los fondos, no garantiza que ella se repita en el futuro. Los valores de las cuotas de los fondos mutuos son variables.