Nuevo capítulo de la teleserie entre la CMF y los creadores de contenido financiero. Si tuviera que ponerle un nombre sería algo como Finfluencers fiscalizados, el amor a los likes está en juego.

La CMF y los finfluencers están como los jóvenes (y los no tanto, también) que se mandan palos por Instagram. Pero en vez de subir una foto mirando el horizonte con una canción de profundísimas letras, se mandan recados por la prensa o por podcasts.

Las primeras interacciones las contamos en el post anterior, pero vamos igual con un “previously, on Finfluencers fiscalizados”

El primer “palo” fue de la presidenta de la CMF, que dijo en un podcast que iban a empezar a supervisar su contenido, para que cumplan la norma de asesores de inversión.

Luego, los finfluencers respondieron diciendo que la encontraban una medida correcta, porque andaba mucho chanta dando vueltas, pero al mismo tiempo les parecía que la información del regulador había sido muy vaga. Desde febrero de este año que están vigentes los artículos de la ley fintech sobre asesoría de inversión, pero claro, quizá a la CMF le faltó adaptarse a los tiempos y además de publicar las normas debió tirarse una story explicándolas, o hasta unos tiktoks.

La cosa es que para algunos finfluencers, la línea que separa educación financiera de recomendación de inversión estaba muy gris.

Y llegó el turno a la CMF de responder: publicó un comunicado en el que especifica cuándo los contenidos en redes sociales se considerarán asesoría de inversión. Así como para que no queden dudas.

El comunicado es público, pero como el lenguaje de la CMF para algunos puede ser, digamos, poco coloquial, acá lo desmenuzamos.

Cuándo el contenido financiero queda sometido a la regulación

Para que los finfluencers sean fiscalizados por la CMF, el contenido debe cumplir algunas condiciones:

1. La comunicación debe tener la capacidad y/o finalidad de influir en el público sobre la conveniencia de una inversión u operación en instrumentos financieros o proyecto de inversión.

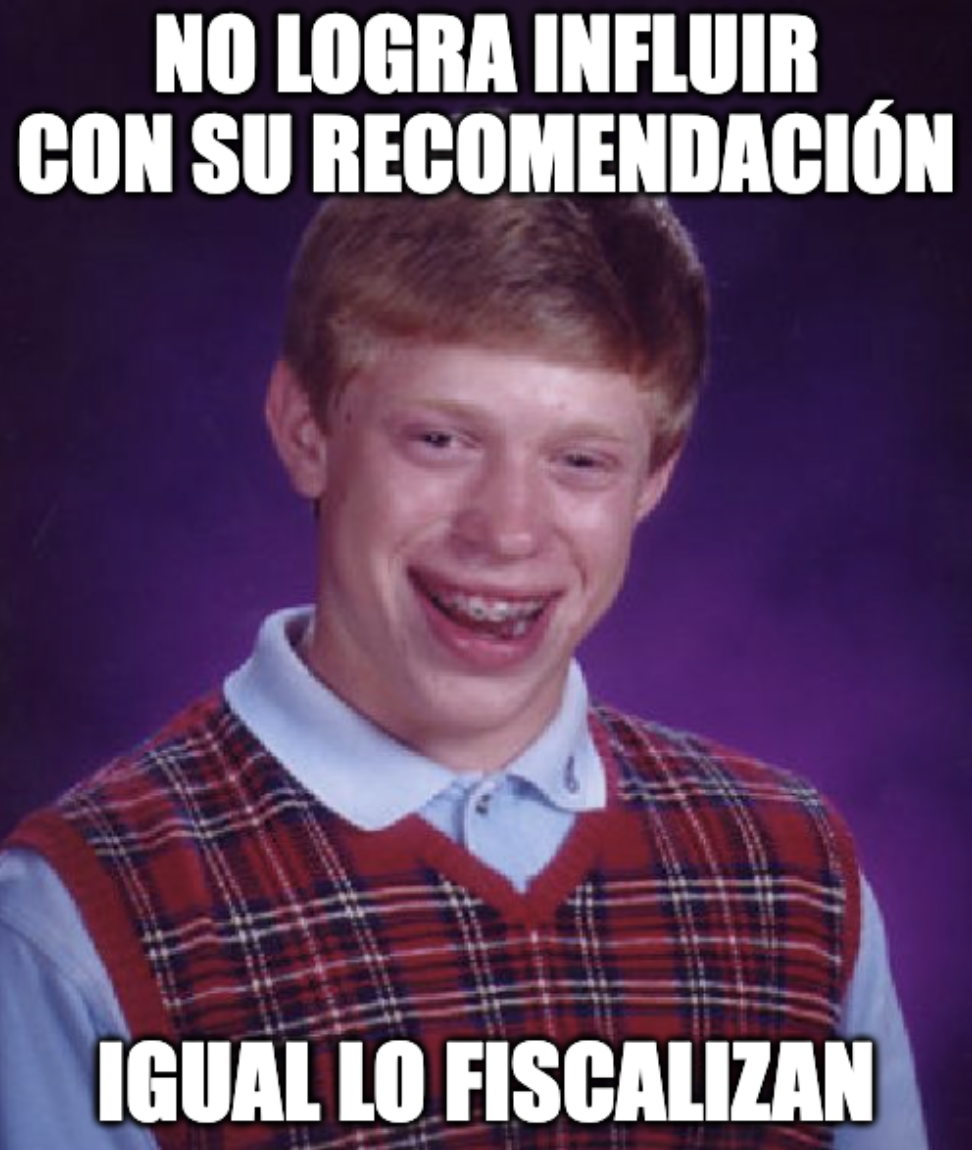

Acá hay un par de puntos destacables: lo primero es que al considerar la capacidad y/o la finalidad de influir, la CMF pareciera ponerse en el caso de finfluencers que intenten influir, aunque no lo logren. A ellos también aplicaría la norma.

Lo otro interesante es que no queda restringido solo a productos financieros, sino que incluye “proyectos de inversión”. Con eso, si alguno pensaba “qué lata toda esta regulación, mejor voy a recomendar comprar departamentos”, tendrá que buscar otra salida, porque la asesoría para ese tipo de inversiones también estaría en el ámbito de fiscalización.

2. La asesoría debe ser habitual. O sea, si dan alguna recomendación por aquí o por allá, pueden zafar y no ser fiscalizados. Pero si suben contenido a sus redes sociales con cierta periodicidad, ya quedan sometidos a la regulación.

Además, la CMF, aclaró que aunque los creadores de contenido digan expresamente que no son asesores, eso no los exime del cumplimiento de la norma, si es que cumplen las condiciones anteriores.

En otras palabras, si en una publicación se hablan maravillas de un producto, su competitivo precio, sus ventajas sobre la competencia, etc, se entiende como una asesoría, por mucho que se agregue el disclaimer “esto no es asesoría”, como una especie de amuleto protector anti regulación. Es sin boli.

Educación financiera o recomendación

El comunicado de la CMF aclara que no se entiende como asesoría de inversión la “comunicación de carácter meramente informativa o educativa”. Y por lo tanto, si el contenido es educativo, entonces no aplica la norma.

¿Y cómo diferenciar educación financiera de recomendación?

La CMF entiende educación financiera como “el proceso a través del cual los clientes logran dos objetivos: 1) mejorar su conocimiento de productos y conceptos financieros; y 2) desarrollar las habilidades que les ayudan a ponderar mejor los riesgos y oportunidades en los mercados financieros, a tomar decisiones informadas y a saber dónde acudir para obtener más información”.

No digamos que es la definición más esclarecedora del mundo. Probablemente los fincluencers que antes encontraban medio difusa la diferencia entre educación financiera y recomendación, deben haber quedado igual de perdidos.

Pero la CMF les da una mano y pone a disposición su “Política de Educación Financiera de la Comisión para el Mercado Financiero” para que saquen algunas ideas. Y además les sopla a los interesados que pueden apoyarse en los principios de utilidad, oportunidad, transparencia, imparcialidad y calidad que internacionalmente se reconocen como buenas prácticas en programas de educación financiera.

Esos principios se abordan en una norma que aplica a los bancos, pero acá se los resumimos:

Utilidad: enseñar habilidades que satisfacen necesidades concretas de las personas y sirven para incrementar su bienestar económico. Obviamente en el ámbito financiero, videos de cómo hacer pan de masa madre nada que ver acá.

Oportunidad: profundizar la educación en los momentos en los que las personas están más dispuestas a aprender. En general se dan cuando toman o están evaluando tomar decisiones financieras importantes, como abrir su primera cuenta bancaria, su primera inversión, etc.

Transparencia: básicamente que la información sea clara, accesible y por supuesto, correcta.

Imparcialidad: La información se entrega de manera completa, sin sesgos ni omisiones que favorezcan un producto o instrumento sobre otro, evitando conflictos de interés.

Calidad: el contenido tiene en consideración el perfil de las personas a las que llega, si nivel de educación, experiencia y conocimientos del mercado financiero, etc.

Bonus track: papitas del examen

En el post anterior hablamos del examen que tienen que dar los finfluencers.

Este examen es el mismo que tenemos que dar muchos de los que trabajamos en la industria y hay bastante información en la página del Comité de Acreditación de Conocimientos en el Mercado de Valores: los tipos de examen (según categoría funcional), los porcentajes de aprobación, cómo postular para darlo, y hasta facsímiles y una simulación de examen para ensayar.

Pero hay cosas que no dicen, detalles propios de la experiencia de dar el examen. Y como vengo de renovar mi acreditación hace poco, les cuento:

- La calculadora. En el examen sólo puedes ocupar la calculadora que se despliega en la pantalla donde contestas el examen. Y claro, para qué hacer las cosas simples si es tan lindo complicarse la vida. Eso debe pensar el CAMV, porque la calculadora que ponen es la HP12 C, que usa la notación polaca inversa, o sea, en vez de anotar número, operación, número y luego igual, debes anotar el número, luego el otro número y después la operación, y ahí te entrega el resultado. O sea, 1 enter → 2 enter → +,/,x.Tampoco es taaan complicado, pero no está demás practicar un poco.

- Ni celular, ni papel, lápiz, nada. Cuando entras a la sala debes dejar tus cosas a la entrada y no llevar nada al puesto donde está el computador en el que rendirás el examen. Eso sí, en cada puesto hay una mini pizarra de acrílico con un plumón para hacer cálculos. La persona que estaba supervisando el examen, nos contó que tuvieron que pelearle harto al CAMV para poder entregar esas pizarras. Efectivamente, cuando di el examen por primera vez no estaban las pizarras.

- El tiempo es oro. 100 preguntas en 2.5 horas. Un minuto y medio por cada pregunta. Cuando saqué el cálculo me asusté. Lo encontré poco. Pero en verdad sí alcanza. De todas maneras, hay algunas preguntas que son bien obvias y en esas conviene responder rápido y guardar más tiempo para las que son medio “tricky” y hay que pensarlas un poco más.

- Las dudosas para el final. El examen te deja marcar unas preguntas para revisarlas después. Quedan marcadas en color naranjo y así es más fácil volver a ellas después de las otras que respondiste con más seguridad. En el cálculo de aprobación las malas no descuentan puntaje, así que si después de revisarlas no recibiste inspiración divina, a jugársela no más. Algo que busqué antes de dar la prueba, fueron estudios sobre alternativa correcta que estadísticamente se repetía más en test de selección múltiple. No encontré nada muy concluyente, así que el último recurso igual puede ser el nunca bien ponderado “al achunte”.

La cancha ya está rayada. La CMF publicó las normas y aclaró el alcance de su fiscalización. Con una carga regulatoria no menor, veremos qué finfluencers mantienen su contenido cumpliendo sus obligaciones y quiénes deciden abandonar el barco.

Y parece que los recados por redes sociales son cosas del pasado, porque algunos finfluencers tuvieron una reunión con la CMF donde les aclararon con peras y manzanas los criterios que debe cumplir la asesoría de inversión. Deben haber quedado contentos, porque posaron chochos con el documento de preguntas frecuentes de la norma, que actualizó la CMF con detalles sobre el alcance de la asesoría de inversión.