Cuenta la leyenda que hace no mucho tiempo, existió un mercado que (si bien no era muy sexy) fue el favorito de los inversionistas chilenos por décadas.

Remontémonos algunos años atrás, cuando todavía las micros amarillas recorrían Santiago y la renta fija local era la última moda.

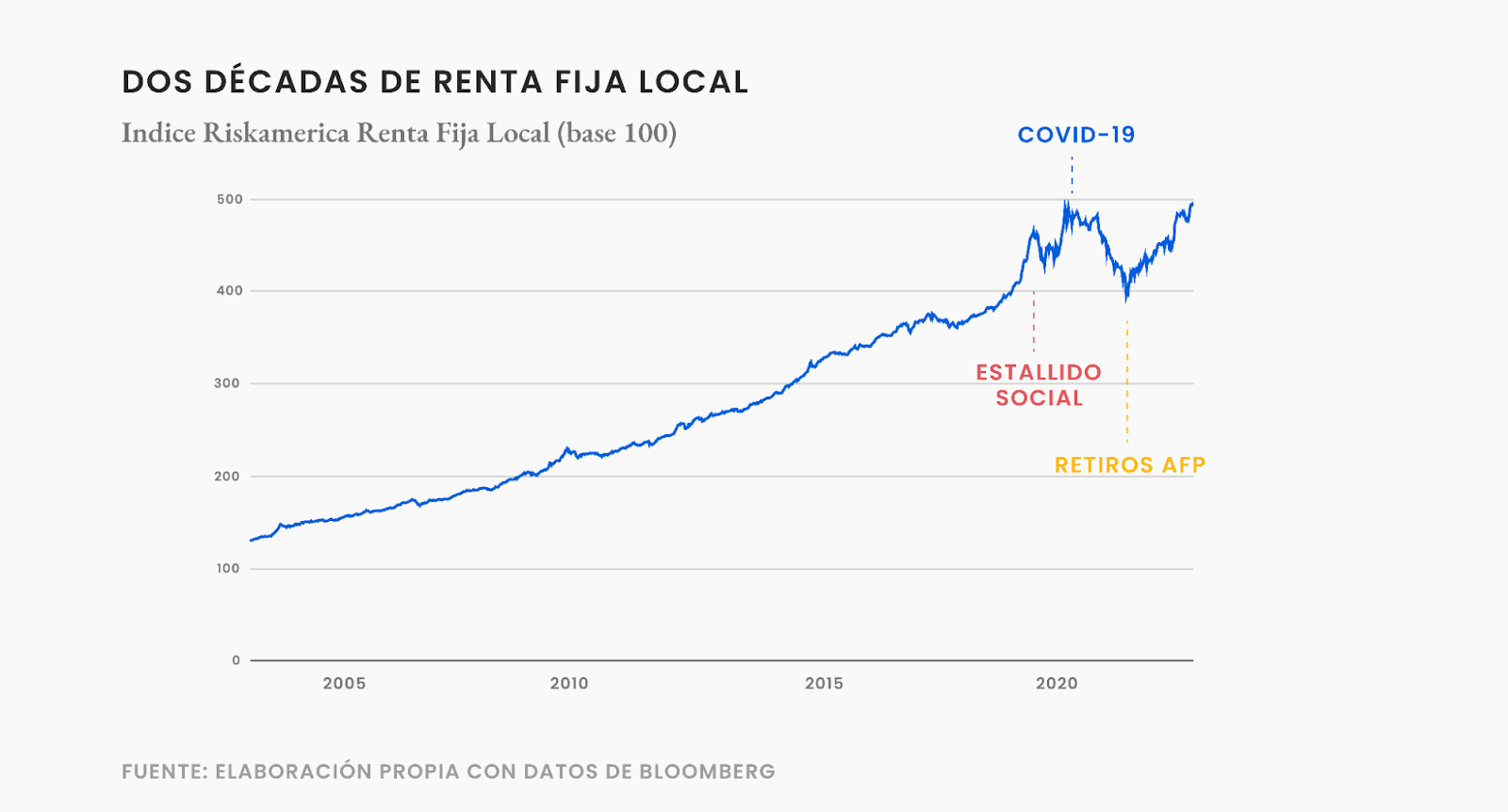

Todo comenzó en el año 2002. Los mercados internacionales venían saliendo episodios de alto estrés, como el atentado a las Torres Gemelas y la crisis dotcom. Los mercados chilenos no se vieron inmunes al contexto, y tuvieron caídas similares a las bolsas globales.

Sin embargo, los mercados chilenos se recuperaron notoriamente más rápido que los internacionales. La razón fue que en los años siguientes una fuerte alza en el precio del cobre, en conjunto con un fuerte crecimiento económico, impulsaron a los mercados locales muy por sobre los internacionales.

En ese contexto, el entonces presidente Ricardo Lagos implementó una reforma al sistema de pensiones de Chile. La reforma dio origen (entre otras normativas) a los multifondos y al ahorro previsional voluntario (APV). Este hecho, en conjunto con otras medidas regulatorias, permitieron que el mercado de capitales chileno ganara tracción durante las siguientes décadas. El círculo virtuoso de ahorro interno proveniente de las cotizaciones previsionales y los ingresos fiscales generados por el crecimiento económico había que reinvertirlos en instrumentos de bajo riesgo, como bonos del estado de Chile y de empresas chilenas denominados en pesos o UF, o como se le conoce usualmente: instrumentos de renta fija local.

El resultado final fue que estos instrumentos de renta fija tuvieron rendimientos muy positivos por varios años (aproximadamente 7% por año), a cambio de un riesgo relativamente bajo.

Sin embargo, como todo lo que sube tiene que bajar, esta tendencia se quebró hace unos años. Entre 2019 y 2021, la renta fija local experimentó los años más difíciles en su historia.

La volatilidad creció y hubo fuertes pérdidas de capital por el alza de tasas de interés (recordemos que los activos de renta fija bajan de precio cuando las tasas de interés del mercado suben). Los motivos se relacionan con la crisis política de 2019, el coronavirus, los retiros previsionales y finalmente el alza en la inflación local y global, que metieron en el congelador la hasta entonces impecable trayectoria de la renta fija nacional.

Presenciamos caídas históricas, tanto de fondos mutuos de renta fija como del fondo E del sistema AFP, fondo que está compuesto principalmente por renta fija local. Por ejemplo el 2021, vimos como el promedio del sistema del fondo E de las AFP caía alrededor de -21% en menos de un año.

Sin duda, parte de esta caída tiene que ver con factores externos, recordemos que el alza en la inflación y de tasas de interés que hemos vivido los últimos años también se ha visto en otros países del mundo en distintas magnitudes.

El retorno del rey

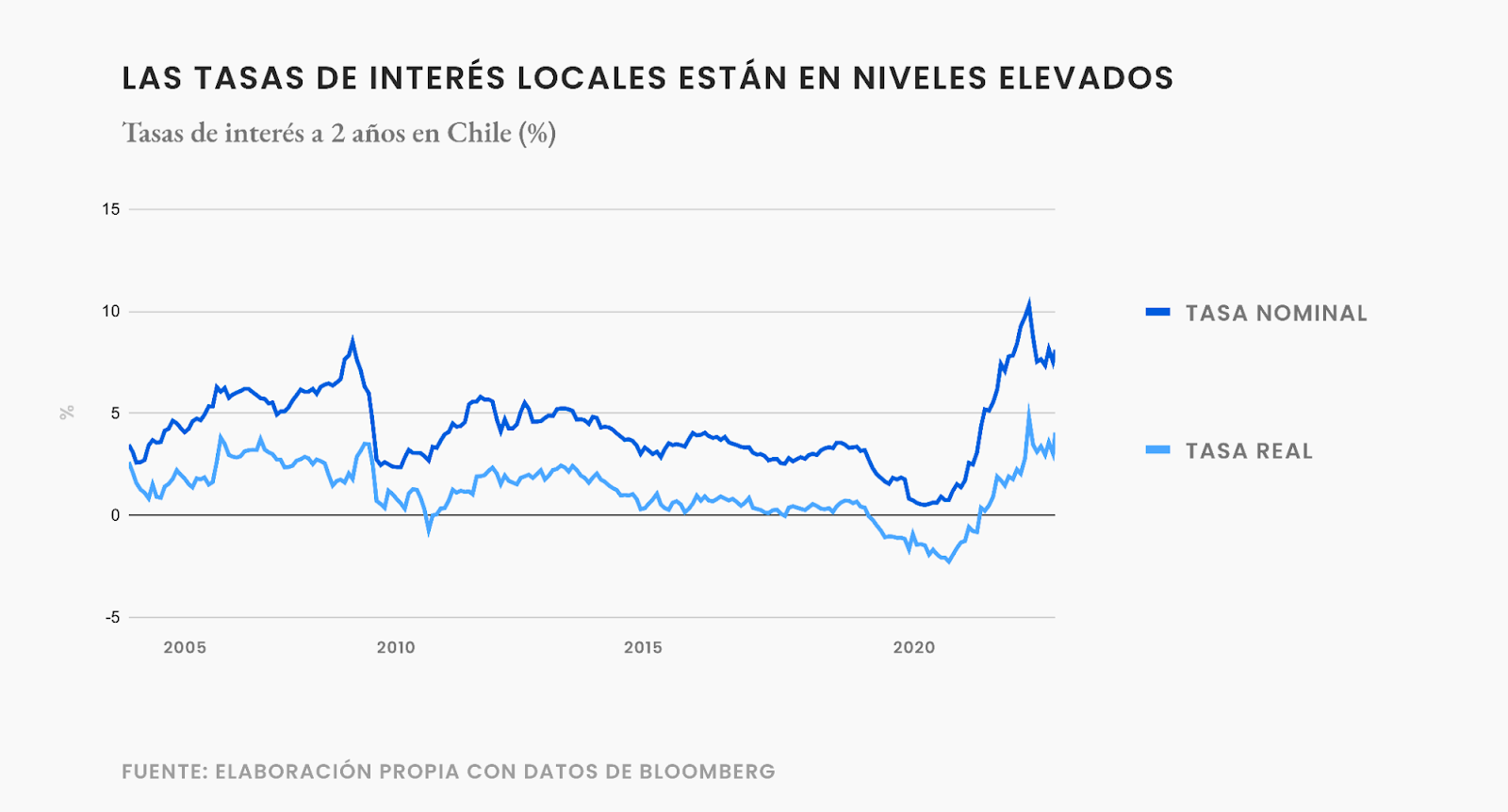

Si bien han sido años difíciles para los fondos mutuos más cargados a la renta fija, creemos que en el futuro próximo este ya no será el caso. ¿La principal razón? Las tasas de interés en Chile están en niveles elevados, incluso ajustadas por inflación, tal como puedes ver en el siguiente gráfico:

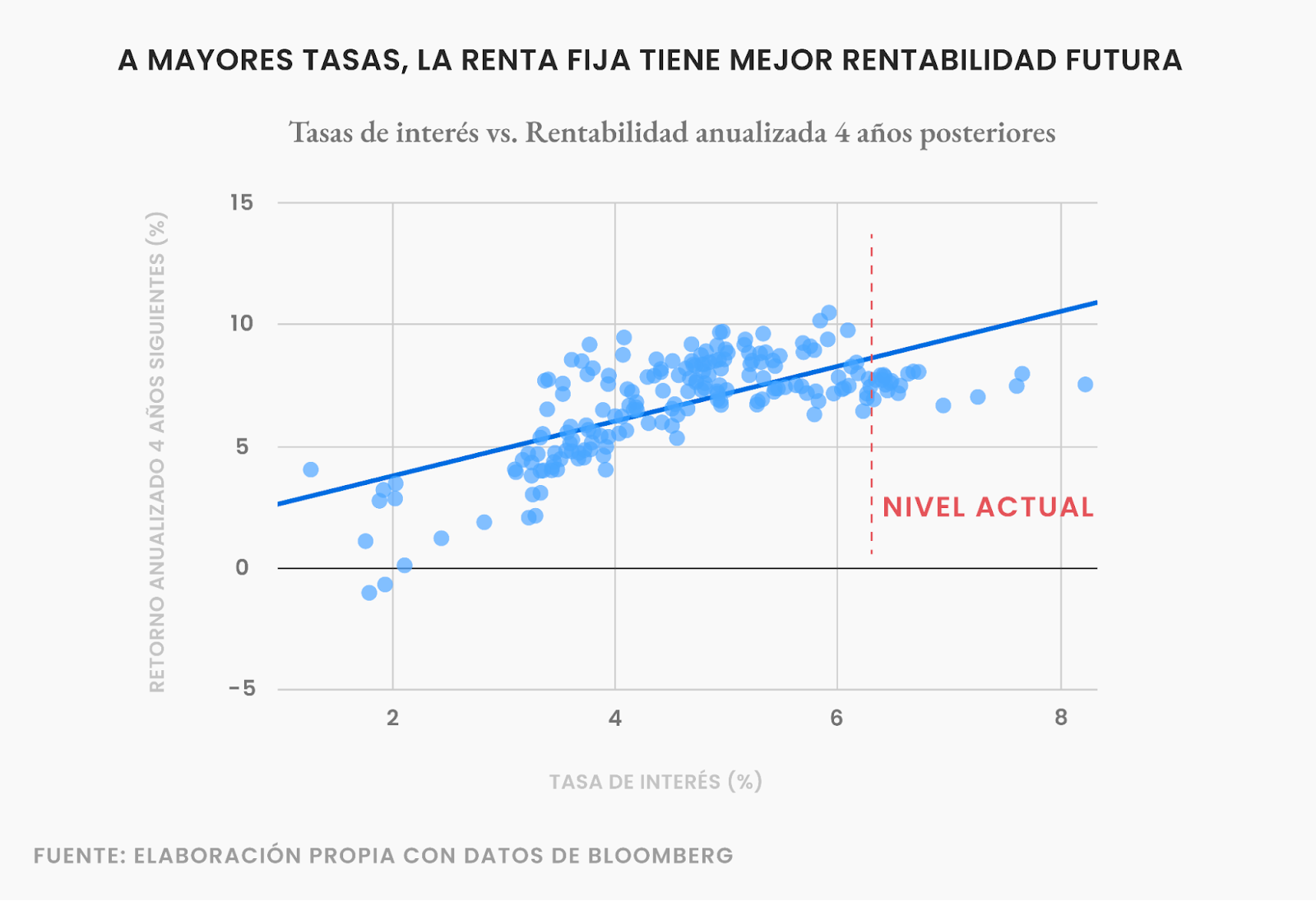

Una de las características esenciales que tienen los instrumentos de renta fija es que a medida que suben las tasas su precio cae, pero también su rendimiento esperado para el futuro sube, ya que ofrece una tasa de interés superior. En la figura siguiente graficamos esta relación entre tasa y retorno futuro en Chile, a mayor nivel de tasas, mayor es el retorno de la renta fija en años posteriores.

Como se ve en el gráfico, cuando las tasas de interés están en niveles altos, la renta fija anda bien durante los próximos años. Además, en rojo se muestra el nivel actual de tasas. Con este nivel de tasas, al menos históricamente, siempre han habido retornos superiores a 6% por año durante los años posteriores (esto no significa que se vaya a repetir necesariamente en el futuro).

La renta fija no es fija

Aunque el nivel de tasas es importante, eso no te asegura que la rentabilidad futura sea positiva.

Como hemos mencionado en otros artículos, el precio de los bonos cae cuando las tasas de mercado suben (y el precio sube cuando las tasas bajan), por lo que el rendimiento futuro de la renta fija también dependerá del movimiento que tengan estas tasas.

Sin embargo, todo parece apuntar a que las tasas de interés debieran empezar a caer durante los próximos años. Tal como señaló el Banco Central en su último informe de política monetaria, si bien el ritmo de caída de la inflación ha sido más lento de lo esperado, su escenario base es que continúe cayendo y con ello puedan empezar a recortar su tasa de política monetaria (TPM) en el corto o mediano plazo. De hecho, consideramos que es muy improbable que las tasas locales aumenten en el escenario actual, y más bien el debate se centra en cuánto tiempo se mantendrá la TPM en un 11,25%, para posteriormente iniciar recortes.

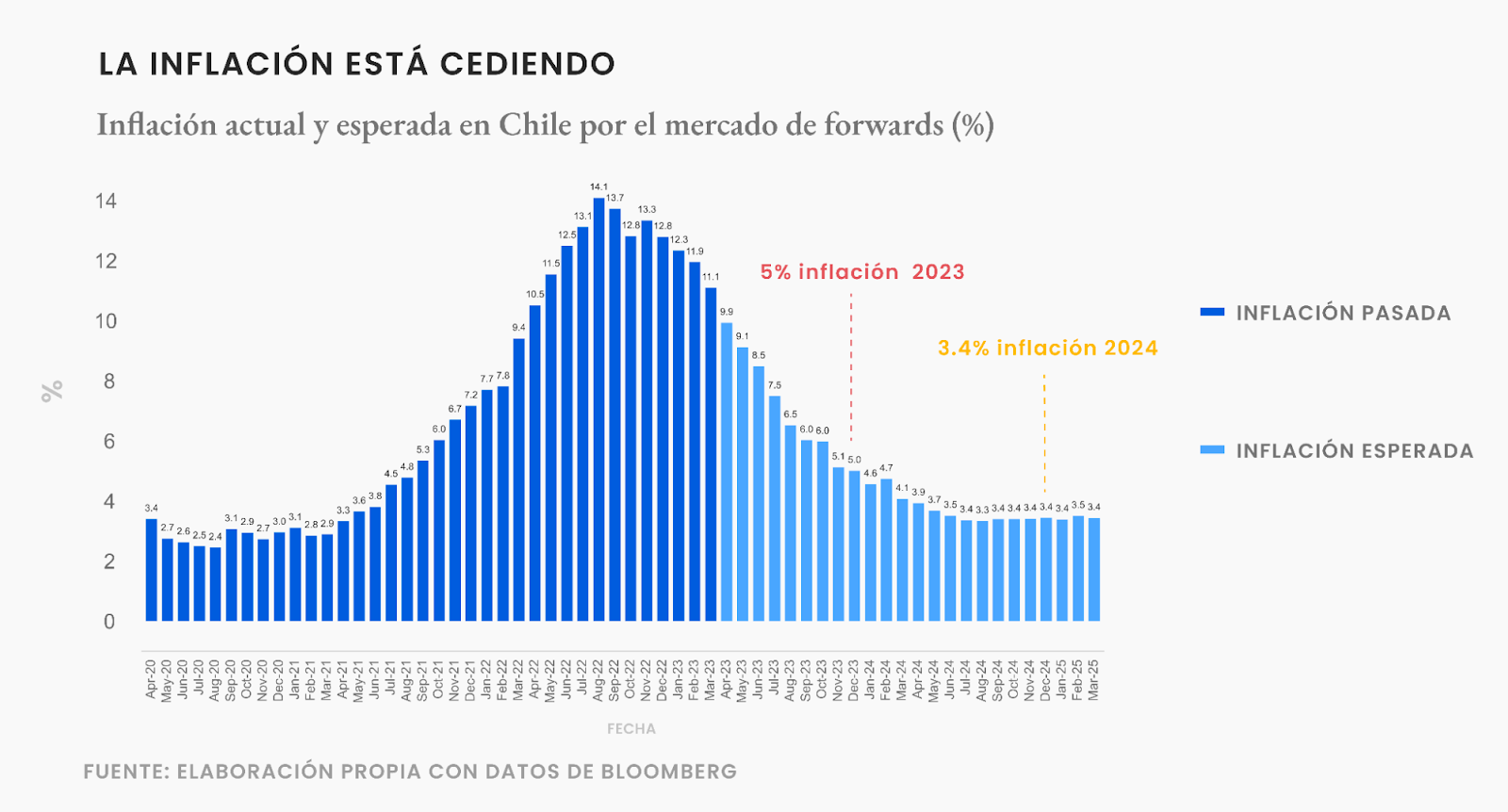

En esta misma línea, es ya un consenso en el mercado que la inflación está y seguirá cediendo durante los próximos meses. En el siguiente gráfico se muestra cuánto ha sido la inflación durante los últimos meses y cuánto espera el mercado que sea la inflación en los próximos dos años. La proyección es que la inflación caiga a un 5% este año y a un 3,4% el 2024.

Con este contexto desinflacionario, nuestro escenario base es que el Banco Central empiece el recorte de su TPM cercano a fin de año, y con esto baje el nivel de tasas de manera agresiva durante los próximos años.

Si nos ponemos pesimistas, incluso si las tasas subieran un poco, dado el alto nivel de rendimiento en el que están los bonos se hace muy difícil que no compensen los intereses que están pagando estos instrumentos, por lo que todo apunta a que la renta fija local tendrá al menos un mejor pasar que el que vivió en los últimos años.

Cómo invertir en renta fija local

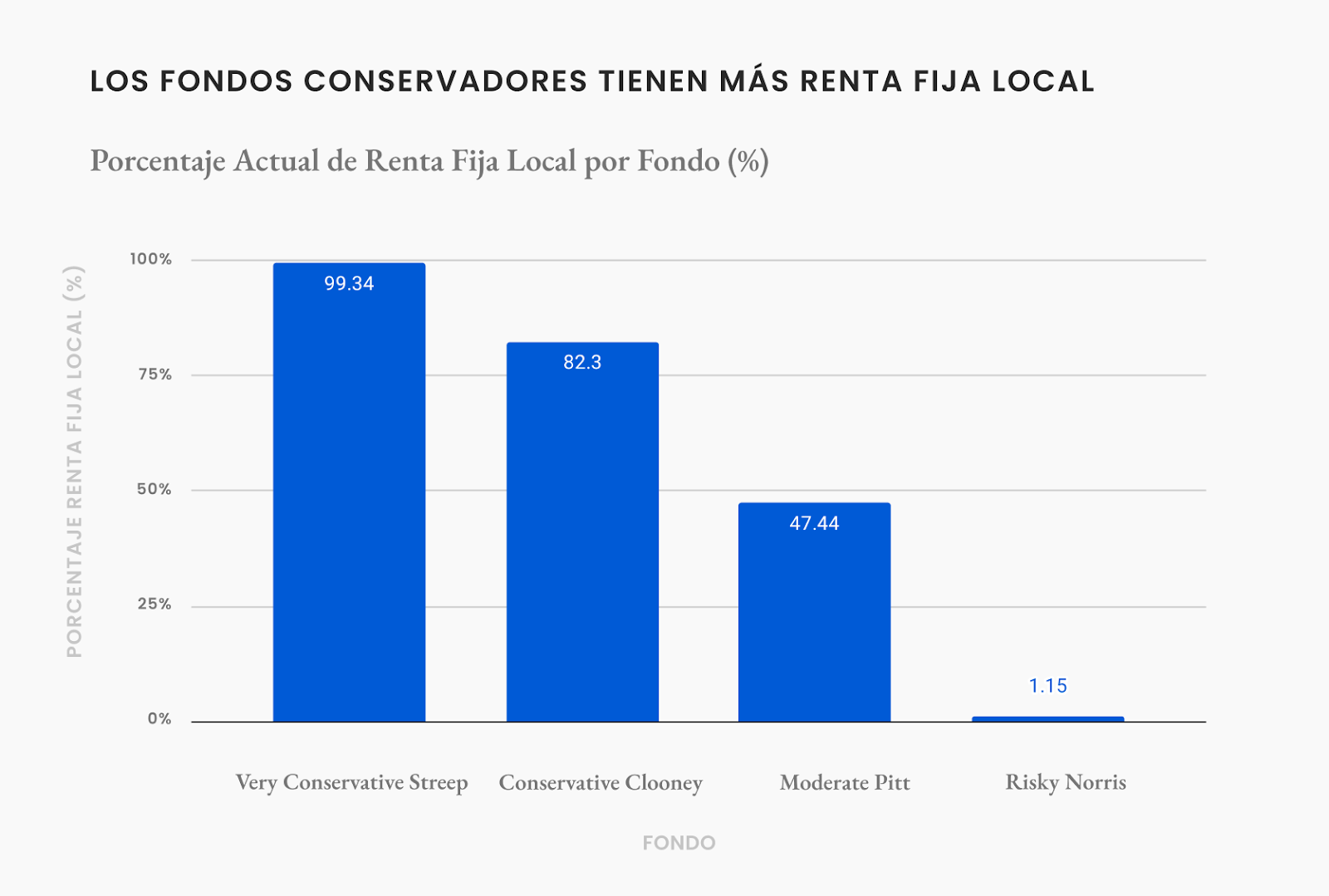

En Fintual todos los fondos tienen exposición a instrumentos de renta fija local. Pero en particular, si lo que buscas es alta exposición a renta fija local, los fondos más conservadores como Very Conservative Streep y Conservative Clooney tienen una mayor exposición a este mercado:

Adicionalmente, desde el año 2023, los Conservative Clooney y Moderate Pitt empezaron a tener exposición directa a la curva de tasas, por medio de la compra de bonos de Tesorería de la República de Chile de manera directa (desde febrero y abril respectivamente). Esto nos permite disminuir costos de administración subyacentes y totales (no tenemos que invertir en un ETF o fondo que compre bonos de gobierno) y mejorar la liquidez de nuestros fondos (pagar retiros en menos tiempo). De esta manera, buscamos entregar un producto de inversión cada vez más eficiente, líquido, útil y transparente para lograr tus objetivos de ahorro.

Y esto es muy importante 👀

* Infórmate de las características esenciales de la inversión en estos fondos mutuos. Están en sus reglamentos internos, que puedes ver en la CMF y en fintual.cl/docs.

* La rentabilidad o ganancia obtenida en el pasado por este fondo, no garantiza que ella se repita en el futuro. Los valores de las cuotas de los fondos mutuos son variables.