Hoy quiero hablarte de un fondo pensado para el largo plazo y para inversionistas con un perfil más arriesgado: el Fondo Mutuo Fintual Risky Norris, que ha demostrado seguir siendo competitivo, pese a todo el viento en contra.

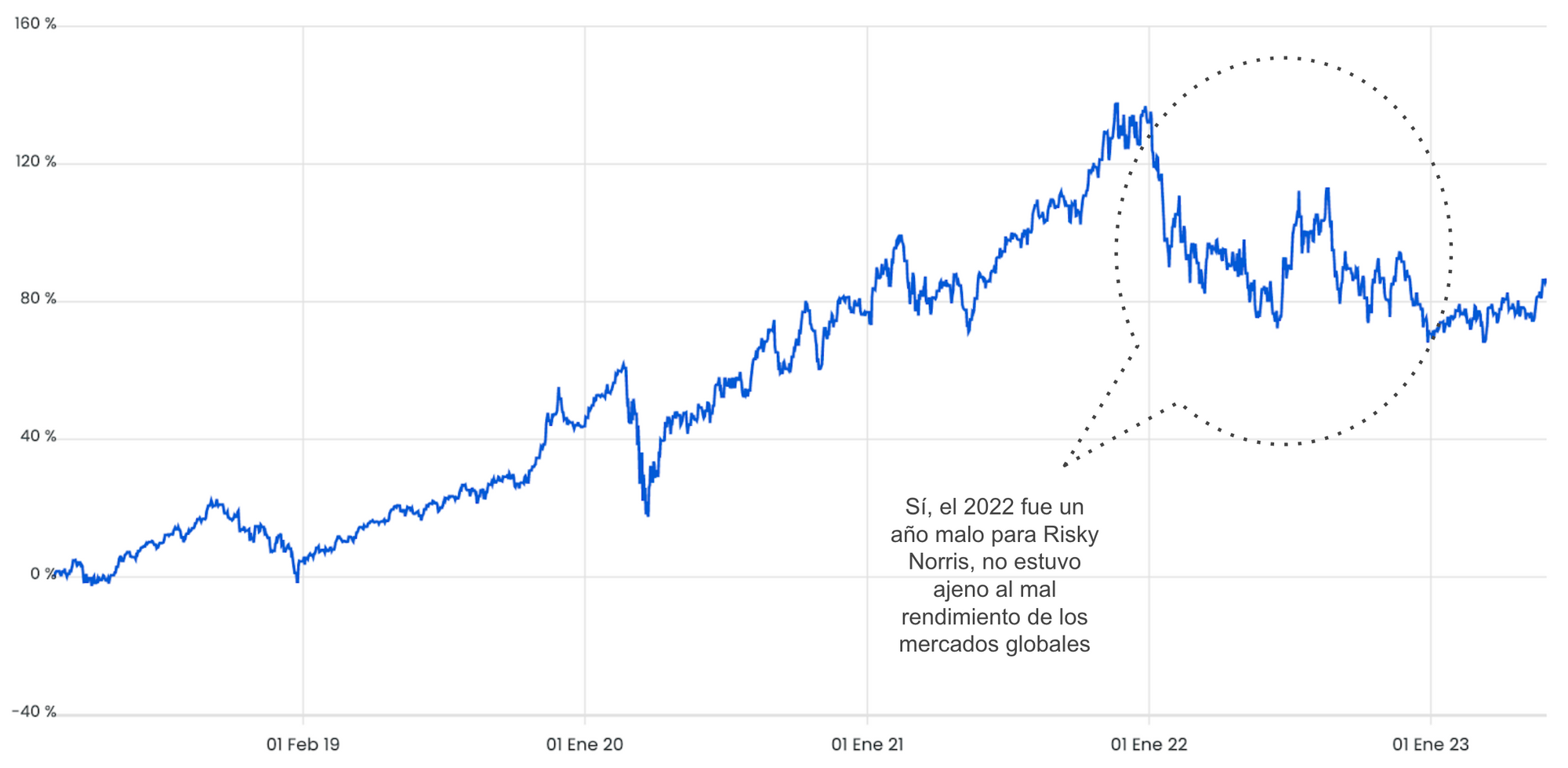

Aunque, como algunos deben ya saber, el año 2022 no fue el mejor para el mercado en general. La mayoría de los activos globales no rentaron muy bien y mirar cómo bajan las inversiones casi a diario puede ser un golpe bajo para el ánimo.

Pero te quiero contar por qué, a pesar de eso, Norris ha demostrado resistencia, versatilidad, la capacidad de seguir siendo relevante, y lo más importante: ser muy, muy competitivo

Y creo que hay varias razones por las que deberías considerarlo si quieres invertir a largo plazo. Es decir, a tres años o más.

Risky Norris tiene rendimientos históricos de largo plazo destacables

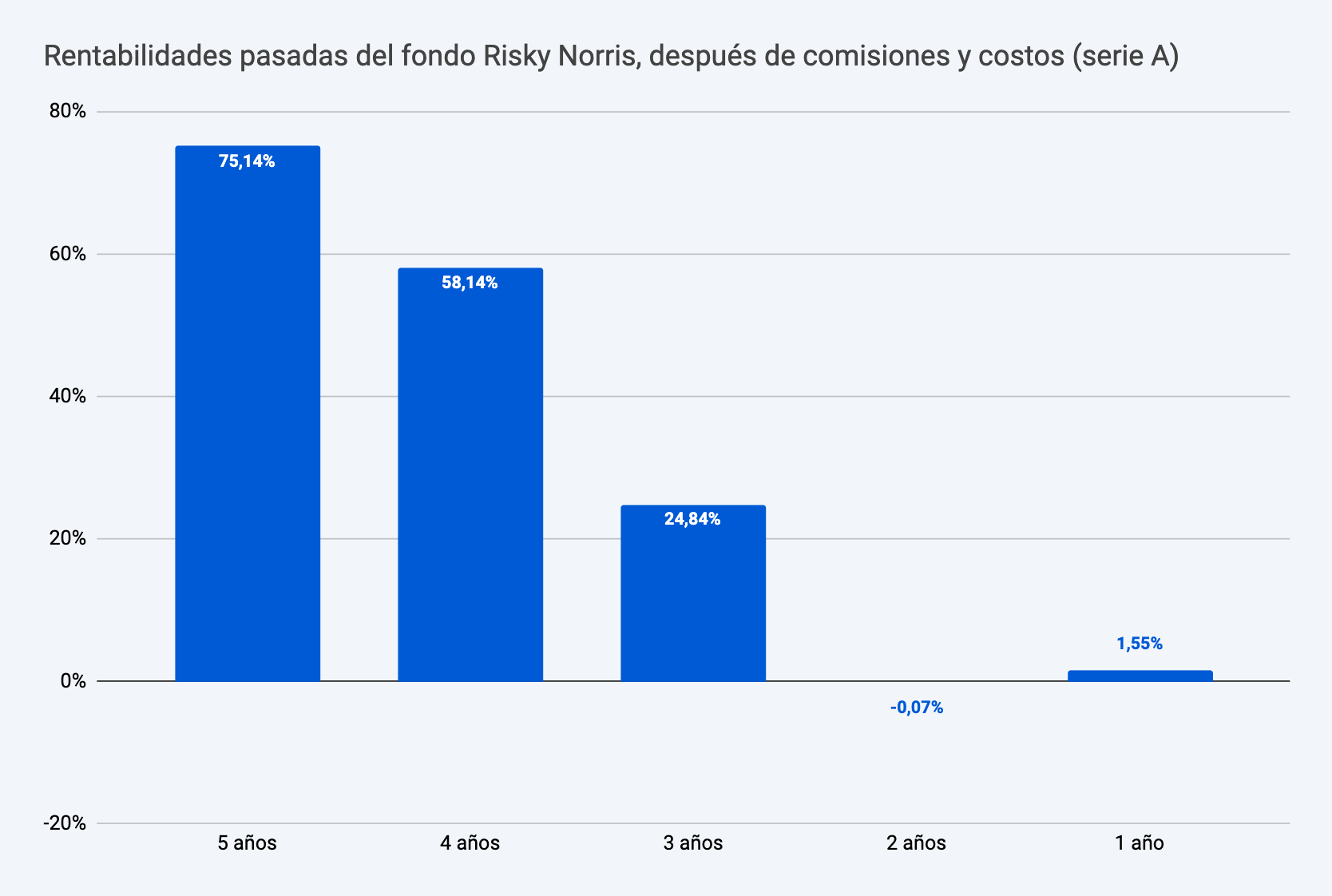

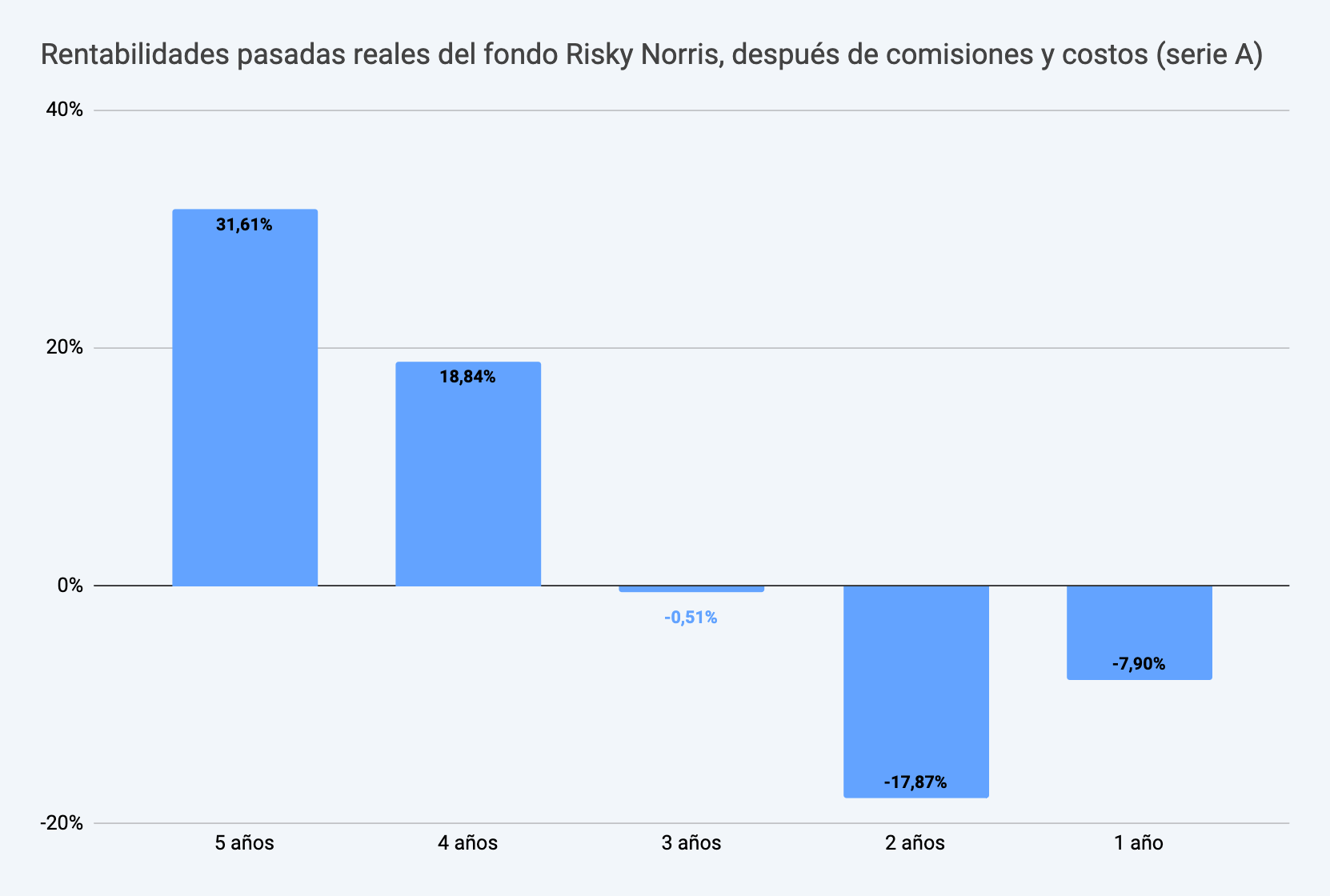

En términos de rendimientos, el fondo Risky Norris ha demostrado ser altamente competitivo.

Sus retornos nominales y reales en los últimos cinco y tres años han sido sólidos.

De hecho, la rentabilidad acumulada del fondo Risky Norris es de 75,14% en los últimos 5 años (rentabilidad de la serie A del fondo, calculada el 31 de mayo de 2023).

Y, corrigiendo por inflación (ajustando por la UF), es decir, calculando los retornos reales, el fondo sigue teniendo buenos rendimientos: la rentabilidad real acumulada del fondo Risky Norris es 31,61% en los últimos 5 años (rentabilidad de la serie A del fondo, calculada el 31 de mayo de 2023). Este es un rendimiento destacable, considerando que en 2022 la inflación en Chile fue la más alta de los últimos 28 años.

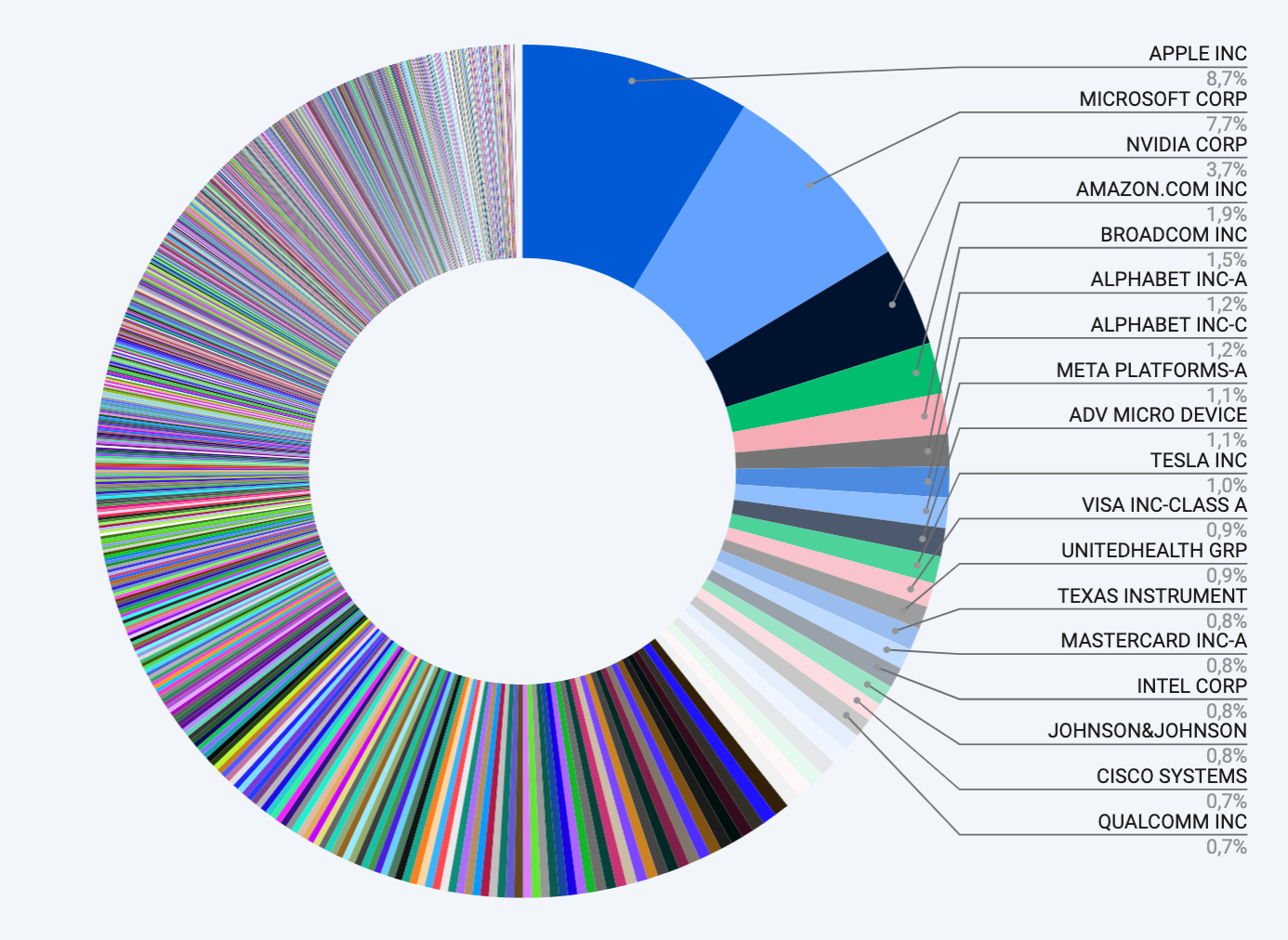

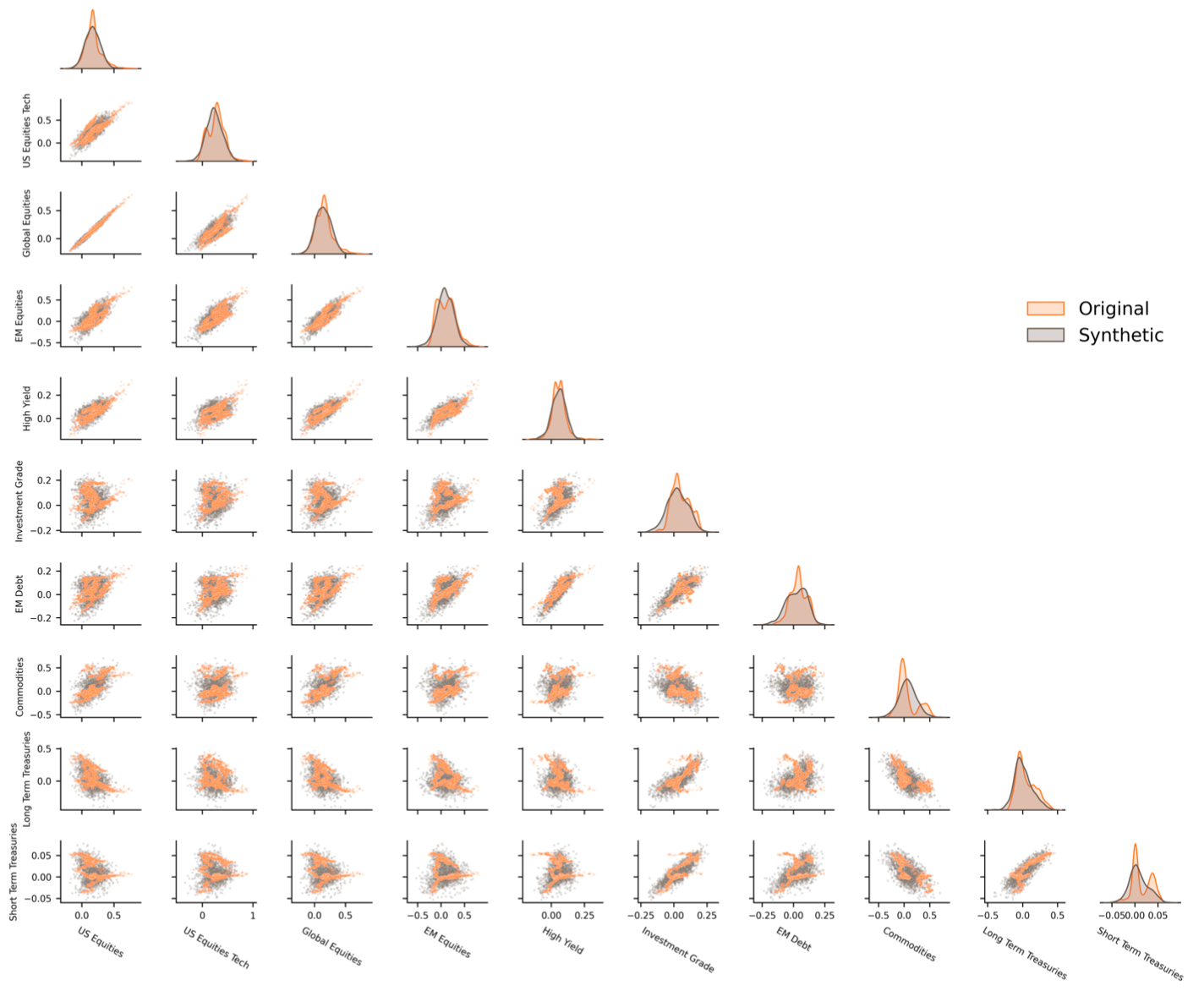

Es un fondo altamente diversificado

Una de las fortalezas de Risky Norris es su diversificación: no solo en una variedad de empresas de diferentes sectores, sino también geográficamente. Si analizamos sus inversiones subyacentes (es decir, miramos las compañías que están dentro de cada uno de los instrumentos financieros que componen la cartera del fondo) podremos ver que hay más de mil empresas de todo el mundo dentro del fondo Norris:

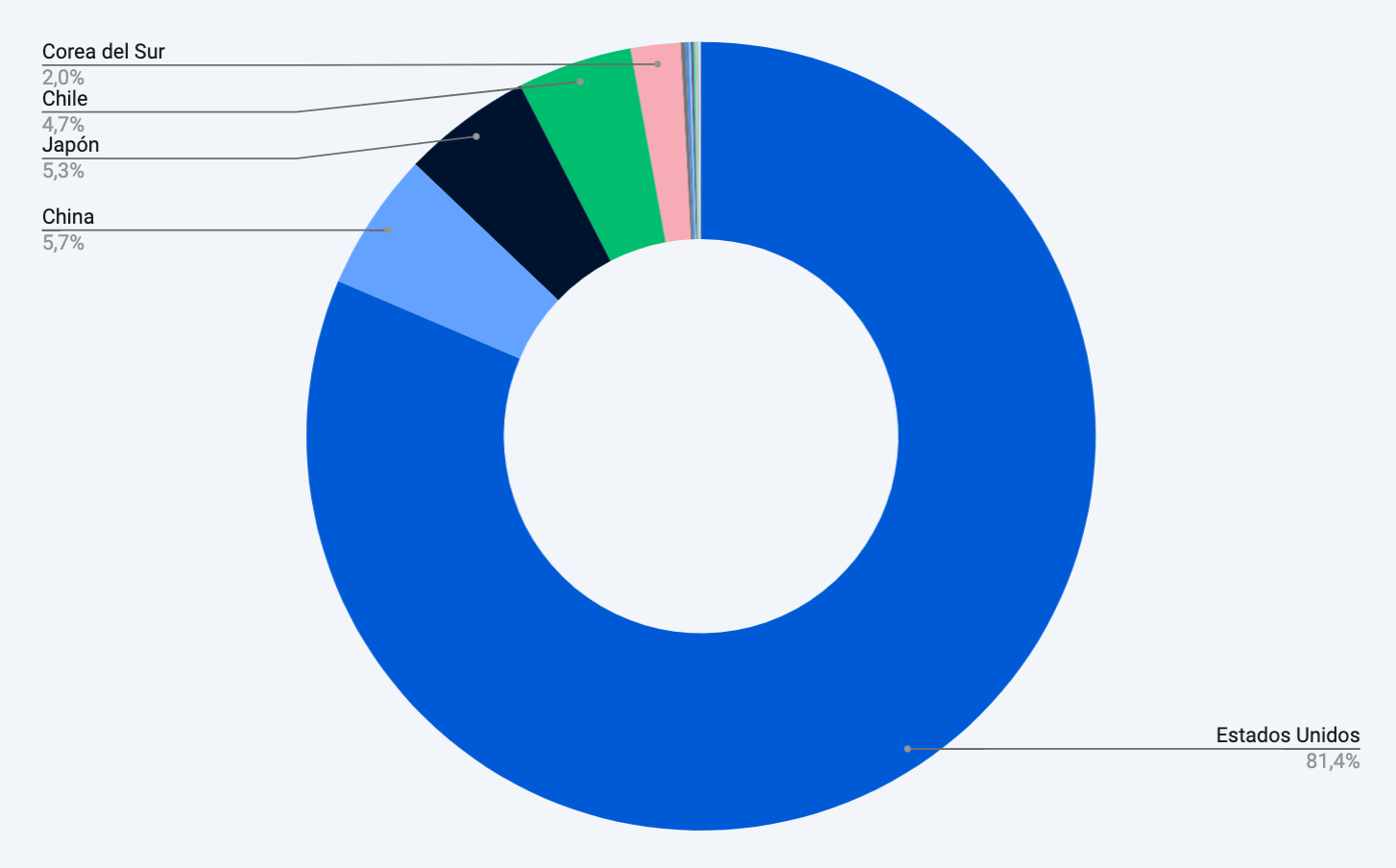

Risky Norris, además, está diversificado geográficamente, y en la práctica, sus subyacentes están invertidos en compañías de más de 35 países distintos:

Puede llamar la atención el alto porcentaje invertido en Estados Unidos, alrededor de un 81,4%. Pero es algo normal: por lo general en un portafolio global de acciones el peso de Estados Unidos es bastante mayor en proporción. Por ejemplo, el ETF llamado ACWI, que sigue a un índice muy diversificado de acciones globales de mercados desarrollados y emergentes (el MSCI ACWI Index), tiene un 61,24% de exposición a acciones estadounidenses aproximadamente (según datos de BlackRock al 31 de mayo del 2023).

La razón es que Estados Unidos tiene muchas empresas grandes con presencia global. Y hay índices, como el ACWI, que están ponderados por capitalización de mercado. En otras palabras, las empresas que valen más tienen un mayor peso en el índice. Y ahí las compañías estadounidenses pesan muchísimo.

En resumen, construir un portafolio global que relacione de cierta forma los pesos de las compañías a su capitalización de mercado necesariamente implica que tenga un alto porcentaje de exposición de Estados Unidos.

Sin embargo, ¿por qué diversificar?

La estrategia de diversificación minimiza los riesgos de invertir concentrado en una compañía en particular, y permite al fondo aprovechar las oportunidades en diferentes mercados y sectores alrededor del mundo.

Con esto, el riesgo del fondo Risky Norris depende más bien de cómo le va a todo el mercado global. A esto se le llama “riesgo no diversificable”, también conocido como riesgo sistemático: esto es el riesgo del mercado como un sistema completo y que no depende de una inversión en particular.

Bajo peso a acciones locales

Piénsalo así: si a Chile no le va tan bien económicamente, es más probable que un chileno venda menos en su negocio o no le esté yendo bien en su trabajo, pero sus inversiones no necesariamente tienen que caer si no están tan concentradas en compañías locales.

Por eso, además de su diversificación, el fondo Risky Norris tiene un bajo sesgo local, es decir, no invierte mucho en Chile. Este enfoque reduce la dependencia y la vulnerabilidad a las fluctuaciones del mercado chileno, y le permite al fondo aprovechar las oportunidades en mercados internacionales.

Por otro lado, permite invertir indirectamente (es decir, por medio de los instrumentos en la cartera del fondo) en acciones denominadas en monedas duras: aquellas que son emitidas por países desarrollados y que tienen una fuerte economía industrial acompañada de un gobierno estable (algunos ejemplos son el dólar, el euro, la libra esterlina, el yen japonés). Invertir en activos accionarios en monedas duras desde un país emergente como Chile tiene dos grandes ventajas:

- Puede proteger la inversión de la inflación y la devaluación de la moneda local.

- Funciona como una cobertura natural ante eventos de riesgo global, ya que en estos casos, las monedas duras generalmente suben fuertemente de valor, y es por eso que, aunque bajen las acciones globales, el resultado neto del fondo se amortigua.

No han sido años fáciles para invertir

Una crisis social en Chile en 2019. Una pandemia en el 2020. Una guerra en Ucrania, la mayor en Europa desde la Segunda Guerra Mundial, que comenzó el 2022 y aún no termina. Una inflación inesperadamente aguda tanto en Chile como en varios países del mundo entre el 2022 y el 2023. Y la sigue una política monetaria bastante agresiva, que ha implicado alzas de las tasas de interés tanto globales como locales a niveles que no habíamos visto en décadas.

Definitivamente no han sido años fáciles ni tranquilos para invertir.

La mayoría de las clases de activos a nivel mundial no han tenido un buen desempeño recientemente y han experimentado una volatilidad considerable.

Tanto los activos locales, como el tipo de cambio USD/CLP, y también las acciones globales, se han movido como una montaña rusa que, más que entretener, ha causado volatilidad del mercado y aumentado la percepción de riesgo.

Además, los retornos de los activos muchas veces no han sido lo suficientemente altos como para compensar la alta volatilidad e inflación.

Positivo en 2023 y resiliente en el pasado

El fondo Risky Norris registra rendimientos históricos que son buenos pese al malísimo año 2022. El año pasado fue un desafío para la gran mayoría de los activos globales, y Norris logró mantenerse dentro del rango de caídas de activos similares, y mantener también un buen historial de rentabilidades.

Y pese a todo, este año además va positivo, arriba un 9,16% en el 2023 (al 31 de mayo de 2023), y pese a que el tipo de cambio USD/CLP va en contra del fondo, abajo un -4,89% en lo que va del año (al 31 de mayo de 2023).

Beneficios tributarios

El fondo Risky Norris no solo ofrece buenos rendimientos de largo plazo; también tiene ventajas fiscales y tributarias significativas.

Y el costo tributario es una de las variables más relevantes y determinantes para elegir dónde tener gran parte de tu riqueza.

Veamos las dos principales ventajas tributarias, dependiendo de si la inversión es normal (en la serie A del fondo), o del tipo APV (en la serie APV del mismo fondo).

Ventajas tributarias de invertir en la serie A (inversión normal) de Risky Norris

Para un fondo mutuo como Risky Norris, si rescatas y tu ganancia en fondos mutuos es menor a 30 UTM al año —aproximadamente $1.892.220, considerando que la Unidad Tributaria Mensual (UTM) en Chile para el mes de Mayo 2023 es de $63.074— tu ganancias están exentas del impuesto a la renta. Este beneficio es conocido como 57 LIR, y aplica a la suma de todos los rescates de los fondos mutuos que tengas.

Por ejemplo: si inviertes $18.000.000 y ganas $1.800.000 por rentabilidad, puedes retirar ese monto inicial más la rentabilidad (un total de $19.800.000) libre de impuesto a la renta. En caso contrario, si no hubieses tenido ese beneficio tributario, hubieses pagado lo que corresponde a tu factor del Impuesto Global Complementario. Para varios clientes este factor es de 13,5%, lo cual hubiera representado un impuesto de $243.000, es decir, un costo extra de alrededor de 1,23% respecto a tu inversión final, y que puedes evitarlo gracias a este beneficio tributario.

Además, puedes cambiarte entre fondos mutuos internamente o traspasándolos desde otra administradora sin pagar impuesto por la ganancia de capital, independiente del monto. Este beneficio se conoce como 108 LIR y se hace mediante un MLT (Mandato de Liquidación por Transferencia). Si quieres traer tus inversiones a Fintual desde otra administradora, lo puedes hacer así.

En esta página de ayuda encuentras más información sobre estos beneficios tributarios, sus características y restricciones.

Ventajas tributarias de invertir en la serie APV (inversión del tipo Ahorro Previsional Voluntario) de Risky Norris

Usar los beneficios tributarios y fiscales que dispone el APV es probablemente uno de los mejores beneficios para el ahorro destinado a tu futura pensión.

En el APV hay dos tipos de regímenes:

- Régimen A: el Estado te regala hasta un 15% de lo que ahorres en el año, con un tope de 6 UTM anual (como $378.444).

- Régimen B: este beneficio es complementario al A y sirve para que se deduzcan esos ahorros de tu sueldo antes de impuestos o para pagar menos impuestos en tu declaración de renta anual. Está pensado para disminuir la carga tributaria de personas con ingresos medios a altos.

Con esto, los clientes que buscan maximizar sus ahorros para la jubilación pueden lograr incrementar en al menos un 15% sus aportes anuales: piénsalo como una rentabilidad extra de al menos 15% por sobre los aportes de un año.

Estos beneficios, junto con el bajo costo de administración de nuestro APV, de tan solo 0,49%, ha significado que los beneficios netos de nuestros clientes, que contabilizan rentabilidades y beneficios tributarios, y restan costos, sean superiores a muchas otras alternativas. Esto además nos ha ayudado a posicionarnos con una gran densidad de cuentas APV entre nuestros clientes, de hecho, aproximadamente un 19% de nuestros clientes tienen cuentas APV con nosotros (según datos de mayo de 2023).

Si quieres saber más de nuestro APV, y sus características y restricciones, lo puedes ver en esta página.

Inversiones sólidas y sin "cosas raras"

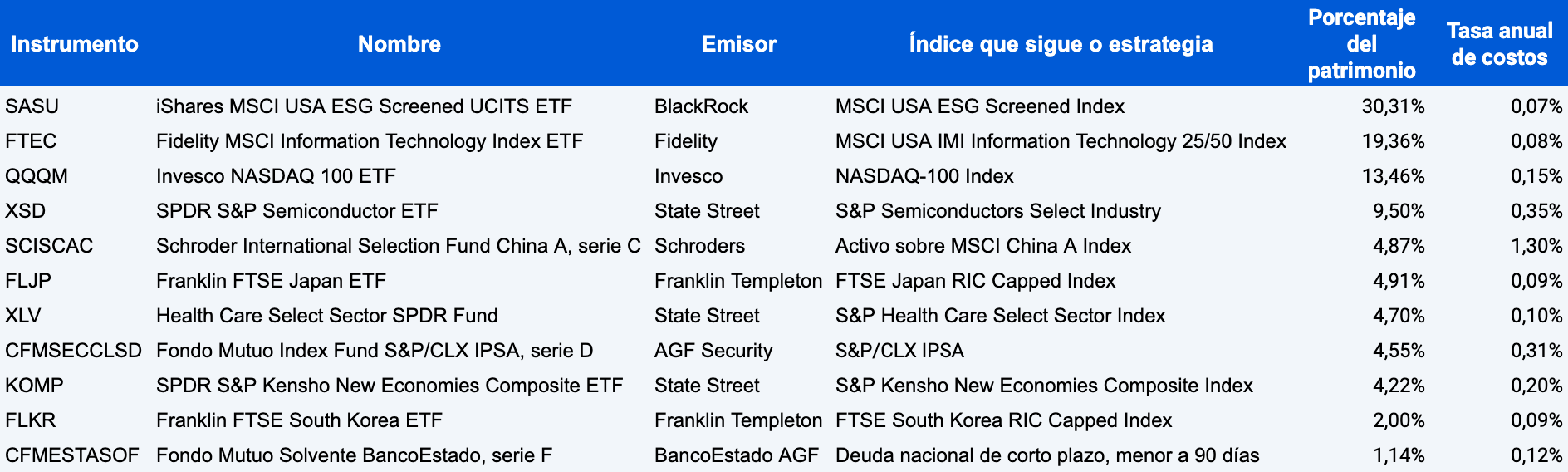

Además de su diversificación y rentabilidades, el fondo Risky Norris se caracteriza por su enfoque de inversión sólido, simple y sensato.

Este fondo se mantiene alejado de "cosas raras" en su composición, como fondos o ETF apalancados (el "apalancamiento" es la estrategia de utilizar deuda o fondos prestados para invertir o financiar una operación, lo que puede amplificar tanto las ganancias como las pérdidas, ya que incrementa la exposición al riesgo financiero), derivados especulativos, instrumentos poco líquidos, fondos de inversión exóticos, etc.

Por el contrario, el fondo se centra en activos simples y de bajo costo, ya que la composición principal son ETF simples, de bajos costos, gestionados por los principales administradores de activos del mundo, tales como BlackRock, Fidelity, Invesco, Franklin Templeton o State Street, y que siguen a índices de mercados que no son complejos ni están apalancados.

Ciertamente no podemos asegurar que Norris tendrá una determinada rentabilidad (es un instrumento de renta variable) pero en principio su rendimiento no debería bajar más de lo que bajarían estos índices. Y para que Norris baje mucho, cientos de las empresas de las más relevantes del mundo tendrían que bajar fuertemente y al mismo tiempo. Y pese a eso, si el valor de estas empresas o de los índices se recuperan, naturalmente el portafolio también se recuperará.

Costos competitivos

Además, Risky Norris presenta un costo total competitivo en el mercado retail (es decir, el mercado de inversionistas pequeños, que generalmente se clasifican por tener montos de inversión líquida de menos de 100 mil dólares) y APV, lo que significa que se obtiene un gran servicio y producto financiero por una comisión competitiva.

Los cobros del fondo, conocidos como “remuneración”, son de 1,19% (IVA incluido) en la serie normal (serie A), y solo 0,49% (que no paga IVA) en la serie APV. Estos cobros son los mismos o menores en nuestros otros fondos, lo que nos permite estar dentro de las tres alternativas más baratas según el último artículo de El Mercurio Inversiones sobre costos de la industria de fondos mutuos.

Y además, el fondo Risky Norris es transparente en cuanto a sus costos. No cobra comisiones de retiro ni comisiones extras fuera de la remuneración.

De hecho, se cubren los costos operativos del fondo con la remuneración, no se cobran aparte. Por ejemplo, con la remuneración se cubren costos de contabilidad y cálculo diario del valor cuota, corretaje de acciones, custodio de valores, costos de auditorías externas, costos de valorización, costos de servicios de información financiera de externos, entre otros.

Además, este fondo no tiene un período mínimo de permanencia ni una comisión por rescate, de tal forma que si necesitas el dinero, lo puedes retirar cuando quieras, sin “castigo” ni costos extras por hacerlo antes de cierto tiempo.

Finalmente, la cartera subyacente del fondo tiene costos bajos, lo que maximiza los rendimientos. Por ejemplo, los costos subyacentes ponderados del fondo son de tan solo 0,19% aproximadamente (según cartera del fondo e información al 31 de mayo de 2023), lo cual se logra gracias a que los ETF dentro del portafolio son de muy bajas comisiones para cada clase de activo. Y ojo, solo para aclarar, este no es un cobro extra que tengas que descontar de tu inversión, ya que el rendimiento que ves ya descuenta estos costos subyacentes.

Liquidez diaria

El fondo Risky Norris ofrece liquidez diaria, lo que proporciona a los inversores la flexibilidad de acceder a su dinero pidiendo un retiro en cualquier día hábil. Con eso, a pesar de que la estrategia de inversión debería abarcar varios años, esta flexibilidad garantiza que, si lo necesitas, puedes tener tu dinero en tu cuenta en apenas dos días hábiles después de realizar la solicitud de retiro. Esto te proporciona una tranquilidad invaluable, ya que siempre tienes acceso a tus fondos.

Optimización de portafolios

Risky Norris no solo es producto de un análisis financiero cuidadoso, sino también del esfuerzo constante de un equipo de profesionales dedicados a mejorar el perfil de riesgo-retorno del fondo. Este compromiso se manifiesta en nuestro meticuloso proceso de inversión, el cual te invitamos a conocer en detalle en esta página.

Además, creemos firmemente en la importancia de la investigación y la educación continua. Por esta razón, trabajamos en colaboración con destacados investigadores, académicos y expertos en finanzas e inversiones para publicar regularmente estudios y análisis relevantes. Te animamos a explorar estos trabajos en nuestra página de investigación.

Norris es un fondo de alto riesgo, no es para el corto plazo

En resumen, el fondo Risky Norris es un fondo mutuo que destaca por su diversificación, rendimientos sólidos, ventajas fiscales o tributarias, y costos competitivos. Con su enfoque en inversiones simples, es una opción sólida para aquellos que buscan una inversión confiable y rentable en el largo plazo (al menos de tres años).

Por otro lado, es importante tener en cuenta que el desempeño de Risky Norris está estrechamente vinculado al comportamiento de los mercados globales. En otras palabras, Risky Norris está sujeto a un significativo riesgo de mercado sistemático, esto es, fluctuaciones de precios que afectan a todo el mercado. Por esta razón, no recomendamos este fondo para inversiones a corto plazo. Un ejemplo claro de lo que no recomendamos sería invertir en este fondo por menos de un año: en este caso, podrías enfrentarte a un escenario de riesgo global, como una crisis económica o financiera, y quizás no tendrías suficiente tiempo para que tu inversión se recupere.

Como siempre, te animamos a que hagas tu propia investigación y tomes decisiones de inversión informadas.

Comparando peras con manzanas

Algo crucial a tener en cuenta al navegar por el mundo de las inversiones es la tendencia común de comparar fondos o estrategias con el "mejor" del momento. Es un fenómeno frecuente que, aunque parezca tentador, puede llevar a conclusiones incorrectas y a decisiones de inversión mal informadas.

Esta forma de comparación es fundamentalmente defectuosa por varias razones. Primero, cada fondo o estrategia de inversión tiene su propio conjunto de objetivos, límites de riesgo, restricciones de diversificación, límites mínimos de liquidez y horizontes de tiempo. Comparar un fondo con otro que tiene objetivos o límites de riesgo radicalmente diferentes es como comparar peras con manzanas. No es una comparación útil.

Segundo, el "mejor" fondo o estrategia de un momento determinado puede ser el resultado de una variedad de factores, algunos de los cuales pueden no ser sostenibles a largo plazo. Podría ser que ese fondo esté “sobre-rindiendo” debido a una burbuja en un sector específico o que esté asumiendo riesgos excesivos que podrían no ser evidentes a primera vista.

En otras palabras, el hecho de que un fondo sea el "mejor" en un momento dado no significa necesariamente que sea la mejor opción para todos los inversores a largo plazo. Si vas a hacer comparaciones, asegúrate de que sean instrumentos comparables, y de tomar plazos amplios de tiempo, por ejemplo, cinco años.

Finalmente, es importante recordar que el rendimiento pasado no garantiza el rendimiento futuro. Solo porque un fondo ha tenido un rendimiento excepcional en el pasado, no significa que vaya a continuar haciéndolo en el futuro.

En lugar de centrarte en las comparaciones con el "mejor" fondo o estrategia del momento, es más útil considerar tus propios objetivos de inversión, tu tolerancia al riesgo y tu horizonte de inversión, además de los costos y beneficios. Y los beneficios incluyen los beneficios tributarios y el nivel de servicio. Busca fondos, como el fondo Risky Norris, que estén alineados con estos factores y que tengan un historial sólido y consistente de rendimientos.

En conclusión, recuerda siempre que las inversiones no son una carrera contra los demás, sino un camino personal hacia tus propios objetivos financieros. Comparar tu progreso con el de los demás puede ser una distracción en vez de una ayuda. Así que mantén la vista en tus propios objetivos y toma decisiones de inversión basadas en lo que es mejor para ti.

Y es importante que tengas esto en cuenta:

- Las rentabilidades nominales correspondientes a la serie A del fondo mutuo Fintual Risky Norris al cierre de 31/mayo/2023 son: 4,48% último mes, 4,39% últimos tres meses, 1,55% último año.

- Las rentabilidades reales correspondientes a la serie APV del fondo mutuo Fintual Risky Norris al cierre de 31/mayo/2023 son: 3,97% último mes, 3,06% últimos tres meses, -7,25% último año.

- La rentabilidad es fluctuante por lo que nada garantiza que las rentabilidades pasadas se mantengan en el futuro.

- La diferencia en rentabilidad entre alternativas de ahorro previsional voluntario no necesariamente refleja la diferencia en el riesgo de las inversiones.

- La rentabilidad o ganancia obtenida en el pasado por este fondo, no garantiza que ella se repita en el futuro. Los valores de las cuotas de los fondos mutuos son variables.

- Infórmate de las características esenciales de la inversión en este fondo mutuo, las que se encuentran contenidas en su reglamento interno, el que puedes revisar en el sitio web de la CMF y en fintual.com/docs

- La información aquí contenida se basa en datos provenientes de información pública. Los instrumentos financieros y/o de inversión a que se refiere este artículo pueden no ser adecuados para todos los inversionistas, de manera que éstos deben obtener asesoría financiera que tome en cuenta sus propios objetivos y circunstancias.