Soy una persona que todo el tiempo está comiendo.

Mucha parte de mi ingreso lo gasto en comida, porque me encanta. Hace poco caí en cuenta que mi amor por el pan amasado y el pastel de jaiba hace que la inflación me afecte más a mí que a la mayoría de la gente.

Un buen punto de partida para explicar por qué la inflación es una especie de impuesto regresivo. Vamos por partes, como diría Jack el destripador.

Primero, ¿por qué un impuesto? Porque al igual que los impuestos, la inflación es una especie de costo obligatorio, con la diferencia de que la tasa no la decide el gobierno.

Y lo de regresivo ¿por qué? Los impuestos que cobran más a los que menos recursos tienen son impuestos regresivos, y son lo opuesto a los progresivos. La norma general es que los impuestos sean progresivos, es decir, que tratan de reducir la desigualdad de ingresos mediante cobrarle poco a los que tienen menos, y mucho a la gente de mayores ingresos.

Ok, pero ¿por qué la inflación es regresiva? Hay varias razones por las que afecta más a la gente de menores ingresos.

A menores ingresos, mayor proporción de gasto en necesidades

Las familias de menores ingresos gastan un mayor porcentaje de su ingreso en necesidades, o sea, en bienes y servicios que no pueden dejar de comprar, como alimentos y medicinas.

Por ejemplo, en Chile el 20% de menores ingresos gasta casi una tercera parte de su ingreso en alimentos, mientras el 20% de mayores ingresos gasta solo un poco más de una décima parte en el mismo ítem.

Para las familias de menores ingresos, el hecho de que la mayor parte de su gasto sea “fija” implica que tienen una menor capacidad de amortiguar el impacto, —porque el gasto en necesidades en general no se puede aplazar– hay que comprar aunque esté caro.

De hecho, se ha documentado que las disparidades de inflación entre grupos de altos y bajos ingresos crecen durante tiempos malos.

La inflación es el aumento sostenido y generalizado de los precios de los bienes y servicios de una economía a lo largo del tiempo. Esto se mide a través de una “canasta representativa de bienes y servicios”.

Lo de “representativa” es porque se usa el “consumidor promedio” o sea, para saber si un producto entra o no en esta canasta, y cuanta relevancia tiene este producto, se toma el promedio de todo Chile.

Tener un agregado nacional es útil porque es simple y fácil de resumir, pero el problema es que no necesariamente entrega la realidad de todos los sectores de la sociedad. Por ejemplo, desde principios de año los precios de necesidades, como alimentos, han subido más que los del resto de los bienes y servicios.

El Centro de Estudios de Economía y Negocios de la Universidad del Desarrollo mensualmente calcula la inflación por grupo de ingreso. Hasta abril, el último dato disponible, la inflación del 20% de mayores ingresos era un poco mayor que la del 20% de menores ingresos.

Sin embargo, si los precios de los alimentos continúan escalando, es de esperar que esto se revierta, como pasó en prácticamente todo el año 2020.

Falta de “colchón financiero”

Las familias de menores ingresos tienen un menor “colchón financiero”: menos recursos (como ahorros) a los que podrían acceder en caso de dificultades financieras.

Además, en caso de sí tener ahorros, es probable que estos estén en efectivo, o guardados en cuentas bancarias que no devengan interés, ya que la mayoría de las instituciones financieras piden mínimos para invertir, y tienden a ser caras.

Esto hace que la inflación sorpresivamente alta erosione el valor de los activos de las personas de menores ingresos más que en el caso de gente de mayores ingresos, quienes normalmente tienen activos que mantienen mejor su valor en el tiempo.

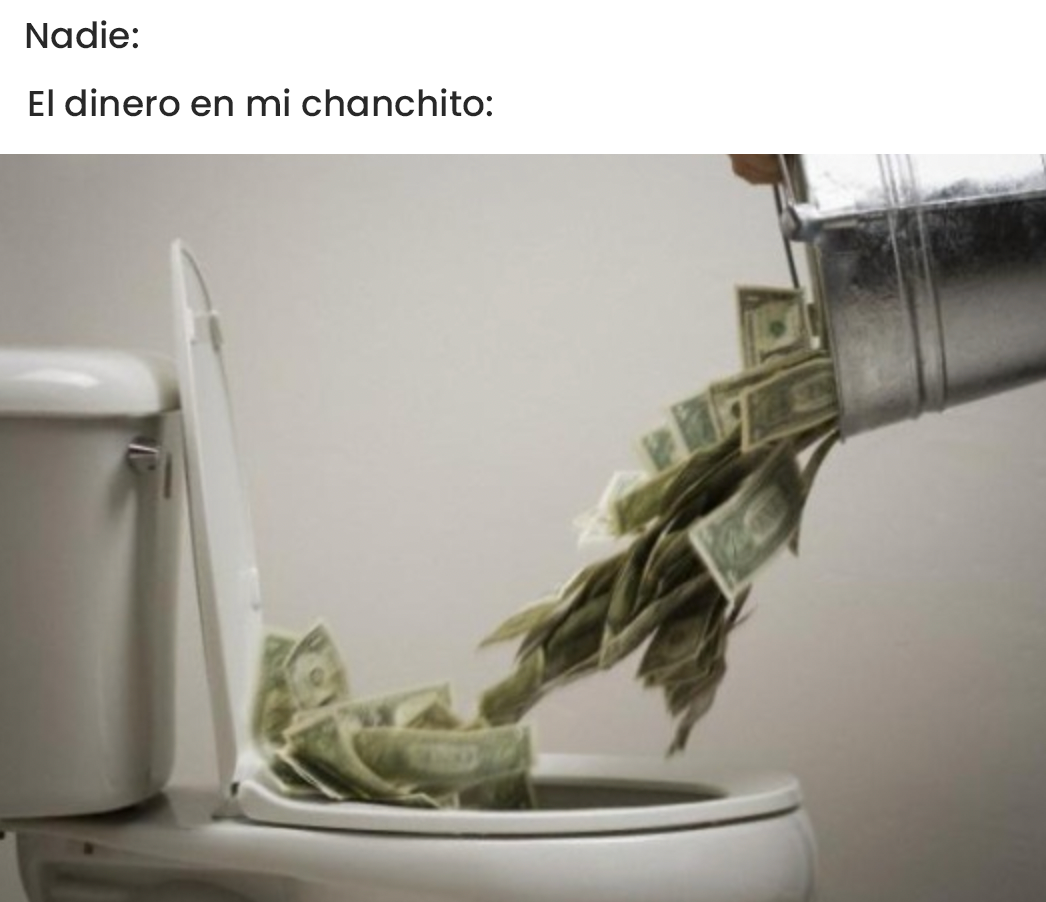

Actualmente, en Chile hay una inflación cercana al 11,5%. Esto significa que si dejaste tus ahorros en el chanchito hace un año, hoy ese dinero te alcanza para cerca de un décimo menos de lo que te alcanzaba un año atrás.

A menores ingresos, menos capacidad de sustitución

Las familias de menores ingresos tienen menos capacidad para cambiar a productos de menor precio, porque ya compran las opciones relativamente baratas. Por ejemplo, alguien que normalmente compra zapatos de marcas caras puede optar por comprar zapatos de marcas menos costosas, pero alguien que ya compraba los zapatos más baratos no tiene esta opción.

Entonces… ¿qué hago?

Dentro de estos tres puntos, hay cosas sobre las que quizás tenemos poco control: no está en nuestras manos bajar los precios de los alimentos o la bencina, y tampoco podemos inventar zapatos más baratos.

Pero hay algo que sí podemos hacer: dejar de ahorrar en efectivo o cuentas bancarias que no devengan interés. Ahorrar en el chanchito es una pésima idea, sobre todo en tiempos de alta inflación. Lo mejor es tener una inversión (o inversiones) que te pague algún retorno, acorde a tu horizonte de inversión y nivel de riesgo.

Aunque para explicar el argumento me enfoqué en los extremos de mayores y menores ingresos, esta conclusión aplica para todas las personas, y más aún para las que todavía no somos ricas.