Tal vez ya lo escuchaste. Y si no te ha tocado todavía, quizás alguien lo comentará en la próxima sobremesa o asado que vayas: ahora que las tasas de interés de los créditos hipotecarios están bajando, ¿es el momento de comprar una casa o un departamento?

Pero la cosa no es tan simple. En este post te explicamos la relación entre la TPM y los créditos hipotecarios, y te dejamos al final un ejemplo con números reales para que saques tus propias conclusiones.

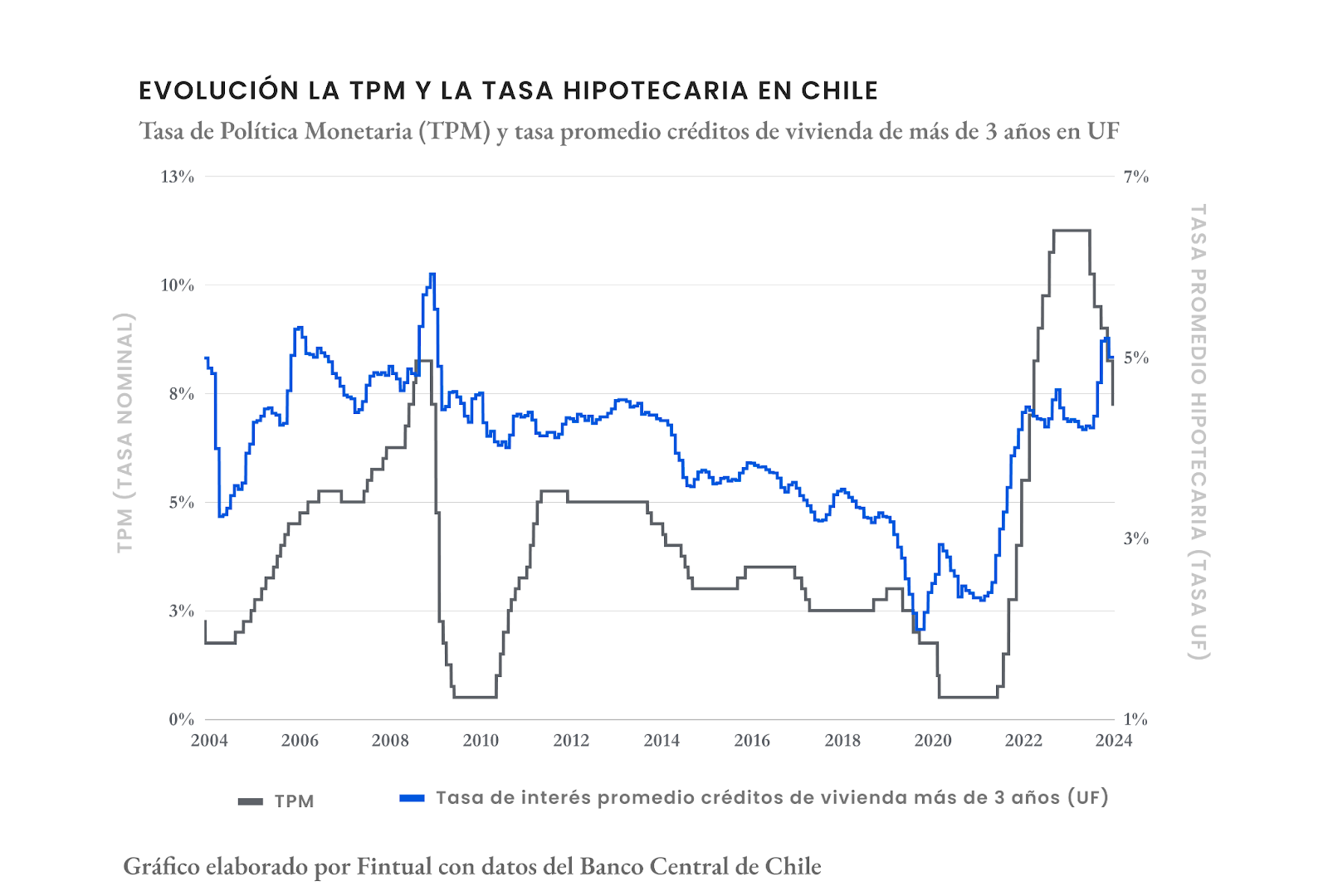

La Tasa de Política Monetaria (TPM) establecida por el Banco Central de Chile está actualmente en 7,25%, y se proyecta que continuará bajando. Las expectativas de mercado sugieren que para finales del 2024, la TPM podría rondar el 4%, en un contexto donde la inflación, ajustada por la nueva canasta del Instituto Nacional de Estadísticas (INE), ya marca un 3,2% anual, un nivel que refleja un control efectivo sobre varias de las presiones inflacionarias de los últimos años: la guerra en contra de la inflación ya estaría ganada.

La estrategia detrás de la reducción de la TPM apunta a dejar de ser un freno o un “refrigerante” de la economía. Esto se logra bajando las tasas de interés de créditos a corto plazo, lo que impacta el costo de financiamiento de personas y empresas, y también influye en que bajen las tasas de los depósitos a plazo.

Pero vamos a lo nuestro, ¿qué pasa entonces con los créditos de largo plazo? ¿Cuál es el impacto de estos ajustes en los créditos hipotecarios?

Aunque hay una relación entre una baja en la TPM y la reducción en las tasas hipotecarias, traducir la baja de la TPM actual a una baja en las tasas hipotecarias no es un mecanismo ni tan directo ni tan inmediato.

Analicemos el caso y los detalles, para entender mejor el panorama de las tasas de créditos hipotecarios de este año 2024.

La TPM y la tasa de interés de los hipotecarios

Como dijimos anteriormente, la TPM actúa como un referente para las tasas de interés a corto plazo, determinando el costo del dinero en plazos de días o meses. En contraste, los créditos hipotecarios representan compromisos financieros de largo plazo, extendiéndose por años o hasta décadas. Así, aunque la TPM actual tiene cierta influencia sobre las tasas hipotecarias, no las determina de manera tan directa.

El reciente ciclo de recortes en la TPM, iniciado en julio de 2023, ilustra esta dinámica: la reducción de la TPM desde su punto más alto de 11,25% hasta el nivel actual de 7,25% no ha tenido un efecto inmediato sobre las tasas de los créditos hipotecarios. En enero de 2024 promediaron un 5% en UF según el índice “Tasa de interés promedio créditos de vivienda de más de 3 años” del Banco Central de Chile. Y si bien bajó marginalmente en enero, sigue cerca de los niveles máximos de los últimos 14 años.

Peor aún, podría ser necesario esperar varios cambios de las variables económicas y durante un periodo prolongado antes de observar tasas hipotecarias comparables a las previas al 2020. Esto no le pone el camino nada fácil a quienes desean comprar o invertir en propiedades, de hecho, disminuye la rentabilidad de los proyectos inmobiliarios basados en deuda, ya que vas a tener que pagar más en costos de intereses.

Así, la conexión entre la TPM y las tasas hipotecarias es indirecta y está mediada por múltiples factores:

- Expectativas de largo plazo de las tasas de mercado: más que el nivel de la TPM actual, es el nivel esperado de las tasas de mercado a lo largo del plazo de un crédito lo que determina la base para la tasa hipotecaria. Y para tal nivel de tasas de mercado son relevantes varios factores, entre ellos, las expectativas de la TPM de largo plazo y las tasas de los bonos locales y extranjeras.

- Costos de fondeo de los bancos: las instituciones financieras no se basan únicamente en la TPM para definir sus tasas, sino también en el costo total de captar el dinero que prestan, lo cual puede incluir, por ejemplo, la emisión de bonos bancarios a largo plazo. Tales bonos tienen un premio o spread de tasas respecto a una base de riesgo gubernamental, y este spread depende de la calidad crediticia del banco que emita: a mayor riesgo del emisor, mayor spread.

- Primas por riesgo de la deuda local: la percepción de riesgo futuro del país, ya sea por expectativas de inflación local, cambios en las tasas de interés, o volatilidad en los mercados internos, puede incrementar las tasas de la deuda de largo plazo (es decir, las tasas de las emisiones bancarias que permiten financiar a los créditos hipotecarios), ya que un inversionista (local o extranjero) pedirá un "premio" extra por el riesgo adicional asumido.

- Riesgo y expectativas del mercado inmobiliario: si bien los créditos hipotecarios están respaldados por un activo real (la propiedad), los bancos evalúan no solo el riesgo del mercado inmobiliario, sino que todos los riesgos asociado a tal préstamo, especialmente en contextos de incertidumbre económica, lo que puede resultar en tasas elevadas como medida de precaución.

Esta compleja interacción explica que, pese a que la TPM es un factor relevante, las expectativas de las tasas hipotecarias son el resultado de una combinación de elementos que van más allá de las políticas monetarias inmediatas.

En el caso actual, es razonable pensar que, tomando como referencia el primer punto del listado anterior, es decir, las expectativas de largo plazo de las tasas de mercado, estas podrían bajar este año y ayudar a que la tasa de los créditos bajen. Esto porque las tasas de largo plazo locales y en especial las extranjeras se espera que tengan una baja este año, ya que se pronostica que la inflación local y de Estados Unidos (el mayor referente como país para las tasas internacionales) sigan bajando.

Pero el resto de los factores enumerados en el listado no presentan una clara tesis en favor de menores tasas hipotecarias, y por eso uno debiera esperar que estas tasas bajen este año, pero no en una magnitud suficiente para volver a tasas “bajas” (digamos, bajo el 4%) versus la historia reciente.

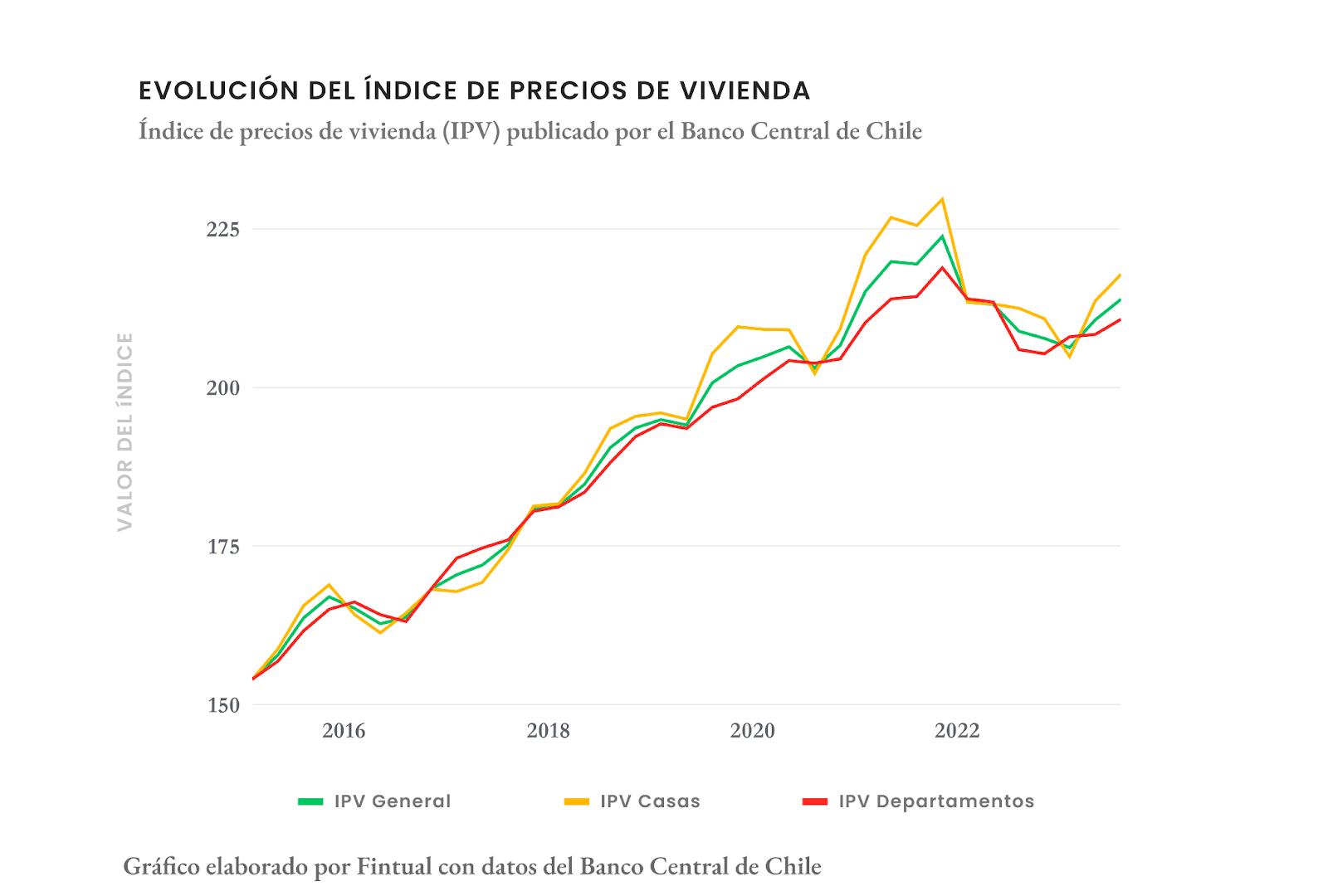

El impacto en los precios de las viviendas

En teoría, un alza en la tasa de créditos hipotecarios disminuye la demanda por esos créditos, lo que impacta directamente en la demanda de propiedades. Esto, junto con otros factores económicos, podría justificar una menor demanda en el mercado inmobiliario local en el último año.

Los síntomas esperables de una baja demanda en este sector serían dos: primero, una caída en los precios de viviendas, seguida por un ajuste en la oferta y construcción de viviendas nuevas.

Para ambos síntomas tenemos algunos datos.

El primero, es la baja del Índice de Precios de Vivienda, un índice que mide el precio de las propiedades en Chile, tanto nuevas como usadas, y que es publicado por el Banco Central de Chile.

Luego de la fuerte alza de tasas de interés experimentada desde el año 2021, entre el 2022 y el 2023 se vieron señales significativas de bajas de precios de propiedades: de hecho, el índice de precios general llegó a bajar hasta un -7,82% desde su anterior peak el primer trimestre del 2023, mientras que el índice de casas alcanzó a bajar un -10,80% desde su punto más alto.

Aunque no fue algo tan grave como una crisis inmobiliaria, sí es una muestra de los efectos de la baja demanda por la compra de viviendas empujada por las altas tasas hipotecarias. De cualquier manera, según lo que muestran los últimos datos del índice IPV, los precios inmobiliarios tuvieron una recuperación parcial el segundo y tercer trimestre del año pasado.

El segundo síntoma, más reciente, vino por el lado de la oferta: según los datos entregados por GfK en el Diario Financiero, durante el último trimestre del 2023 ingresaron 30 nuevos proyectos inmobiliarios en el Gran Santiago, 12% menos versus un año antes, llegando a 140 desarrollos durante el año 2023, la cifra más baja desde el 2009 (año en que habrían ingresado apenas 105 proyectos).

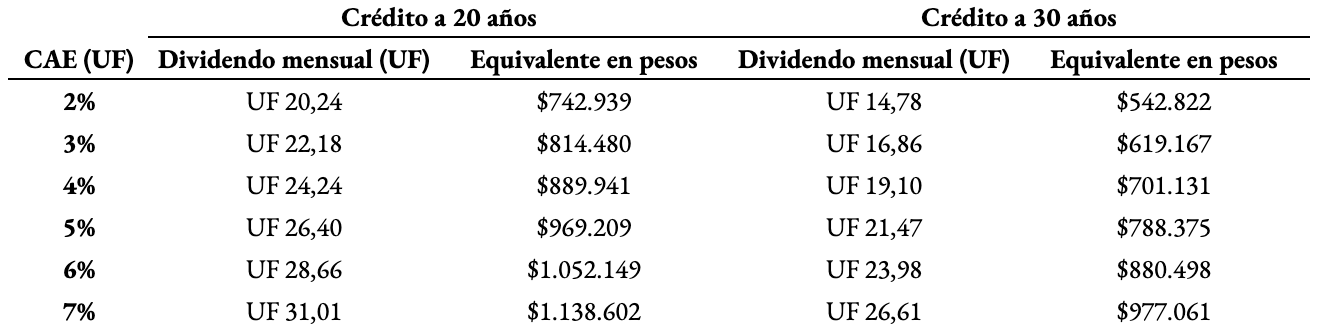

No olvidemos el costo total o CAE del crédito

La Carga Anual Equivalente (CAE) representa un porcentaje que resume el costo total del crédito por año, incluyendo intereses, gastos administrativos y seguros vinculados, tales como seguros para la vivienda. Este indicador facilita la comparación objetiva entre las diferentes ofertas de crédito disponibles en el mercado, independientemente de las particularidades de cada institución financiera.

Gracias a la CAE, los consumidores tienen la herramienta necesaria para evaluar y escoger entre diversas opciones de crédito: una CAE más baja indica una opción más atractiva desde el punto de vista financiero.

Por lo general la CAE está arriba de la tasa del crédito por un margen entre 0,20% a 0,90%. En cualquier simulación de créditos, es la CAE la que se debería tomar en cuenta, de lo contrario, las cuotas de un crédito hipotecario se estarían estimando por debajo de las cuotas que realmente se terminarían pagando.

En el portal de Simulador de Crédito Hipotecario de la CMF podrás ver simulaciones con tasas que realmente puedes encontrar en el mercado, y que incluyen la CAE para simular un escenario real de crédito hipotecario.

¿Cuánto influye el alza de tasas hipotecarias en el dividendo mensual? Un caso de ejemplo

En general, entre mayor sea el plazo de un crédito, mayor será la influencia en la tasa de interés en la cuota mensual de pago del crédito. Y como los créditos hipotecarios suelen ser de muy largo plazo, digamos, dos o tres décadas, este efecto es bastante pronunciado.

Veamos algunos ejemplos usando distintas tasas CAE (recuerden usar CAE para ver ejemplos prácticos).

Supongamos dos casos extremos: alguien de extremadamente buena suerte que tomó un crédito hipotecario con tasa de 2% en UF (una CAE muy baja, incluso en los momentos donde las tasas estuvieron en sus mínimos), mientras otro que lo tomó con una tasa del 7% (un banco con CAE alta podría hoy llegar a esa magnitud). Suponiendo un crédito a 20 años, el dividendo mensual en el caso de la CAE más alta sería más de un 53% que el de CAE 2%.

Para 30 años, este efecto es dramático: el que tomó un crédito con CAE más alto tendría un dividendo mensual 80% más alto.

Para que lo puedas ver en números, dejamos una tabla con ejemplo de un financiamiento de una propiedad por 4.000 UF ($146.859.720 según la UF actual), suponiendo varias tasas (CAE) en UF y periodos de 20 o 30 años.

¿Conviene invertir en propiedades pidiendo un crédito hipotecario en este contexto?

Es difícil dar un veredicto rígido sobre la cuestión de invertir o no en propiedades, pero como vimos recién, una tasa mayor del crédito hipotecario sube bastante la cuota final, y por lo tanto, si quieres invertir en propiedades a través de pedir créditos hipotecarios para luego arrendar, deberías tener muy presente que la cuota mensual del dividendo hoy será mucho mayor a lo que era con las tasas de hace 5 años atrás, y por lo tanto, se hace cada vez más difícil que un proyecto del tipo “comprar con hipotecario para luego arrendar” se haga financieramente atractivo.

En definitiva: ten cuidado y saca la cuenta, porque a mayor tasa hipotecaria, más difícil es que haga sentido económico “invertir para luego arrendar”.

¿Y conviene comprar una propiedad?

Comprar una propiedad para uso personal, es decir, no para el uso como inversionista, incluye otros beneficios no necesariamente cuantificables, tales como comodidad y sensación de pertenencia, entre otros. Es por esto que comprar una vivienda “familiar” no necesariamente tiene que ser financieramente súper atractivo.

Lo que sí es importante es tratar de encontrar momentos “convenientes” para comprar. Para alguien que no necesite créditos hipotecarios, hoy podría ser un buen momento para comprar, porque como vimos antes, hay pequeñas bajas en los precios de viviendas. Sin embargo, esto no representa a la mayoría de los posibles compradores, que necesitan un crédito hipotecario.

Para estos últimos, lo razonable sería esperar algunos meses más, o incluso un par de años, y esperar que las tasas de créditos hipotecarios sigan bajando, y en paralelo, juntar ahorros para el pie, que generalmente representa entre un 10% y un 20% del valor de la propiedad (puedes leer este artículo para tips sobre ahorros).