“Necesito algo bueno, bonito y barato”.

A quién no le ha pasado.

A este tipo de decisiones se les conoce como trilemas: tienes tres opciones, pero solo puedes elegir dos. Si es bueno y bonito, no es barato. Si es bonito y barato, no es bueno. Si es barato y bueno, no es bonito. Lograr el BBB es difícil.

En inversiones sucede algo parecido, existe un trilema entre la rentabilidad, la comisión y el riesgo que quieras tomar en una inversión.

Es difícil encontrar un vehículo de inversión que sea el más rentable, el menos riesgoso y el más barato a la vez. Muchas veces vamos a tener que ceder en alguna de estas tres características.

Por ejemplo, si queremos algo barato y de bajo riesgo, podemos invertir en un depósito a plazo, pero renta muy poco. Si buscamos algo de baja comisión y alta rentabilidad, podemos comprar una acción de una empresa, pero será una inversión riesgosa (y cero diversificada). En el caso de que busquemos un instrumento de bajo riesgo y alta rentabilidad, probablemente será algo caro, como invertir en un muy buen hedge fund (no todos son necesariamente buenos).

En Fintual no creemos que exista un instrumento de inversión perfecto, es decir, que tenga una alta rentabilidad, un bajo riesgo y un bajo costo a la vez. Pero esperamos poder entregar un producto razonablemente bueno y completo.

Nuestros fondos cumplieron sus primeros tres años (🎉) y decidimos hacer un breve análisis de cómo lo hemos hecho en estas tres variables: rentabilidad, riesgo y comisión.

Ahora te recomiendo hacerte un café, estirarte un poco, y leer el siguiente artículo.

El grupo de comparación o peer group

Para cada uno de los fondos de Fintual consideramos un grupo de fondos mutuos comparables, o peer group, como se les conoce en jerga de inversiones.

En el mundo financiero existe una gran variedad de clases de activo y vehículos de inversión. Para efectos del peer group, nos enfocamos en dos: Fondos Mutuos y las AFP. Sabemos que también existen otras alternativas más sofisticadas, como por ejemplo invertir en corredoras de bolsa o fondos de inversión. Sin embargo, consideramos razonable enfocarnos exclusivamente en los principales instrumentos que utilizan las personas naturales (como los usuarios de Fintual) a la hora invertir sus ahorros, sin exigir montos mínimos.

Como nuestros fondos tienen combinaciones de renta fija y renta variable, los comparamos con una categoría de fondos mutuos que se les conoce como fondos balanceados, que suelen invertir en este tipo de combinaciones.

Por otro lado, como un alto porcentaje de Risky Norris está invertido en Estados Unidos, especialmente los primeros dos años de su vida, consideramos interesante agregar al peer group de Norris a fondos mutuos que inviertan exclusivamente en acciones estadounidenses. Ojo que agregar un peer group más significa una comparación más ruda para Risky Norris.

Finalmente, como sabemos que muchas personas también consideran como alternativa invertir en la AFP (a través de la cuenta 2), decidimos agregar los multifondos de la AFP al análisis.

Para hacer esta comparación hay que recordar que la forma en que se cobran las comisiones en la AFP es un poco distinta a la de los fondos mutuos. Para homologar esto, consideramos la comisión que cobran estas administradoras en sus cuentas de ahorro voluntarias (o cuenta 2 de ahorro no previsional), que comparamos versus nuestras series A de los fondos, que son las series de fondos de Fintual que no están relacionadas al Ahorro Previsional Voluntario (APV). Acá puedes leer más sobre qué es APV.

Como los fondos de Fintual cumplieron tres años el 12 de febrero y queremos comparar esos tres años, todo el análisis se realizó utilizando datos de la ventana de tiempo del 12/02/2018 al 12/02/2021.

Por lo mismo, solo utilizamos fondos de las categorías mencionadas que hayan tenido un valor cuota continuo entre estas fechas.

Aquí te mostramos un resumen de los tres peer groups.

| Fondos Fintual | Categorías FFMMM Consideradas | Multifondos AFP | Nº de Fondos Mutuos | Nº de AFPs | Tamaño Total del Peer Group |

|---|---|---|---|---|---|

| Risky Norris | Accionario EEUU y Balanceado Agresivo | Fondo A | 38 | 6 | 44 |

| Moderate Pitt | Balanceado Moderado | Fondo C | 26 | 6 | 32 |

| Conservative Clooney | Balanceado Conservador | Fondo E | 24 | 6 | 30 |

Ahora metamos los datos a la juguera y veamos qué sale.

Rentabilidad

Empecemos comparando la rentabilidad de los fondos. Para efectos de este análisis, todas las rentabilidades consideradas son calculadas después de comisiones.

La primera conclusión es que todos los fondos de Fintual entregaron una buena rentabilidad en comparación a la industria. Sin embargo, hay fondos de Fintual que destacaron más.

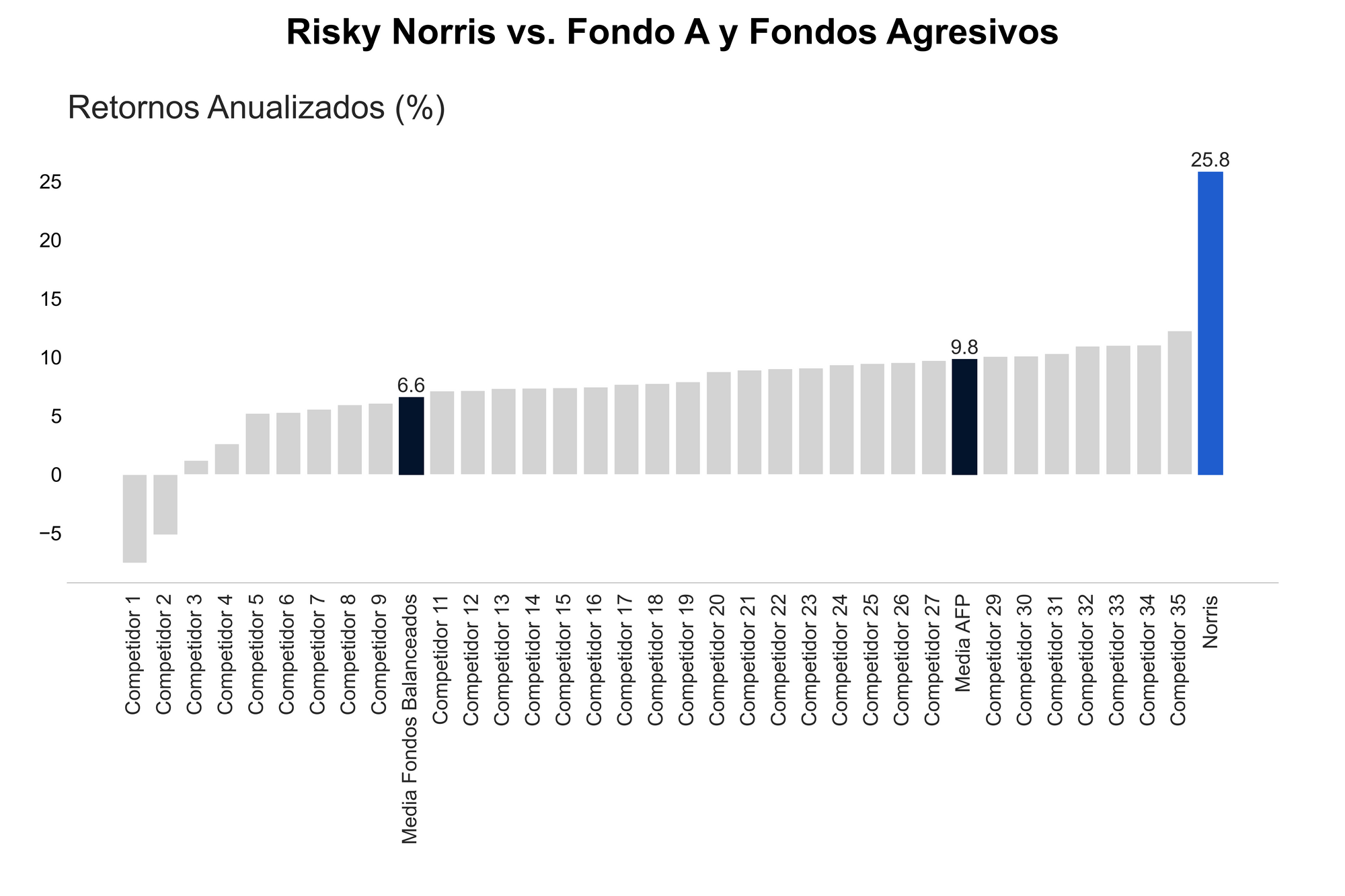

Por ejemplo, miremos los retornos de Risky Norris. Aquí se puede ver que Norris tuvo un exceso de rentabilidad tanto con respecto a los fondos balanceados como a todos los fondos A de las AFP.

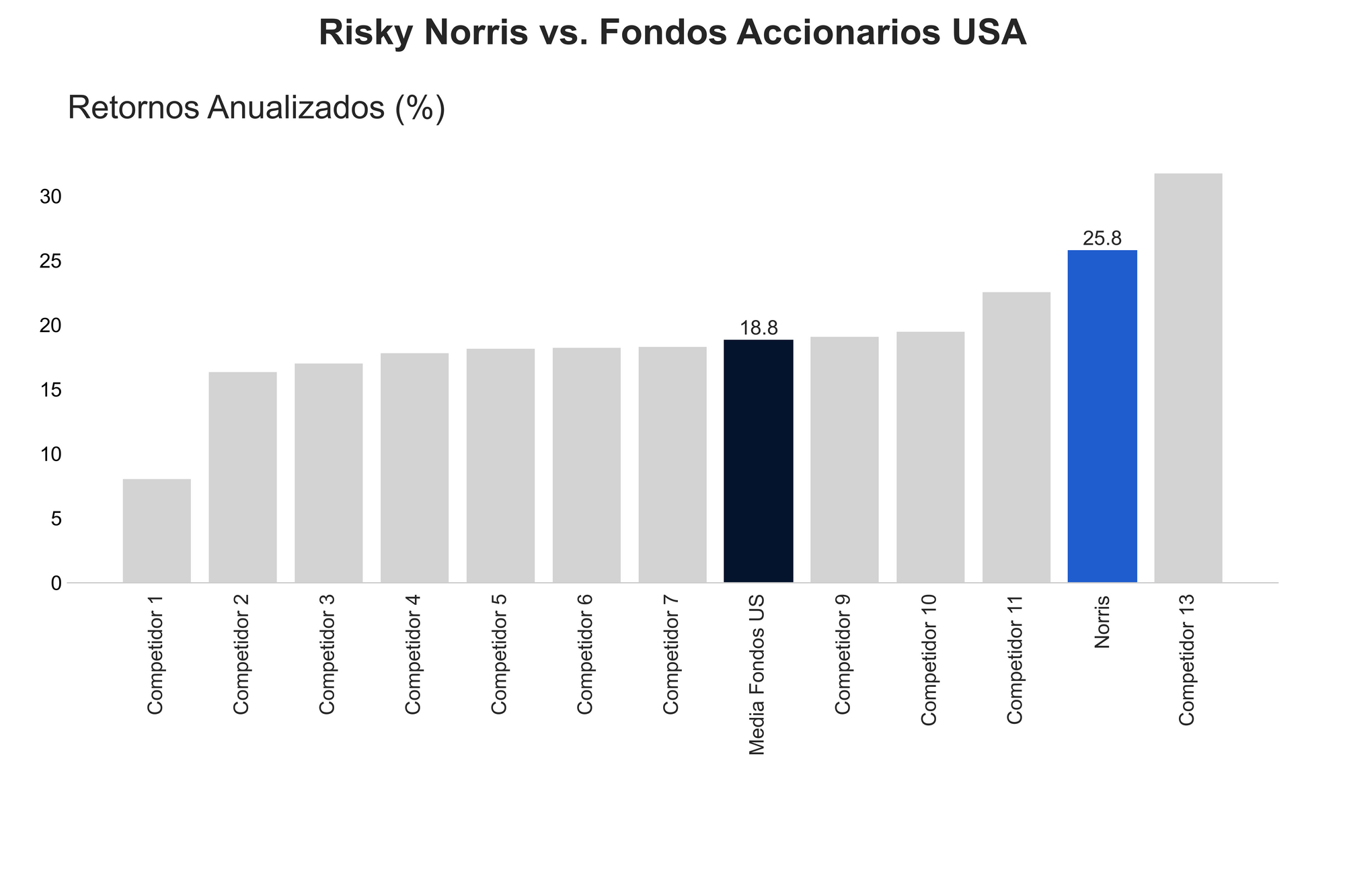

Podríamos pensar que tal vez Risky Norris le fue bien porque ha invertido más en acciones estadounidenses. Por esto también comparamos a Risky Norris con los fondos de renta variable de Estados Unidos.

Nada de mal, no? Risky Norris tiene el segundo mejor retorno de la muestra y está por sobre el promedio simple de estos fondos, lo que muestra que el desempeño ha sido positivo por más motivos que la sola decisión de invertir en Estados Unidos.

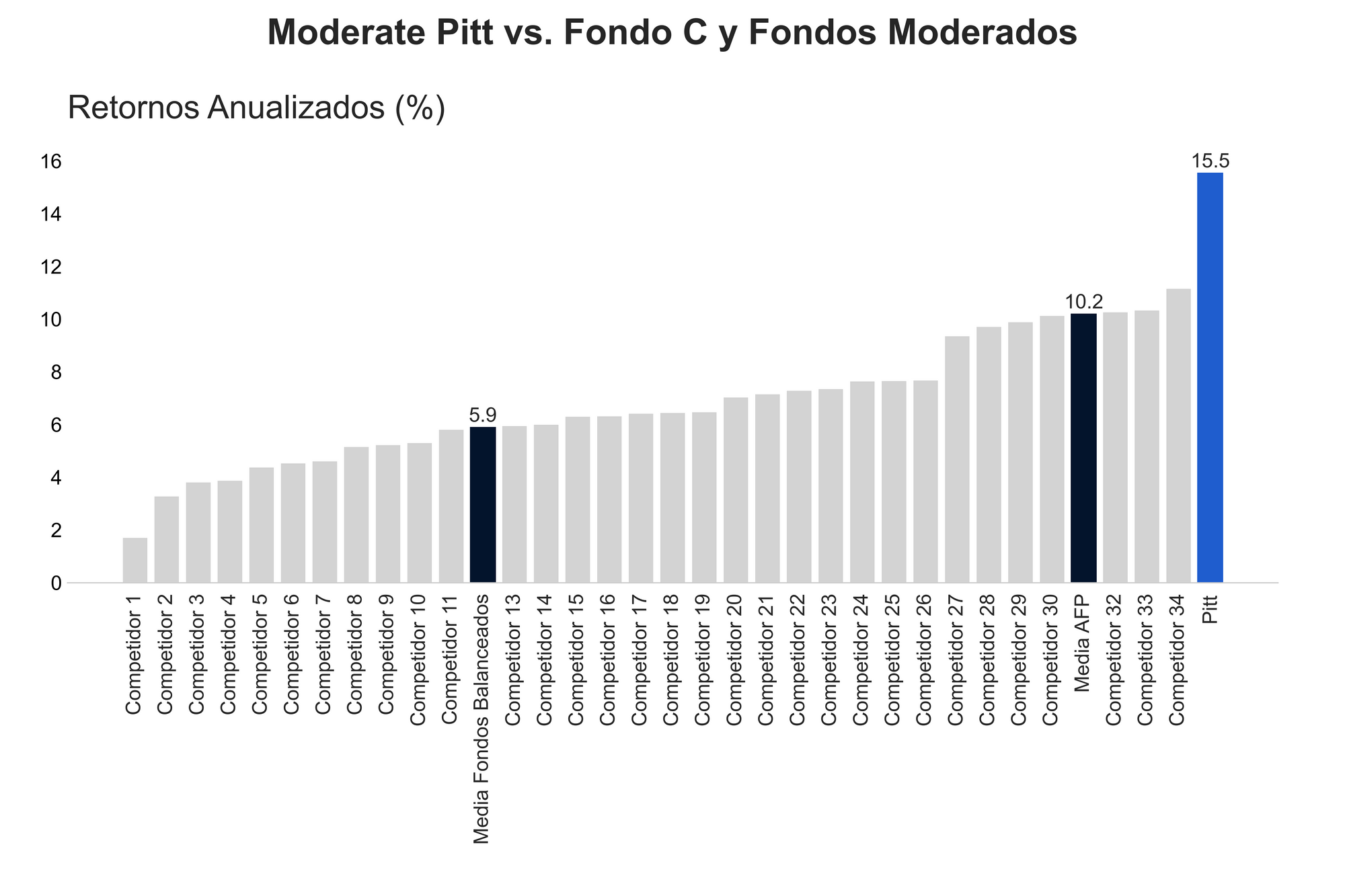

Ahora veamos cómo le fue al fondo moderado de Fintual, Moderate Pitt.

Como podemos ver, el resultado es similar: Pitt ha tenido el retorno más alto neto de comisiones, tanto contra los fondos balanceados como contra los fondos C de las AFP.

¿Por qué a Risky Norris y a Moderate Pitt les fue bien respecto a estos peer groups?

Gran parte de este exceso de rentabilidad contra los pares se explica porque, tanto Norris como Pitt, invirtieron con mayor ponderación en acciones americanas de alto crecimiento (también conocidas como acciones growth), correspondientes en su mayoría a compañías tecnológicas, las cuales tuvieron una rentabilidad superior al resto de los mercados accionarios los últimos 3 años.

En fin. Bien Norris, bien Pitt.

Pero, como te comentamos, no a todos los fondos de Fintual les ha ido igual de bien contra sus comparables.

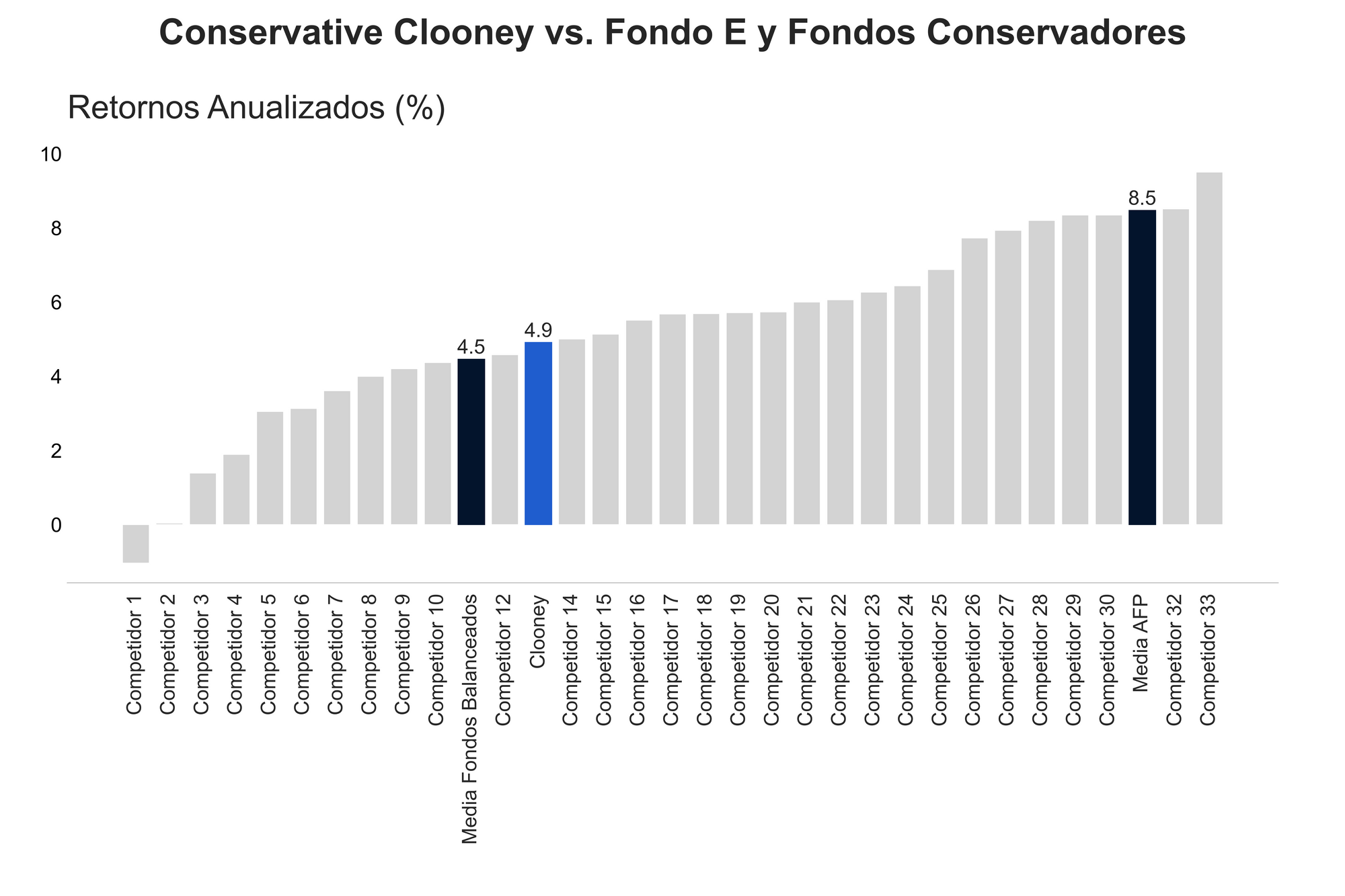

Si hacemos el mismo análisis con Conservative Clooney podemos ver que su rendimiento estuvo en línea con el de los fondos balanceados, pero fue inferior al promedio simple de las AFP (fondo E).

¿Por qué no le fue tan bien a Conservative Clooney contra las AFP? Bueno, esto tiene que ver con la composición de las inversiones de Clooney y el fondo E.

Por un lado, el fondo E invierte mucho más en bonos con vencimientos de más años, lo que lo hace más sensible a los movimientos de tasa. En otras palabras, el fondo E es un fondo de renta fija más agresivo.

Esto sucedió en un contexto donde estos bonos “largos” tuvieron una alta rentabilidad debido a la caída de las tasas de interés en el mundo. Además, Clooney tuvo una menor exposición a moneda extranjera durante el estallido social de 2019, lo que no le permitió capitalizar la depreciación que tuvo el peso chileno ese año.

La teoría dice que a mayor riesgo, mayor rentabilidad.

En la segunda parte de esta trilogía comparamos cuanto riesgo tomaron nuestros fondos para conseguir estas rentabilidades versus los fondos del peer group. Si quieres seguir leyendo, aquí está el siguiente capítulo.

Si te gustó este artículo y tienes un comentario o algo para complementarlo, escríbenos a cartas@fintual.com. Todas las semanas publicamos las cartas destacadas de nuestros lectores.

Esto es importante y te puede ayudar a resolver dudas sobre los datos que usamos para este análisis:

- Este artículo ha sido preparado por Fintual Administradora General de Fondos S.A. como información a título meramente informativo y educacional, y no pretende ser una solicitud ni una oferta para comprar o vender ninguno de los instrumentos financieros y/o de inversión que en él se mencionan.

- Las rentabilidades nominales corresponden a la serie A de cada fondo, que al cierre de 12/febrero/2021 son: Conservative Clooney 2,18% último mes, 2,51% últimos tres meses, 6,61% último año; Moderate Pitt 4,51% último mes, 9,57% últimos tres meses, 17,16% último año; Risky Norris 7,18% último mes, 16,98% últimos tres meses, 25,35% último año; Very Conservative Streep 0,07% último mes, 0,35% últimos tres meses, 2,02% último año.

- Infórmate de las características esenciales de la inversión en estos fondos mutuos. Están en sus reglamentos internos, que puedes ver en la CMF y en fintual.cl/docs.

- La rentabilidad o ganancia obtenida en el pasado por este fondo, no garantiza que se repita en el futuro. Los valores de las cuotas de los fondos mutuos son variables.

- El riesgo y retorno de las inversiones de los fondos de Fintual, así como también su estructura de costos, no necesariamente se corresponden con las mismas variables de los otros fondos.

- Para el análisis se utilizaron datos públicos de la página de la CMF, puedes acceder a estos datos a través de nuestra API REST.

- La información aquí contenida y la de nuestra API REST se basa en datos provenientes de información pública, de fuentes que estimamos confiables, aunque no podemos garantizar que éstos sean exactos ni completos, ni totalmente actualizados. Las recomendaciones y estimaciones que aquí se emiten no están exentas de errores de aproximación ni podemos garantizar que ellas se cumplan y podrán ser modificadas sin previo aviso.

- Los fondos mutuos fueron categorizados en base a las categorías “Accionario USA”, “Balanceado Agresivo”, “Balanceado Moderado” y “Balanceado Conservador” definidas por la Asociación de Fondos Mutuos al 12 de Febrero del año 2021, que además se pueden revisar en su página web https://www.aafm.cl/

- Se consideró al fondo A como comparativo de Risky Norris por representar el portafolio más arriesgado de las AFP, pese a no necesariamente estar 100% invertido en activos de renta variable. Se consideró al fondo C como comparativo de Moderate Pitt dado que es el multifondo con el riesgo de nivel medio o moderado que ofrece el sistema de AFP, además es un multifondo que ha tenido un porcentaje de renta variable similar a Moderate Pitt. Se consideró al fondo E como comparativo de Conservative Clooney por ser el multifondo con la cartera menos riesgosa, y porque al igual que Conservative Clooney, no tiene un porcentaje mínimo de renta variable en sus límites de inversión, pese a que la duración de la cartera de renta fija del multifondo E es mucho mayor (renta fija de mayor riesgo).

- Se consideraron solo fondos mutuos denominados en pesos.

- Los tres fondos Conservative Clooney, Moderate Pitt y Risky Norris tienen inicio de operaciones el 13/02/2018 con valor cuota inicial igual a 1000, por lo que para todo efecto de cálculos consideramos igual a 1000 el valor cuota del 12/02/2021

- Tanto para los fondos de Fintual como para los de la competencia se consideraron las series de mayor comisión, esto con el fin de tener una comparación desde la perspectiva de un inversionista retail o persona natural que invierte un monto bajo o sin mínimos de inversión. La serie utilizada en Fintual es la serie A, destinado para fines no previsionales, que no tiene mínimos de inversión.

- No se consideraron fondos cuya única serie con historia en la ventana señalada no tenga costos o tenga costo cero.

- Para el caso de las AFP, se utilizaron las comisiones de sus cuentas 2 respectivas, publicadas por la Superintendencia de Pensiones y los valores cuota publicados en la misma página.

- Todas las rentabilidades fueron calculadas netas de comisión.

- Para las métricas agrupadas de cada peer group, se consideró el promedio simple del conjunto de fondos.

- Todas las métricas se calcularon también para períodos de 1, 3, 12 y 36 meses, puedes encontrar la desagregación de estos cálculos acá.

- Para calcular el retorno anualizado, se tomó el retorno nominal del valor cuota de cada fondo, y se aplicó la siguiente fórmula Retornoanualizado=Valor Cuota12/02/2021/ Valor Cuota12/02/2018365/días-1

Donde días corresponde a la cantidad de días transcurridos entre el 12/02/2018 y 12/02/2021. - Para el cálculo diario de la comisión porcentual de las cuentas 2 se desanualizó su comisión porcentual anual utilizando la siguiente fórmula: Comisiondiaria=Comisiónanual / 365

- Para el cálculo de la comisión porcentual promedio anual de los fondos mutuos se utilizaron datos diarios publicados en la página de la CMF y luego se calculó en base a las siguientes fórmulas (donde “comisión” se refiere a lo que la industria llama “remuneración del fondo mutuo”, que es la comisión por gestión que cobra cada administradora, y puede ser fija o variable):

Comisiont=ComisiónVariablet + ComisiónFijatPatrimonioNetot + ComisionVariablet + ComisiónFijat

Comisionanual=365t=2018/02/122021/02/12Comisiont1096