El término “velocidad del dinero” no es muy común y normalmente aquellos que no somos economistas nunca hemos oído hablar de él. ¿Por qué es importante o que nos puede decir sobre la economía actual?

A grandes rasgos la velocidad del dinero mide cuántas veces el dinero se mueve en una economía o cuántas veces cambia de manos; en otras palabras, es la tasa a la cual los consumidores y las empresas gastan el dinero de manera colectiva.

Al igual que otras en variables macroeconómicas, tener una alta velocidad del dinero conlleva a un trade off.

Por un lado, si nos basamos en la teoría, entre mayor sea la velocidad, quiere decir que estamos viendo más transacciones, lo que se suele asociar con crecimiento. Por otro lado, una alta cantidad de transacciones puede indicar un sobrecalentamiento, y por ende, mayores precios e inflación.

Irving Fisher es uno de los economistas norteamericanos más importantes de la primera mitad del siglo XX. Conocido por aportaciones en diferentes teorías incluyendo la monetaria y los ciclos económicos.

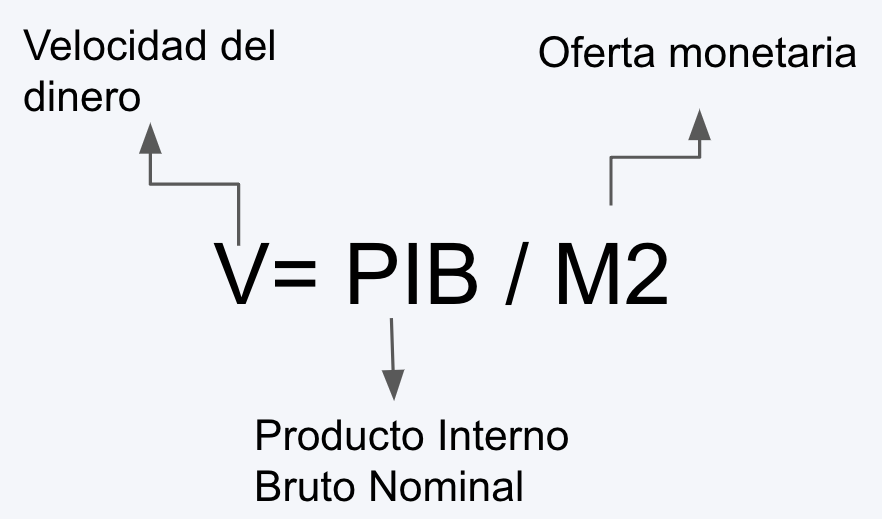

Según Fisher, en su Teoría cuantitativa del dinero (1911), la velocidad es la frecuencia en la que una unidad de dinero es usada para comprar un bien o servicio en un periodo de tiempo determinado. La fórmula que él diseñó para medirla es la siguiente:

Donde:

M2 es la oferta monetaria que se compone por M1 (efectivo, depósitos a la vista o líquidos) + depósitos a plazos menores a Us$100,000.00

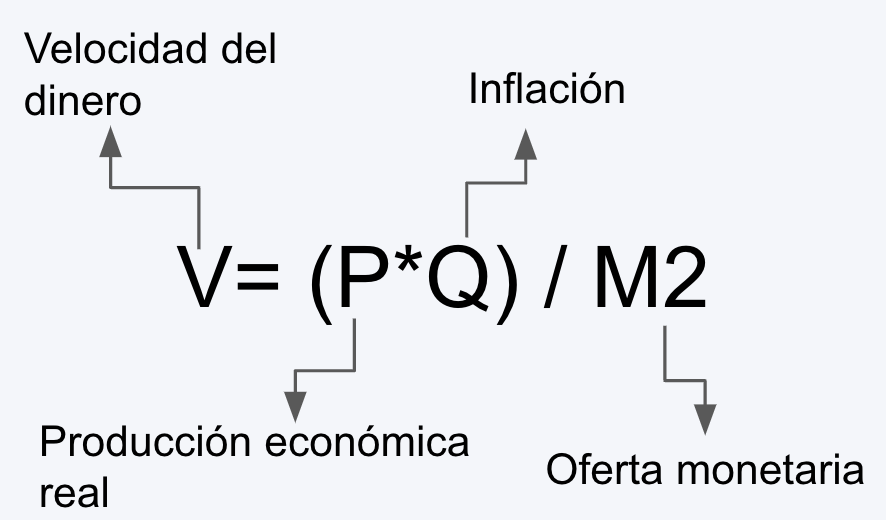

Esto lo podemos traducir en la siguiente ecuación:

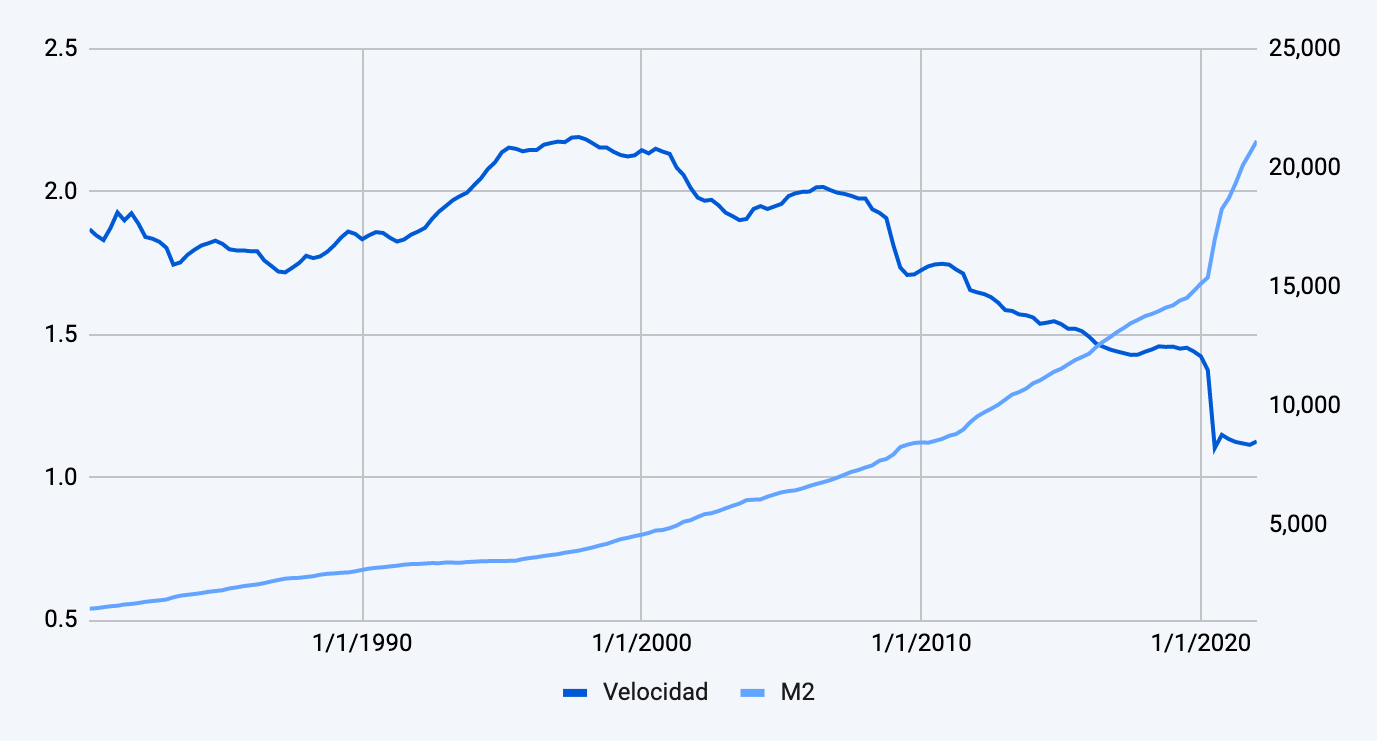

Como podemos ver en la ecuación la oferta monetaria es un factor determinante para medir la velocidad del dinero. Después de la crisis de 2007/2008 la oferta monetaria creció de manera significativa: de diciembre del 2008 a septiembre del 2013 la oferta monetaria creció 47.7% (6.58% anual).

Si dejamos la velocidad del dinero constante, y la oferta monetaria crece a un mayor ritmo frente a la producción económica real, se debió haber visto un aumento en la inflación, o, por el contrario, una economía que crece a pasos acelerados. Sin embargo, del 2008 al 2013, la inflación sólo aumentó ligeramente por debajo del 2%, y la economía en términos reales creció 1.7%. Esto significa que la velocidad del dinero bajó de manera significativa.

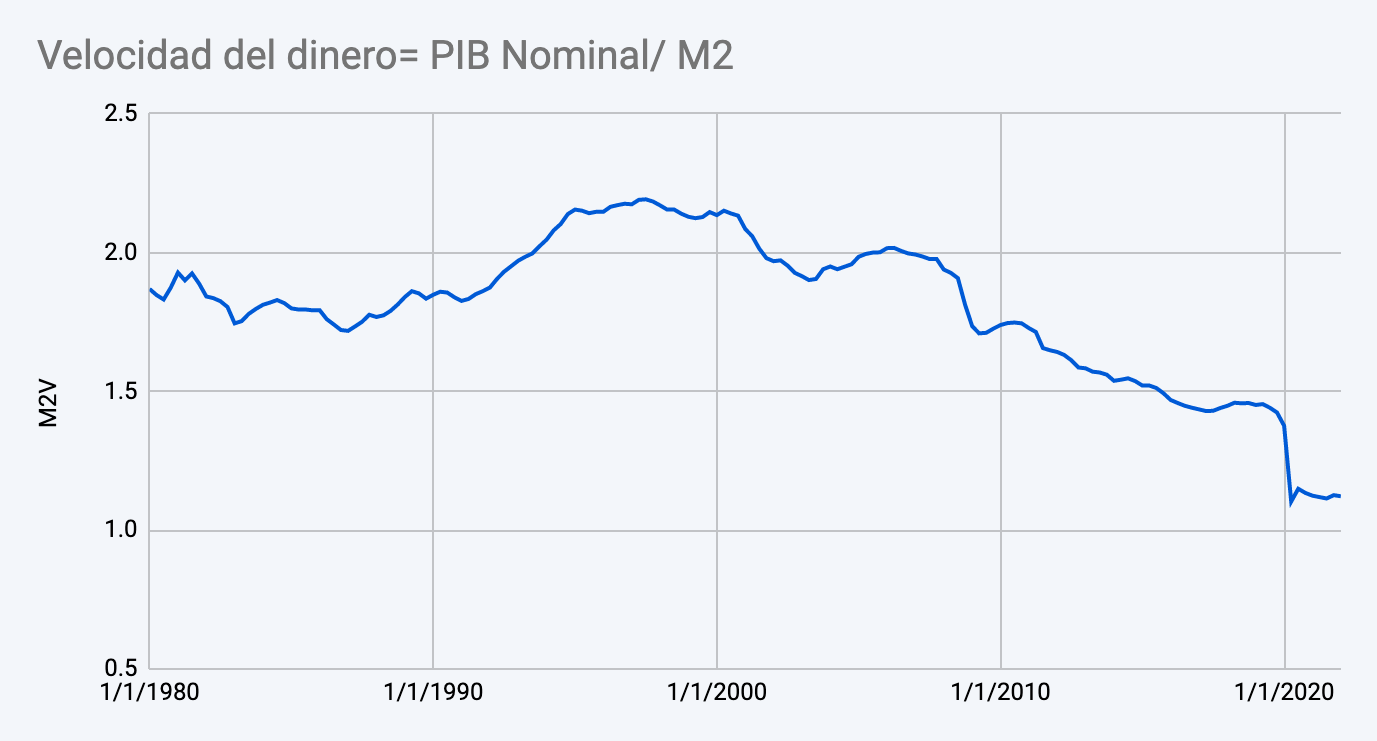

Desde entonces a la fecha hemos visto que esta se ha seguido desacelerando. En 2020 volvimos a ver una fuerte caída. Una caída que nuevamente vuelve a ir de la mano de un crecimiento extraordinario en la oferta monetaria. Del inicio de la pandemia a enero del 2022 M2 aumentó otro 40.5% adicional.

Ahora, ¿cómo ha impactado esto a la velocidad? El último dato publicado por la FED en enero de 2022 muestra que la velocidad del dinero se encuentra en 1.122, niveles cercanos al mínimo que vimos en abril del 2020 de 1.103.

Viendo la gráfica 1 podemos notar de manera mucho más clara el comportamiento que ha mantenido a lo largo de la historia la velocidad del dinero.

A diferencia de las cifras previas a la pandemia, ahora sí podríamos argumentar que estamos experimentando esta inflación de la que hablábamos anteriormente. Pero aún con estos niveles de inflación no se logra contrarrestar el exceso en la oferta monetaria En otras palabras, el denominador le está ganando al numerador, y por ende, la velocidad ha seguido bajando.

Relación entre la oferta y la velocidad del dinero

Considerando la teoría, podríamos deducir que una caída en la velocidad del dinero trae por consecuencia una desaceleración económica o una economía débil.

Esto sería siempre y cuando se mantenga constante la oferta monetaria (inyección de dinero a la economía). Pero en este caso no necesariamente significa esto. Las medidas extraordinarias que ha usado la Reserva Federal han llevado a mantener “artificialmente bajas las tasas en los últimos 13 años”, he aquí la mayor oferta monetaria. Los altos niveles de crecimiento en la oferta monetaria en los últimos 13 años han llevado a esta caída en la velocidad del dinero.

Entonces, para estimular la velocidad la solución sería bajar la oferta monetaria que hay en el sistema. Pero una menor oferta monetaria no significa un retroceso en M2, si no, tan solo, una desaceleración en el crecimiento. Es más, se argumenta que cuando se inyecta dinero al sistema, aun cuando inicialmente se gasta o invierte, este es recibido por alguien más que a su vez vuelve a hacer lo mismo, y este nuevo dinero se mantendrá en el sistema para siempre.

Ahora volvamos a ver la gráfica anterior pero agregando el comportamiento de la oferta monetaria.

Como se ve en la gráfica, durante los últimos 30 años, la oferta monetaria ha crecido bastante. De esto se desprende que la menor velocidad que hemos visto no significa que la economía de Estados Unidos esté menos saludable frente a 2007; sino que existe una mayor cantidad de dinero en circulación por lo que tarda más en cambiar de manos.

La incógnita: ¿a dónde se fue este exceso de liquidez?

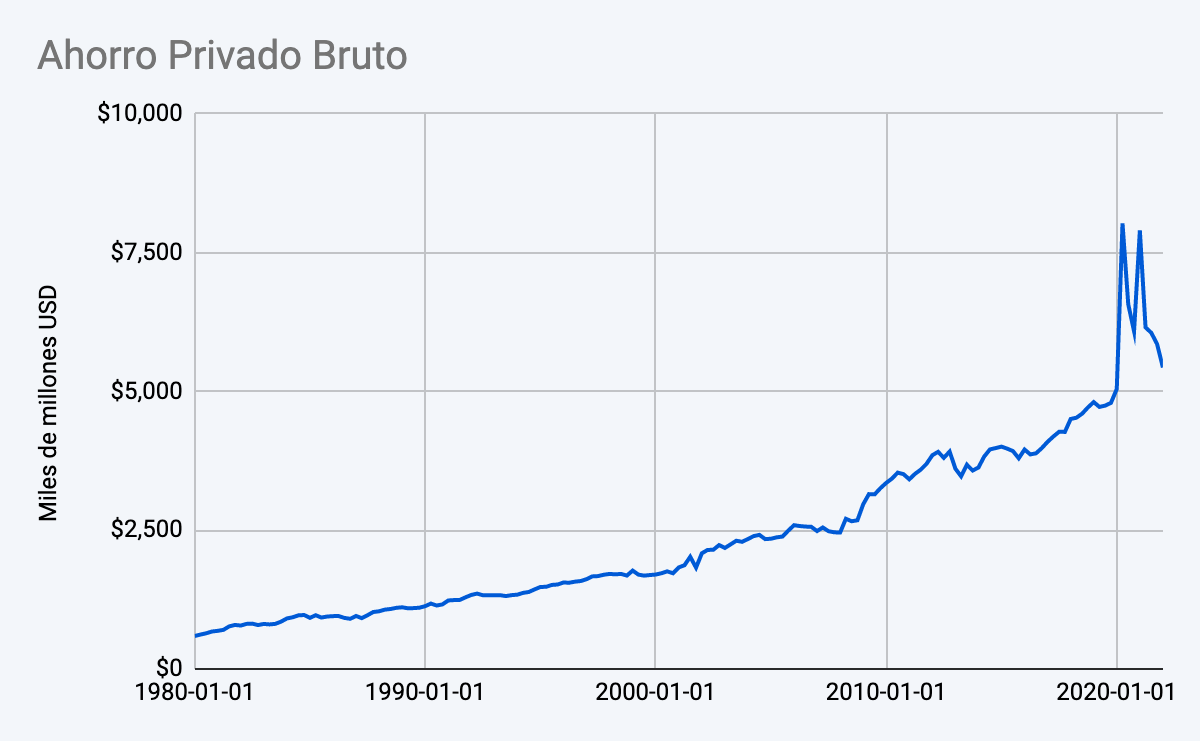

Durante estos últimos 13 años, derivado del bajo nivel de tasas de interés, consumidores y empresas han estado acumulando ahorro, invirtiendo o pagando deudas.

Estas tasas bajas también han llevado a inversionistas a diversificar su capital en otros activos como mercados financieros y bienes raíces, principalmente, lo cual explica su auge en la última década.

En la siguiente gráfica se ve la evolución del ahorro en Estados Unidos. Este índice incluye tanto empresas como consumidores. Existe una clara aceleración después de la crisis económica de 2007/08.

En 2020 toca niveles máximos, producto de los subsidios extraordinarios inyectados durante la pandemia. Si bien esto ya se ha ido normalizando, aún estamos en niveles récord de ahorro.

Lo anterior puede justificar, a grandes rasgos, a dónde se ha ido la mayor oferta monetaria y, por consiguiente, la tendencia a la baja en la velocidad del dinero.

En otras palabras, toda esta oferta de dinero se encontró con demanda de dinero, presente en el mercado de capitales estadounidense, lo que permitió mantener la inflación contenida durante la última década.

¿Cómo afecta esto a mis inversiones?

La velocidad del dinero puede decirnos qué tan saludable está una economía.

Considerando esto, la velocidad del dinero es una métrica a tener en cuenta dentro de portafolios de inversión para medir la resiliencia de la economía estadounidense (o cualquier otra economía).

La velocidad del dinero es una métrica que ha sido usada comúnmente por algunos analistas en Wall Street. Previo a la crisis en 2007 el aumento en la oferta monetaria en el ciclo económico expansivo había sido inferior al 5% anual. A inicios de los ochentas la oferta monetaria subió en promedio 10% durante tres años, para luego normalizarse.

Considerando lo anterior, podemos ver que el ciclo (13 años) con un aumento en la oferta monetaria del 15% anual es extraordinario. Esto implica que realmente esta métrica te diga poco, ya que el retroceso se ha dado justo por esta mayor liquidez.

Como sea, la velocidad del dinero, más que una señal de trading, nos ayuda a entender la relación entre inflación, oferta monetaria y crecimiento, y así sacar mejores conclusiones sobre la naturaleza de posibles shocks de precios que pueda experimentar la economía a lo largo del tiempo.