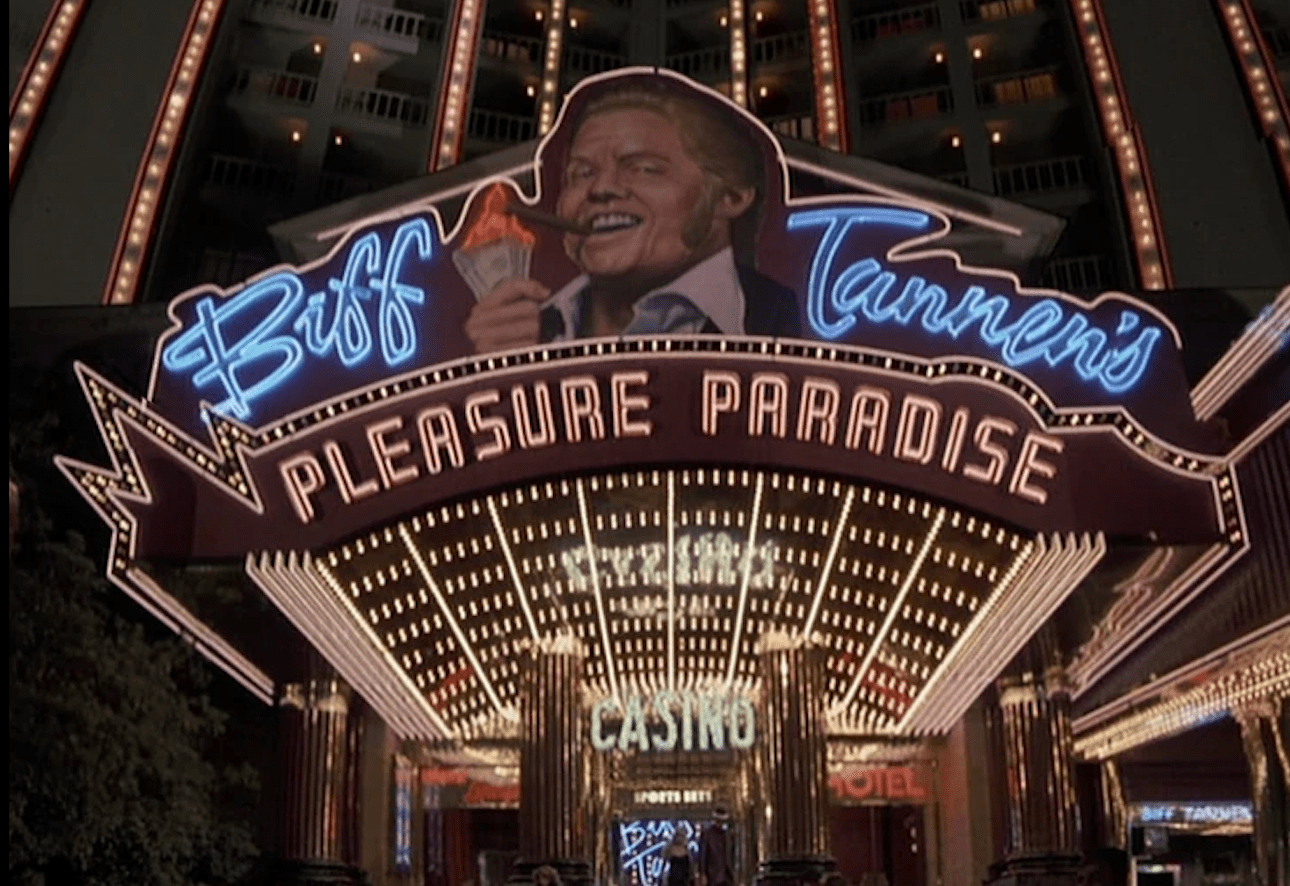

En la película Volver al futuro II, el némesis del cool Marty McFly, Biff Tannen, transforma la plácida ciudad de Hill Valley en una versión decadente de Las Vegas, todo gracias a que se hace millonario con un almanaque deportivo (un anuario con todos los resultados deportivos de la década) que le entregó su versión del futuro. Con esa información en mano, apostó y ganó una fortuna.

Cuando vi esa parte de la película, pensé lo tonto que era Biff. De todas las opciones, ¿por qué eligió algo tan rebuscado como un almanaque? Sin mencionar lo complejo y poco piola que es ganar tantas apuestas deportivas seguidas. Si yo tuviese una máquina del tiempo le habría dado a mi yo pasado algo tan simple como una lista con los precios diarios de la bolsa. O mejor aún, los niveles de inflación del país.

Predecir inflación: más rentable (y difícil) que predecir el resultado del mundial.

En un post anterior explicamos cómo el mercado termina llegando a una expectativa “promedio” sobre el valor futuro de inflación. Ante este escenario, para hacerte millonario, solo tendrías que tomar la lista de niveles de inflación que te llegó del futuro y ver dónde el mercado está equivocado: después solo necesitarías comprar o vender activos que el mercado está asignando mal un precio, porque cree que la inflación será distinta a la real. Comprarías activos que están baratos al considerar la inflación real (como bonos, depósitos a plazo, futuros de inflación, etc.) y venderías los que están caros. A esto se le llama arbitraje. Y si tuvieras la certeza de que tu información es correcta, podrías hacerlo por montos estratosféricos y hacerte muchísimo más rico que Bill Tanner y su mugroso casino.

El problema es que obviamente no tenemos máquinas del tiempo, además de que el mercado se devana los sesos día a día tratando de predecir todo lo que pueda suceder en la economía, incluyendo la inflación, haciendo increíblemente difícil pillar al mercado en sus errores.

En conclusión, necesitas predecir al menos tan bien como la predicción promedio del mercado si quieres tener retornos extraordinarios.

¿Y qué tan buena es esa predicción?

Como se ve en el gráfico, hay muchas oportunidades para ganar plata si tan solo conociéramos el futuro. A pesar de todos los incentivos para predecir la inflación bien, hay momentos en los que el mercado está bien perdido, sobre todo cuando la inflación se dispara por efectos puntuales o “shocks inflacionarios” (como el 2008 o el 2022), donde simplemente es imposible prever eventos como una guerra que suba los precios de los combustibles, o una crisis financiera global.

Si vemos cómo el mercado predice la inflación en una ventana más corta de tiempo (por ejemplo, 3 meses), se ve que hacen un mejor trabajo. Esto resulta un poco obvio: en 3 meses existen menos chances de que sucedan cosas inesperadas que en 12 meses. Esto también significa que si quisieras intentar predecir la inflación solo para plazos más cortos, probablemente te sería más fácil, pero el mercado también lo hace mucho mejor, dejando menos espacio para el arbitraje.

¿Cuánto esfuerzo hay en predecir la inflación?

¿Cómo llega el mercado a estas expectativas?, ¿tiene una bolita de cristal?

En realidad hay muchas manos y cerebros dedicados a tratar de estimar algo como la inflación en Chile, y ni mencionar si hablamos de países más influyentes para el mercado como Estados Unidos.

En el mundo de la academia la predicción de la inflación es un tema candente de intenso estudio. En Scholar Semantic (un buscador de papers académicos) si buscas por “Inflation Forecasting” (predecir inflación) te encuentras con más de 292.000 estudios en la última década.

Y no solo es un esfuerzo teórico. Por ejemplo, las prestigiosas universidades MIT y Harvard se han unido en el “Billion Price Project”, donde han desarrollado modelos masivos de análisis de cientos de millones de precios en línea para estimar a tiempo real los niveles de inflación en múltiples países. Todo este esfuerzo ni siquiera se le puede definir como predicción, ya que solo apuntan a estimar el próximo número mensual (lo que se denomina now-casting).

En el mundo menos académico de las mesas de inversión, si bien no hay una estadística de todo lo que hacen, es fácil ver que la gran mayoría de las empresas de inversión tienen economistas y equipos dedicados a hacer estimaciones de este tipo. Por ejemplo, Bloomberg (el mayor proveedor mundial de datos del mercado) tiene 18 estimaciones para la expectativa de inflación para fines del 2023 en Chile (la mayoría de bancos extranjeros, que no incluye las empresas de inversión y bancos locales). Para el caso de la inflación norteamericana, el número de estimaciones en Bloomberg salta a 67, incluyendo universidades, institutos de estudio y una plétora de bancos y fondos de inversión.

¿Entonces, qué puedo hacer?

El ex presidente de Chile don Ramón Barros Luco dijo alguna vez «No hay sino dos clases de problemas [en política]: los que se resuelven solos y los que no tienen solución».

En el caso de la inflación, y cómo invertir pensando en ella, sucede algo parecido. Predecir la inflación mejor de lo que lo hace el mercado es un problema sin solución, ya que de existir una mejor predicción el mercado ya se habría ajustado.

De esta manera, independiente del tipo de activo (depósito a plazo, bono, fondo mutuo), nuestra visión sobre la inflación es irrelevante para invertir a menos de que tu predicción sea mejor que la del mercado, haciendo que el retorno esperado de tu inversión sea el mismo independiente si tomas más o menos inversiones indexadas a la inflación (como depósitos en UF), ya que el mercado ya “arbitró” cualquier diferencia posible en base a su mejor predicción.

Así que la mejor decisión sigue siendo invertir de manera diversificada y acorde a tu riesgo, independientemente de como veas que se viene la inflación… A menos claro que viajes en el tiempo (si es así, te invitamos a postular aquí 😁).