¿Qué hace un banco? “Guardar el dinero”, es la primera cosa que se me viene a la cabeza.

Y me acuerdo del Profesor junto a Tokio y Nairobi intentando sacar los ahorros de una bóveda subterránea.

En las series los bancos parecen impenetrables, pero en realidad: ¿pueden llegar a caer los bancos?

Lo que ha pasado estos últimos días nos dice que sí, que pasa y puede tener implicancias en varios actores de la economía.

Y la razón es que los bancos hacen más que guardar tu dinero. Los bancos con este dinero guardado (depósitos) le dan préstamos a personas, empresas, o incluso países, comprando bonos de gobierno.

¿Cuándo un banco pudiese llegar a quebrar?

¿Te acuerdas de ese amigo al que le prestabas dinero en la prepa y nunca te lo devolvía? Bueno, como él, tú o yo, o cualquier empresa pueden llegar a quebrar cuando no son capaces de pagar lo que deben.

Y el caso de los bancos no es distinto.

En general pasa cuando los bancos no tienen liquidez para cumplir sus obligaciones. La causa más común ocurre cuando el valor de los activos del banco cae por debajo del valor de las obligaciones del banco con los acreedores y depositantes.

Cuando un banco está en esta situación, puede intentar pedir dinero prestado para pagar a sus depositantes. Pero esto puede traer miedo y hacer que los depositantes corran e intenten sacar su dinero, lo que se conoce como corrida bancaria.

Y algo así es lo que está pasando ahora.

¿Qué tan común es esto?

Desde el 2001, la Corporación Federal de Seguro de Depósitos (FDIC, por sus siglas en inglés) ha contabilizado un total de 562 quiebras bancarias en Estados Unidos. Y el peak se dio después de la quiebra del Washington Mutual Bank en 2008, en el inicio de la crisis subprime.

Como podemos ver, desde hace dos años no había ninguna quiebra de un banco en Estados Unidos. Y la razón principal es que después de la crisis subprime los requerimientos de capital se endurecieron, y obligaron a los bancos más grandes a tener un porcentaje de activos muy líquidos mucho mayor.

Pero no todos los bancos tuvieron que regirse bajo estos requerimientos tan estrictos y hoy vemos caer a bancos medianos en EE.UU.

¿Y cómo llegamos a este punto?

Un poco de historia. El 2020 y 2021 fueron años de muchísima liquidez. El dinero caía de los árboles. Este fenómeno no se dio solo en Estados Unidos, sino que en todo el mundo, y trajo el gran problema que estamos enfrentando hoy: la inflación.

Como había tanta liquidez, muchas startups consiguieron financiamiento y tenían que guardar el dinero en algún lado.

Y aquí el banco de las startups, Silicon Valley Bank (SVB), fue el lugar donde muchas dejaron sus depósitos. SVB aumentó su base de depositantes y así sus depósitos desde 55 mil hasta 148 mil millones de dólares entre 2019 y 2021.

SVB hasta la semana pasada era el dieciseisavo banco más grande de Estados Unidos, con un total de 209 mil millones de dólares en activos.

Como el banco (como cualquier empresa) tiene que generar valor para sus accionistas, decidieron invertir este dinero de sus depositantes en renta fija de alta duración.

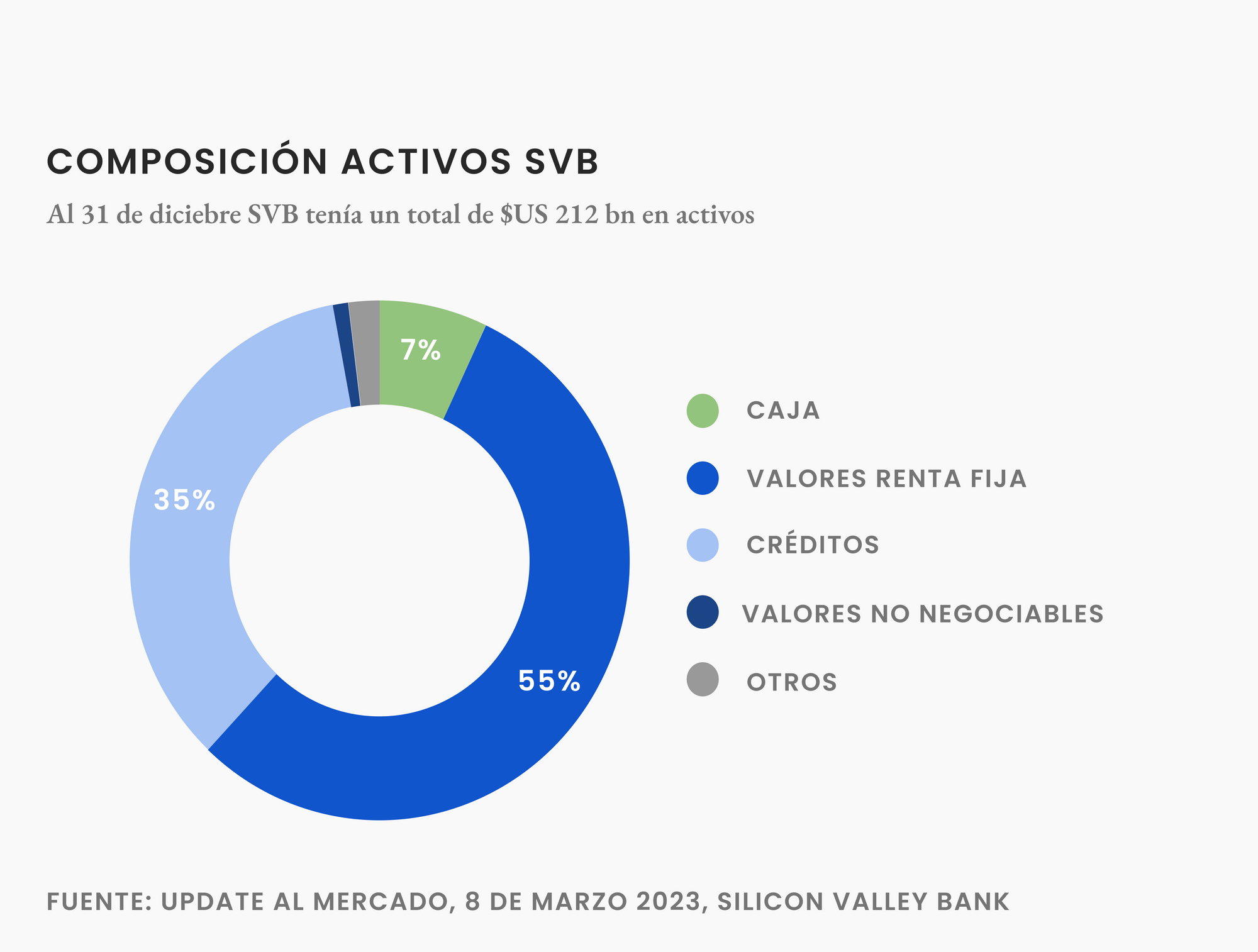

A números del 31 de diciembre de 2021, el 55% de sus activos estaba en instrumentos de renta fija. Y su ratio de créditos a depósitos era de los más bajos entre sus comparables.

Lo que pasó con SVB, es que en 2022, con el aumento de la inflación, la FED comenzó a subir las tasas de interés, y con esta alza en las tasas, el precio de los bonos comenzó a caer, y con ellos el valor económico de los activos de Silicon Valley Bank.

Por otro lado, las startups, al conseguir menos posibilidades de financiamiento, comenzaron a hacer uso de estos depósitos.

Al parecer SVB tenía todo bajo control. Por lo menos hasta la semana pasada, que valorizó a mercado (mark to market) su cartera de renta fija y anunció un aumento de capital para mejorar su liquidez. Pero no tuvo mucho éxito.

Al hacer esto, sus depositantes vieron la posibilidad de que el banco no pudiese pagar sus obligaciones y comenzó la corrida bancaria. Y lo demás ya lo conocemos.

¿Y quién tiene la responsabilidad?

Veamos algunas de las razones principales por las que llegamos a este punto.

Tomar más riesgo del que podían soportar. Los bancos siempre tienen activos de largo plazo y pasivos de corto plazo, pero aquí se llevó al extremo. Silicon Valley Bank tenía un descalce de duración entre sus activos (comprando papeles de renta fija de largo plazo) y sus depósitos (obligaciones a corto plazo).

El alza de tasas. Recordemos que la FED lleva ya varios meses subiendo la tasa de interés en Estados Unidos para combatir la inflación. Y como ya les hemos contado en otros artículos, la FED ha implementado una política monetaria súper restrictiva comparado con lo que venía haciendo en la última década, lo que tiene efectos tanto en la actividad económica como en la banca.

¿Y el impacto?

Primero, muchos depositantes no lograron sacar su dinero de este banco. Sin embargo, gran parte de los depósitos fueron cubiertos por el seguro de la FDIC (Federal Deposit Insurance Corporation). Otros, probablemente se vean cubiertos por las ayudas que implementará el gobierno central de Estados Unidos y la FED.

¿Podrían haber más corridas bancarias? Bancos pequeños que no tienen restricciones de capital tan estrictas como los bancos más grandes podrían estar pasando por condiciones similares. Pero no lo sabemos.

¿Y es seguro tener dinero en el banco?

Algo que hemos dicho muchas veces es que tener todo tu dinero en el banco no es una buena idea. La razón principal no tiene que ver solo con la inflación y que el dinero está quieto.

Volviendo al comienzo, los bancos prestan tus depósitos, y ante un mal manejo de riesgo de crédito, o decisiones incorrectas de en qué invertir sus activos podrían afectar que puedas sacar tu dinero.

Por eso los bancos están tan regulados, tienen requerimientos de capital estrictos y sus depósitos tienen garantías estatales. Pero es una lata que tengas que pasar por algo así.

Déjate en la cuenta corriente lo que necesites para el día a día, para gastos inmediatos. Si hay gastos que puedes planificar con más de 2 días puede estar invertida en fondos tipo money-market de muy bajo riesgo.

¿Y qué queda ahora?

La buena noticia es que la razón por la que esto sucedió es muy diferente a la del 2008, donde vimos a muchos bancos quebrar. Si recordamos, en la crisis subprime muchos de los bancos que se declararon insolventes fue por tener créditos de muy mala calidad que no valían nada, y que provocaron un colapso del sistema. Hoy lo que le pasó a Silicon Valley Bank fue por tener bonos del tesoro estadounidense que cayeron mucho de precio debido a la subida de las tasas de interés. Es decir, son bonos de alta calidad y garantizados por el gobierno de Estados Unidos, sin un riesgo de crédito relevante. De esto se desprende directamente que esta“crisis” no está ni cerca de parecerse a lo vivido el 2008, más bien parece ser algo aislado e idiosincrático al (mal) manejo de riesgos de un banco en particular.

Y si quieres saber más, ayer nuestro equipo de inversiones estuvo hablando en un live que puedes revisar acá: