Como cuando íbamos al colegio y nos ponían calificaciones

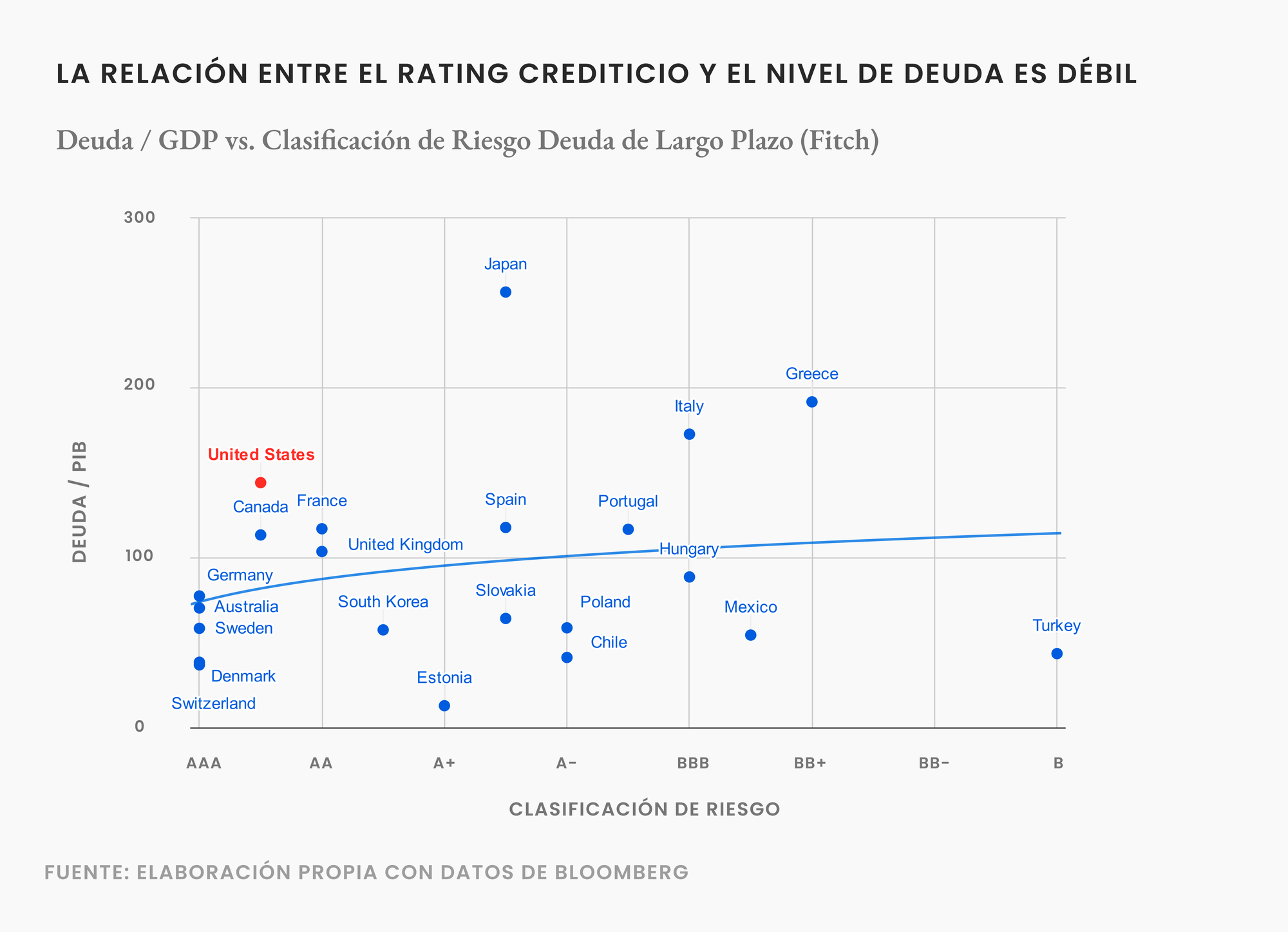

Así las deudas de los países tienen calificaciones. Son tres las principales “agencias calificadoras” en el mundo: Moody’s, Standard & Poor’s (S&P), y Fitch Ratings, y estas asignan notas a compañías y a países dependiendo de la capacidad que tienen de pagar sus deudas, a criterio de las calificadoras.

Y al igual que las notas de la escuela tienen distintas escalas de medición, por ejemplo van de A+ a D- en Estados Unidos, de 0 a 100 en México y de 1 a 7 en Chile, también las agencias calificadoras tienen distintas notaciones. Pero todas se dividen en “grado de inversión” y “grado especulativo”. La mejor nota es la AAA para S&P y Fitch (Aaa para Moody’s), y la peor, es decir, cuando el país ya está en impago, es D.

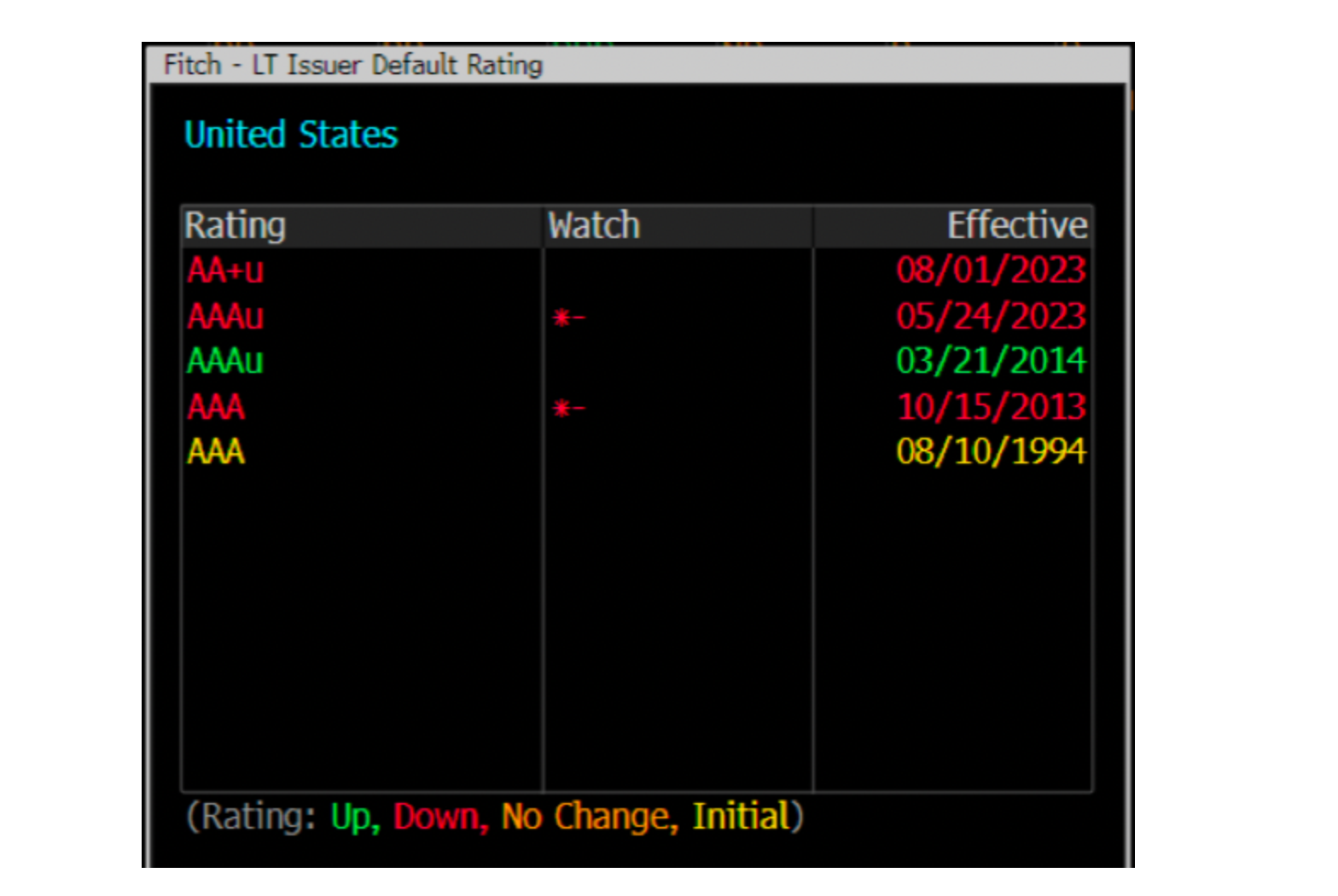

A las calificaciones también les ponen orientación (“watch” en inglés), que puede ser neutral, positiva o negativa. Si el watch es positivo (negativo) significa que hay una alta probabilidad de que la nota aumente (baje) en los próximos meses.

El 1 de agosto Fitch le bajó un escalón la nota a Estados Unidos

A grandes rasgos, la reducción de la nota se debió al deterioro en la situación fiscal del país. Primero, porque no hay planes de que el gobierno se vaya a apretar el cinturón en términos de gasto, ni en el corto ni en el mediano plazo. Y además porque cree que las mayores tasas de interés y la desaceleración del crecimiento económico aumentarán la carga de la deuda.

Fitch ve un problema de gobernanza, y señala las sucesivas disputas que tuvieron los políticos por aumentar el límite de deuda. Es en parte por ese problema de gobernanza que no cree que el país pueda atender los retos estructurales que presionarán las finanzas del país en el mediano plazo, como el envejecimiento de la población.

Fitch no es el primero en bajarle la nota a Estados Unidos

Por muchos años Estados Unidos tuvo la mejor calificación. Un 7 limpio, en escala chilena. S&P fue el primero en reducir la calificación crediticia de AAA a AA+, en 2011. Lo justificó principalmente por una pérdida de gobernanza, al igual que Fitch.

En el corto plazo las consecuencias seguramente serán limitadas

La situación fiscal efectivamente se ha deteriorado y no se ve que eso vaya a cambiar pronto. Sin embargo, es difícil imaginar un escenario donde Estados Unidos tenga dificultades para pagar sus deudas. Siempre y cuando los políticos se pongan de acuerdo para aumentar su límite de endeudamiento, el país puede generar el dinero para pagar sus obligaciones.

Efecto en los mercados

Si bien la noticia del recorte de clasificación de EE.UU dio la vuelta al mundo, es importante entender que los mercados miran hacia el futuro, y parte de esto ya estaba incorporado en los precios. Como mencionamos arriba, previo al recorte de clasificación, las agencias le dan un watch negativo al emisor. En el caso de Estados Unidos, ya se lo habían dado en mayo.

A futuro, esperamos que el perfil crediticio de Estados Unidos se mantenga estable, y siga siendo percibido como un emisor fiable, como lo ha sido siempre. Recordemos que esta rebaja en la nota es una baja marginal y que viene desde la nota más alta posible. En esa misma línea, es difícil que este tema sea un driver relevante para los mercados de renta variable en el mediano plazo.

Donde sí puede haber un poco más de actividad es en los mercados de crédito corporativo en Estados Unidos. Esto porque los bonos de empresas suelen estar estrechamente ligados a la percepción de riesgo de pago de los respectivos bonos soberanos. Por lo tanto, de empeorar la situación con otras clasificadoras, podrían llegar también rebajas en clasificaciones en compañías americanas.

De todas maneras, creemos que los factores preponderantes en el corto plazo para los principales índices accionarios, como el S&P 500, seguirán siendo macroeconómicos, en particular lo que suceda en la próxima reunión de la Reserva Federal respecto del futuro de la política monetaria estadounidense.