La tasa LIBOR fue la más usada por décadas para el cálculo de instrumentos financieros. En el mercado de capitales era una convención que nadie cuestionaba. Pero ya no va más.

Desde 2021 ya no hay instrumentos nuevos que puedan ser valorados usando esta tasa y el 2023 marcará el último año en que los existentes hagan su valoración usándola. Después de esta fecha deberán hacer una conversión a una nueva tasa: Secured Overnight Fund Rate (SOFR) .

¿Qué pasó para que una tasa tan familiar para todo el mundo (literalmente) tenga un final así? Acompáñenme a ver esta historia.

¿Qué es la tasa LIBOR? Un poco de historia y contexto

Son los 80, en la radio irrumpe Madonna, y el britpop junto a la música disco acompañan un mundo que quiere salir de unos oscuros 70 (crisis del petróleo, inflación, guerras alrededor del mundo). En las universidades un aire económico liberal se conectó rápidamente con la política para iniciar un plan de desregulación que le diera mayor flexibilidad a los bancos (Reegan en U.S. y Thatcher en U.K.).

Con una cancha más grande, los instrumentos financieros denominados derivados fueron ganando terreno, por sus–aparentes–increíbles condiciones: son contratos que cuestan 0 al inicio y solo si ocurren ciertas cosas en el mercado se activan, permiten fijar tipo de cambio, cambiar una tasa fija por variable, etc. También estas innovaciones financieras permitían apalancarse varias veces sobre un mismo instrumento: puedo ganar varias veces sobre un mismo activo, aunque también perder. Pero en estos tiempos nadie piensa en ellos. Con toda esta intensidad en el mundo financiero, los banqueros se dieron cuenta que debían ordenarse para la valoración de instrumentos, si no todo se podría complejizar mucho, y en el fondo queríamos transar rápidamente.

Así fue como los bancos más importantes del mundo (Barclays, Jp Morgan, etc) acordaron en los 80 usar una misma tasa de interés en la valoración de sus contratos, y que funcionaría como una convención. Para ponerlo en práctica, estudiaron varias fórmulas. Eligieron una basada en el consenso: diariamente se les pregunta a los operadores de mercados “¿A qué tasa de interés prestarías hoy considerando las condiciones de mercado actuales hasta las 11 AM?” (1). Con estas respuestas se podía armar una tasa de referencia que funcionara a distintos plazos: así nace la London InterBank Overnight Rate (LIBOR).

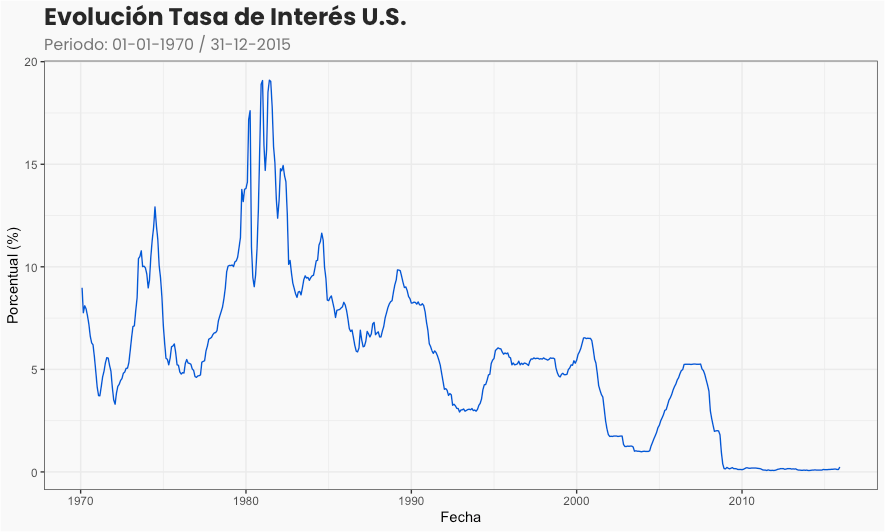

Por muchos años funcionó de maravilla y nadie hacía doble click ni se cuestionaba nada. Era un mundo de tasas bajas: si en 1980 la tasa de interés llegó a 17.5%, para 1993 era de apenas 2.96% (2). Todos estos ingredientes combinados generaron el mayor dinamismo bancario de la historia.

Llega la crisis

Ya es 2008 y los lobos de Wall Street de pronto se ven sorprendidos por un crash estrepitoso de mercado. Todos se preguntan cómo diablos pudo haber sucedido algo así.

En mayo de ese año los periodistas Carrick Mollenkamp y Mark Whitehouse del Wall Street Journal dan un golpe con un artículo que cuestiona la LIBOR (3). Insinúan que se pudo haber cobrado una menor tasa en ese periodo, y que la gente habría pagado de más por una tasa que se basaba en encuestas a personas que operaban en la misma industria. El escándalo fue inmediato. Sin embargo, los cuestionamientos no pasaron a mayores, habían problemas más serios que resolver.

Pero unos años después, cuando nuestra tasa amiga ya parecía haber capeado la ola, el Financial Times publica una carta de un antiguo operador de Morgan Stanley que admitía haber participado en un esquema de manipulación activa de la LIBOR desde 1991. Este fue el golpe de K.O. necesario para hacer escalar este asunto desde una materia de ingeniería financiera a un escándalo global. Hablamos de un volumen total de 12 trillones de dólares (la mitad del PIB total de U.S.) y cada peso extra pagado en intereses correspondía a un esquema de fraude concertado. Se abrió una arista penal de inmediato y, entre otros, Barclays fue obligado a pagar una multa por una cifra cercana a los 250 millones de dólares.

La diferencia

La pregunta natural que surge en este punto es: ¿pero cómo es posible que una tasa que todos los operadores de mercado miraban, usaban y conversaban diariamente fuese a estar manipulada artificialmente y que solo luego de un reportaje periodístico saltara a la luz?

Si bien es cierto que siempre hubo algo de suspicacia por su metodología, hay que imaginarnos un mundo sin una tasa de referencia común: cierras un contrato con un operador chino y te propone usar la tasa del Banco Central de Tombuctú para calcular tus flujos futuros y así ponerle un valor al contrato. Un mundo sin una tasa de referencia es un mundo complejo, un poco caótico y esencialmente más caro. La LIBOR era simple, barata y conocida por todos.

El otro argumento es que previo a la crisis del 2008, no existía la ingeniería financiera de hoy en día, o al menos no se había expandido tanto, y se suponía que la LIBOR igualaba a una tasa libre de riesgo (esa era la convención de aquel entonces). La realidad, con los datos a la vista, es que era apreciable la diferencia entre una tasa consensuada (LIBOR) y otra tasa que se construya a partir de transacciones reales.

LIBOR vs OIS

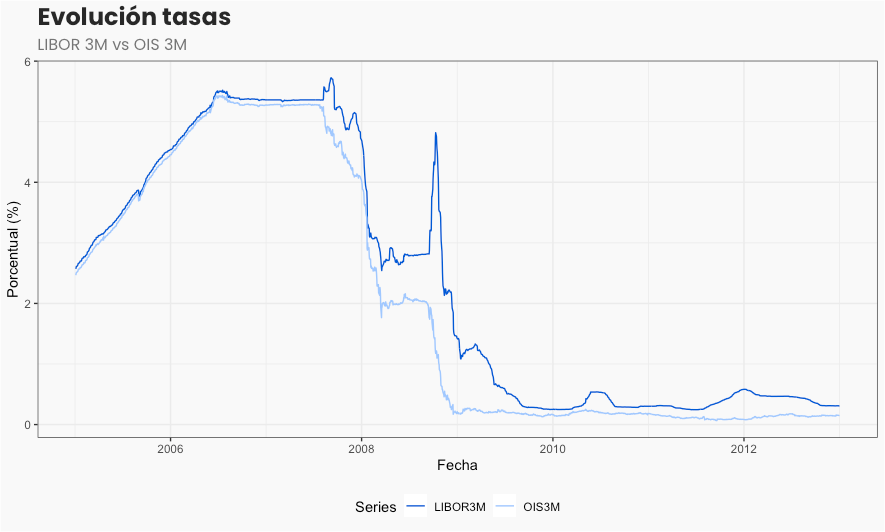

Si hacemos una comparación usando la LIBOR y la Overnight Index Swap (OIS), construida con la tasa de los contratos swap de 1 día, podemos ver la diferencia. Los bancos hacen esto comúnmente para usar su plata ociosa y ganar un poco, y otros piden para ordenar su balance estructural, por ejemplo.

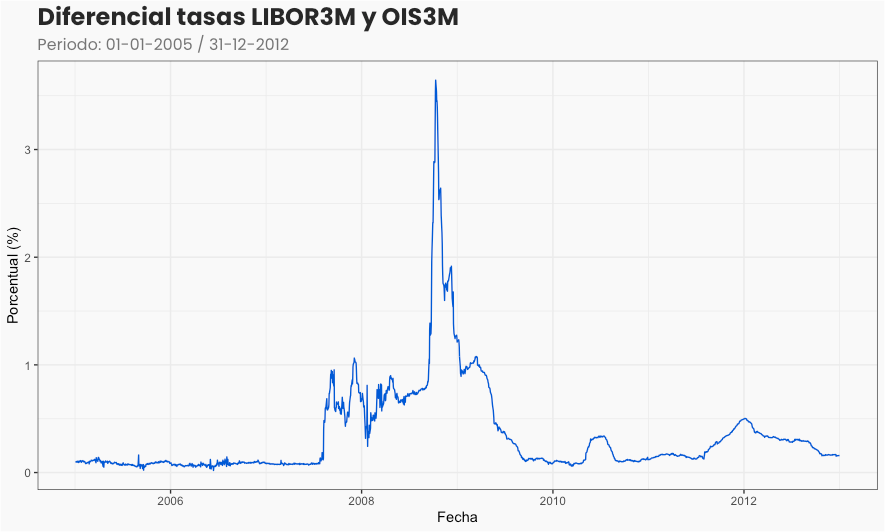

Hagamos doble click sobre el periodo 2005-2012, donde se observan 2 etapas: la primera desde el inicio de la serie (2005) hasta fines de 2007, y que muestra como LIBOR y OIS eran prácticamente indiferentes. Esta es la época en donde todo iba de maravillas y nadie ponía ojo en los riesgos relevantes por cada transacción. Pero luego en la segunda parte, desde 2008, vemos diferencias (spread) que son apreciables incluso a simple vista. A continuación podemos ver esto si graficamos el diferencial de tasas entre ambos recordando que lo esperado debiese rondar el 0:

Lo que revisamos recién tiene un impacto enorme en el costo de los instrumentos adquiridos: si tomas un contrato por 500 millones de dólares y debes pagar 1% extra mensual, ello implica el pago de 5 millones de dólares, que llevado a valor presente para un contrato que dure X años implica varias decenas de millones de dólares extras pagados sin razón.

Ahora tomen el ejemplo anterior y llévenlo a la magnitud del mercado del que hablamos. Una muestra: los tristemente célebres Fannie Mae y Freddy Mac, instituciones gubernamentales del mercado de vivienda que iniciaron la crisis del 2008 con su caída, acusaron que esta manipulación les costó un par de billones de dolares. Algo llamativo, y que seguramente vieron quienes destaparon este escándalo, fue que al observar este último periodo señalado (2005-2012), en ningún momento la LIBOR estuvo por debajo de la OIS. Siempre el spread fue positivo (LIBOR - OIS), lo que podría apuntar a una intención deliberada por sumarle algunos puntos a la tasa en base a lo que los operadores observaban en sus transacciones diarias.

Así y todo, la transición ha sido compleja. El costo de cambiar la tasa viene desde distintas direcciones. Hasta 2019 la LIBOR seguía siendo ampliamente preferida en el mercado y todas las nuevas tasas de referencias alternativas eran muy reducidas en su nivel de mercado comparado con la reina, LIBOR.

Un nuevo amigo en el vecindario: SOFR

En el 2017 salía humo blanco desde la reserva federal de New York. Un selecto comité de esta institución seleccionó la nueva tasa que reemplazaría a la LIBOR, se trataba de la Secured Overnight Funding Rate (SOFR). Esta tasa tiene un método de construcción mucho más objetivo que su predecesor, se basa en la tasa de préstamo de fondos interbancario y es publicada por la FED de New York diariamente desde 2018. Es decir, pasamos de una tasa elaborada en base a una encuesta, a una que usa los valores efectivamente utilizados para generar esta referencia.

Pero este acuerdo es recién el primer paso de un largo camino para mover un mercado que, recordemos, representa buena parte del PIB mundial. Esto se ha ido haciendo en distintas fases, las 2 más importantes son las que te contaba al principio: el 2021 fue el último año en que se podían generar nuevos contratos usando LIBOR y mayo del 2023 marcará el límite para usarla como tasa de referencia. Los contratos aún existentes estarán obligados a cambiar la tasa. No es un dato menor: se calcula que el costo del cambio ronda los cientos de millones de dólares y los contratos que deberán cambiar forzosamente de tasa están valorizados en algo así como 5 trillones de dólares.

Para suavizar el aterrizaje se han propuesto varios caminos y se ha sido benevolente con las fechas límite. Los datos muestran que este cambio tardó en madurar en el mercado, pero poco a poco SOFR ha ido ganando terreno. De acuerdo a los datos recopilados, en mayo 2021 se transaron 189 billones y un año después esa cifra creció fuertemente a 1.9 trillones, y en los últimos datos publicados este 8 de diciembre recién pasado, ya llegaba a 2.6 trillones de dolares. El efecto inverso fue ocurriendo con la LIBOR. Las instituciones financieras en su mayoría han intentado hacer la transición previo al deadline y así poder negociar de mejor manera las adecuaciones de tasa. Bloomberg nos entrega un buen resumen del cambio que ha experimentado el mercado en el uso de tasas:

Espera, ¿esto impactará en mis inversiones?

En Fintual no transamos directamente con instrumentos derivados, por lo que no tendríamos que asumir algunos de los costos de transición expresados previamente en este artículo. De todas formas, esperamos que estos cambios introducidos en el mercado de capitales ayuden en el mediano y largo plazo a reducir los costos de transacción.