La inversión pasiva es un tipo de estrategia de inversión que ha ganado gran popularidad durante las últimas décadas.

Hoy, el 46% del total del mercado de fondos públicos en Estados Unidos corresponde a vehículos catalogados como de estrategia pasiva. Si la tendencia sigue, antes de 2026 el tamaño del mercado de vehículos de inversión pasivos superaría al de vehículos activos.

A pesar de su popularidad, aún existen desafíos y discusiones que zanjar.

Por un lado, no existe una única definición de inversión pasiva. Si bien existe cierto consenso en que la inversión pasiva hace alusión a filosofías de inversión que buscan no generar un exceso de retorno por sobre el mercado, muchas veces queda abierta la pregunta hasta qué punto una estrategia deja de ser pasiva.

Por otro lado, muchas de estas definiciones no toman en cuenta temas prácticos que enfrentan los gestores de inversiones globales. Por ejemplo, un portafolio pasivo adecuado para cierto inversionista puede variar en función de su nivel de riesgo, su estructura tributaria y la moneda de origen en que realiza la inversión.

En este artículo buscamos definir qué es una estrategia de inversión pasiva en base a un levantamiento histórico de las diversas definiciones existentes, analizar sus deficiencias, plantear los principales desafíos que afrontan estas estrategias y proponer una definición que agrupe estas problemáticas desde la perspectiva de un inversionista global.

Historia

El término passive investment surgió en los años 70, pero la historia de la inversión pasiva empezó bastante antes, con la creación de los índices accionarios. El primer índice accionario fue el Dow Jones, en 1884 (300 años después de la aparición de las bolsas de valores). A partir de ahí, surgieron una serie de índices para seguir el comportamiento de las distintas bolsas.

Con el término de la segunda guerra mundial y el boom de los mercados accionarios, académicos de distintas universidades empiezan a investigar el comportamiento de los mercados financieros. En 1952, Markowitz introduce su teoría moderna de portafolios, donde plantea la disyuntiva, o el trade off, entre el riesgo y el retorno esperado al que se enfrenta cualquier inversionista a través de un problema de optimización de portafolios.

Luego de Markowitz, aparecen los primeros defensores de las ideas relacionadas a lo que conocemos hoy como inversión pasiva.

En 1960 Eugene Fama propone su teoría de mercados eficientes, que se basa en la hipótesis de que en el largo plazo, es imposible que un inversionista genere exceso de retorno por sobre el mercado.

En 1967 el economista ganador del premio Nobel de 1970, Paul Samuelson, afirmó en el congreso de Estados Unidos que es más rentable invertir en las gestoras de fondos mutuos que en los fondos que estas mismas administran. También señaló que las gestoras deberían tener fondos que sencillamente sigan al S&P 500. Y que los fondos de pensión deberían hacer menos trading y mantener carteras más diversificadas y estáticas.

En 1972, el economista de Princeton y director de Vanguard, Burton Malkiel, escribe su libro A Random Walk Down Wall Street, donde explica que los precios históricos no tienen poder predictivo sobre el movimiento futuro de los mercados. En su libro propone que un inversionista que cuenta con la distribución de retornos histórica de varios fondos tiene una probabilidad muy baja de ganarle al mercado seleccionando entre esos fondos.

Finalmente en 1975, Jack Bogle funda la gestora de inversiones Vanguard Group, y en 1976 concreta la idea de Samuelson y lanza su primer fondo mutuo pasivo, el S&P 500 Fund. Luego, pasaron varios años e intentos hasta que en 1993 surge el primer ETF en el mercado accionario de Estados Unidos, conocido como Spider (SPDR).

Definiciones de inversión pasiva

Existen varias definiciones de inversión pasiva.

Si bien las definiciones tienen algunas diferencias, todas reúnen la noción común de que los mercados financieros son altamente eficientes, y por tanto es difícil que un agente en particular logre superar de manera consistente la rentabilidad promedio del mercado. Y como corolario, la filosofía es no intentar superar al mercado haciendo trading de manera activa.

A continuación presentamos un compilado de las principales definiciones de inversión pasiva que han dado distintos académicos, organizaciones e instituciones financieras.

William Sharpe (premio Nobel de economía 1990)

Por lo tanto, el foco de un gestor debe estar en minimizar el pago de comisiones y no en intentar generar exceso de retorno. La mejor forma de lograr este resultado es invirtiendo en fondos pasivos que cobran menos que los vehículos activos.

CFA Institute

Por lo tanto, su foco debe estar en minimizar el pago de comisiones y no en intentar ganarle al mercado. La mejor forma de lograr este resultado es invirtiendo en fondos pasivos que cobran menos que los vehículos activos.

Notemos que el CFA hace una distinción con las estrategias de indexación o indexing, las cuales consisten en sencillamente replicar a un índice de mercado. La inversión pasiva es un concepto más amplio, el indexing es un subconjunto del passive investment.

Fed, BIS y Blackrock

Investopedia

De esta manera, un inversionista mantiene un portafolio inalterado en el largo plazo, evitando costos de administración y trading. El portafolio en que invierte un inversionista pasivo está diversificado en una alta cantidad de acciones.

Vanguard

Total market-index funds: fondos que siguen al mercado comprando 1 sólo instrumento que replique a un índice de mercado (ej. ETF).

Non-Total market-index funds: fondos que invierten en un conjunto de instrumentos que replican índices (ej. un portafolio de ETF).

Durante los últimos 30 años, la industria de gestión de activos ha rotado más hacia estrategias del tipo total market-index funds.

Problemas con las definiciones anteriores

Si bien todas las definiciones aportan distintos ángulos y aspectos interesantes para considerar a la hora de definir el concepto de inversión pasiva, existen áreas grises, sobre todo al momento de aplicar la filosofía de inversión en la práctica.

Por un lado, si nos apegamos a los resultados de Markowitz, todas las personas tienen distintas aversiones al riesgo y también distintos horizontes de inversión, por lo tanto su portafolio ideal será distinto caso a caso.

Por ejemplo, no hace sentido que una persona aversa al riesgo y que necesita su dinero en menos de un año tenga que seguir un índice market-cap weighted accionario (e.g ACWI), ya que estaría tomando mucho riesgo. Por lo tanto, una definición de inversión pasiva implementable, debe guardar alguna relación con el nivel de tolerancia al riesgo del inversionista.

Por otro lado, existen factores relativos a la idiosincrasia de cada inversionista, que no están capturados en las definiciones previamente enunciadas de inversión pasiva.

Por ejemplo, consideremos dos inversionistas con la misma filosofía de inversión, pero ubicados en distintos países, y por ende expuestos a distintas monedas y estructuras tributarias. Por el sólo hecho de tener distintas cargas tributarias, el retorno esperado de los distintos instrumentos invertibles será distinto. Además, tener monedas diferentes, y en consecuencia correlaciones entre los activos y el tipo de cambio distintas, hacen que la cartera óptima de un inversionista varíe de país en país (incluso manteniendo los activos elegibles).

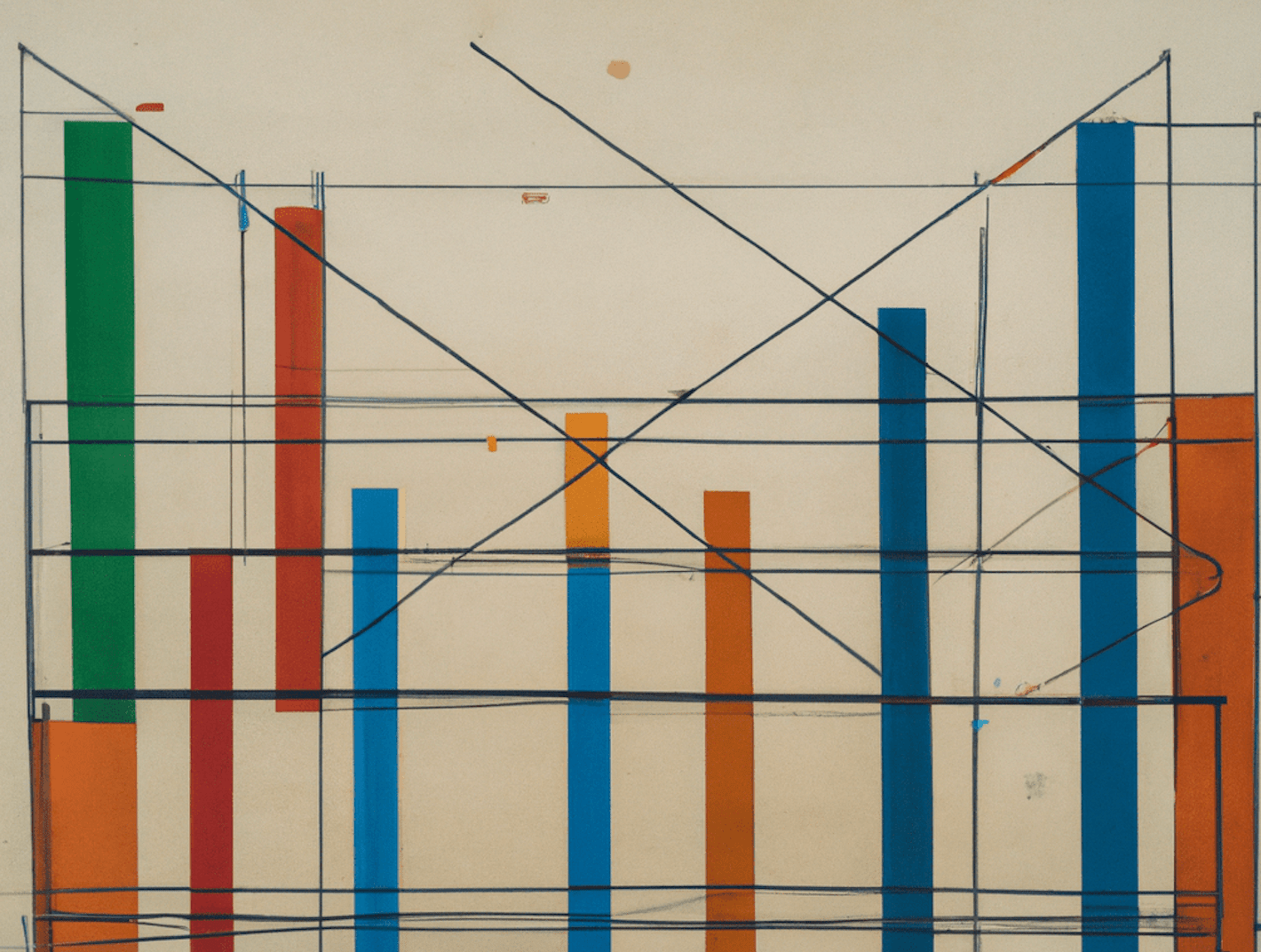

En el siguiente ejercicio, mostramos cómo cambia la frontera eficiente de portafolios de ETFs de treasuries y S&P 500, considerando un inversionista en Chile y uno en México.

Como se puede observar en la figura, solo por efecto de la correlación entre el tipo de cambio de cada país y los activos, la composición del portafolio óptimo de los inversionistas cambia. En Chile, un inversionista que quisiese maximizar (en base a distribuciones de retornos históricas) su ratio de retorno / volatilidad, tendrá una cartera compuesta en un 50% por acciones (S&P 500) y un 50% por bonos (treasuries). En cambio, en México, con los mismos supuestos, el portafolio óptimo de mercado está compuesto por un 60% de acciones y un 40% de renta fija.

Entonces, una definición apropiada de inversión pasiva no puede estar sujeta a un índice en particular, sino más bien a una regla de construcción de cartera que respete el perfil de riesgo del inversionista, y a su vez preserve las características esenciales de la inversión pasiva (alta diversificación, bajos costos de administración y trading).

De aquí se desprende otra observación relevante: como un inversionista no debiese hacer market timing, no tiene sentido que cambie el nivel de riesgo de su cartera en el tiempo (por sobre lo que debiese cambiar por el hecho de moverse en su glidepath).

Por otro lado, tampoco hay una definición clara de qué es el mercado. Incluso si nos apegamos a la definición de replicar índices, muchos de ellosno están construidos con reglas que asignan pesos en función de la capitalización bursátil de las empresas. Es difícil aseverar que un índice en particular es el verdadero representante del mercado como un todo.

Si bien todas las definiciones captan bien la esencia de que los mercados son eficientes y que por ende invertir en instrumentos individuales no tiene mucho sentido, las definiciones que acotan la inversión pasiva a seguir un índice en particular no se ajustan a la realidad de cada individuo.

Definición propuesta

Como mencionamos anteriormente, las definiciones mencionadas de inversión pasiva capturan la esencia de la filosofía de inversión, pero carecen de detalles más específicos a la hora de implementarla. A continuación, proponemos una definición más concreta de cómo aterrizar los distintos conceptos adoptados desde Markowitz hasta Bogle, que, desde nuestra perspectiva, son necesarios para implementar estrategias de inversión pasiva en el día a día.

La construcción de la cartera de inversiones debe ser realizada a través de reglas transparentes y con parámetros de riesgo-retorno objetivos.

Una estrategia pasiva debe mantener una baja rotación de cartera a través del tiempo, de manera de minimizar los costos totales de transacción. La inversión pasiva no busca generar un exceso de retorno por sobre el mercado a través de la selección de activos o market timing.

Esto incluye casos particulares donde la cartera representa a un índice de mercado, o a una cartera conformada por un conjunto de instrumentos que replican índices de fragmentos del mercado global.