El fondo E ha vuelto a estar en las noticias y no por las mejores razones: después de una ilustre trayectoria de altos retornos y bajo riesgo desde inicios del 2000, va camino a anotar el segundo año con mayores pérdidas en toda su historia. Este año muestra un retorno acumulado promedio (entre varias AFP) de aproximadamente -8%.

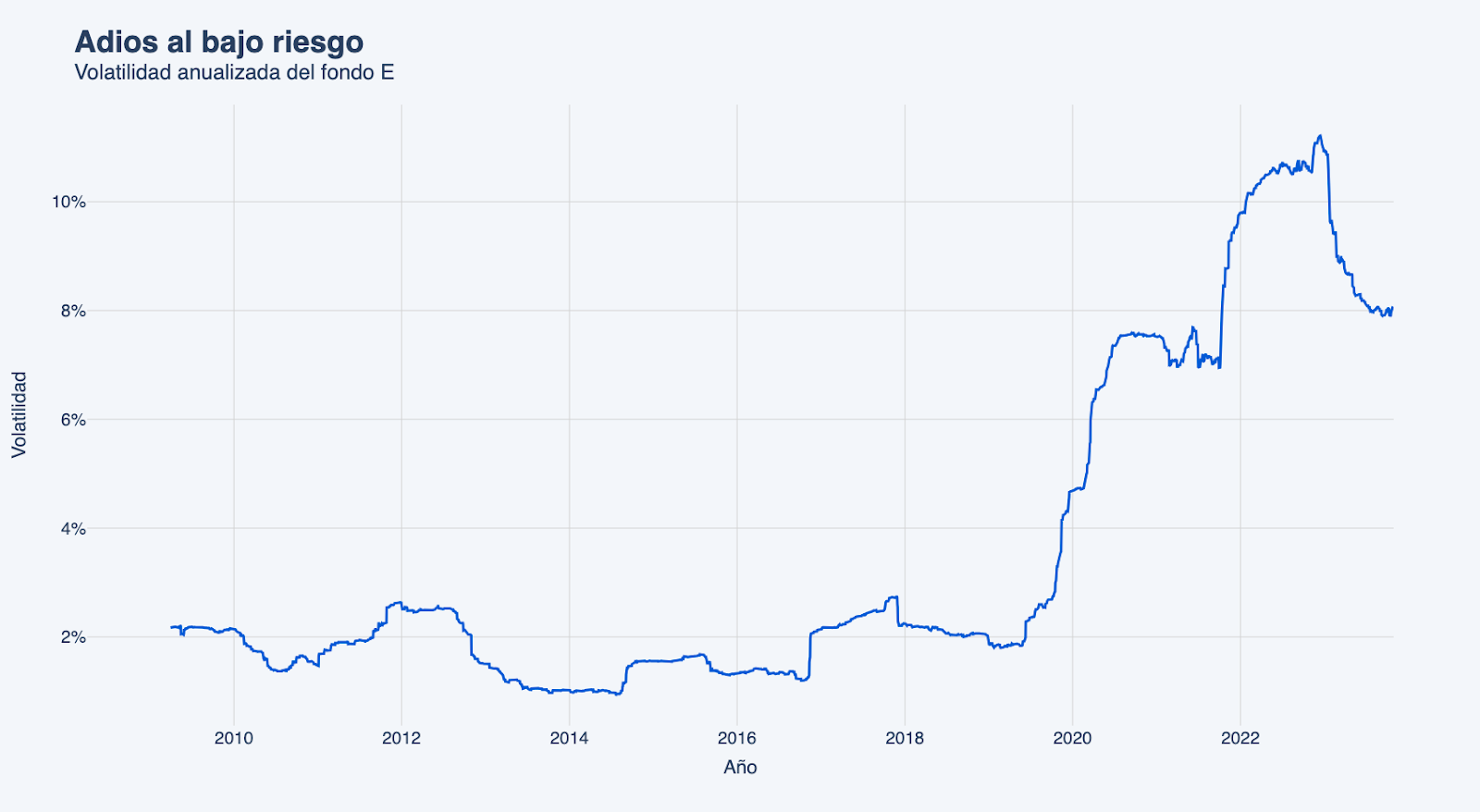

Estas malas noticias reflejan un problema más profundo: el fondo E se ha vuelto mucho más riesgoso estos últimos años. Si vemos por ejemplo la volatilidad de su valor cuota, la medida de riesgo más común de “cómo se mueve el precio”, tomando el promedio simple de las 4 AFP más grandes con respecto a activos administrados*, esta ha saltado desde un conservador 2% de volatilidad anual por más de una década, a niveles por sobre el 8% desde el 2020, es decir, 4 veces más.

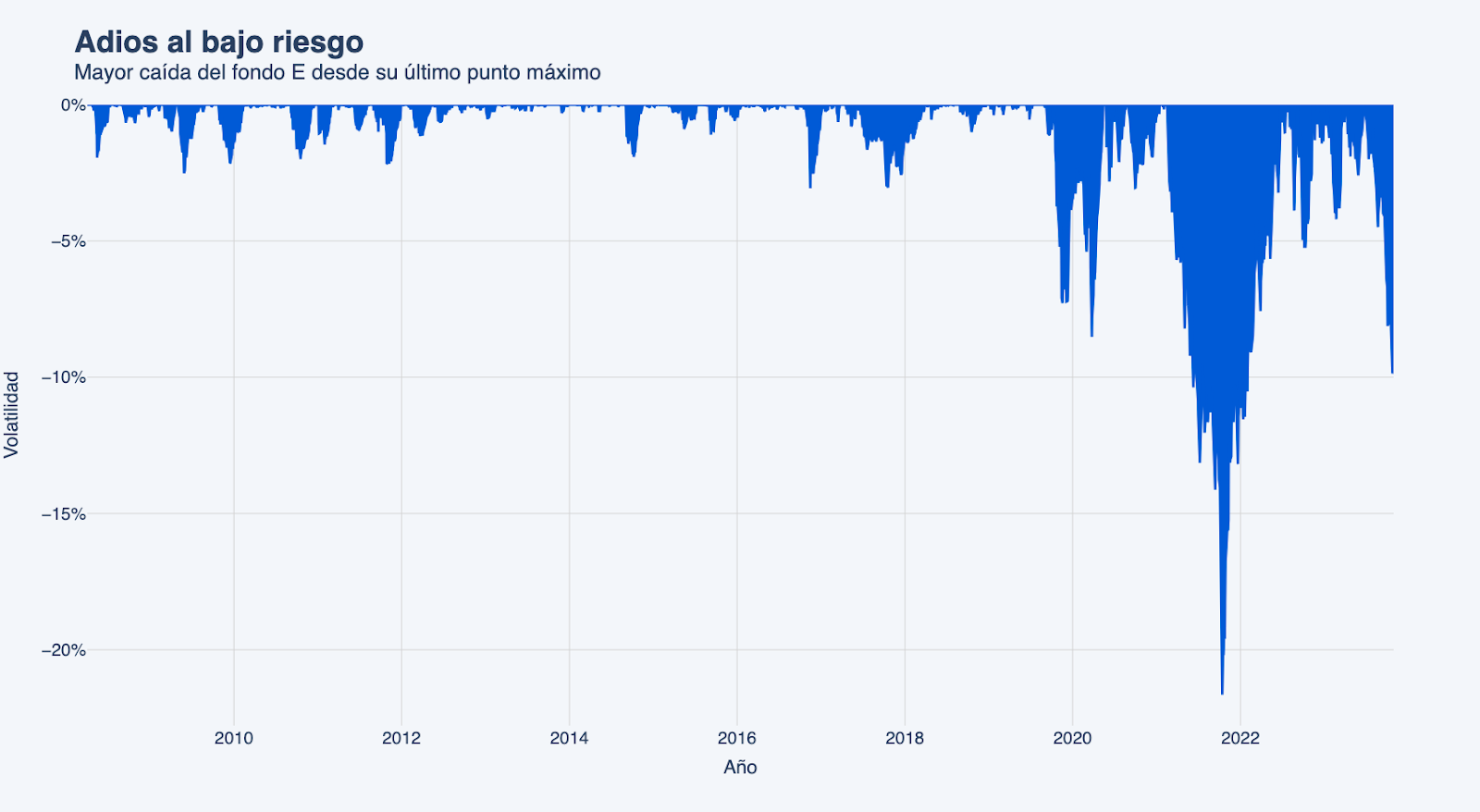

Y este mayor riesgo no solo es volatilidad o “movimiento” (a veces mayor volatilidad no implica grandes pérdidas). Si vemos cuánto puede llegar a caer el valor cuota del fondo E desde su último máximo (métrica conocida como drawdown) este pasó de una caída inofensiva de -2.5% promedio desde su inicio, a caídas con magnitudes superiores al -20% durante el 2021.

Considerando que este es el fondo de menor riesgo de las AFP y que está diseñado para las personas jubiladas o próximas a jubilar, una caída de esta envergadura es un serio problema.

Las reglas del juego importan

Para entender cómo llegamos a esto, más aún considerando que fue un cambio generalizado en las AFP y ejecutado por equipos que saben lo que hacen (personalmente trabajé más de 6 años en la mesa de inversiones de una AFP y puedo dar fe de su profesionalismo), la respuesta puede estar en cómo influyen las reglas del juego.

Los fondos de pensiones no se mandan solos, de hecho tienen toda una regulación, aprobada por el Congreso, que dicta qué pueden o no pueden hacer hasta el más mínimo detalle. Estos son el Decreto de Ley 3500 y el régimen de inversión de la Superintendencia de AFP.

Sin meternos en las más de 300 páginas de normas y cientos de límites que posee la regulación, se permite a las AFP a tener en el fondo E un porcentaje alto de bonos locales de gobierno (80%**), ya que se entiende que estos bonos son activos de muy bajo riesgo.

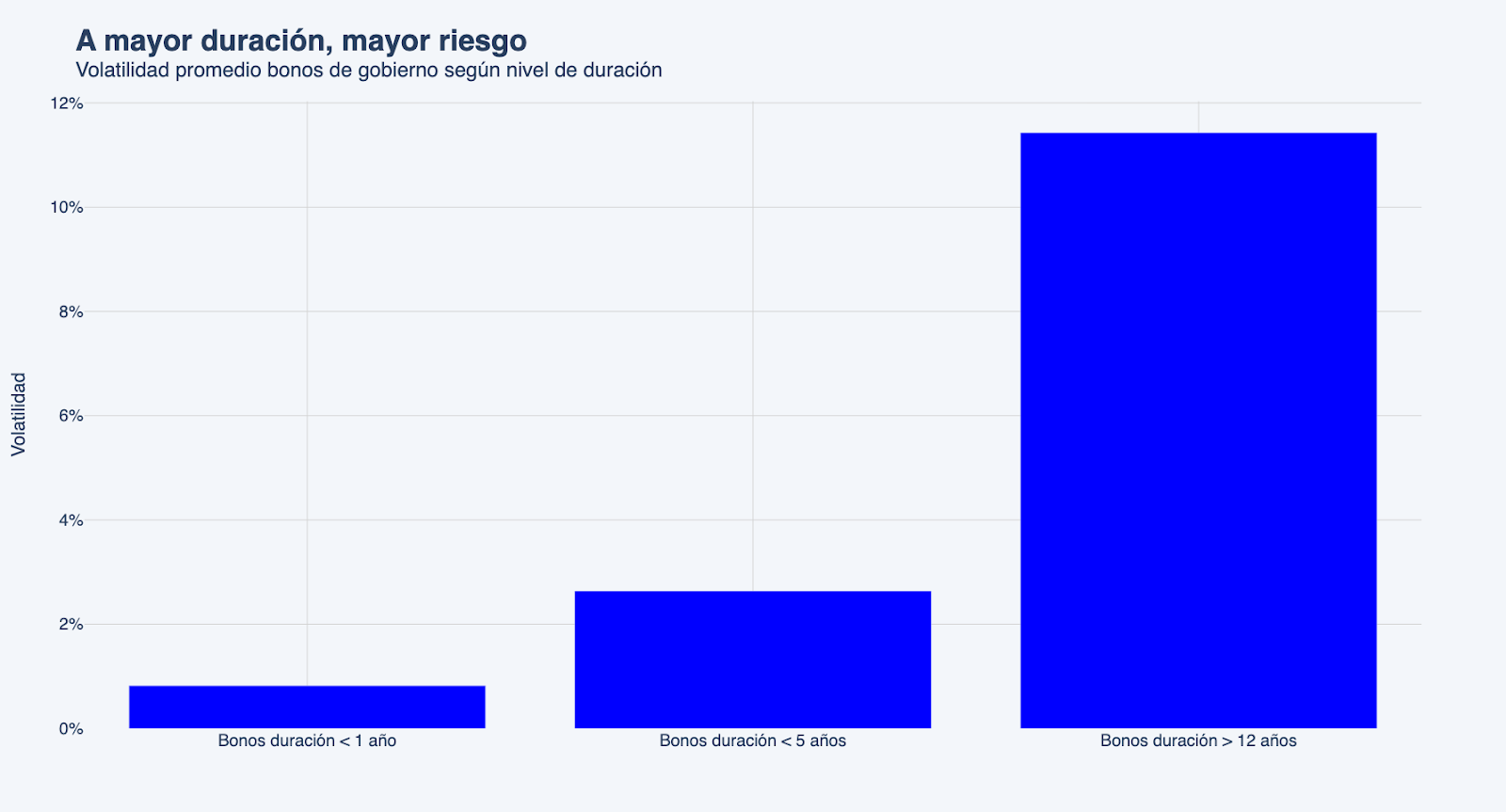

Pero no todos los bonos de gobierno son iguales. Aquí entra en juego la duración.

Todos los bonos prometen a su comprador un flujo definido de pagos en el futuro. Algunos bonos poseen solo algunos pagos por un par de meses, mientras que otros se extienden años o décadas. El plazo de estos diferentes bonos no solo afecta cuántos pagos recibiré, sino también el interés que me van a pagar y su sensibilidad a cambios en las tasas, lo que en inversiones se llama duración, que se define como una medida del riesgo y que está fuertemente relacionado con el plazo de los flujos de pago de un bono.

Entonces, volvamos a las AFP.

Dado que la regulación incentiva a que el fondo E tenga muchos bonos de gobierno, pero sin limitar su duración o alguna otra métrica de riesgo, se creó el incentivo a que las diferentes administradoras tomaran cada vez más y más riesgo de duración en busca de comprar tasas de interés más altas y así buscar mayores ganancias de capital si estas bajan, o un mayor interés percibido.

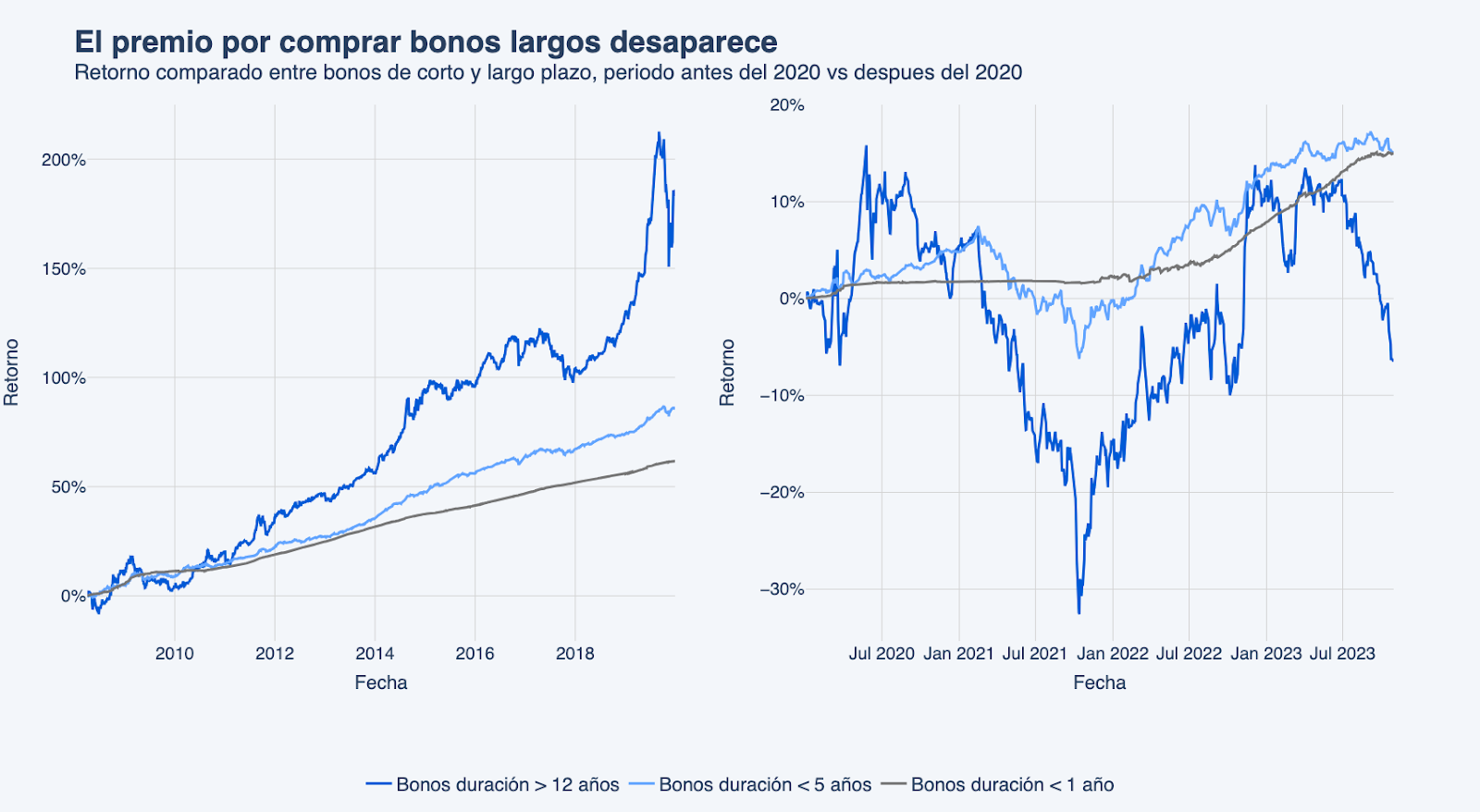

Esto fue muy común en la década previa a la pandemia del COVID, donde las tasas de interés de todo el mundo estaban estructuralmente más bajas, y por lo tanto, se solía tomar más riesgo en la compra de bonos de mayor duración, pero mejor tasa.

Pero, ¿qué tanto riesgo estaba tomando el fondo E en estos bonos de mayor duración?

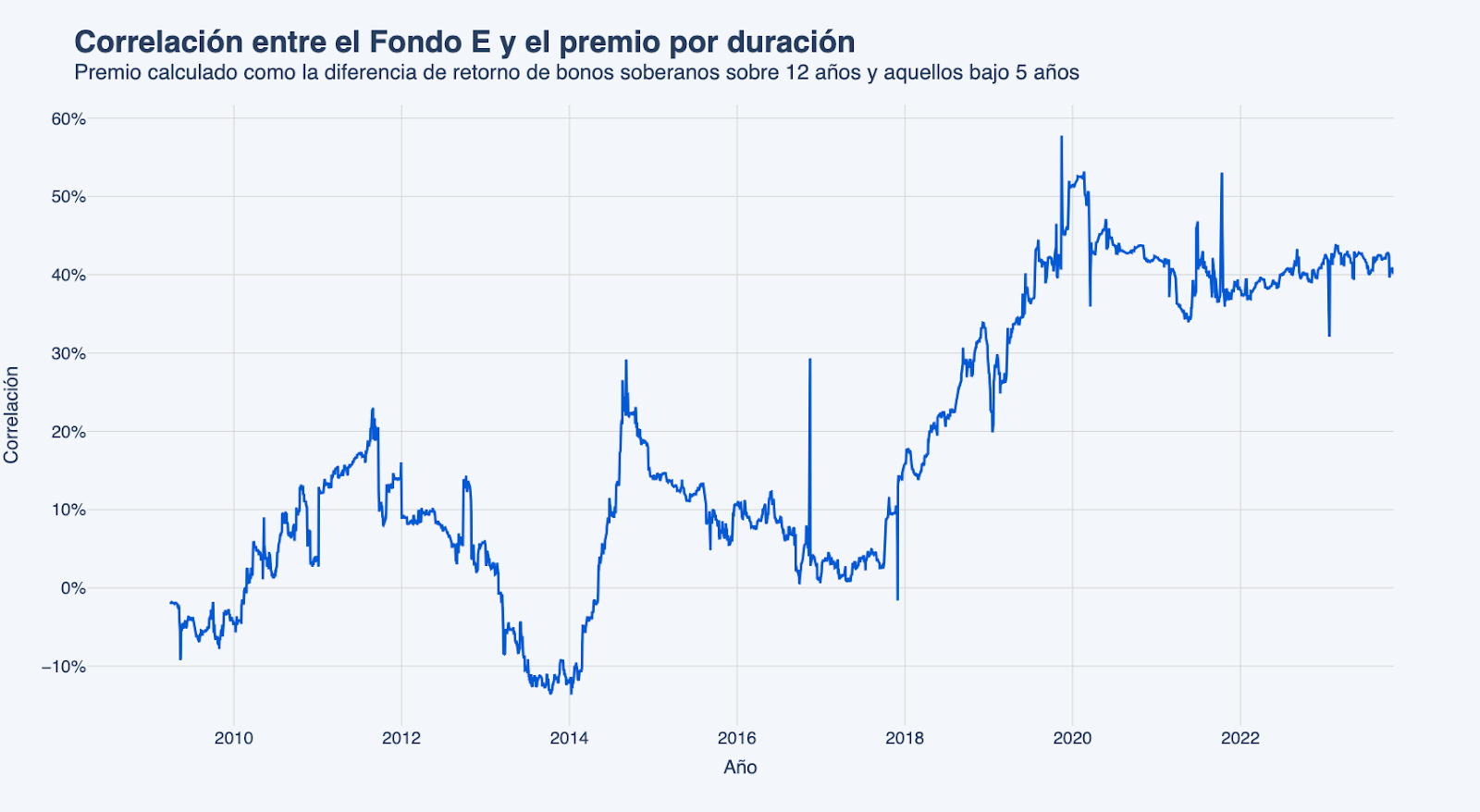

Una forma de medir qué tan expuesto está el fondo E a los bonos de largo plazo, es calcular su correlación con el retorno del fondo E. Una correlación de cero indica que el retorno del fondo E no tiene relación clara con el retorno de los bonos de largo plazo, mientras que una correlación de 100% indica que se mueven igual.

Al hacer el cálculo, vemos que hasta el 2017 la correlación era muy baja, incluso a veces negativa, indicando una baja exposición a bonos de largo plazo. Pero después, en un plazo de 3-4 años la correlación saltó a más del 40%, indicando un cambio fuerte hacia bonos de mayor duración, lamentablemente justo a tiempo para su mayor caída en las últimas décadas.

El problema es que era algo bastante predecible, pero imparable al mismo tiempo, ya que las reglas del juego, esos cientos de restricciones de las que hablaba anteriormente, fomentan la toma de decisiones en términos relativos y cortoplacistas.

Voy a explicar cómo pasa eso con más detalle. Una de las dinámicas internas típicas que se pueden ver dentro de los equipos de gestión de las AFP es un proceso como el siguiente:

- Cada AFP quiere ganarle a las otras en plazos “clave” (1 año, 3 años, 5 años, desde el inicio). Esto está directamente relacionado con las restricciones del Artículo 37 del Decreto de Ley 3500, que dicta que las AFP deben asegurarse de que sus fondos cumplan con un mínimo de rendimiento relativo al resto de las AFP.

- Las AFP cada mes publican sus posiciones. Con esto estiman su posición relativa al resto y ajustan sus inversiones para tener más de lo que creen que se puede rentar mejor o sencillamente para no desviarse tanto de las otras administradoras.

Este proceso se repite todos los meses.

De esta manera es fácil entender que cuando todos ven alguna idea de inversión atractiva (como comprar bonos de larga duración) la exposición a ese activo suba mes a mes. Y mientras esta idea de inversión siga rindiendo bien, su exposición va a seguir subiendo, lo que se retroalimenta entre todas las AFP a través de este mecanismo que acabamos de explicar.

Y eso fue lo que seguramente pasó esta vez con el fondo E y su duración.

Los bonos de larga duración tuvieron una gran corrida desde el 2010 hasta el 2019, les fue muy bien de hecho, así que había un incentivo claro para que las AFP fueran acumulando progresivamente más y más bonos de larga duración… Hasta que todo dejó de funcionar a fines del 2019, donde primero el estallido social y luego las políticas globales expansivas a causa de la pandemia trajeron de vuelta el fantasma de la inflación, y con él las mayores alzas de tasas de interés en Chile desde los años 90s.

Lamentablemente, este tipo de comportamiento—cuando la competencia relativa entre administradoras se suma a la falta de criterios razonables en las medidas de riesgo dentro de la regulación—ha llevado a problemas similares en los otros multifondos del sistema de pensiones.

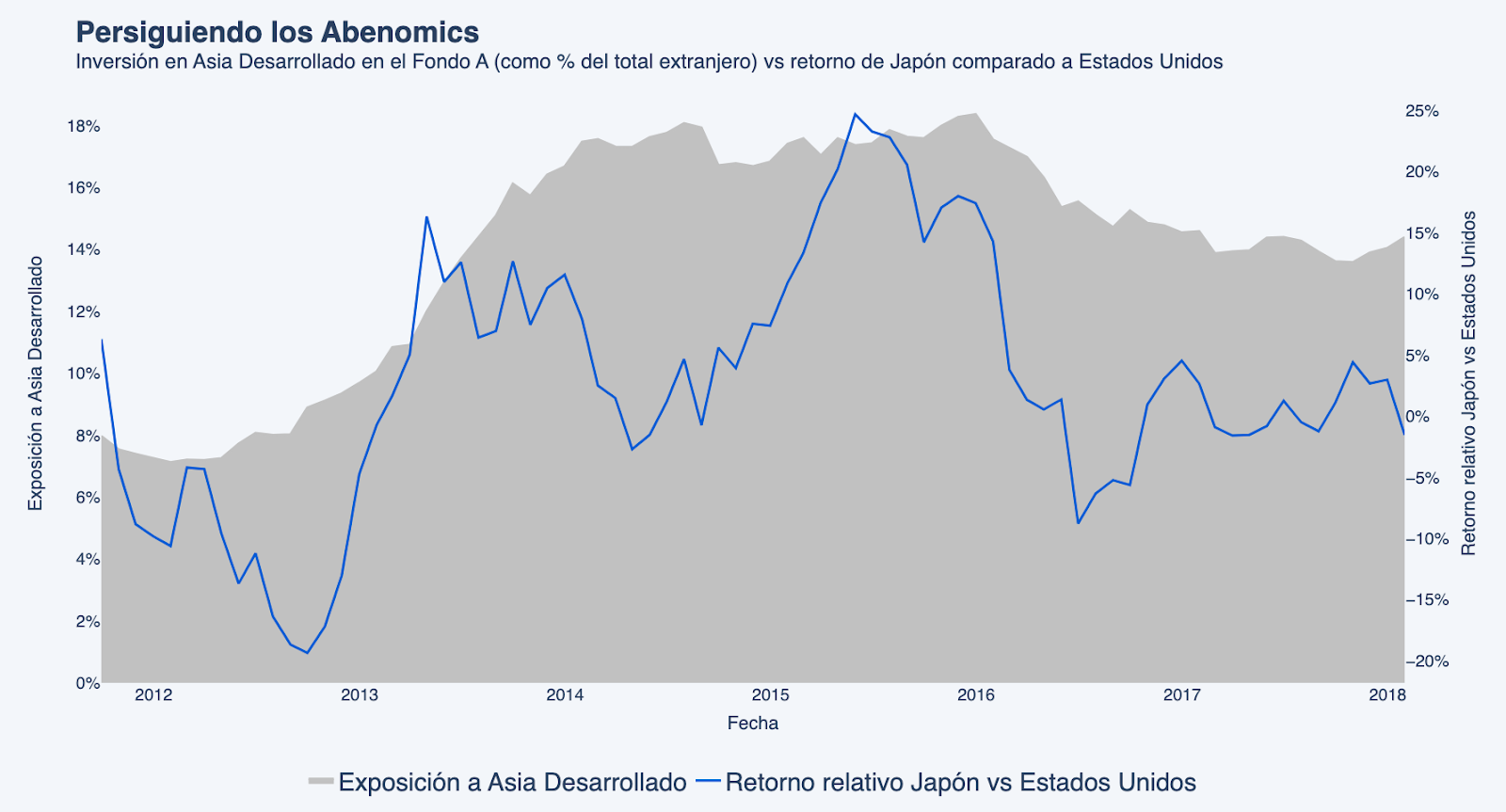

Por ejemplo, en el fondo A a fines del 2012, impulsado por el optimismo que existía sobre Japón por su recién electo presidente Shinzo Abe y sus medidas económicas (conocidas en ese entonces como “Abenomics”), empezó una carrera entre las AFP por aumentar su exposición a este país, llevando la inversión en acciones de Asia Desarrollado (dónde Japón es el principal componente), acorde a datos de la Superintendencia de pensiones, desde un 7% del total del portafolio extranjero del multifondo A el 2011, hasta sobre el 17,5% el 2015, momento en el que la bolsa japonesa agota su rally y sufre caídas por sobre el 30% en pocos meses.

Estos comportamientos, de ir aumentando progresivamente una posición en la medida que le siga ganando al mercado, se conoce como momentum, y es muy común que presente este tipo de riesgo. Y cuando varias gestoras apuntan a comprar el mismo tipo de activo financiero al mismo tiempo se llama “movimientos en manada”.

En jerga de inversiones se dice que con el momentum “se come como pollito, pero se @#¢∞ como elefante”, y nuestra regulación previsional lo fomenta, sin querer, de manera estructural.

¿Cuál es la lección?

En primer lugar, la regulación de nuestros fondos previsionales está obsoleta. Como dijo el investigador Senior de Clapes UC, Arturo Cifuentes, el régimen de inversiones no necesita solo un ajuste, sino ser refundado completamente poniendo el objetivo previsional y el riesgo en el centro.

En su presentación a las AFP y los reguladores (en un evento de Icare en octubre pasado), Arturo apuntó a la falta de foco en medir el riesgo de los portafolio como una de las grandes debilidades de la regulación, proponiendo salir de la lógica actual de solamente imponer límites por clase de activos (que ya demostramos que dentro de la misma clase de activo el riesgo puede ser muy diferente). Este webinar de marzo del 2023 puede ayudarte a entender mejor este tipo de problemas.

En segundo lugar, y lo más importante y fácil de implementar de forma personal: es sano diversificar dónde tienes tu ahorro en estrategias o regímenes distintos a los de los multifondos de AFP, lo cual corre para tu Ahorro Previsional Voluntario (APV) o ahorro normal (vía cuenta 2, que invierte en los mismos fondos bajo las mismas restricciones).

Y para terminar: lo importante es tener en cuenta que hay otras alternativas diferentes, libres de las regulaciones un tanto arcaicas de las AFP. Tomemos como ejemplo el APV cuando opera fuera de las AFP. En entidades distintas a las AFP, el enfoque puede ser más flexible y, bajo el supuesto de que posean filosofías de inversión robustas, se podrían evitar las típicas competencias enfocadas en el corto plazo y los movimientos de inversión "en manada" sin un fundamento sólido.

* Las cuatro AFP más grandes del sistema en términos de activos administrados son Habitat, Provida, Cuprum y Capital.

** Acorde al límite estructural línea a.1 en el régimen de Inversión de los fondos de pensiones.