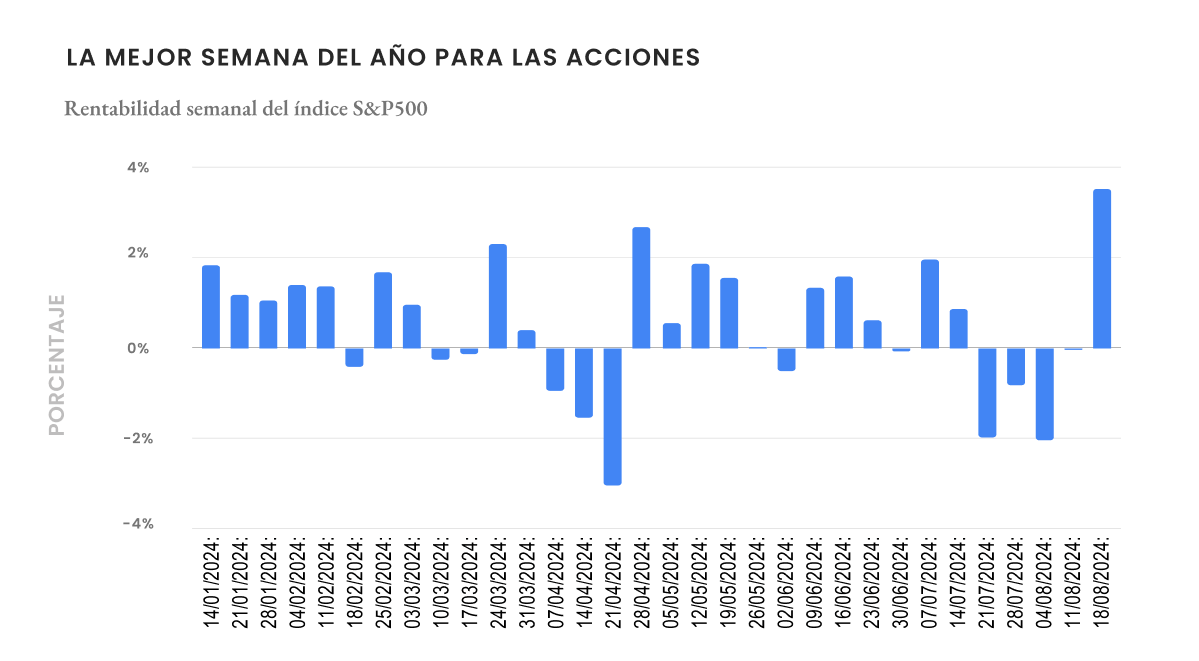

Este año los retornos de los mercados han sido súper buenos. Los principales índices de acciones de Estados Unidos y el mundo ganaron más de 10% de enero a julio. Y aunque agosto no comenzó precisamente con el pie derecho, los mercados rebotaron en la segunda semana del mes. De hecho, fue la mejor semana del año para las acciones, si consideramos los retornos del índice S&P500.

El martes fue especialmente bueno para los principales índices de acciones, sobre todo los de Estados Unidos, después de que los precios al productor del mes de julio en ese país sorprendieron a la baja, alimentando las esperanzas de que la Fed comenzará pronto a recortar su tasa de forma constante.

Y los sólidos datos de ventas minoristas dejaron de lado los temores de recesión e impulsaron a los mercados el jueves y viernes. Con esto, los retornos de los principales índices accionarios volvieron a terreno positivo en lo que va del mes.

La recuperación parcial de los mercados se da en un contexto en que va permeando entre analistas y agentes del mercado la idea de que la reacción ante los eventos recientes fue exagerada.

🇺🇸 La inflación de Estados Unidos vuelve a traer buenas noticias

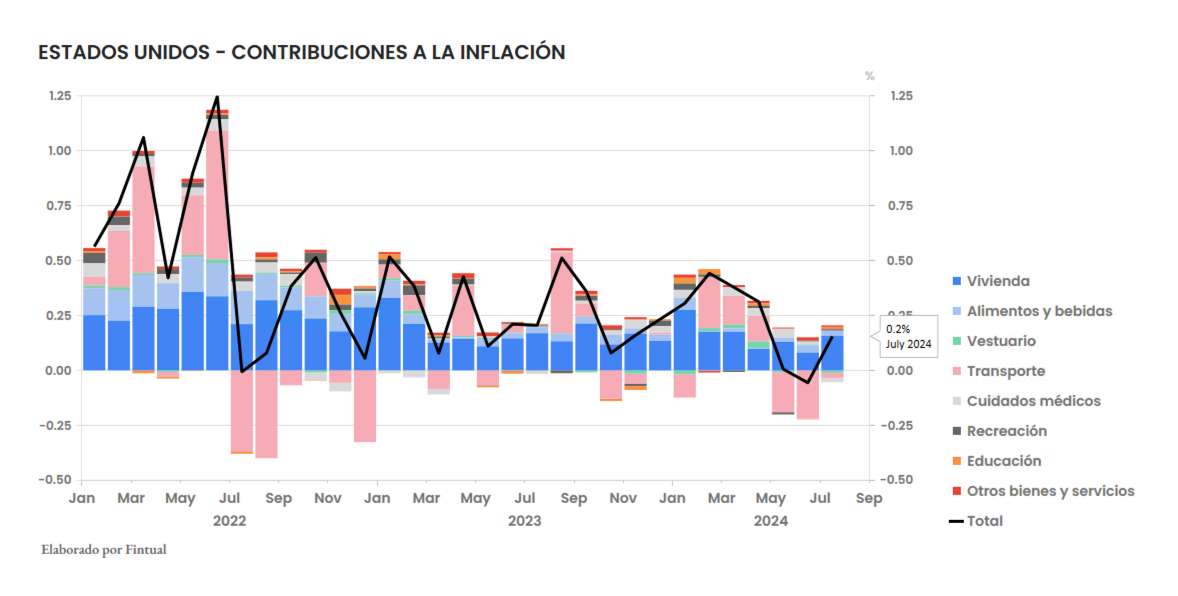

El dato más importante es la inflación del mes de julio en Estados Unidos, que se publicó el miércoles 14. Después de dos meses de buenas noticias en mayo y junio, se confirmó un ligero aumento en la inflación mensual. Tanto el índice general como el subyacente aumentaron 0,2% en el mes, en línea con el consenso de expectativas.

La división que sigue presionando más a la inflación es la vivienda, que este mes explicó cerca del 90% del aumento mensual en la inflación.

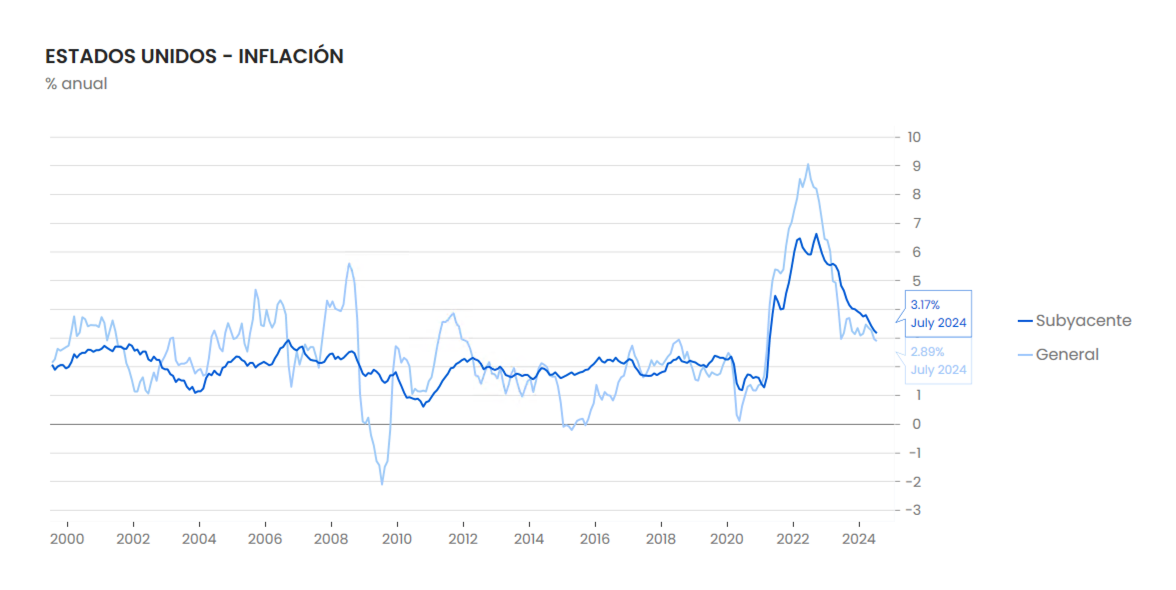

A pesar de la leve aceleración, las cifras siguen siendo coherentes con una caída sostenida en la inflación anual hacia la meta del 2%.

En términos anuales, la inflación general bajó de 3,0% a 2,9%. Por su parte, la subyacente bajó de 3,3% a 3,2%, la menor cifra desde principios de 2021.

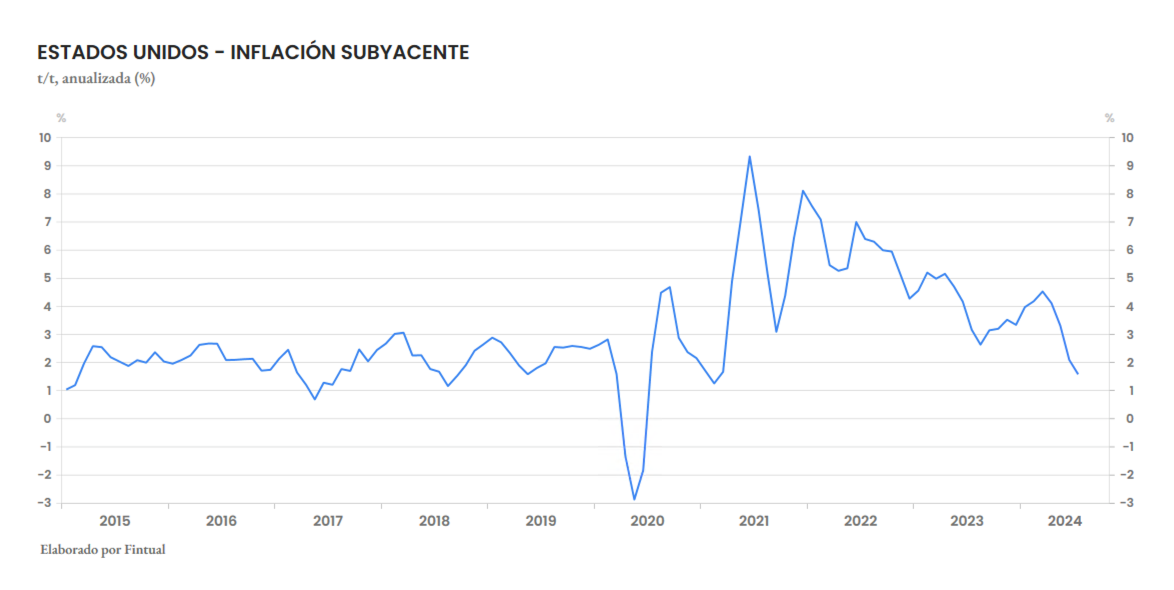

Para tratar de limpiar la volatilidad mensual, es común usar una transformación de la serie que considera el cambio trimestral de los datos desestacionalizados, y luego lo anualiza (se abrevia 3m/3m SAAR). Esta transformación alcanzó 1,6% en julio, su menor nivel desde febrero de 2021.

Aunque sigue habiendo retos, especialmente en ciertos servicios incluido vivienda, los datos son una buena noticia para la Fed y seguramente ayudarán a aumentar la confianza de la entidad de que las presiones están cediendo de forma consistente. Así, todo indica que la Fed podrá recortar su tasa en septiembre, y la pregunta que se está haciendo el mercado y analistas es si recortará un cuarto o medio punto porcentual.

Los datos de ventas minoristas de julio en Estados Unidos, que se publicaron el jueves, redujeron las preocupaciones de que la situación de los consumidores se esté debilitando de forma abrupta. Las ventas avanzaron 1% en el mes, más que cada una de las proyecciones de la encuesta de Bloomberg. Los datos apoyan la visión de que la economía continúa con su aterrizaje suave y que no hay indicios claros de que una recesión esté en puerta.

El Central explicó por qué decidió pausar los recortes

En el calendario macro local, el viernes se publicaron las minutas de la última reunión de política monetaria. El Central reconoció los efectos contrapuestos de una actividad menor a lo esperado (a causa de los datos más débiles de mayo y junio y menores precios del cobre), y una inflación mayor a lo esperado (por el ajuste en tarifas eléctricas y la depreciación del peso).

La entidad analizó las opciones de recortar la tasa en un cuarto de punto porcentual y de pausar los recortes. Eligieron pausar para tener cautela y esperar al IPOM, y descartaron el recorte porque “limita los espacios para el resto del año”.

El Central parece estar tomando una postura cautelosa ante la posibilidad de que la inflación resulte ser aún más alta de lo que consideraron en el IPOM de junio. (Nosotros consideramos que efectivamente será mayor).

La entidad resalta el hecho de que las expectativas de inflación no han subido mucho, y creen que esto se da porque el mercado entendió que el efecto del ajuste de tarifas eléctricas es transitorio. Sin embargo, nosotros creemos que es pronto para cantar victoria y que las expectativas podrían subir en los próximos meses. Así, estimamos que el Central podría no encontrar espacio para volver a recortar su tasa este año, y que podría tener que esperar a la segunda mitad del próximo para retomar los recortes.

😌 Los mercados se mueven harto. No seas como los mercados

Estos vaivenes son la naturaleza del mercado. Todo esto te lo contamos para que, si estás curioso, puedas estar informado de las razones por las que tus inversiones se mueven.

Sin embargo, no recomendamos darle mucha importancia a los movimientos de días o meses. Lo que debes saber es que tus inversiones están muy bien diversificadas y que cuando tenemos paciencia e invertimos a largo plazo, los retornos son siempre positivos.

¿Quieres saber qué más ha pasado en las semanas previas? Encuéntralo aquí