Si hace un año, en septiembre de 2022, guardaste $1,000 debajo de tu colchón (o en tu cuenta de banco, que es casi lo mismo) ya perdiste casi $50 en poder de compra.

Es horrible, pero así funciona la economía.

Siempre que no está generando rendimientos, tu dinero está perdiendo valor. Esto, en simple, es causado por la inflación. Cada quincena las cosas van subiendo de precio: la renta, el gas, los alimentos, las colegiaturas, todo. Entonces, si tú eres de los que dejan sus ahorros en una cuenta de banco, en realidad vas perdiendo poder adquisitivo (es decir, la capacidad de comprar cosas).

¿Cómo evitar que suceda esto? Muy fácil: puedes invertir tus ahorros. Al invertir tu dinero también va generando rendimientos por lo que, aunque aumente el costo de todo, tú también vas a tener más dinero en el bolsillo (o en tu cuenta de inversión, pues).

Ahora, ojo, también te tienes que fijar en qué inviertes. No todos los instrumentos son iguales y algunos dan rendimientos bastante malos que además te quitan liquidez, es decir, no tienes acceso inmediato a tu dinero.

Aunque para horizontes mayores a un año hay opciones más rentables (y riesgosas), en este post te platicaremos sobre los CETES y los compararemos con una alternativa que puedes encontrar mucho más conveniente para invertir tus ahorros.

FT-LIQU, nuestro fondo para invertir en corto plazo

El universo de posibilidades para invertir tu dinero a corto plazo puede ser abrumador. En Fintual tenemos un fondo, FT-LIQU serie BF1, que tiene lo mejor de todas estas alternativas, y con realmente muy bajo riesgo.

Este fondo está especialmente diseñado para las inversiones de corto plazo, ya sea para dinero que pensamos ahorrar y utilizar en un periodo inferior a un año, o para el monto que usualmente necesitamos tener “a la mano” para pagar el mercado y los servicios básicos de la casa.

FT-LIQU serie BF1 es nuestro fondo más conservador, invierte 100% en renta fija como CETES y bonos del gobierno. Es un instrumento muy líquido ya que tiene un esquema de inversión diario (t+0), lo que quiere decir que si depositas o retiras, tu orden se ejecutará al siguiente cierre del fondo a las 12PM en días hábiles.

Ahora, probablemente estés pensando:

Pues chido tu cotorreo, pero si FT-LIQU invierte en CETES, ¿Por qué mejor no invertir en Cetesdirecto?

La respuesta depende de lo que estés buscando, pero te daremos tres elementos que tal vez te convenzan que FT-LIQU es una muy buena opción.

Primero, el costo de oportunidad y liquidez de tu inversión

Al invertir tu dinero en cualquier instrumento estás creando intrínsecamente una instrucción de compra, y al retirarlo estás creando una instrucción de venta.

Cuando inviertes en FT-LIQU con Fintual, creas una orden ya sea de compra o venta, que se ejecuta al siguiente cierre del fondo (12PM en cualquier día hábil). Es decir, tendrás el dinero en tu cuenta el mismo día (si ordenas antes del mediodía) o, a más tardar, al día hábil siguiente si lo haces después del cierre del fondo.

Nuestro fondo FT-LIQU no tiene vencimiento, tu dinero estará invertido hasta que tú decretes lo contrario, por lo tanto, no tendrás que preocuparte de reinvertirlo o esperar a su vencimiento. Siempre va a estar generando rendimientos mientras esté en tu cuenta.

Por cierto, en Fintual, puedes retirar tu dinero desde cualquiera de las cuentas con las que hayas depositado, pueden ser una o varias y sólo deben estar a tu nombre.

Las compras en Cetesdirecto únicamente se hacen los días Martes y se efectúan bajo un formato de subasta, por lo que no hay garantía de que tus ordenes de compra sí se vayan a ejecutar. De hecho, solo un porcentaje de compras se ejecutan en la subasta de CETES, y la mayoría no se ejecuta y ahí tu dinero queda en un fondo llamado BONDDIA.

También, cuando inviertes en CETES, estás invirtiendo a un plazo de vencimiento de 28, 91, 182 o 364 días. Al final de este periodo puedes escoger que tu dinero se reinvierta automáticamente o que se te deposite en tu cuenta bancaria. Y si decides vender tus títulos antes de que se cumpla ese plazo, no recibes los rendimientos.

Para poder acceder a tu inversión en CETES debes esperar a que expire el instrumento (en 28, 91, 182 o 364 días, dependiendo de la opción escogida). En caso que tu inversión en CETES venza y no lo tengas en cuenta, se reinvertirá automáticamente y tendrás que esperar a su próximo vencimiento para retirarlo.

Sumando a esto, en Cetesdirecto sólo puedes tener una cuenta de banco activa para depositar o retirar dinero, y cambiarla por otra te va a tomar por lo menos 2 días (y mucho sufrimiento, créenos).

Segundo, el respaldo de tu inversión y el riesgo de crédito

Pocas veces nos preguntamos ¿quién ve por mi dinero en caso de quiebra o bancarrota de la institución que lo gestiona?. La respuesta dependerá del instrumento y de la institución.

Cuando inviertes en fondos, estás comprando acciones del mismo (es decir, una pequeña parte). Cada acción de los fondos se compone de fracciones de los diferentes instrumentos de renta fija (bonos y CETES), y/o de renta variable (acciones globales).

Al invertir en fondos, el intermediario (Fintual) se encarga de repartir tu inversión a las empresas y gobiernos dueños de los bonos, acciones y fondos que componen el fondo de inversión. Tu dinero no se queda en Fintual, sino que lo traspasa e invierte.

Al igual que con CETES directo, FT-LIQU invierte tu dinero en instrumentos de renta fija (Bonos, CETES, etc) que emite el gobierno mexicano, es decir tu dinero está respaldado por el gobierno federal, que es bastante más seguro que tener tu dinero en un banco o una entidad crediticia. Y de hecho, es por eso que las entidades crediticias necesitan seguros (como el IPAB en el caso de bancos y el PROSOFIPOS en el caso de SOFIPOS), para garantizar los depósitos bancarios, en cambio, el gobierno federa siempre va a poder pagar pesos.

Este tipo de inversión es más segura que un depósito a plazo o un pagaré bancario, por ejemplo, y casi siempre otorga mejores rendimientos, y definitivamente es mucho más seguro que invertir en créditos directos (crowdfunding) o plataformas que te “garantizan” una tasa por tus ahorros y traen créditos detrás.

Tercero, costos y rentabilidad

Existen dos formas de informar el rendimiento de una inversión: el rendimiento bruto que parece mayor dado que no tiene descontados impuestos, comisiones e intereses, y el rendimiento neto que es la rentabilidad final con todos los descuentos aplicados.

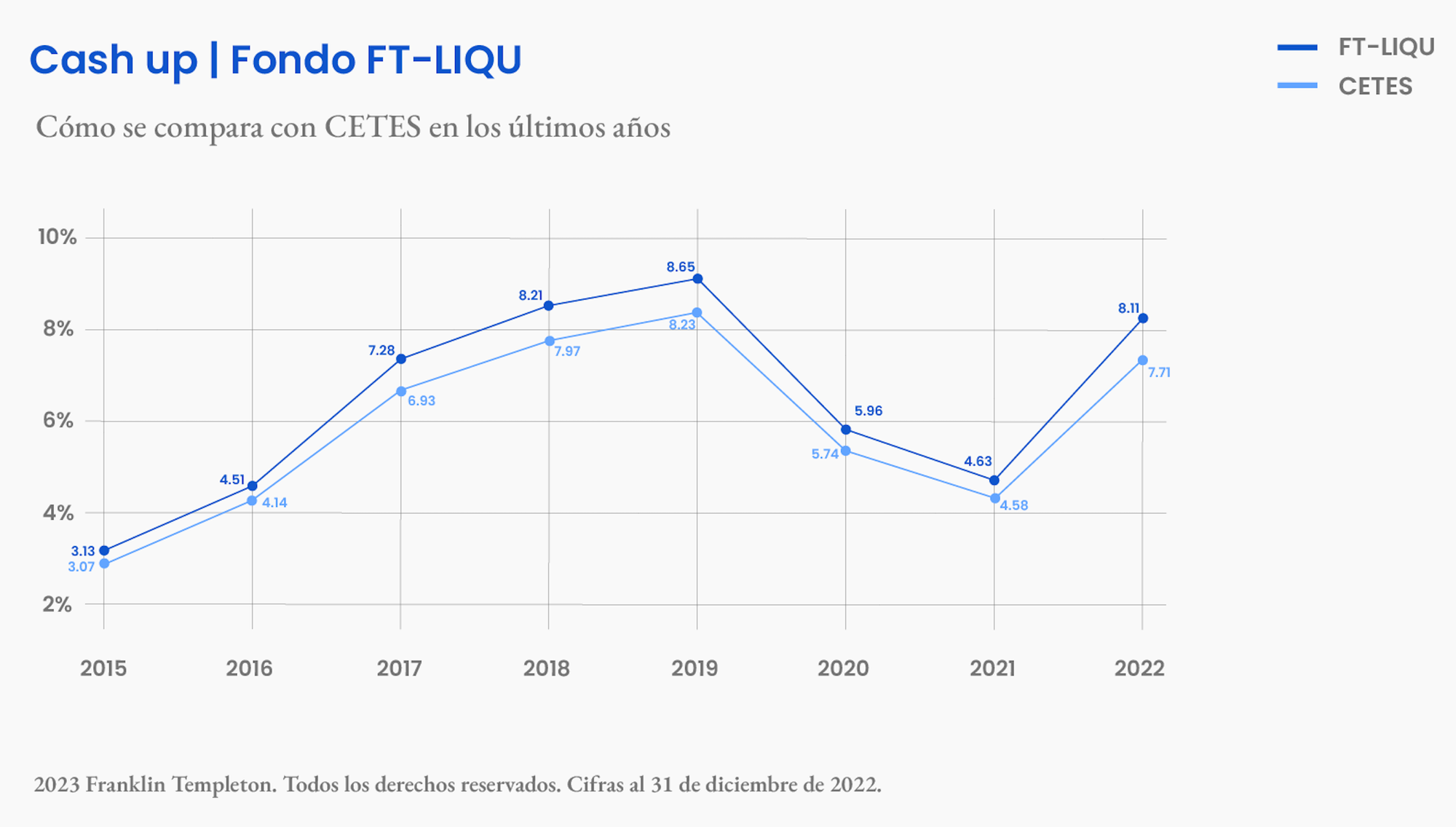

El fondo FT-LIQU tiene rendimientos muy similares a CETES, la diferencia es que el rendimiento parece menor porque, en el caso del FT-LIQU, el impuesto a la retención (0.08% para 2022 y 0.15% para el 2023, que explicamos acá) se aplica proporcional día a día, mientras que en un CETES directo este impuesto se cobra al final, es decir, al vencimiento del plazo (y te lo quitan antes de que te regresen tu dinero, por supuesto).

En el siguiente gráfico te mostramos el comparativo histórico* de rendimiento neto entre CETES y FT-LIQU.

Nuestro fondo es administrado por Franklin Templeton. Lo elegimos con particular cuidado porque es un fondo de renta fija que ha funcionado y tiene buenos rendimientos, incluso ganando el premio al mejor fondo de la categoría de deuda de corto plazo.

¿Qué impuestos pago al invertir en FT-LIQU?

El monto que tu ves en tu cuenta de Fintual dentro los portafolios del fondo FT-LIQU ya incluye tu rendimiento neto (es decir, los impuestos ya fueron descontados). Nosotros nos encargamos de llenar la información de los impuestos que has pagado por ti y al momento de hacer tu declaración anual esta información ya se encuentra precargada en el portal del SAT.

También te compartimos cada año una constancia que te sirve como respaldo de los impuestos que has pagado por tus inversiones en Fintual.

¡Órale! Me convencieron, ¿Cómo puedo invertir mis ahorros en Fintual?

Antes que nada, debes tener una cuenta en Fintual. Es muy rápido, el proceso es 100% digital.

Luego crea tu Cash Up y comienza a ver tu dinero rendir.

Recuerda que si tienes cualquier duda o pregunta, estamos siempre atentos al chat que puedes encontrar entrando a tu cuenta. También tenemos una sección con preguntas frecuentes, que puedes encontrar aquí.