Sí, al invertir tu dinero se generan impuestos. No importa desde dónde lo hagas: en el banco, con CETES o en alguna casa de bolsa.

Hay casos muy específicos que aplican para cada persona o tipo de institución, y eso lo hace un poco enredado.

Pero, ¡no te preocupes! Acá te resumimos lo que necesitas saber para entender más del tema, en especial cuando se trata de los fondos de inversión:

El impuesto depende de en qué se está invirtiendo, no del tipo de fondo

Existen dos tipos de activos principales: Renta Variable y Deuda o Renta Fija. El primero se refiere a acciones de empresas que cotizan en alguna de las bolsas, y el segundo en bonos, préstamos, créditos de empresas o gobiernos.

Cuando inviertes en algún fondo, tu dinero puede estar invirtiéndose en uno u otro, o en partes proporcionales de cada uno. Y cada tipo de activo genera un impuesto específico.

Eso hace que cuando se calculan los impuestos no importa el tipo de fondo donde inviertes, o su clasificación legal, sino en los activos en que participa. Es decir, en qué instrumentos está invertido tu dinero y en qué proporción.

Normalmente los fondos de Renta Variable pueden invertir una parte de sus activos en instrumentos de deuda pero también en acciones de empresas (ya sea por su régimen de inversión, liquidez o temas administrativos propios).

De esta manera el fondo generará impuestos de Renta Variable respecto a la parte proporcional de la inversión en estos instrumentos, e impuestos del tipo de Deuda en proporción a los que estén invertidos en deuda.

Los fondos calculan los impuestos y hacen las retenciones, no tú

Respira. Tú no haces ese cálculo. Los fondos de inversión, como los que ofrecemos en Fintual, son quienes se encargan de eso.

Para hacerlo, toman como base a tu portafolio, y luego hacen la retención o notificación de los impuestos, según sea el caso.

Sigue leyendo y te contamos qué pasa con cada caso.

Cuando se trata de inversión de Deuda o Renta Fija

El impuesto de deuda para el 2023 es de 0.15% (anualizado) sobre el dinero que inviertes en un año. Para 2024 quedó fijado en 0.50%.

Eso es parcialmente cierto y parcialmente incorrecto, y acá te explicamos por qué:

- El fondo te retiene impuestos por 0.15% de tu dinero que inviertes al año, ya sea que lo tengas en deuda o renta fija. Pero, ¡ojo! Esto es una retención, no es el impuesto definitivo.

- El porcentaje de esta retención cambia cada año, dependiendo lo que pida el SAT. Por ejemplo, en 2021 fue de 0.97% y en 2022 fue de 0.08%.

El impuesto que efectivamente terminarás pagando se calcula sobre el interés real que hayan obtenido tus inversiones en renta fija, es decir, los rendimientos que hayan superado la inflación.

Estos rendimientos se suman a todos tus ingresos que pagan el Impuesto sobre la Renta (ISR), por ejemplo, sueldos, rentas, venta de casas, honorarios, entre otras.

Y se le aplicará la tasa de impuestos que puede llegar hasta el 35% para quien gane más dinero.

Cuando se trata de Renta Variable o Capitales

El impuesto a la Renta Variable es más sencillo.

En este tipo de inversiones no se te hace ninguna retención, sólo se le avisa a Hacienda cuáles fueron tus ganancias o pérdidas por este concepto en el año.

A finales de febrero, tú recibes una constancia con esa información y la presentas en tu declaración anual.

Este impuesto lo pagas anualmente en tu declaración anual fiscal, y se cobra un 10% sobre la ganancia obtenida ajustada por inflación (salvo algunas excepciones para los grandes capitales).

La ventaja (fiscal) de invertir a través de fondos

Una ventaja de invertir en renta variable a través de fondos, y no directamente en acciones o un ETF, es el tratamiento fiscal.

Cuando inviertes en acciones se generan impuestos por pagar, cada vez que reacomodas tu cartera, es decir, cada vez que vendes o compras una acción.

Sin embargo, cuando lo haces a través de un fondo de inversión, las compras o ventas que haga el fondo al interior de su cartera no te afectan fiscalmente.

Los fondos pueden reajustarse a las nuevas condiciones económicas o de mercado sin causar pagos innecesarios de impuestos.

En resumen, en fondos de renta variable solo vas a tener que pagar un impuesto cuando vendas el fondo.

¿Sus rendimientos incluyen impuestos? Pide los netos

Todas las inversiones deberían pagar impuestos. Existen muy pocas excepciones para Hacienda.

Sin embargo, muchas opciones sólo te mencionan los rendimientos antes de impuestos, y así aparentemente sus resultados se ven mejores.

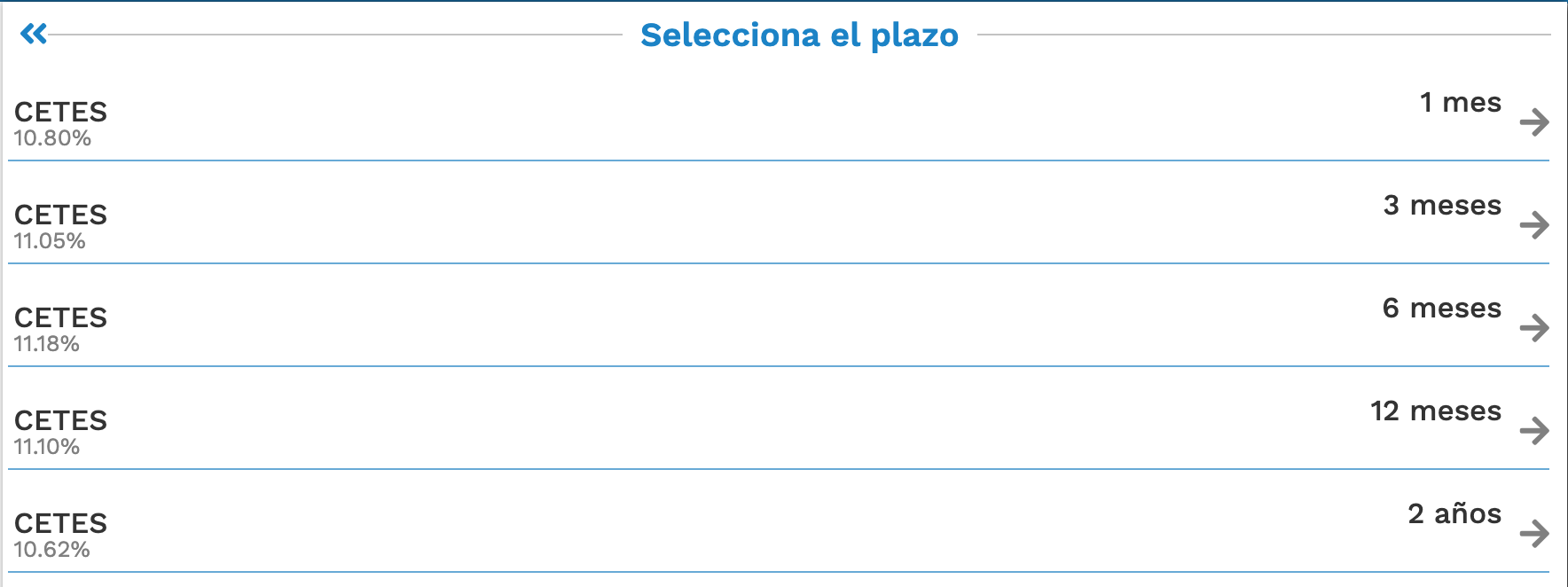

Por ejemplo, cuando CETES Directo o una Cuenta Bancaria dicen que pagan un rendimiento de 10.80%, este cálculo es antes de impuestos.

Si alguien no te retiene impuestos por los activos de deuda, o no informa tus impuestos en caso de renta variable, pregunta por qué. Muy probablemente alguien traiga una contingencia fiscal por ahí (puedes ser tú o ellos).

Tal vez no te preocupe pues estás en la economía informal y no has pagado impuestos, pero al menos ya tienes una referencia de cómo funciona.

Por cierto…

Este post está hecho para personas físicas. No es igual para el caso de empresas, fundaciones, planes de retiro, asociaciones, municipios, etc.

Tampoco incluye inversiones en Fideicomisos de Bienes Raíces, en acciones de empresas privadas, fondos en el extranjero, etc.

No nos extrañaría que pienses que es muy enredado, porque efectivamente lo es, pero esperamos que te sea de ayuda para tener al menos una idea.

En Fintual no podemos asesorarte fiscalmente por restricciones legales, pero te contamos lo que sabemos al respecto. También es una breve explicación de las obligaciones fiscales que tenemos contigo.

Adicionalmente te compartimos este calculadora de ISR.