Si has trabajado al menos una vez en el sector formal (es decir, registrado en el IMSS) en los últimos 27 años, tienes una cuenta en una Administradora de Fondos para el Retiro, mejor conocida como Afore.

El trabajo de las Afores es invertir el dinero que nuestros empleadores nos depositan —por ley— cada dos meses con el objetivo de que ese dinero se utilice para darte una pensión cuando te retires.

Justo por eso se vuelve relevante preguntarnos: ¿cuál es la mejor Afore?

Vamos a intentar responder en este post.

Primer factor a tomar en cuenta: ¿en cuál SIEFORE estás?

Las SIEFORES (Sociedades de Inversión Especializadas en Fondos para el Retiro) son los fondos de inversión en los cuales las Afores invierten el dinero de sus clientes.

Cada Afore tiene 10 SIEFORES, y a ti te asignan en una dependiendo de tu año de nacimiento: si naciste en 1978, tu dinero se invertirá en la SIEFORE 75-79.

Identificar tu SIEFORE es importante porque no hay una única ‘mejor Afore’ para todas las personas: una puede tener muy buenos rendimientos en la Siefore 85-89, pero estar entre los últimos lugares en la Siefore 90-94, por ejemplo.

También puedes verificar tu SIEFORE en el estado de cuenta cuatrimestral que te envía tu Afore.

Rendimientos: ¿cuál ha sido el desempeño de las Afores a lo largo del tiempo?

La métrica más directa y popular de comparación al hablar de inversiones son los rendimientos.

La Comisión Nacional del Sistema de Ahorro para el Retiro (CONSAR) publica cada mes una actualización al Indicador de Rendimiento Neto (IRN) de todas las Afores en cada SIEFORE. Lo puedes revisar aquí.

Sin embargo, el IRN es un indicador que a algunas personas no les parece suficientemente informativo. La razón es que se trata de un promedio ponderado de los rendimientos que han tenido las Afores en los últimos 10 (50%), 5 (30%) y 3 (20%) años, lo cual muchas veces refleja con inexactitud o poca claridad los rendimientos que han tenido las SIEFORES, sobre todo considerando que son inversiones a 40+ años.

Así que lo mejor es ver cómo le ha ido a cada una a lo largo del tiempo. Sin distorsiones que podrían ser extrañas.

Para efectos de este post, analizaremos dos plazos importantes: rendimiento en los últimos 10 años, y rendimiento desde la creación del sistema.

Todas las Afores que operan actualmente tienen al menos 10 años de existencia, así que la comparación es holística por ese lado. Sin embargo, no todas han operado desde que se creó el sistema (en julio de 1997), por lo que en el análisis histórico sólo consideraremos a las 6 Afores que sí lo han hecho.

Rendimientos desde la creación del sistema

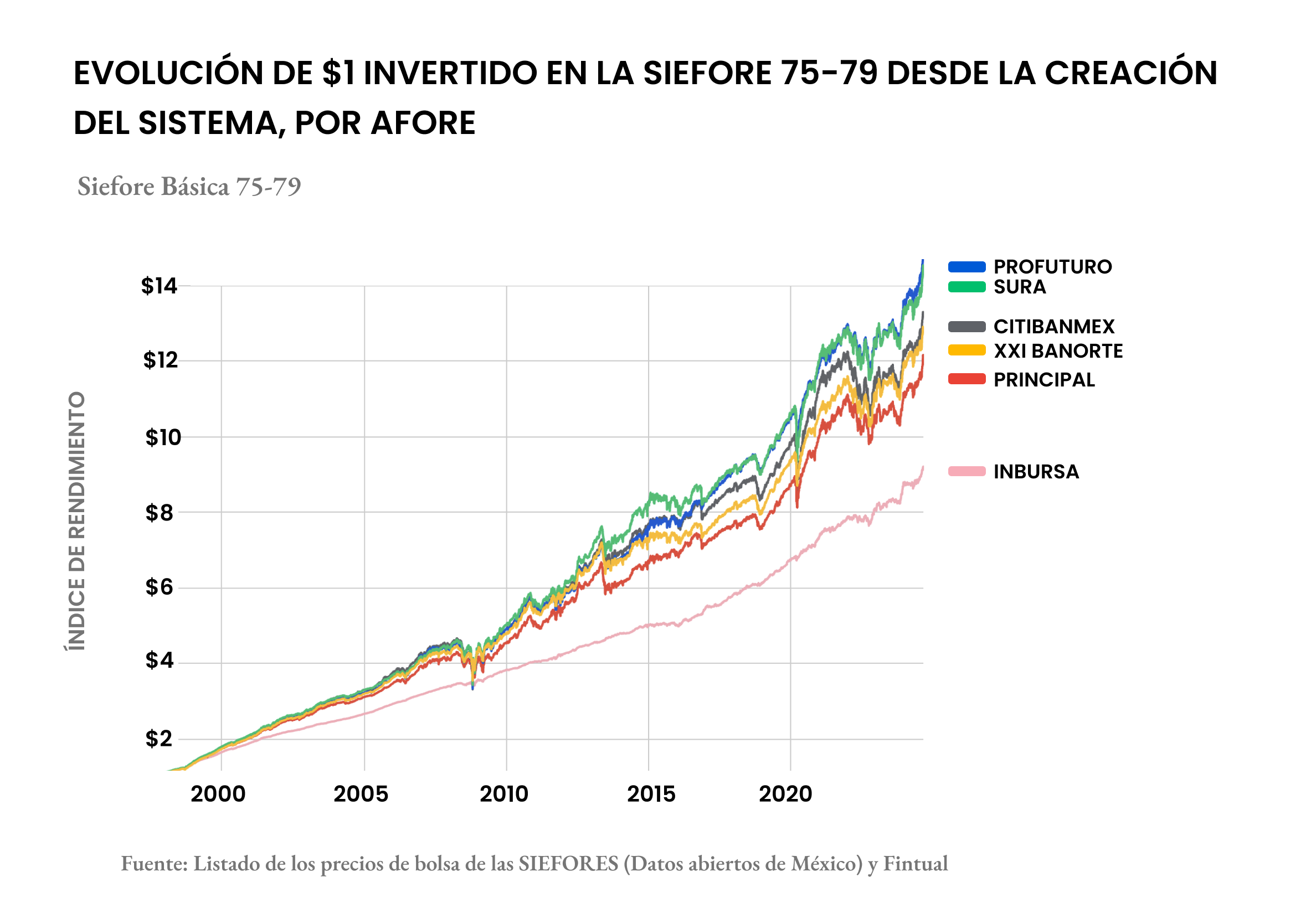

Para analizar los rendimientos históricos del sistema desde su creación tomamos como referencia la SIEFORE 75-79, que corresponde a personas nacidas entre 1975 y 1979.

Escogí esta SIEFORE porque es la asignada a personas que tenían entre 18 y 22 años cuando nacieron las Afores y eran quienes recién entraban al mercado laboral.

Como verás en la siguiente gráfica, las mejores Afores para esta SIEFORE han sido Profuturo y Sura, que han tenido un rendimiento anualizado histórico ligeramente superior al 10%.

Un poco más rezagadas aparecen también Citibanamex y XXI-Banorte. Después viene Principal y por último se encuentra Inbursa.

Ajustando por inflación, que de acuerdo con datos del INEGI ha promediado 4.5% anual desde julio de 1997 a agosto de 2024, eso se traduce en un rendimiento real anualizado cercano al 5.5% para las mejores dos Afores en este periodo (Profuturo y Sura).

Ahora analicemos lo que dice el IRN. Tomando en cuenta la actualización de agosto de 2024, Profuturo sí aparece en el primer lugar de la tabla más actualizada disponible.

Sin embargo, Inbursa aparece justo en segundo lugar, aún cuando históricamente ha sido la peor de las 6 Afores que han cotizado desde julio de 1997 (y por un buen margen).

Es por eso que el IRN puede tener distorsiones como una medida de qué tan buena está siendo una Afore en cuanto a su performance de largo plazo.

Rendimientos en los últimos 10 años

Ahora tomemos un periodo más corto de tiempo: 10 años. Como te decía, todas las Afores que existen hoy en día entran dentro del análisis, dado que todas ya existían al inicio del periodo.

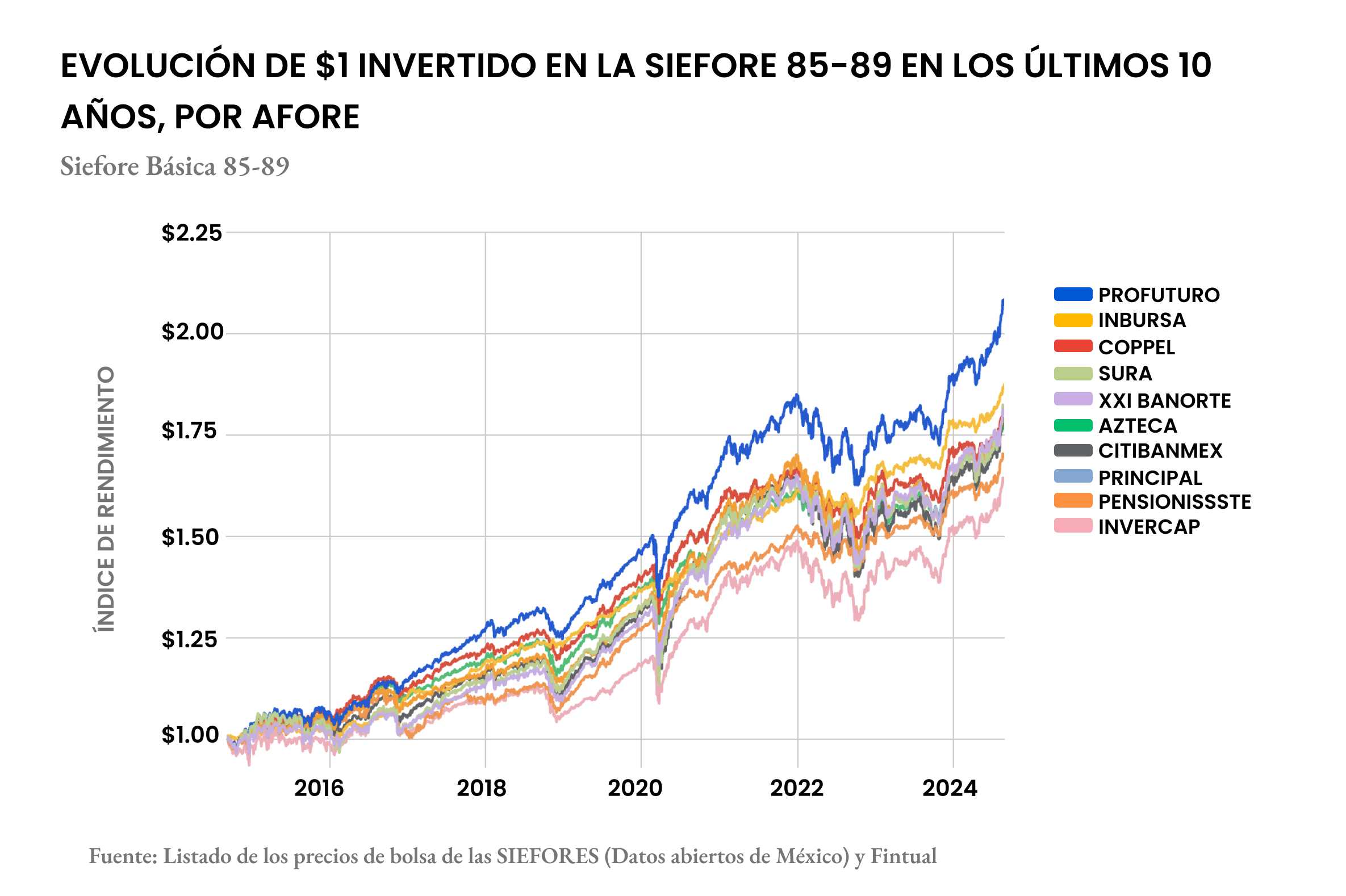

Para este análisis usaremos como referencia la SIEFORE 85-89, que corresponde a personas que tenían aproximadamente entre 25 y 29 años en 2014 y tenían poco de haber entrado al mercado laboral en esas fechas.

En este caso, nuevamente Profuturo se lleva el primer lugar.

Para este ejercicio, el IRN sí es más cercano como medida al del rendimiento promedio en los 10 años. No sólo coloca a Profuturo en primer lugar, si no que Inbursa está en segundo, igual que en el histórico, y conserva una buena relación de lugares con los rendimientos efectivos mostrados por cada Afore.

Comisiones, servicio al cliente y otros factores a considerar

El análisis de los rendimientos que mostramos previamente consideran el rendimiento neto. Es decir, ya traen descontadas las comisiones.

Al día de hoy, las comisiones que cobran todas las Afores es prácticamente la misma, 0.57% al año, con excepción de PensionISSSTE (0.53%) y Coppel (0.566%). No siempre fue así: hasta antes de 2021, había diferencias considerables entre las comisiones que podían cobrar: en 2020, por ejemplo, cuatro Afores cobraban 1.04%, mientras que una (PensionISSSTE) cobraba 0.82%.

La razón de que hoy casi todas cobren lo mismo es que 0.57% es el límite que ha permitido CONSAR de comisión para las Afores. Es factible que algunas de ellas decidan cobrar menos, aunque por el momento no se ve muy probable.

También vale la pena hablar sobre la calidad de los servicios operativos y de atención que brindan las Afores.

La CONSAR publica con cierta regularidad el Índice de Desempeño Operativo (IDEO), que compara los servicios ofrecidos por las Afores, entre ellos su cobertura, la penetración de ahorro voluntario y su calidad operativa.

En la última entrega de este reporte, Profuturo obtiene el primer lugar, seguido por Sura.

Conclusiones y recomendaciones finales para escoger tu Afore

Tomando en cuenta los factores analizados, Profuturo emerge como una opción fiable a lo largo de la mayoría de las Siefores: sale primera en los dos análisis que hicimos y también en el IDEO.

Esto sigue siendo válido para la mayoría de las SIEFORES que no incluímos en este post pero cuyos datos se encuentran también en la fuente de datos abiertos del Gobierno de México.

Sin embargo, también existen factores alejados del rendimiento o servicios operativos que pueden influir en tu decisión. Uno de ellos muy obvio es la cobertura de cada Afore: hay administradoras como Citibanamex o Banorte, que también brindan servicios bancarios, que cuentan con sucursales por todo el país y para ciertas personas podría ser más conveniente tener su cuenta en ellas por comodidad. Depende de cada quien.

Última recomendación: diversificar es importante y hay alternativas a las Afores si deseas hacer ahorro complementario para tu retiro

Para bien o para mal, las Afores son la única opción para invertir las aportaciones que hacen nuestros empleadores por ley.

En el caso que decidas ahorrar más de forma voluntaria para mejorar tu pensión o tener un ahorro extra para tu retiro, existen más opciones. Una de ellas son los Planes Personales de Retiro (PPR).

Las dos principales ventajas de un PPR son que te permiten 1) diversificar tu ahorro para el retiro y 2) acceder a un rango diferente de instrumentos en los cuales puedes invertir para tu retiro. Y te dejamos de regalo este gráfico, para que puedas comparar rendimientos:

En el caso del PPR que ofrecemos en Fintual tienes la ventaja de que es muy flexible: no te pide hacer aportaciones forzosas cada mes y puedes invertir en instrumentos dolarizados y con exposición a miles de acciones de mercados internacionales, que pueden ayudarte a incrementar de forma importante tu ahorro para el retiro.