A principios de esta semana los mercados no estaban de muy buen humor, pero eso cambió con el reporte de Nvidia.

Gracias a los buenos resultados de este jueves derivados de las noticias de Nvidia, que te contaremos más adelante, nuestro fondo agresivo Risky Hayek escaló +3.06%, acumulando una ganancia de +21.1% en el último año.

Es importante recordar que los fondos de inversión que invierten en instrumentos como ETFs y acciones, si bien conllevan un riesgo mayor al de instrumentos de corto plazo, también tienen un rendimiento esperado bastante mayor.

El reporte financiero de Nvidia trajo buenas noticias

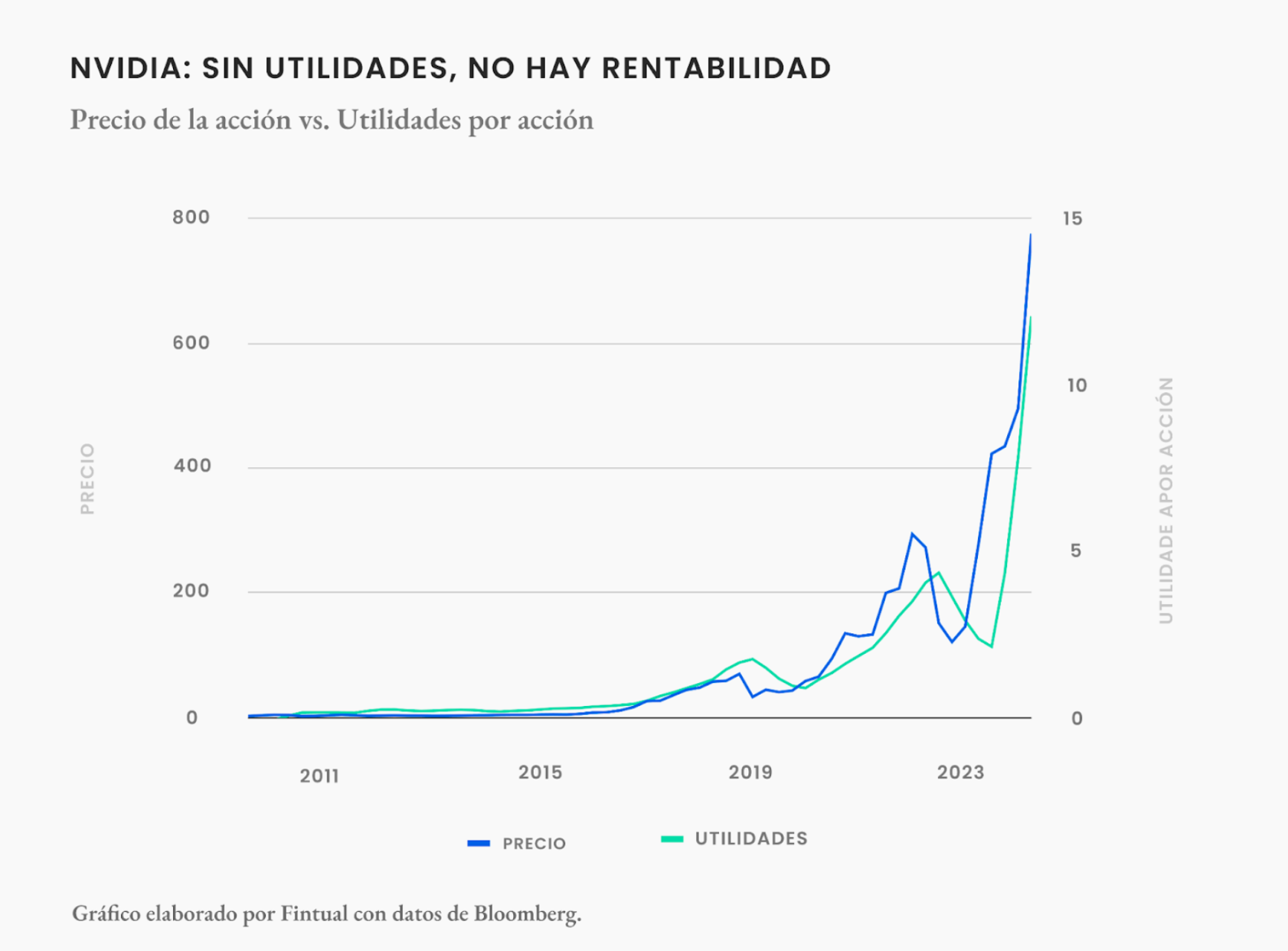

El miércoles fue la tan esperada publicación de resultados trimestrales de Nvidia. Los ingresos del cuarto trimestre del año pasado fueron de poco más de $22,100 millones de dólares, por sobre los $20,400 millones que se esperaban. Por segundo trimestre consecutivo sus ingresos más que se triplicaron, a medida que la empresa sigue capturando el boom de la Inteligencia Artificial (IA).

Para el trimestre en curso la empresa proyectó ingresos de 24 mil millones de dólares (con un margen de error de 2%). Esa proyección también es mejor que los 22 mil millones de dólares que esperaba el mercado. El aumento en las ventas se debe a la alta demanda de sus aceleradores de IA, chips altamente valorados que procesan datos para modelos de IA.

Su CEO y fundador Jensen Huang dijo que “La computación acelerada y la IA generativa han llegado a un punto de inflexión. La demanda está aumentando en todo el mundo en empresas, industrias y países”

Si quieres ponerte al día de qué está pasando con Nvidia en 5 minutos, con memes incluídos, te recomendamos este post.

El reporte dio un impulso a la acción, que subió más de 10% el jueves, y podría ayudar a justificar el alza reciente que han tenido las acciones tecnológicas.

La Fed no tiene prisa en comenzar sus recortes

El lunes los mercados en Estados Unidos estuvieron cerrados por el día del presidente y en Canadá por el día de la familia.

En el resto de la semana el foco fueron las minutas de la última reunión de política monetaria de la Fed, que se publicaron el miércoles. El documento está en línea con los mensajes recientes de los miembros del consejo: quieren ser cautelosos con el ritmo de recortes porque piensan que, si se apresuran, podrían comprometer el progreso en la desinflación. La Fed necesita mayor convicción de que la inflación está bajando sostenidamente hacia la meta de 2%.

Las minutas no modificaron las expectativas: la mayoría del mercado piensa que el primer recorte de tasas podría ser en junio.

El jueves también el Banco Central Europeo (ECB) publicó las minutas de su última reunión. El ECB quiere ser cauteloso con no recortar las tasas muy pronto ni muy agresivamente, principalmente porque ve que el crecimiento en los salarios podría comprometer el futuro progreso de la desinflación. De todas maneras, lo más probable sigue siendo que veamos recortes este año, empezando cerca de mediados de año.

En otras noticias de reportes corporativos, el martes debutó la acción del Club América, el primer equipo de fútbol en cotizar en la Bolsa Mexicana de Valores. El precio de salida fue de 11.50 pesos y terminó el día cotizando en casi 30 pesos, un aumento de poco menos de 160%.

Pero el foco será el de Nvidia, el miércoles. El mercado espera que sus ingresos se tripliquen por segundo trimestre consecutivo a medida que la empresa sigue capturando el boom de la Inteligencia Artificial.

En México, la economía se desaceleró a finales del año

Por el lado local, el jueves se publicaron las minutas del Banco Central de México (Banxico). En su reunión más reciente Banxico había entregado señales de que está listo para comenzar a recortar su tasa pronto. Nuestra lectura de las minutas es que “pronto” probablemente significa marzo. Así, el ciclo de recortes de Banxico podría comenzar en marzo, con un recorte de un cuarto de punto porcentual, en una decisión no unánime. Dicho eso, Banxico ha dejado claro que espera que los recortes sean graduales y pausados, así que seguramente la tasa seguirá relativamente alta por todo el 2024.

El jueves también se publicaron los datos de actividad económica y confirmaron que la economía perdió dinamismo a finales de año. De todas maneras, el año 2023 registró un crecimiento fuerte del PIB, de 3.2%, y deja un buen impulso para el crecimiento de 2024.

Lo que se viene

En el lado externo, en Estados Unidos el jueves se va a publicar el PCE del mes de enero, la medida de inflación preferida de la Fed. El PCE probablemente se aceleró en el mes, aunque siguió cayendo en comparación anual, a 2.4% y 2.8% la general y la subyacente, respectivamente. Estos datos están lejos de darle la suficiente confianza a la Fed de que la inflación está en camino a alcanzar y permanecer en la meta del 2%.

En México el miércoles Banxico va a publicar su reporte trimestral de inflación. La entidad probablemente va a mantener su proyección de que la inflación va a converger a la meta en la segunda mitad de 2025, pero podría reducir marginalmente su expectativa de crecimiento del PIB en 2024 para tomar en cuenta que la actividad se desaceleró significativamente en 4T2023. El mercado buscará pistas respecto de la futura trayectoria de la tasa de política monetaria. Por ahora nosotros creemos que el banco comenzará a recortar su tasa en marzo, y que va a bajar la tasa en 0.25 puntos porcentuales por reunión, para terminar el año con la tasa alrededor de 9.5%.

😌 Los mercados se mueven mucho. No seas como los mercados

Estos vaivenes son la naturaleza del mercado. Todo esto te lo contamos para que, si estás curioso, puedas estar informado de las razones por las que tus inversiones se mueven.

Sin embargo, no recomendamos darle mucha importancia a los movimientos de días o meses. Lo que debes saber es que tus inversiones están muy bien diversificadas y que cuando tenemos paciencia e invertimos a largo plazo, los retornos son siempre positivos.

_________________________________________________________

¿Quieres saber qué más ha pasado en las semanas previas? Encuéntralo aquí.

_________________________________________________________

Y esto es importante: El rendimiento mostrado del fondo Risky Hayek corresponde a la serie F10. Rendimientos pasados no garantizan el desempeño futuro.