Nvidia, el líder en diseño de chips para inteligencia artificial, superó las expectativas en su reporte de ganancias del segundo trimestre. La empresa reportó ganancias por acción de $0.68 e ingresos de $30 mil millones, por encima de las estimaciones de $0.64 y $28.8 mil millones, respectivamente. Comparado con el año pasado, estos resultados muestran un notable incremento, ya que en el mismo período de 2023, Nvidia registró ganancias de $0.27 por acción y $13.5 mil millones en ingresos.

La mayor parte de los ingresos provino de su división de data centers, que alcanzó los $26.3 mil millones, superando las previsiones de $25 mil millones y representando un aumento del 154% en comparación con el año anterior. Nvidia continúa dominando el mercado de chips de IA, pero enfrenta competencia creciente de AMD, que recientemente adquirió ZT Systems para fortalecer su oferta en servidores de IA.

A pesar de estos sólidos resultados, las acciones de Nvidia cayeron un 6% tras el anuncio, en medio de una alta volatilidad en su precio. ¿Por qué? Hay muchas especulaciones en X, como que sus buenos resultados no cumplían con la expectativa más optimista, pero la verdad es que los mercados, a nivel diario, no son una ciencia exacta. Simplemente a veces hay volatilidad (por ejemplo cuando no hay liquidez, como cuando el mercado cierra). De todas maneras, la acción de la compañía tiene un rendimiento acumulado en torno al 150% en lo que va de año.

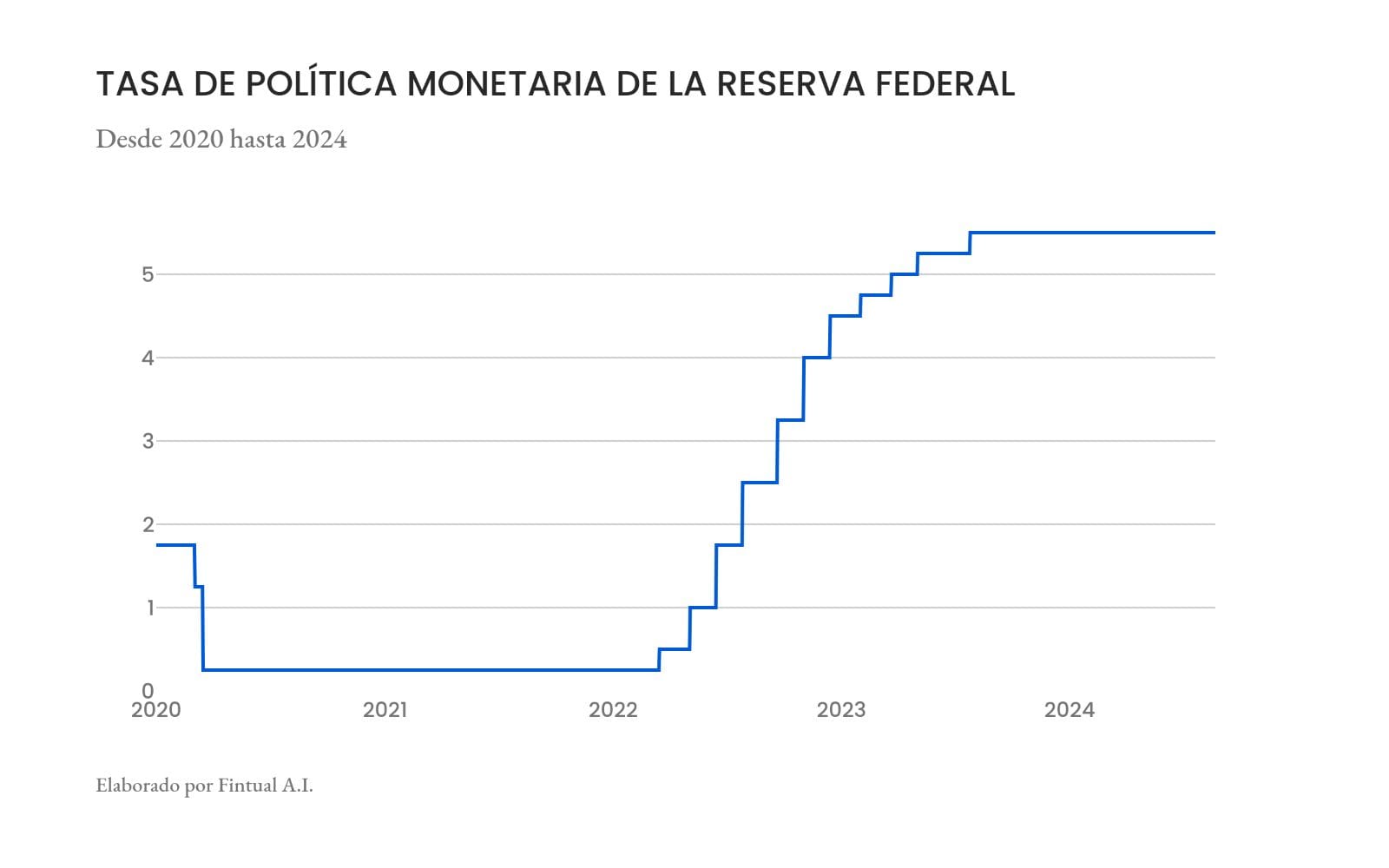

Fed: dirección clara, velocidad no tanto

Han sido días de muy buenos retornos en los mercados. Ya la turbulencia de principios de agosto quedó superada. El optimismo se sustenta en que, después de un año de espera, el inicio de los recortes de tasa en Estados Unidos parece inminente. Al menos eso sugirió el presidente de la Fed, Jerome Powell, en su discurso del Jackson Hole el 23 de agosto.

Powell dijo que ha llegado el momento de que la política se ajuste, y que la Fed no busca ni desea un mayor enfriamiento del mercado laboral.

El discurso de Powell aumentó las apuestas de que el recorte de septiembre sea de medio punto porcentual. La probabilidad de un recorte de 0.5 puntos porcentuales pasó de 24% el jueves 22 a 36% el viernes 23 después del discurso, según los precios de los activos. El ritmo de estos recortes va a depender de los datos, la evolución de las perspectivas económicas y el balance de riesgos. El mercado espera que la entidad recorte su tasa en un punto porcentual en lo que resta del año.

Por su parte, el peso mexicano sigue presionado. El lunes retomó el camino a la depreciación con una caída de 1.5% frente al dólar. Hay mucho ruido local con la reforma judicial y la eliminación de organismos autónomos, y con los números finales del Congreso. Después de la asignación de plurinominales, la coalición de Morena quedó con 364 escaños en Diputados (muy por encima de la mayoría calificada) y 83 en Senadores (le faltaron solo 3 para mayoría calificada, pero ya dijeron que llegaron a acuerdo con tres senadores fuera de la coalición). Es decir, habrá poca resistencia para aprobar estas reformas que reducen el balance de poderes.

Esta semana

Que la Fed empiece a relajar su política monetaria es una traba menos para que Banxico pueda seguir reduciendo su tasa.

El reporte de inflación, que se publicó el miércoles 28 de agosto, entregó las proyecciones actualizadas que tiene la entidad. Banxico redujo sus estimados para el PIB de 2024 y 2025, de 2.4% y 1.5%l, a 1.5% y 1.2% respectivamente. Estas proyecciones incorporan que el crecimiento del segundo trimestre fue débil.

Por el lado de la inflación, el Banco mantuvo sin cambios los estimados que entregó en la reunión más reciente de política monetaria, donde proyecta que la inflación general va a alcanzar una tasa de 5.2% en el tercer trimestre (tomando en cuenta que el precio de los productos no subyacentes ha subido significativamente), para luego bajar gradualmente y alcanzar la meta del 3% a finales de 2025.

La perspectiva de que la economía va a crecer a una tasa mucho más lenta de lo anteriormente proyectado le da argumentos a Banxico para continuar bajando su tasa. Así, seguimos creyendo que Banxico va a recortar una vez más en su reunión de septiembre 26, y posiblemente también en las de noviembre y diciembre.

En el plano externo, esta semana los datos de gasto personal de julio en Estados Unidos estuvieron en foco.

Por un lado, el PCE, la medida de inflación favorita de la Fed, se mantuvo estable en 2.5% anual, mientras que el PCE subyacente, que excluye ítems volátiles como alimentos y energía, se mantuvo estable en 2.6% anual. Para este último el consenso de mercado era por una subida a 2.7% anual.

Por su parte, tanto el ingreso personal como el gasto real personal subieron un poco más de lo esperado en el mes. Con todo, el reporte fue en general positivo, lo cual da mayor confianza a la Fed de que llegó el tiempo de bajar la tasa. Tanto los datos de gasto e ingreso personal, como los de PCE se publicaron el viernes.

😌 Los mercados se mueven mucho. No seas como los mercados

Estos vaivenes son la naturaleza del mercado. Todo esto te lo contamos para que, si estás curioso, puedas estar informado de las razones por las que tus inversiones se mueven.

Sin embargo, no recomendamos darle mucha importancia a los movimientos de días o meses. Lo que debes saber es que tus inversiones están muy bien diversificadas y que cuando tenemos paciencia e invertimos a largo plazo, los retornos son siempre positivos.

¿Quieres saber qué más ha pasado en las semanas previas? Encuéntralo aquí.