Hay gente que cree que puede adivinar cuáles son las acciones que conviene comprar en la bolsa, pero aunque aciertes una vez, la verdad es que es muy difícil ganarle consistentemente al mercado. O a veces, como en este caso, a la simple elección de la caca de un rebaño de vacas.

Hablando de consistencia, un programa de la TV noruega hizo competir a:

- Dos corredores de bolsa

- Un astrólogo

- Dos beauty bloggers (“bloggers de belleza”)

- Un pequeño rebaño de vacas

Cada equipo recibió el mismo presupuesto para invertir. “A ver quién obtiene mejor rentabilidad invirtiendo en acciones de la bolsa de Oslo”.

Los corredores de bolsa se afirmaron la corbata y eligieron acciones de grandes industrias: salmoneras, bancos y cruceros. Los influencers fueron bien honestos y admitieron que no cachaban ninguna de las compañías que tenían para elegir, así que se fueron por marcas que les sonaban a vacaciones y una vida de lujo (buena estrategia igual). El astrólogo contempló las predicciones del calendario chino y el año de la cabra, que según una búsqueda rápida en Google está asociada con familia y amistad 🤔

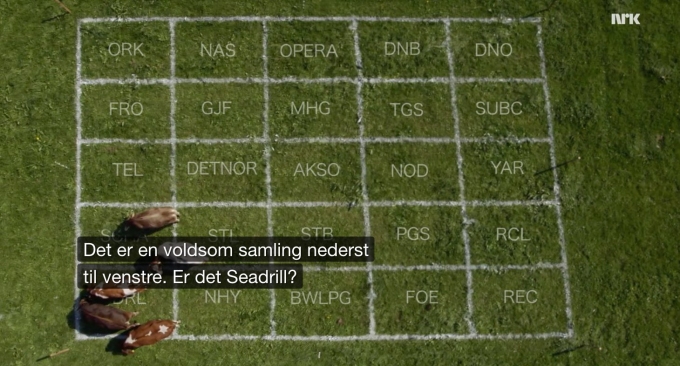

Las vacas —literalmente— se cagaron en sus acciones, o más bien, en la elección de sus acciones:

Las vacas dejándose llevar por su digestión: la caca definía cual acción se elegía.

Los resultados

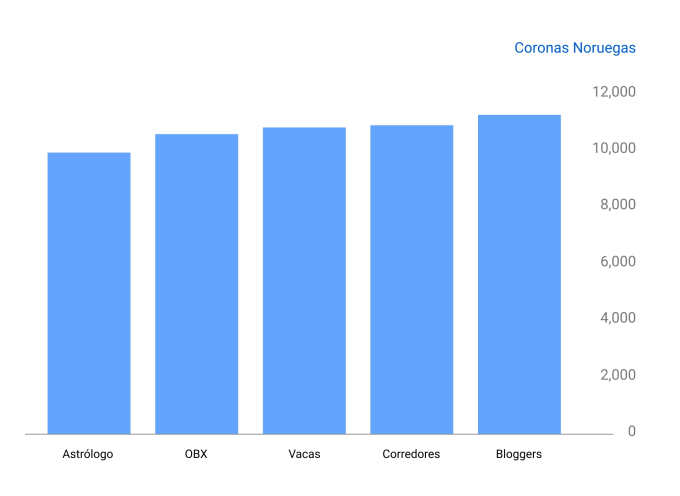

Después de 3 meses, las 25 acciones del OBX de Noruega, el índice de referencia, rentaron 5%.

El astrólogo, colega de Pedro Engel, no logró superar al índice y fue el peor de los concursantes.

Los corredores de bolsa, un tanto incómodos con el concurso, le ganaron al índice y rentaron 7,28%, superando por muy poquito al 7,26% de las vacas y su caca.

Los mejores fueron los beauty bloggers con un 10% de rentabilidad. A puro achunte.

La sorpresa

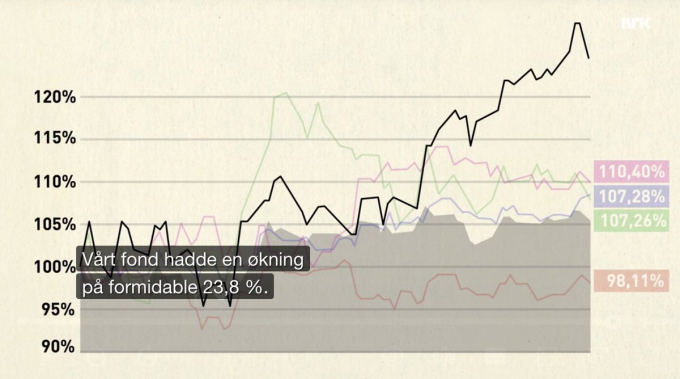

Yo pensé que los influencers eran la sorpresa, pero al final del programa los presentadores del show mostraron que ellos habían participado en secreto y consiguieron un impresionante 24% de rentabilidad:

La trampa

¿Cómo lograron esa rentabilidad tan superior al resto? Fácil. Eligieron de antemano 20 combinaciones diferentes y convenientemente mostraron sólo la mejor, ejemplificando así algo que se conoce como sesgo de supervivencia.

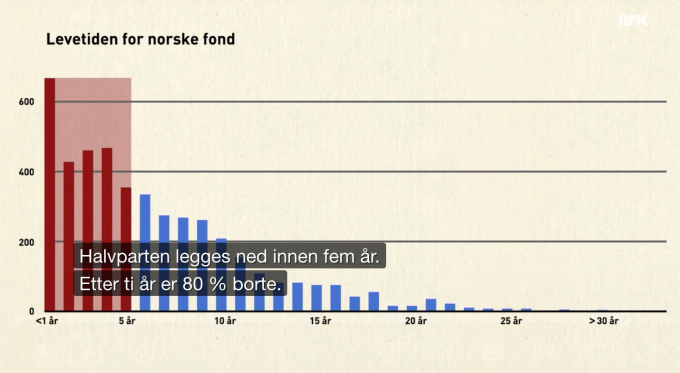

De hecho, la mitad de los fondos noruegos cierra a los 5 años. A los 10 años, el 80% de los fondos ya no existe. Los hacen desaparecer porque simplemente no le estaban achuntando.

Y este sesgo existe en la industria financiera.

Muchos fondos se cierran después de unos primeros años reguleques. Esto permite que los administradores de activos se jacten de los sobrevivientes: una atractiva lista de fondos superiores al mercado.

Y esto no termina ahí: un argumento súper utilizado para vender inversiones es mostrar los retornos pasados de solo algunas estrategias entre decenas de estrategias de carteras recomendadas o fondos mutuos. Si, por ejemplo, una administradora bancaria gigante tiene 50 fondos mutuos distintos, es fácil que unas pocas les vaya muy bien en el último año y por lo tanto sean estas las que se venden mejor el año siguiente bajo este discurso de venta. Chanta igual.

Volviendo a las vacas

Si bien este ganado ganador suena atractivo, dejarse llevar por la sólida carrera de las vacas inversionistas podría ser un error.

En este caso se analizaron los resultados después de apenas 3 meses invirtiendo. Ganarle al mercado de forma consistente en el tiempo es muy difícil. Hacer stock picking es tan aleatorio como unas 🐄 haciendo 💩

Este simpático experimento sirve para demostrar que a veces se hacen elecciones al azar que le pueden ganar al mercado. Además, hay que observar con cuidado las estrategias ganadoras.

Nos gustó el experimento. Quizás lo hagamos con palomas en la Plaza de Armas de Santiago.

o quizás no.