Aspectos centrales

- Esperamos que las principales economías del mundo se aceleren en 2026, impulsadas por el gasto en capital ligado a desarrollos de Inteligencia Artificial (IA), la disipación de tensiones comerciales, y los efectos rezagados de la flexibilización monetaria.

- En 2025, la economía estadounidense creció cerca de 1,8% y esperamos que esto se acelere durante 2026. Aunque persiste una divergencia entre hogares de altos y bajos ingresos que hace al consumo más dependiente de los mercados financieros que del empleo.

- Las valoraciones de las grandes tecnológicas se sostienen en fundamentos sólidos. La exuberancia -de existir- se concentra en el capital de riesgo temprano, donde startups sin un producto definido ni ingresos están levantando rondas de financiamiento históricas.

- En Chile esperamos un crecimiento en torno a 2,6% en 2026, liderado por la inversión privada en minería y energía. La inflación controlada y el nuevo escenario político refuerzan las perspectivas positivas.

- Además, las tasas de los bonos corporativos y bancarios ofrecen un premio atractivo frente al escenario de recortes del Banco Central.

Introducción

El 2025 fue un año de sorpresas. Las tensiones geopolíticas, la restricción monetaria, el cierre parcial del gobierno norteamericano, el proteccionismo y la incertidumbre política fueron desafíos para la economía global, que sin embargo se mantuvo estable, mostrando una resiliencia notable. Probablemente esta estabilidad se deba al tremendo impulso que la Inteligencia Artificial ha significado para los mercados.

La fortaleza y estabilidad que mostró la economía mundial durante 2025 se pudo ver en que la inflación siguió cediendo en la mayoría de los países, los mercados emergentes brillaron y la renta variable global cerró con retornos de doble dígito.

Mirando hacia 2026, esperamos que las principales economías del mundo se aceleren de forma coordinada. Cuatro fuerzas impulsan esta tesis.

Primero, el gasto en capital ligado al desarrollo de la IA, desde centros de datos hasta infraestructura energética, va a implicar un impulso sincronizado en la inversión, y su adopción una aceleración en la productividad que podría ser histórica. Si bien la adopción de la IA generativa ha sido mucho más acelerada que otras tecnologías como los computadores y el internet, aún estamos lejos de alcanzar su máximo potencial. Incluso en países avanzados como Estados Unidos, la adopción de esta tecnología en el empleo está apenas en el 37% y la intensidad muy baja. Para dar una muestra: la proporción de horas de trabajo dedicadas a su uso no llegaba al 6% en agosto de 2025, el último dato disponible.

Segundo, las tensiones comerciales parecen estar disipándose: el shock de incertidumbre del "Liberation Day" de abril ya fue absorbido y los aranceles efectivos en Estados Unidos se estabilizaron.

Tercero, el ciclo manufacturero global está despertando después de un período de contracción.

Y cuarto, los efectos rezagados positivos en crecimiento producto de los recortes de tasa y políticas monetarias expansivas que vimos los últimos años —con cerca del 85% de los bancos centrales en modo de recorte— comenzarán a sentirse con más fuerza.

En Estados Unidos, el consumo puede seguir creciendo impulsado por los hogares de mayores ingresos. Además, la política fiscal expansiva (mayor gasto fiscal) y el boom de inversión en Inteligencia Artificial nos llevan a esperar un crecimiento del PIB cercano al 2%.

En los mercados, 2025 marcó un punto de inflexión en el ciclo de la IA. Las compañías de modelos comenzaron a alcanzar a las de hardware, y esperamos que esta tendencia continúe con nuevas salidas a bolsa y una proliferación de aplicaciones en múltiples sectores. Las valoraciones de las grandes tecnológicas se sostienen en fundamentos sólidos —no vemos una burbuja generalizada—, aunque sí identificamos focos de valorizaciones exacerbadas en empresas jóvenes, esto es, que algunas startups que todavía no tienen resultados concretos o ingresos estables han levantado rondas de capital históricas.

En Chile, el balance es de optimismo. La inversión privada lidera el crecimiento, la inflación está controlada y el nuevo escenario político reduce la incertidumbre. Las tasas de los bonos corporativos y bancarios ofrecen oportunidades atractivas, mientras que en renta variable somos más cautos dado que las valoraciones ya incorporan buena parte de las noticias positivas.

Los principales riesgos para nuestras proyecciones son geopolíticos: las elecciones de medio término en Estados Unidos, las tensiones comerciales latentes con China y conflictos regionales que podrían escalar. Dicho eso, nuestro escenario base es constructivo.

Estados Unidos: dos realidades

Hace un año, el consenso del mercado apostaba a que los aranceles de Trump desatarían una recesión. No sucedió. La economía estadounidense desafió los pronósticos más pesimistas al crecer cerca de 1,8% en 2025. El consumo se mantuvo firme, las empresas absorbieron parte del impacto arancelario en sus márgenes, y el mercado laboral —aunque enfriándose— evitó un deterioro abrupto.

Pero cuando se observa la realidad con más detalle se pueden encontrar algunos fenómenos interesantes: especialmente en cómo se han comportado los hogares en términos de gasto y consumo.

Los hogares de mayores ingresos parecen estar disfrutando los beneficios de un mercado accionario que subió cerca de un 20% durante el 2025, y siguen gastando a buen ritmo. Mientras tanto, los hogares de menores ingresos –que suelen depender más del salario– ya han empezado a gastar menos.

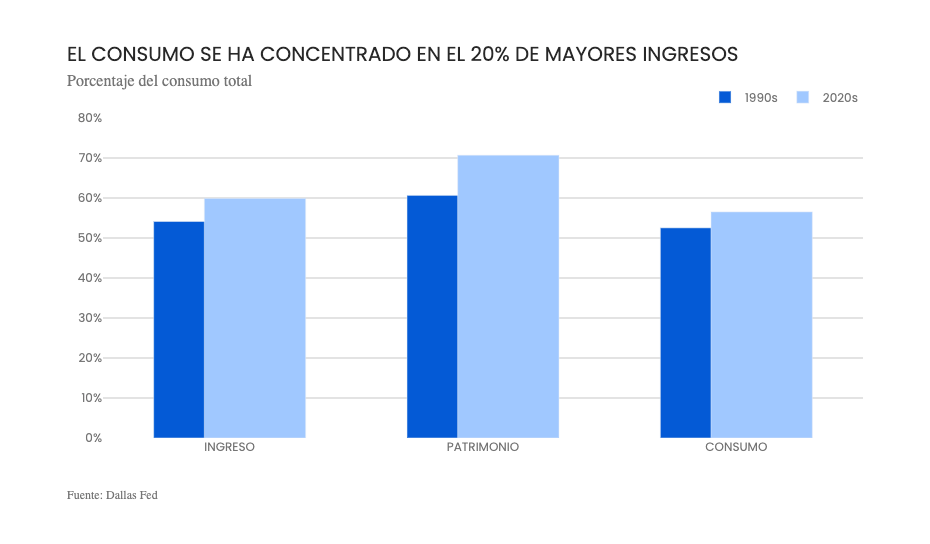

Según un estudio reciente de la Reserva Federal de Dallas, hoy el 20% de los hogares con mayores ingresos es responsable del 57% del consumo total en Estados Unidos. El incremento en la concentración del consumo refleja una tendencia más amplia: la participación de este grupo en los ingresos totales pasó del 54% al 60%, mientras que su participación en la riqueza creció del 61% al 71% en el mismo período.

A pesar de que el crecimiento del empleo se desaceleró notablemente, y los hogares con mayor propensión a gastar (los de menos ingresos, porque necesitan usar una mayor parte de sus recursos) aún no logran ajustarse a los altos precios producto de varios años de alta inflación, el consumo puede seguir creciendo impulsado por los hogares de mayores ingresos.

Esto porque el gasto agregado depende cada vez más de los retornos sobre activos financieros e inmobiliarios, y menos de los salarios, lo cual significa que una desaceleración del mercado laboral tiene un impacto menor sobre el consumo total, porque los hogares de altos ingresos —que dominan el gasto— mantienen su nivel de consumo gracias a su riqueza acumulada. Por otro lado, la economía se vuelve más vulnerable ante caídas en los mercados de acciones o bienes raíces.

Además, la incertidumbre comercial está cediendo. La política fiscal será expansiva, esto es menos impuestos y más gasto gubernamental, por ejemplo el "One Big Beautiful Bill Act" adelanta gasto y recorta impuestos, y la adopción de Inteligencia Artificial (IA) está impulsando un boom de inversión en capital. Con todo, nuestra expectativa para la economía es optimista, y por eso esperamos un crecimiento del PIB que ronde el 2%.

En términos de política monetaria, creemos que el enfriamiento del mercado laboral va llevar a la Fed a recortar un par de veces más, aún si la inflación no está del todo controlada. El principal riesgo de nuestra proyección de tasas es a la baja. El mandato de Jerome Powell al frente de la Fed termina en mayo de 2026, y todo indica que su sucesor será más receptivo a las presiones de la Casa Blanca para recortar tasas. Esto introduce un elemento de incertidumbre: históricamente, los bancos centrales que han cedido a presiones políticas han terminado enfrentando problemas de inflación.

Para la economía, el principal riesgo que identificamos es un deterioro del mercado laboral lo suficientemente grande para que arrastre al crecimiento.

Otro riesgo relevante es el político. Las elecciones de medio término (midterm elections) en noviembre podrían traer volatilidad, especialmente si se intensifica el debate sobre la trayectoria fiscal de largo plazo. La deuda pública se encamina a superar el 110% del PIB hacia 2028, y los pagos de intereses ya representan más del 5% del producto. Esto no es sostenible en el largo plazo.

Finalmente, está el riesgo de que la Fed pierda credibilidad si cede a presiones políticas. Un recorte de tasas mayor al justificado por los fundamentales podría debilitar al dólar más de lo previsto y reavivar expectativas inflacionarias.

Con todo, nuestro escenario base sigue siendo positivo, aunque con cautela. Creemos que Estados Unidos tiene los ingredientes para un año decente: inversión en IA, política fiscal expansiva, y una Fed que acompañará con recortes. El desafío será navegar la volatilidad.

Mercados globales

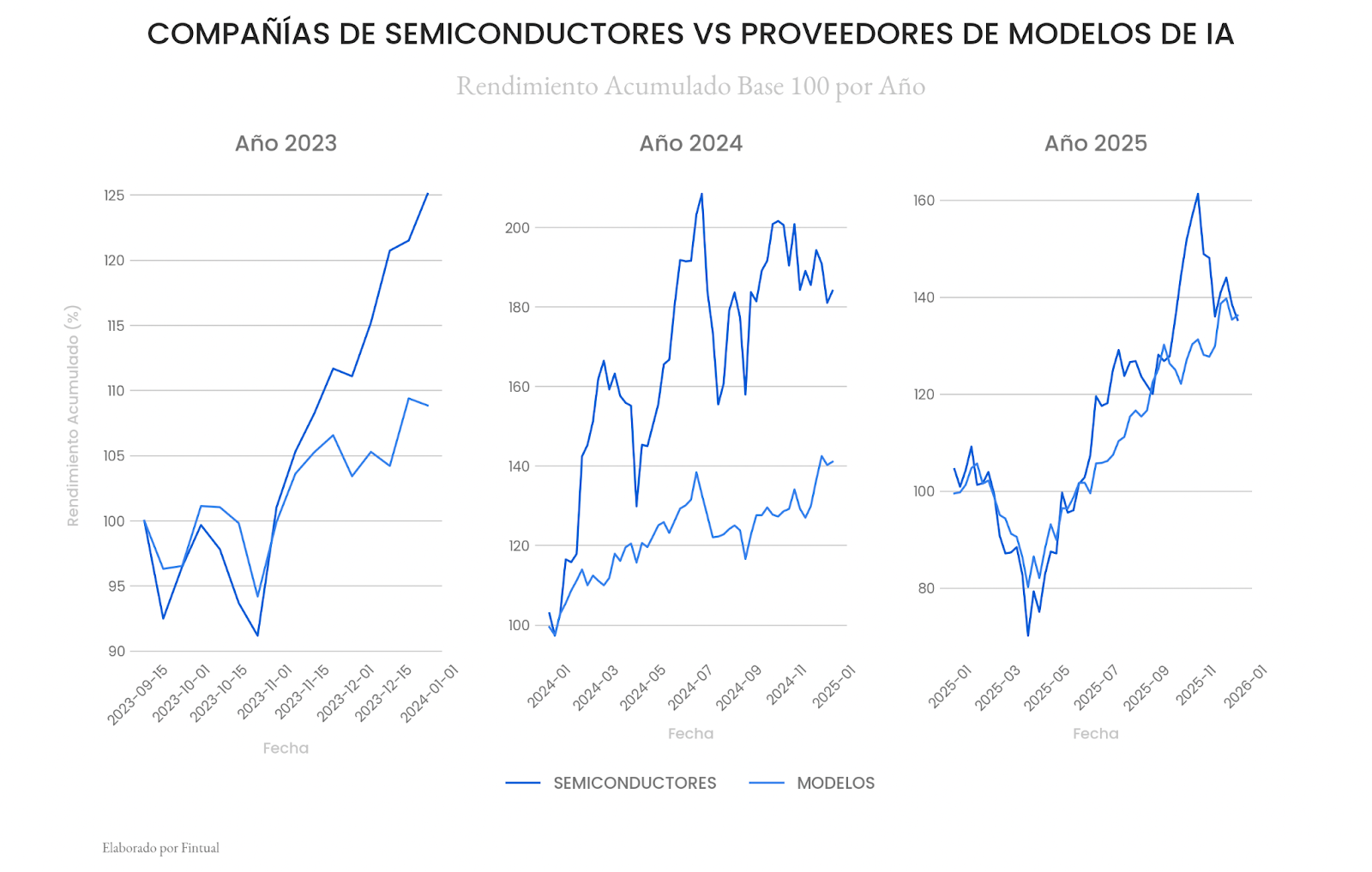

Los últimos tres años el comportamiento de los mercados ha estado fuertemente determinado por el desarrollo a gran escala de la IA. Creemos que 2025 habrá marcado un punto de inflexión hacia una segunda etapa en la evolución de esta industria. Mientras que en 2023 y 2024 las principales beneficiadas fueron las compañías que proveen el hardware necesario para el funcionamiento de los modelos —como los fabricantes de semiconductores—, en 2025 hemos visto cómo las empresas directamente vinculadas al desarrollo de modelos de IA comenzaron a incorporarse plenamente a este ciclo.

Este catch up que han tenido las compañías de modelos respecto de las de hardware, creemos que es el primer paso para que continúe el ciclo natural de una industria de trillones de dólares.

Por un lado, creemos que durante los próximos meses vamos a ver la salida a bolsa de varias empresas de modelos que hasta ahora han permanecido en el mundo del capital privado, como por ejemplo OpenAI, que ya comunicó la oferta pública de sus acciones para fines de 2026.

Por otro lado, en los próximos cinco años esperamos que el ciclo continúe con una creciente proliferación de compañías enfocadas en el desarrollo de aplicaciones y soluciones basadas en modelos de IA, orientadas a resolver necesidades de múltiples sectores económicos, desde los servicios financieros hasta áreas de la salud y ciencia.

¿Estamos en una burbuja?

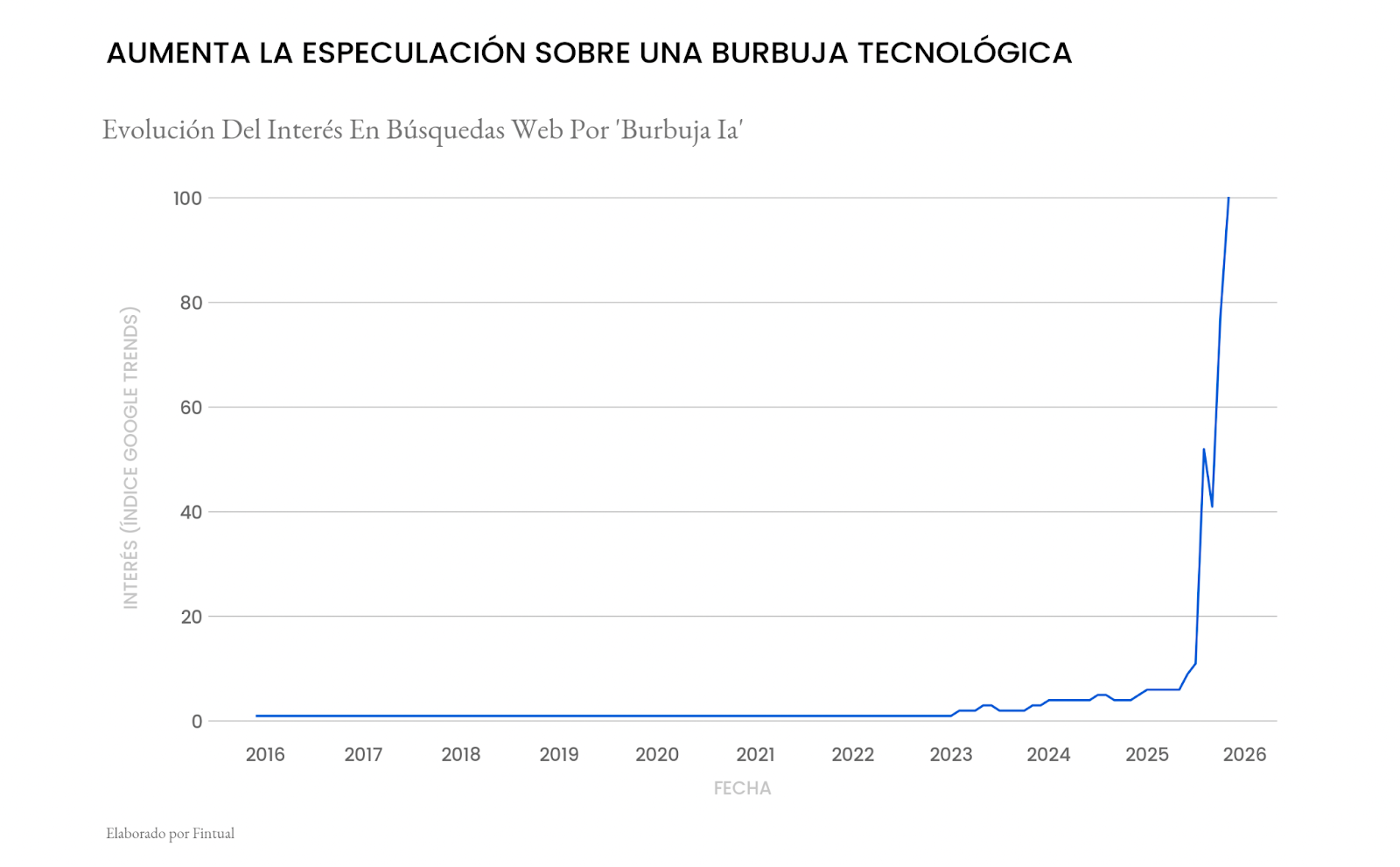

El desarrollo de esta nueva industria, y su impacto en los precios de los activos financieros, no ha estado exento de polémica. En particular, en los últimos años han aumentado las especulaciones sobre la posibilidad de que estemos frente a una burbuja en el mercado accionario.

Siguiendo la discusión previa, una posible estrategia para buscar pistas de si estamos en una burbuja es segmentar el ecosistema de compañías vinculadas a la IA en tres grandes categorías, según su nivel de madurez:

- Etapa madura: empresas enfocadas en el desarrollo de hardware e infraestructura crítica para la ejecución de modelos de IA, como fabricantes de semiconductores o proveedores de infraestructura en la nube, la mayoría de ellas parte de las denominadas Magnificent 7 o hyperscalers (por ejemplo, Amazon Web Services o Microsoft Azure).

- Etapa intermedia: compañías dedicadas al desarrollo de modelos o aplicaciones basadas en IA que ya cuentan con un modelo de negocio que genera ingresos, pero que aún no alcanzan el nivel de madurez necesario para salir a bolsa (por ejemplo, Anthropic).

- Etapa temprana: empresas y startups —principalmente de aplicaciones basadas en IA— que todavía no han consolidado su modelo de negocio y se encuentran en fases iniciales de financiamiento, generalmente a través de fondos de capital de riesgo (venture capital).

En primer lugar, nos centraremos en las empresas que ya se encuentran en una etapa madura del ciclo. La mayoría de ellas pertenece al grupo de las Magnificent 7, compañías que han registrado rendimientos sobresalientes durante los últimos diez años.

Sin embargo, al analizar esta canasta de empresas con mayor detalle, se observa que, aunque a primera vista las alzas podrían interpretarse como un encarecimiento de sus acciones, en realidad han ido de la mano del fuerte crecimiento de sus ingresos y utilidades. De hecho, desde 2015, las utilidades por acción de estas compañías se han multiplicado casi por quince.

Esto se aprecia con mayor claridad al observar la evolución de la relación precio/utilidad. Tal como se muestra en la siguiente figura, este múltiplo de valoración ha presentado fluctuaciones a lo largo del tiempo, pero actualmente se ubica dentro de rangos razonables.

A este análisis se suma un elemento adicional que merece atención: en los últimos meses se ha intensificado el anuncio de grandes alianzas entre desarrolladores de modelos de IA, hyperscalers y fabricantes de chips. Estos acuerdos, que comprometen inversiones a varios años y con cláusulas condicionadas al desempeño futuro, reflejan coordinación a lo largo de toda la cadena de valor, pero también abren preguntas sobre el carácter cada vez más circular de estas relaciones, donde proveedores, clientes e inversionistas muchas veces se superponen.

Por ejemplo, en septiembre Nvidia se comprometió a invertir hasta US$100.000 millones en OpenAI a lo largo del tiempo, condicionado al despliegue de chips de Nvidia e infraestructura de IA. Por su parte, OpenAI comprará grandes volúmenes de hardware de Nvidia.

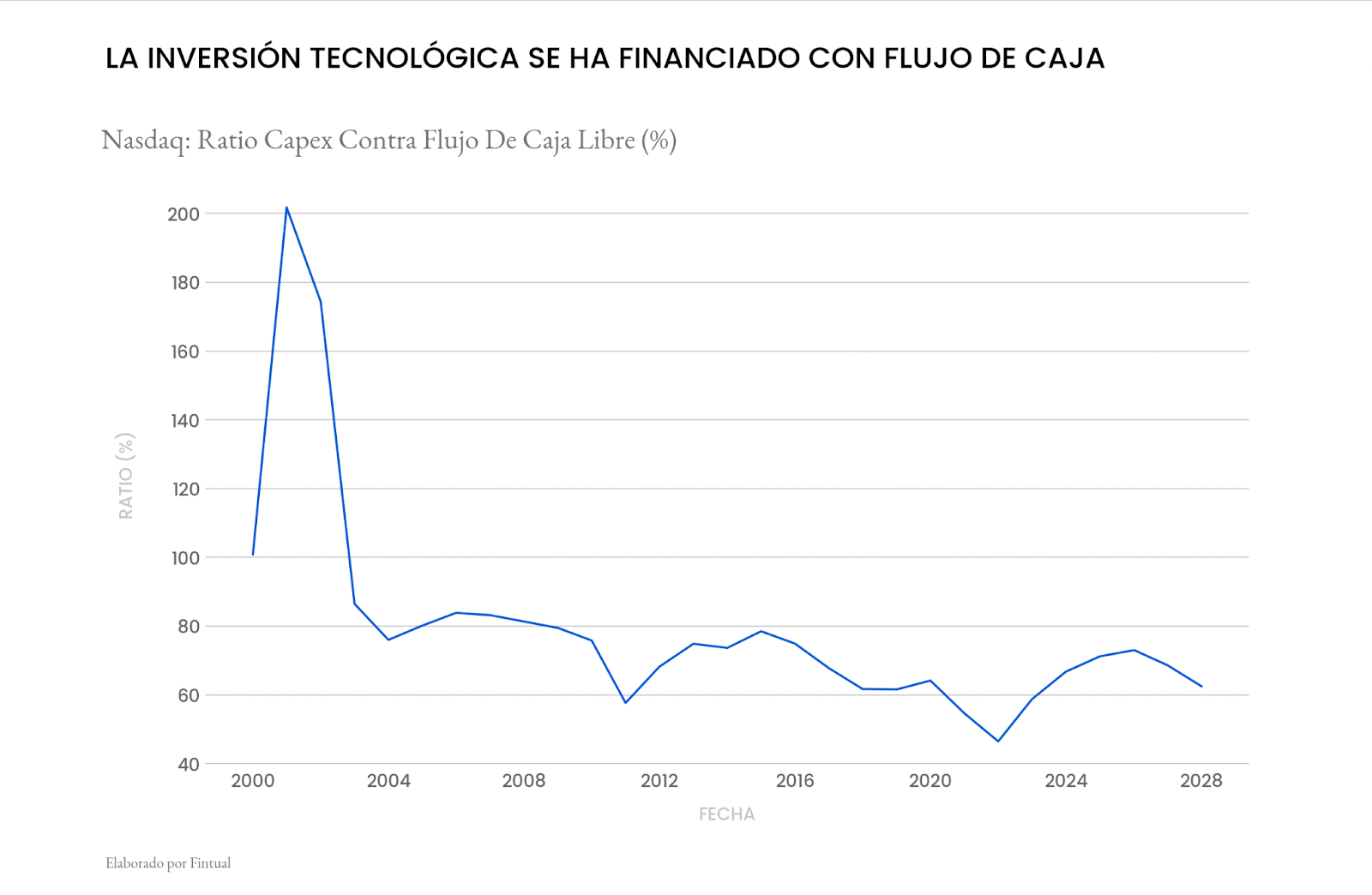

La comparación con la burbuja iniciada a fines de los noventa surge de manera natural. Pero a diferencia del pasado, la actual expansión se financia mayoritariamente con flujo de caja propio y márgenes elevados, no con apalancamiento ni estructuras de financiamiento frágiles. Por eso, la diferencia entre este momento y la burbuja dotcom está en los fundamentales.

Otro punto positivo para los proveedores de infraestructura es la dinámica de oferta y demanda: a diferencia del exceso de capacidad que caracterizó al auge de la fibra óptica en los 2000, hoy la infraestructura de data centers opera con niveles de ocupación históricamente altos, lo que sugiere que, al menos en el corto plazo, la demanda continúa superando a la oferta.

¿Burbuja en las empresas de IA en etapa intermedia?

Donde el debate se vuelve más interesante —y más confuso— es en la etapa intermedia del ciclo: compañías enfocadas en el desarrollo de modelos de IA o plataformas base, que ya generan ingresos relevantes, pero que aún no han llegado al mercado público. Es aquí donde aparecen nombres como OpenAI o Anthropic, y donde surgen con más fuerza las comparaciones con episodios pasados de exuberancia financiera.

A primera vista, las valorizaciones privadas de estas compañías parecen difíciles de justificar. OpenAI, por ejemplo, se valora hoy en torno a los US$500.000 millones y podría debutar en bolsa cerca del billón de dólares, aun cuando su flujo de caja sigue siendo negativo. Sin embargo, una lectura más cuidadosa sugiere que estas cifras, aunque exigentes, no cumplen todavía con los patrones clásicos de una burbuja.

Primero, no estamos frente a empresas sin producto, sin clientes o sin ingresos. A diferencia de muchos casos emblemáticos de la burbuja dotcom, las compañías de modelos ya muestran una adopción real y transversal. Hoy, cerca del 44% de las empresas estadounidenses paga por algún tipo de modelo o servicio de IA, y una fracción relevante de ese gasto se concentra precisamente en modelos fundacionales como GPT o Claude. Es decir, existe demanda efectiva, no solo expectativas futuras.

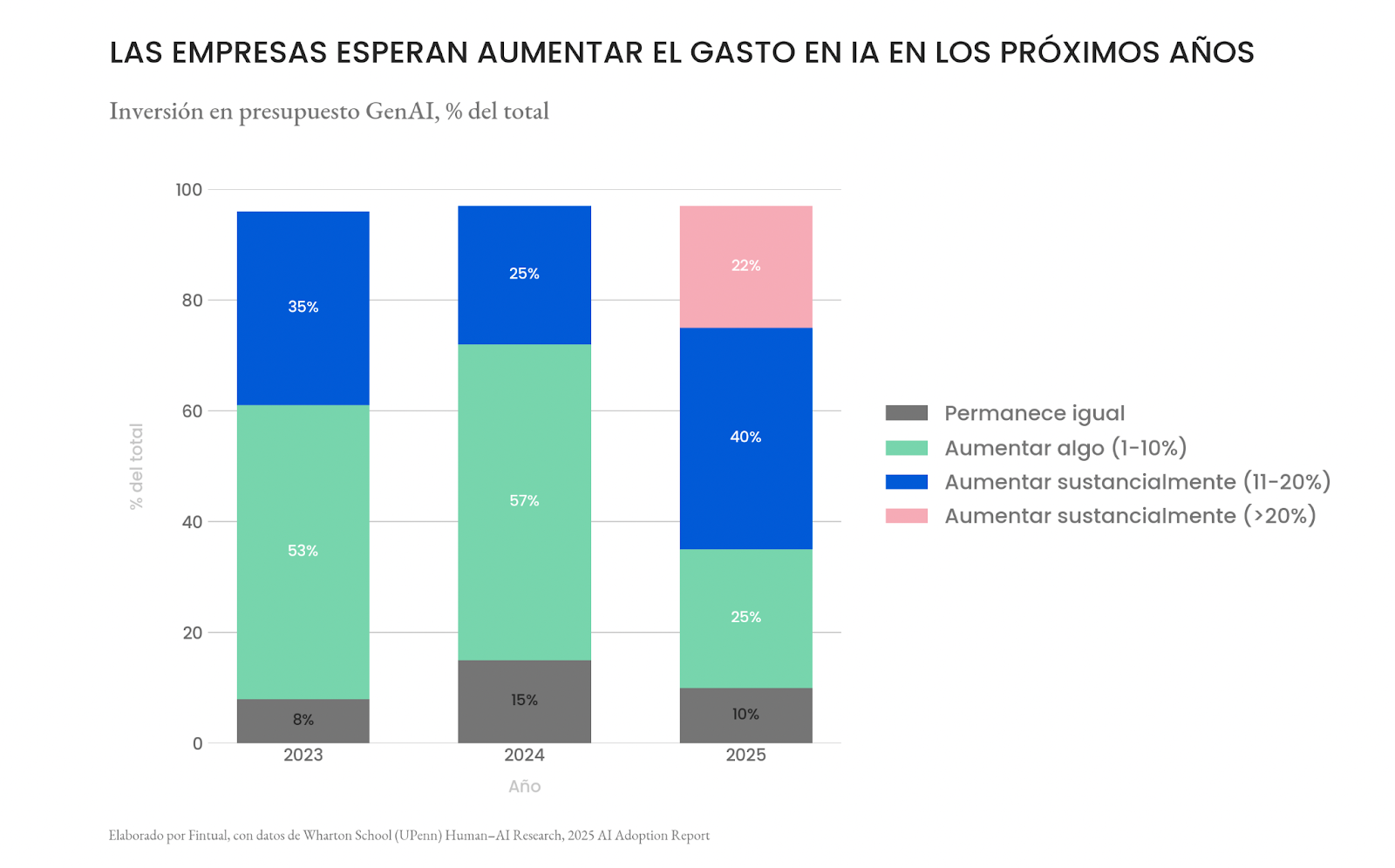

De hecho, la demanda futura parece lejos de agotarse. Según el Informe de Adopción de IA 2025 de Wharton School de la Universidad de Pennsylvania, basado en una encuesta a 800 altos ejecutivos de grandes empresas en Estados Unidos, la mayoría de las compañías espera seguir aumentando su gasto en IA durante los próximos 2 a 5 años. Ese incremento no se limita a aplicaciones específicas, sino que requiere acceso continuo a modelos fundacionales cada vez más potentes, seguros y escalables.

Dicho lo anterior, los múltiplos de valorización obligan a un llamado a la cautela. Aun aceptando que se trata de compañías en una etapa temprana de monetización, los múltiplos de valoración de empresas como OpenAI —por ejemplo la razón precio/ventas— se sitúan en niveles elevados y dejan poco margen para errores de ejecución.

Para que estas valorizaciones se sostengan en el tiempo, será necesario que los ingresos crezcan a tasas muy altas durante varios años consecutivos y, más importante aún, que ese crecimiento venga acompañado de una mejora sustancial en los márgenes. Cualquier desaceleración en la adopción, presión competitiva en precios o retraso en la conversión de uso en utilidades podría traducirse en ajustes relevantes de valoración, incluso si la tesis tecnológica de fondo –que la IA seguirá impulsando la economía– se mantiene intacta.

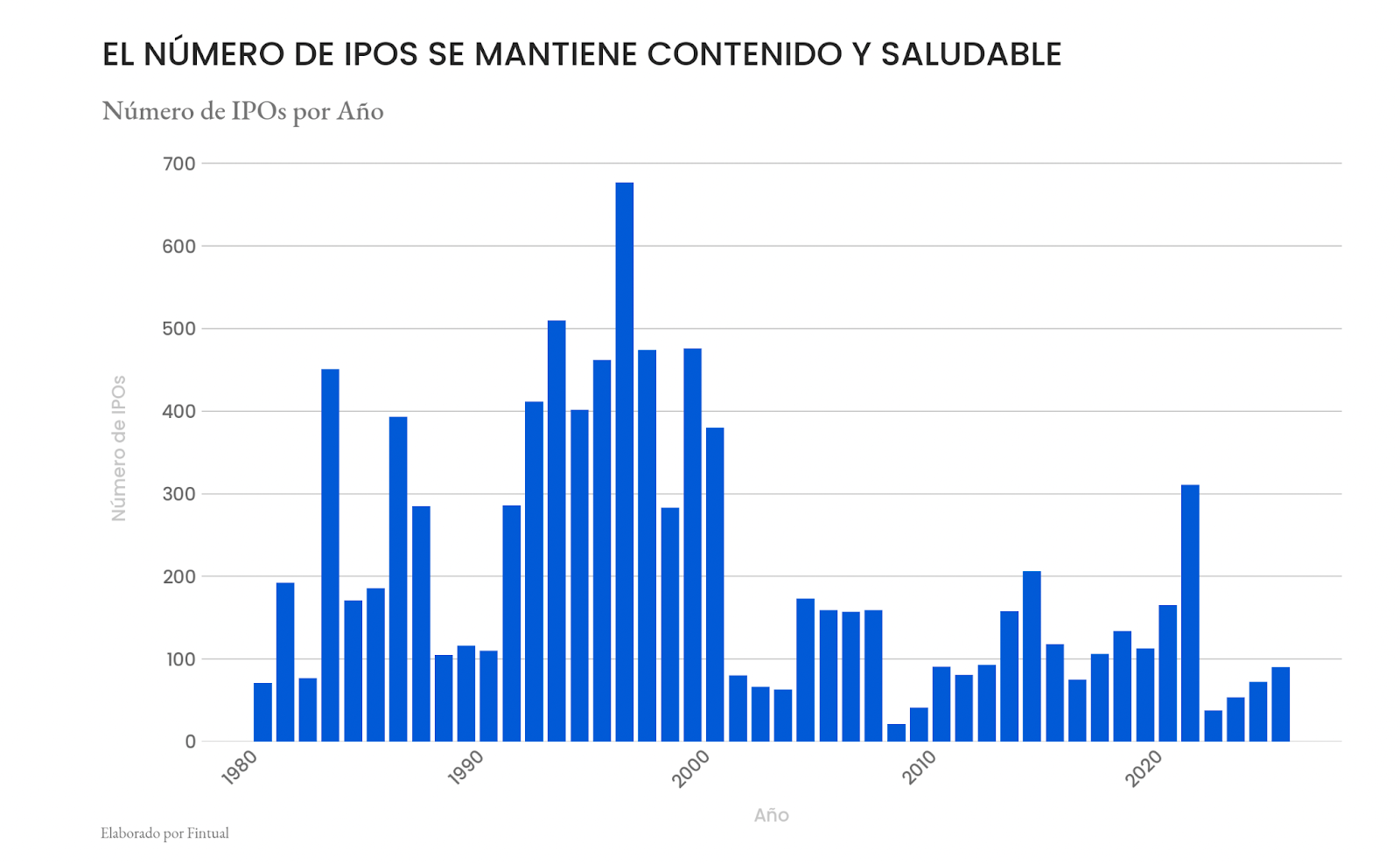

En este contexto, otra forma de ver la salud de estas empresas de tamaño medio es analizar cómo se ha venido comportando el mercado de salidas a bolsa (IPOs). En general, el volumen de ofertas públicas aún se encuentra en niveles razonablemente bajos, y muy por debajo de lo que fue en burbujas anteriores, donde empresas sin modelos de negocio ni resultados financieros eran capaces de levantar capital para sus negocios saliendo a la bolsa.

Entonces ¿Dónde está la burbuja?

De existir un foco de exuberancia, no parece estar en el mercado accionario en su conjunto, sino en el extremo más temprano del ecosistema de IA: startups privadas que aún no cuentan con producto, ingresos ni un modelo de negocio definido.

En los últimos meses hemos visto rondas de financiamiento sin precedentes para compañías que existen más como una promesa que como una operación. Por ejemplo, Thinking Machines Lab, fundada por la ex-CTO de OpenAI Mira Murati, cerró una ronda seed de US$2.000 millones a una valorización de US$12.000 millones, pese a no haber presentado públicamente ningún producto ni hoja de ruta comercial clara. De forma similar, Safe Superintelligence, el nuevo laboratorio de Ilya Sutskever, levantó otros US$2.000 millones a una valorización de US$32.000 millones sin haber lanzado aún un solo modelo o servicio al mercado. En ambos casos, el capital se asigna casi exclusivamente al talento y al prestigio de sus fundadores, no a flujos de caja esperados ni un producto concreto.

Este patrón es consistente con dinámicas de exuberancia en el mercado de capital privado. Según el AI Index 2025 de Stanford, la inversión privada en IA superó los US$250.000 millones en 2024, y solo el segmento de IA generativa concentró cerca de US$30.000 millones, multiplicando por ocho veces los montos de 2022.

Más relevante aún, una proporción creciente de ese capital se ha dirigido a rondas seed y Series A de tamaño históricamente inusual, con menos foco en validación comercial y mayor énfasis en talento y narrativa. En paralelo, estudios recientes muestran que, pese al fuerte aumento del gasto corporativo en IA, la mayoría de las empresas aún no logra retornos económicos significativos: menos de un tercio de los pilotos de IA llega a producción con impacto medible en utilidades. En ese contexto, valoraciones privadas que presuponen escalabilidad inmediata y márgenes futuros elevados dejan poco espacio para errores de ejecución. Así, más que una burbuja generalizada en la IA o en el mercado accionario, lo que emerge es una exuberancia localizada en el capital de riesgo temprano, donde el precio de la opción a “descubrir al próximo OpenAI” parece, por ahora, adelantarse de forma significativa a los fundamentos económicos tradicionales.

Chile: el retorno de la inversión

El 2025 terminó mejor de lo que se esperaba. La inflación bajó más rápido que lo previsto, la inversión sorprendió al alza y la economía creció por encima de su tendencia, algo notable considerando que fue un año eleccionario y con un alto nivel de incertidumbre externa.

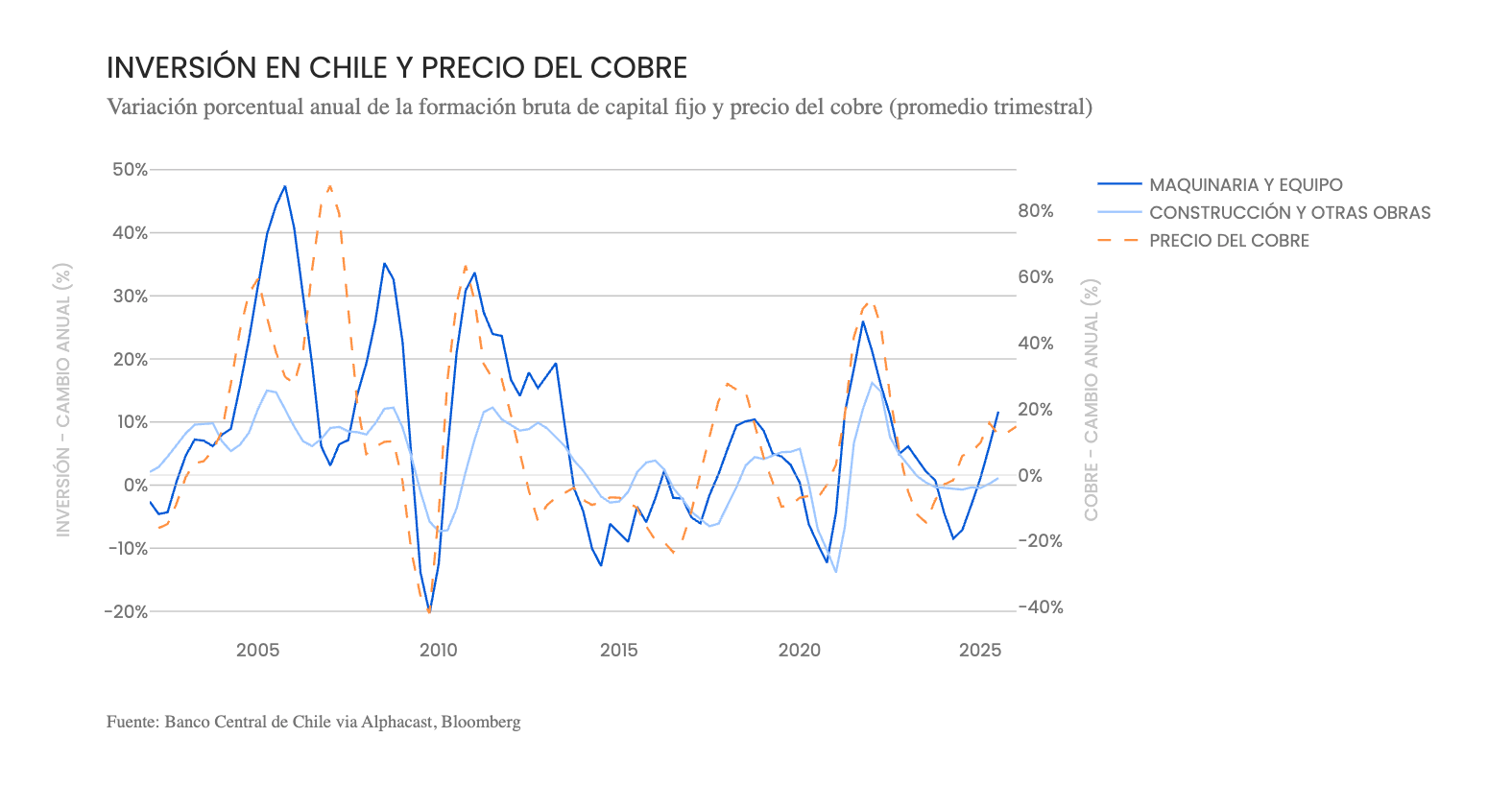

La economía cerrará 2025 con una expansión cercana al 2,3% de 2024 y un repunte de la inversión. Con la discusión constitucional cerrada y la reforma de pensiones aprobada, el país dejó atrás varios años de preguntas abiertas que mantenían frenadas las decisiones de inversión de largo plazo. La formación bruta de capital fijo creció cerca de 7%, impulsada principalmente por maquinaria y equipos vinculados a grandes proyectos mineros y energéticos.

Para 2026 esperamos que la economía se acelere, con un crecimiento en torno a 2,6%. El impulso vendrá principalmente de la inversión privada. En el contexto actual de términos de intercambio en máximos históricos, adopción acelerada de la IA, y niveles relativamente bajos de incertidumbre, esperamos que la inversión en proyectos de minería y energía se sostenga. Además, existe potencial para que una menor carga regulatoria y mejoras en los tiempos de tramitación bajo el nuevo gobierno desbloqueen proyectos adicionales, inclusive en otros sectores productivos.

Después del repunte de inversión en maquinaria y equipos, que es el componente más reactivo, esperamos que en 2026 se active la inversión en construcción y obras.

El principal lastre al crecimiento será el ajuste fiscal comprometido. Dicho esto, en la medida en que el precio del cobre se mantenga por encima de los US$4,35 promedio la libra considerados en el presupuesto para estimar los ingresos de 2026, el ajuste podría aplazarse parcialmente. Según la Dipres, por cada centavo de dólar de aumento en el precio del cobre, los ingresos fiscales aumentan en torno a US$27 millones, aunque estimaciones de mercado sitúan esta cifra entre US$30 y US$50 millones considerando el efecto del nuevo royalty minero vigente desde el año 2024.

La inflación ha dado buenas noticias. La inflación cerró el año en 3,5%, bajando desde niveles cercanos a 4% en agosto y esperamos que se mantenga relativamente controlada durante 2026. En particular, esperamos que la inflación interanual se ubique temporalmente por debajo del objetivo de 3% a inicios de 2026. Los menores precios de la electricidad liderarán esta baja, y la caída en los precios internacionales de la gasolina ayudará. A medida que avance el año esperamos que la inflación general vuelva a fluctuar en torno a 3%.

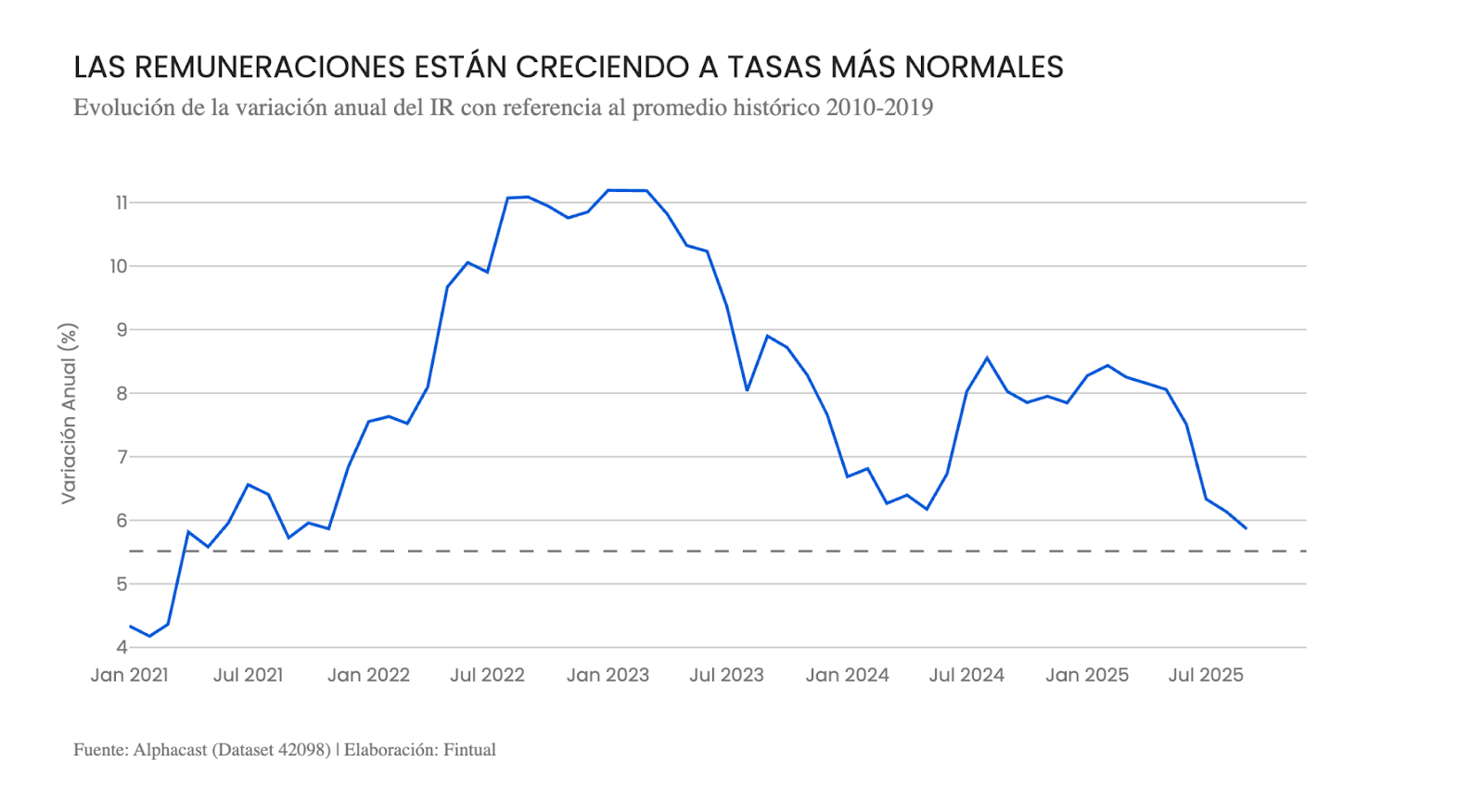

El descenso de la inflación subyacente será más gradual y se mantendrá algo por sobre la meta durante buena parte del año. El dinamismo de la economía podría ser una presión al alza, pero creemos que la apreciación del peso y el menor crecimiento de los salarios contribuirán a contener las presiones alcistas.Con la inflación controlada y los recortes esperados de la Fed ampliando el diferencial de tasas entre Chile y Estados Unidos, el Central probablemente encuentre espacio para ejecutar su plan de recortar la tasa una vez más para ubicarla en el nivel neutral de 4,25%. Dicho esto, la perspectiva de que la economía crezca por sobre su potencial podría disuadir a la entidad de llevar a cabo más recortes. El diferencial de tasas ampliándose, los altos precios del cobre y las ventas de dólares del gobierno, apoyarán una apreciación del peso desde los niveles más débiles de 2025.

El mercado laboral sigue siendo un punto débil. La tasa de desocupación bajó a 8,4% en noviembre, pero permanece por sobre los promedios históricos y la creación de empleo es todavía acotada. La situación de los trabajadores más jóvenes es particularmente difícil, y estimamos que parte de la debilidad responde al avance de la IA. Este es un efecto que no esperamos se vaya a disipar en el corto o mediano plazo. Con esto, esperamos que el consumo mantenga un crecimiento positivo pero moderado.

Los principales riesgos para el crecimiento vienen del exterior: una posible reversión abrupta de las condiciones financieras globales, ya sea por una corrección en la valoración de activos tecnológicos o por una escalada de las tensiones comerciales, podría afectar negativamente los precios del cobre y el financiamiento externo.

El gobierno de José Antonio Kast asume el 11 de marzo con una promesa de cambio. Seguramente deberá elegir entre recortar gasto adicional —lo que pesaría sobre el crecimiento— o incumplir una vez más con la meta fiscal. Proyectamos avances para acelerar los tiempos de trámite y reducir la burocracia, pero, con un Congreso fragmentado y un clima de polarización política, la capacidad de implementar reformas estructurales será limitada.

Con todo, el balance es de optimismo. Creemos que los vientos en contra que vendrán desde el ajuste fiscal y mercado laboral débil van a ser contrarrestados por la menor incertidumbre política tras las elecciones, los altos precios del cobre y las condiciones monetarias más favorables.

Implicancias para los portafolios

El escenario macroeconómico local se traduce en un balance más mixto para los activos chilenos, con oportunidades claras en ciertos segmentos y una postura más cauta en otros.

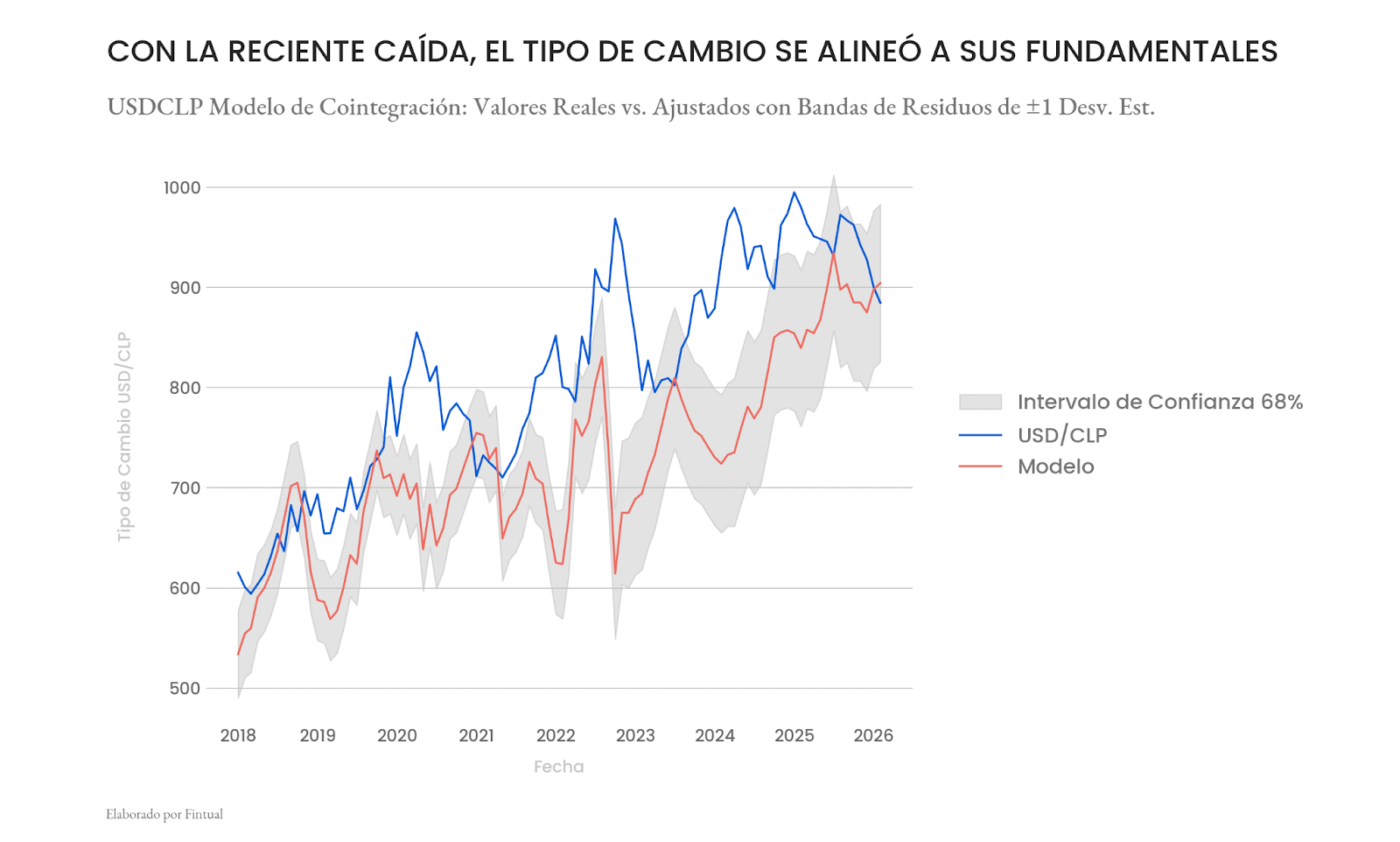

En primer lugar, en materia cambiaria, nuestra visión es que el peso chileno se encuentra actualmente cercano a su nivel de equilibrio de largo plazo. Tras la apreciación observada en los últimos meses —que llevó al dólar a ubicarse por debajo de los $900—, el nivel vigente ya incorporaría factores clave como los elevados precios del cobre, el diferencial de tasas de interés a nivel internacional y el nuevo escenario político del país. En el siguiente gráfico, cuantificamos esta relación mediante un modelo fundamental de largo plazo para el tipo de cambio peso–dólar.

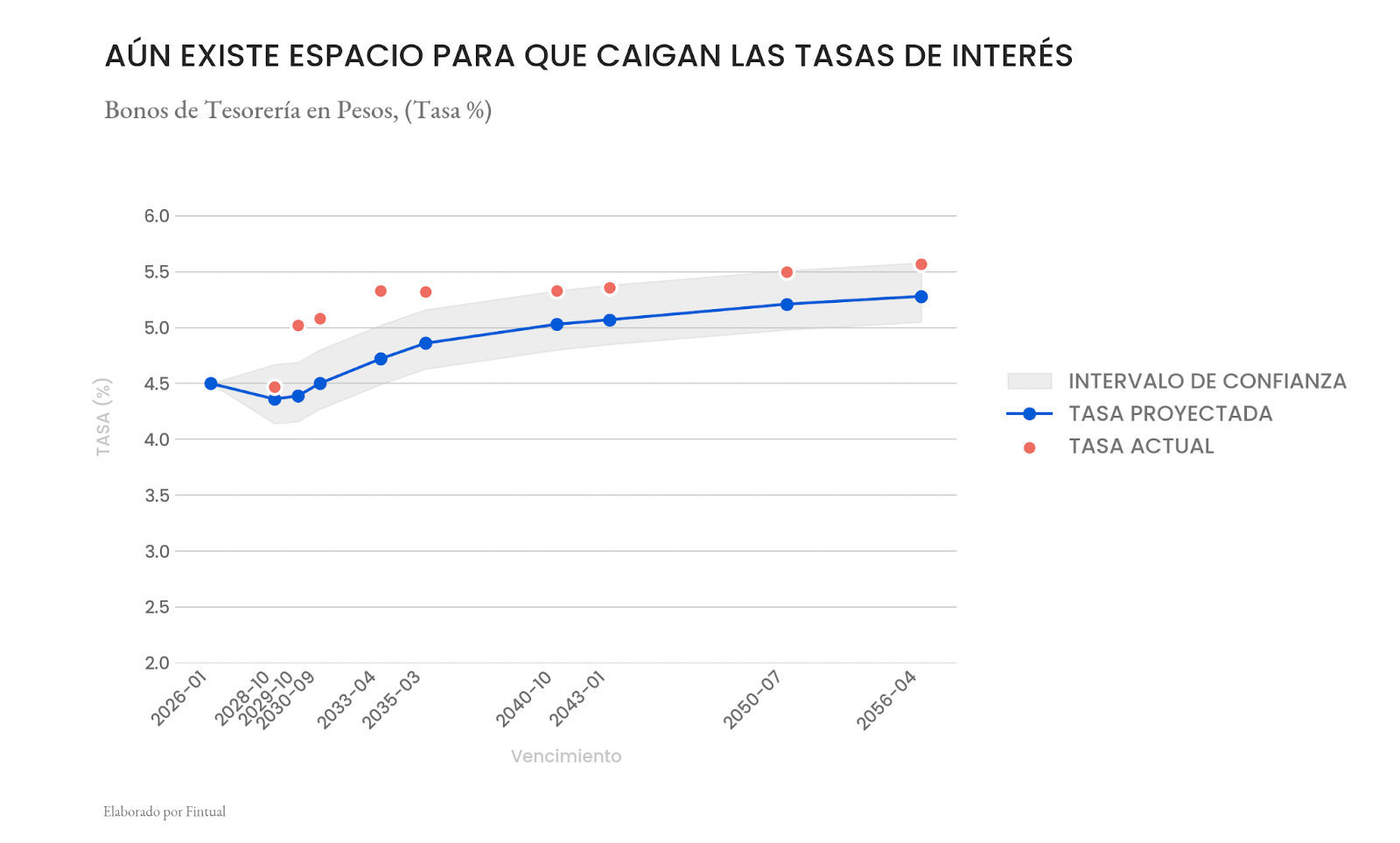

En segundo lugar, seguimos viendo valor en los activos de renta fija local. En particular, el nivel actual de tasas continúa ofreciendo un premio atractivo frente a nuestros escenarios de política monetaria, que contemplan uno o dos recortes adicionales por parte del Banco Central durante el año, llevando la tasa de referencia hacia niveles cercanos al 4%. Este escenario contrasta con las tasas de en torno al 5% que hoy ofrecen la mayoría de los bonos de referencia, lo que sugiere espacio para compresión adicional.

No obstante, estimamos que la forma más eficiente de capturar esta oportunidad es a través de instrumentos con exposición a bonos corporativos y bancarios. Tras la caída de las tasas de interés observada en 2024 y 2025, los spreads crediticios locales se ampliaron, incluso en un contexto de fundamentos corporativos relativamente sólidos y una economía que muestra señales de aceleración.

Finalmente, en renta variable chilena, somos más cautos. El mercado accionario ya incorpora buena parte de las noticias positivas: el cambio de gobierno, la reducción de la incertidumbre política, la reactivación de la inversión y un escenario macro más ordenado. Las valorizaciones reflejan este optimismo y dejan menos margen para sorpresas al alza. Si bien el panorama de mediano plazo es mejor que en años anteriores, en el corto plazo vemos una relación riesgo-retorno menos atractiva, especialmente frente a alternativas en renta fija local.