Sonaba a buenas noticias: las mujeres tenemos cada vez más acceso a productos financieros y somos mejores pagadoras y ahorradoras que los hombres.

La Comisión para el Mercado Financiero (CMF) acaba de publicar su último Informe de Género y entregó algunos datos bien interesantes sobre las mujeres y su relación con el sistema financiero.

Más préstamos: el porcentaje de mujeres adultas con créditos vigentes pasó de 16% a 51% entre 2002 y 2019. En el mismo periodo, la proporción de deudoras bancarias pasó de 56 mujeres por cada 100 hombres en a 99 mujeres por 100 hombres. O sea, casi casi se cierra la brecha de género en acceso a préstamos.

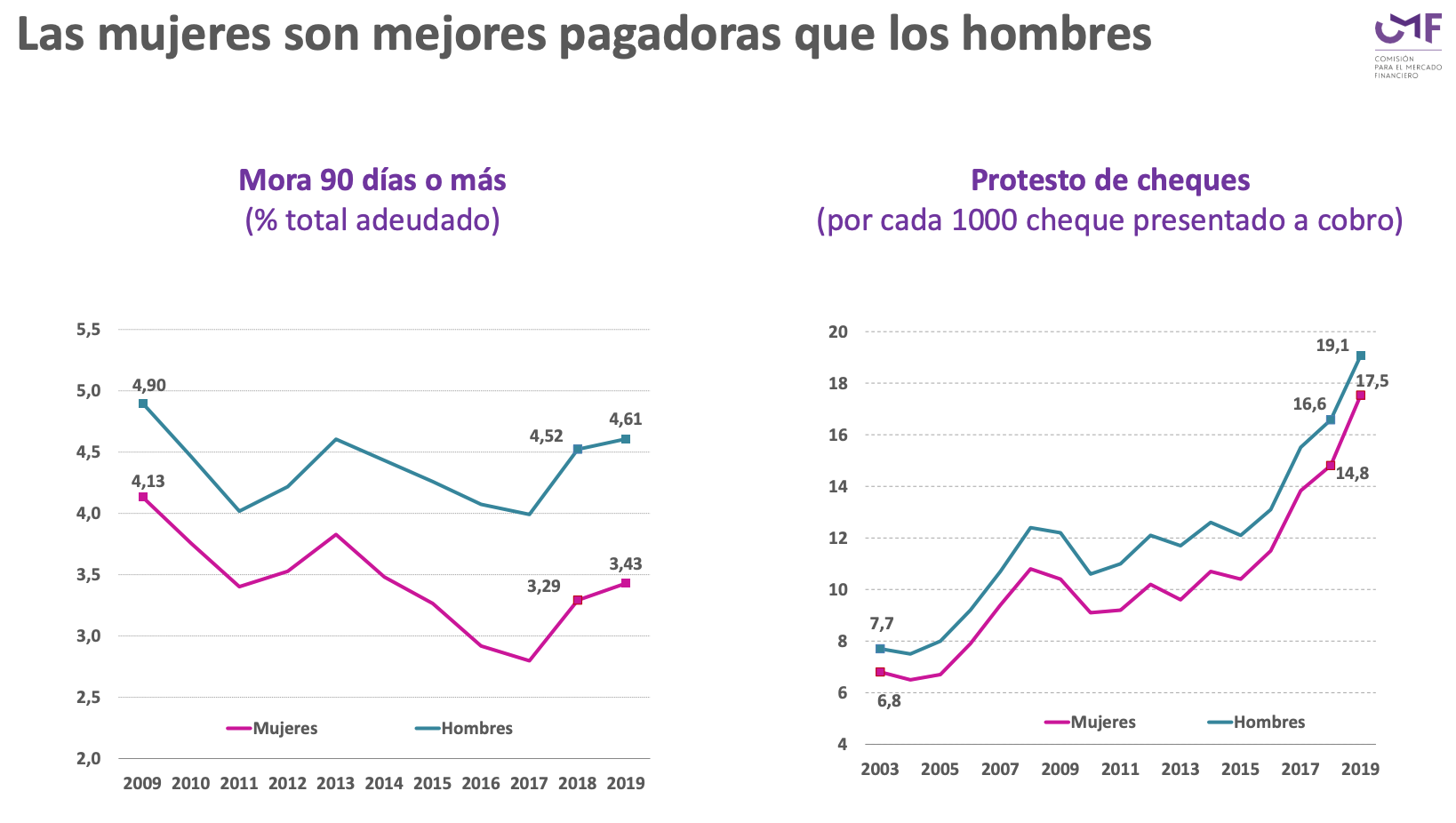

Mejores pagadoras: el informe también destaca que las mujeres hemos exhibido sistemáticamente “menores indicadores de morosidad y protestos de cheques en la banca que los hombres”.

Mejores ahorradoras: el 58% de las cuentas de ahorro bancarias contratadas por personas naturales pertenecen a mujeres. Otro dato bacán: las mujeres ahorramos más para comprarnos una casa que los hombres. Hasta fines de 2018, las mujeres tenían 3,3 millones de cuentas de ahorro para la vivienda, bastante más que los 2 millones de cuentas pertenecientes a hombres.

Teniendo en cuenta estos antecedentes, lo que viene ahora es realmente in-só-li-to:

Resulta que las mujeres tenemos menos aprobaciones de créditos, por montos más chicos y con mayores tasas de interés en comparación a los hombres.

De mal gusto

Este año, el Banco Interamericano de Desarrollo (BID) quiso investigar si existe discriminación de género al momento de otorgar créditos de consumo.

Simularon solicitudes de préstamos para hombres y mujeres en las mismas condiciones y el resultado fue es-pan-to-so (me quedó gustando hablar así).

Frente a dos solicitudes idénticas, las mujeres tenemos 18,3% menos de probabilidades de que nos aprueben el crédito.

¿La razón? El estudio determinó que la principal causa de esta diferencia son los ejecutivos hombres con prejuicios de género.

Sí, leíste bien.

Los bancos con una mayor proporción de ejecutivos de cuenta hombres están asociados a una mayor discriminación contra las mujeres.

Si estás buscando un crédito, quizás tengas más suerte con una ejecutiva que con un ejecutivo.

El ejercicio midió una muestra total de 1.616 solicitudes de créditos. 404 testers —jóvenes entre 25 y 35 años— pidieron cuatro créditos aleatorios (entre US$ 1.500 y US$ 13.500 dólares y plazo de 12 a 60 meses) a ejecutiv@s que trabajan en bancos que reciben más del 95% de todas las solicitudes de créditos de consumo.

La idea era conocer el rol que tienen los prejuicios por género en la aprobación de créditos.

Así que, antes de mandar las solicitudes y empezar el experimento, los ingeniosos investigadores se pusieron de acuerdo con la SBIF (la entidad estatal que regula a los bancos) para hacer una encuesta que incluía preguntas sobre preferencias entre clientes hombres y mujeres. Así, definieron ejecutiv@s sin prejuicios de género contra las mujeres (neutrales o pro-mujeres) y ejecutiv@s pro-hombres.

L@s ejecutiv@s sin prejuicios de género no discriminaron ni a favor ni en contra al momento de aprobar los créditos.

Entre l@s ejecutiv@s de cuenta pro-hombres, la aprobación para mujeres fue un 54% más baja que los créditos pedidos por hombres.

Nuestras estimaciones experimentales indican que aproximadamente el 9% de las solicitudes rechazadas a mujeres hubiesen sido aprobadas si hubiesen sido presentadas por hombres.

Cruzando los prejuicios de género con la aprobación de créditos, una posible explicación a esta discriminación es “una animosidad/prejuicio contra las mujeres o la discriminación por gusto”.

De hecho, cuando se analiza por género, el grueso de los rechazos a créditos de mujeres viene de ejecutivos hombres que son pro-hombres, “lo que coincide con evidencia que indica que la discriminación de género contra la mujer es más probable que ocurra en las relaciones entre hombres y mujeres que en aquellas entre mujeres”, explica el estudio.

A todo esto, la investigación se llama “De mal gusto: Discriminación de género en el mercado de créditos de consumo”.

El mismo estudio se adelanta a una forma de mejorar la situación: “Las políticas de contratación específicas de los bancos podrían ser un medio eficaz para neutralizar la discriminación de género”. Pucha que es importante contratar bien.

¿Qué tan grave es el problema?

Además de la menor aprobación de créditos, las mujeres accedemos a menores montos de préstamo.

La mayor brecha de género está en los créditos comerciales, donde por cada millón de pesos prestado a los hombres, las mujeres accedemos en promedio a $460 mil.

El monto promedio de los créditos que piden los hombres (US$ 12.000) es casi un 50% más que el monto que pedimos las mujeres (US$ 8.000 promedio).

Según la CMF, una posible explicación es la brecha salarial. En 2019, el ingreso medio de las mujeres llegó a los $506 mil, mientras que el de los hombres alcanzó los $704 mil. En 2018, las mujeres chilenas con título universitario recibieron, en promedio, el 65 % del salario de los hombres con el mismo nivel educativo.

Y, por otro lado, está el costo económico de la discriminación a mujeres al momento de aceptar créditos. Porque sí, esto afecta la rentabilidad de los bancos.

El informe del BID calculó los beneficios que hubiesen obtenido si sus ejecutivos no hubiesen discriminado basándose en el género y el número es abrumador.

La discriminación de género tuvo un costo para la industria de cerca de US$ 43 millones al año.

Curiosamente, esto equivale al costo anual de la contratación de 1.500 ejecutiv@s de cuenta. Es decir, el 18% del número total de ejecutiv@s que trabajan en el sistema bancario chileno.