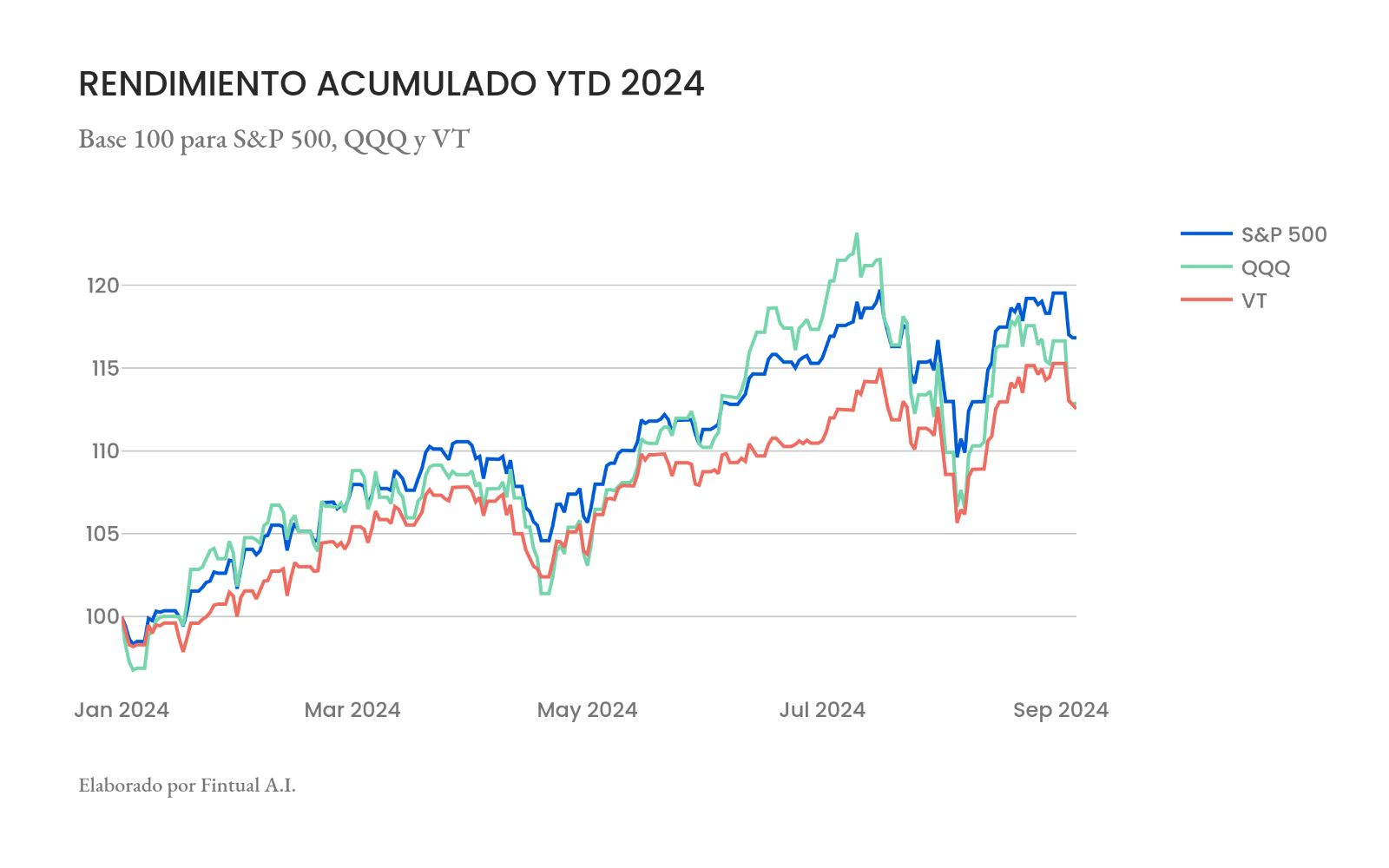

Luego de un muy buen mes para los mercados, en el marco de un también buen año, septiembre comenzó con caídas de la mano de la incertidumbre ante lo que pueda hacer la Fed con la tasa de interés.

En línea con la caída en los activos de riesgo, el peso chileno ha perdido más de 3% frente al dólar en lo que va de septiembre.

Este viernes se publicaron los datos de empleo del mes de agosto en Estados Unidos. Por el lado positivo, las contrataciones mejoraron respecto al particularmente malo mes de julio, aunque la mejora fue más modesta de lo que esperaba el mercado. Otros detalles positivos es que la tasa de desempleo bajó de 4,3% a 4,2% y que las ganancias promedio por hora se aceleraron.

Dicho esto, el enfriamiento del mercado laboral en los últimos tres meses es un hecho. Considerando las revisiones a datos previos, las contrataciones promediaron 116 mil por mes durante entre junio y agosto, mientras que los tres meses previos (marzo a mayo) promediaron 211 mil por mes. El reconocimiento de que el mercado laboral definitivamente se está deteriorando puso de malas a los mercados el viernes. Los principales índices accionarios anotaron bajas cercanas al 2%.

El dato no fue tan concluyente como para aclarar el tamaño del recorte el 18 de septiembre. El viernes hubo tres miembros de la Fed que emitieron comentarios en distintas instancias y todos ellos dejaron claro que el inicio del ciclo de recortes es inminente. El que más llamó la atención fue un comentario de Christopher Waller. Waller dijo estar abierto a discutir el tamaño y ritmo de recortes, comentario que podría interpretarse como que quiso mantener la puerta abierta para un recorte de medio punto porcentual la próxima reunión. Esto cobra especial relevancia al considerar que Waller tiene derecho a voto y que un miembro que usualmente favorece tasas altas.

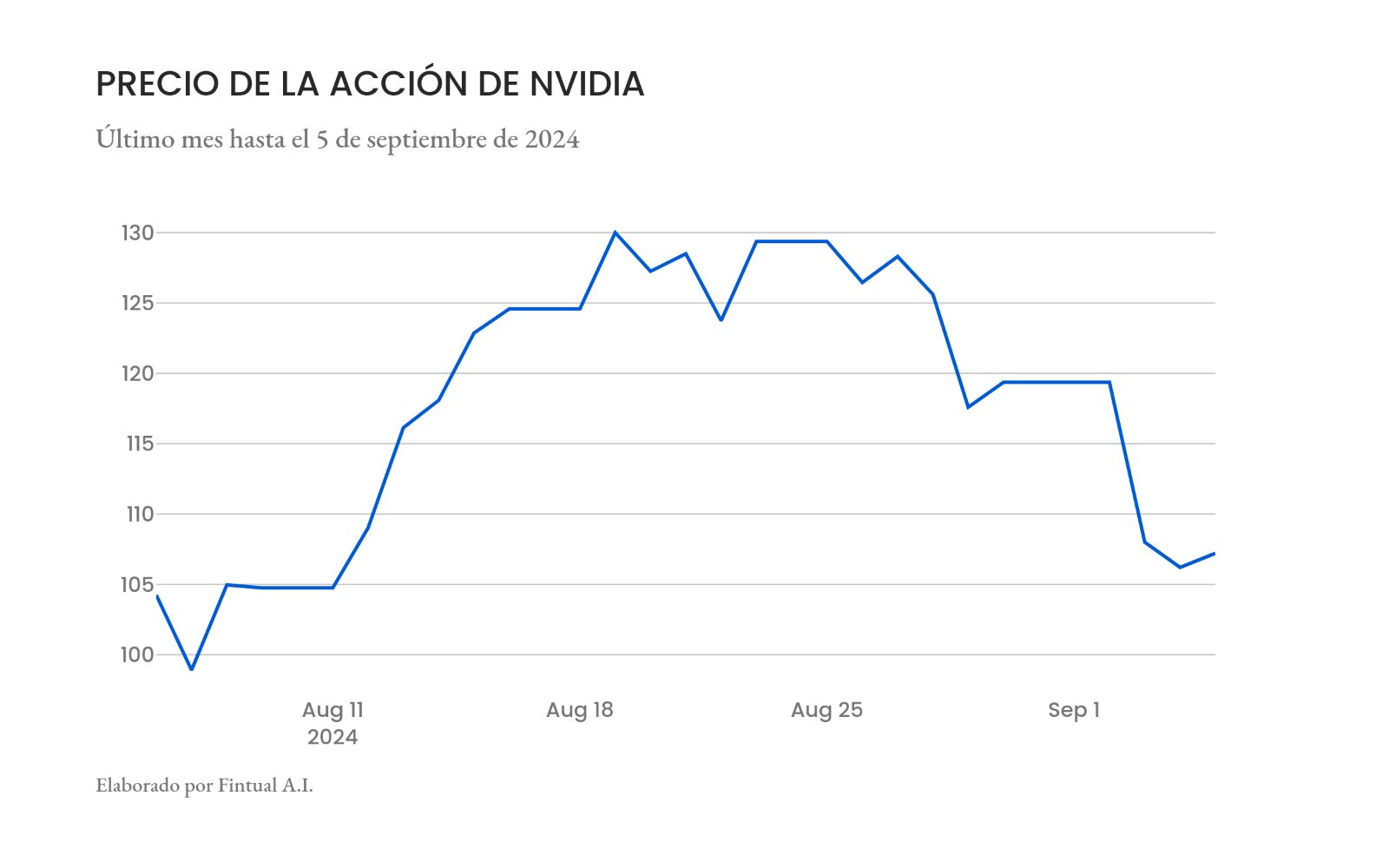

Nvidia, marcando el ritmo en las acciones

Hace un buen tiempo que Nvidia se lleva todas las miradas a la hora de invertir, acumulando unas rentabilidades anormalmente altas en el último tiempo, habiendo llegado a convertirse en la compañía más valiosa del mundo, en medio del boom de la IA.

Este martes los mercados registraron caídas importantes en un escenario en que es difícil atribuirlo a alguna noticia en particular, sin embargo luego del cierre bursátil, se dio a conocer que el Departamento de Justicia de Estados Unidos (DOJ por sus siglas en inglés) envió citaciones a Nvidia solicitando información legalmente vinculante en medio de una investigación por su posición monopólica en el mercado de chips para uso de IA.

Las acciones de NVDA cayeron un 9,53% el martes, y una filtración de esta noticia puede haber sido una de las razones que llevó a caídas en los principales acciones e índices accionarios globales.

La economía chilena partió el tercer trimestre con el pie derecho

Esta semana está llena de información, especialmente en el plano local. El lunes se publicó el dato de Imacec de julio. Después de cuatro meses de sorpresas negativas, la economía chilena partió el tercer trimestre con el pie derecho: el Imacec de julio finalmente trajo una positiva.

La economía se aceleró, al expandirse 1% mensual gracias a un buen desempeño de los servicios y de la industria. Esto a pesar de que la minería se contrajo.

Vale notar que la expansión mensual de 1,5% en el Imacec no minero es la mayor desde agosto de 2022.

En términos anuales, la economía creció 4,2%, significativamente más que el 2,7% que proyectaba el consenso del mercado, según la encuesta de Bloomberg. De hecho, más que cualquier pronóstico individual. Expansiones de 5,3% en los servicios y de 7,8% en la industria lideran los avances, aunque todos los sectores registran crecimiento.

El dato de julio es una muy buena noticia que apoya nuestra visión de que parte de la desaceleración del segundo trimestre fue por factores puntuales, que por su temporalidad se podrían revertir en el tercero. Eso sí, hay que recordar que los datos macro en general, incluyendo los de actividad, han sido muy volátiles así que es hay que esperar a los próximos registros para confirmar el avance.

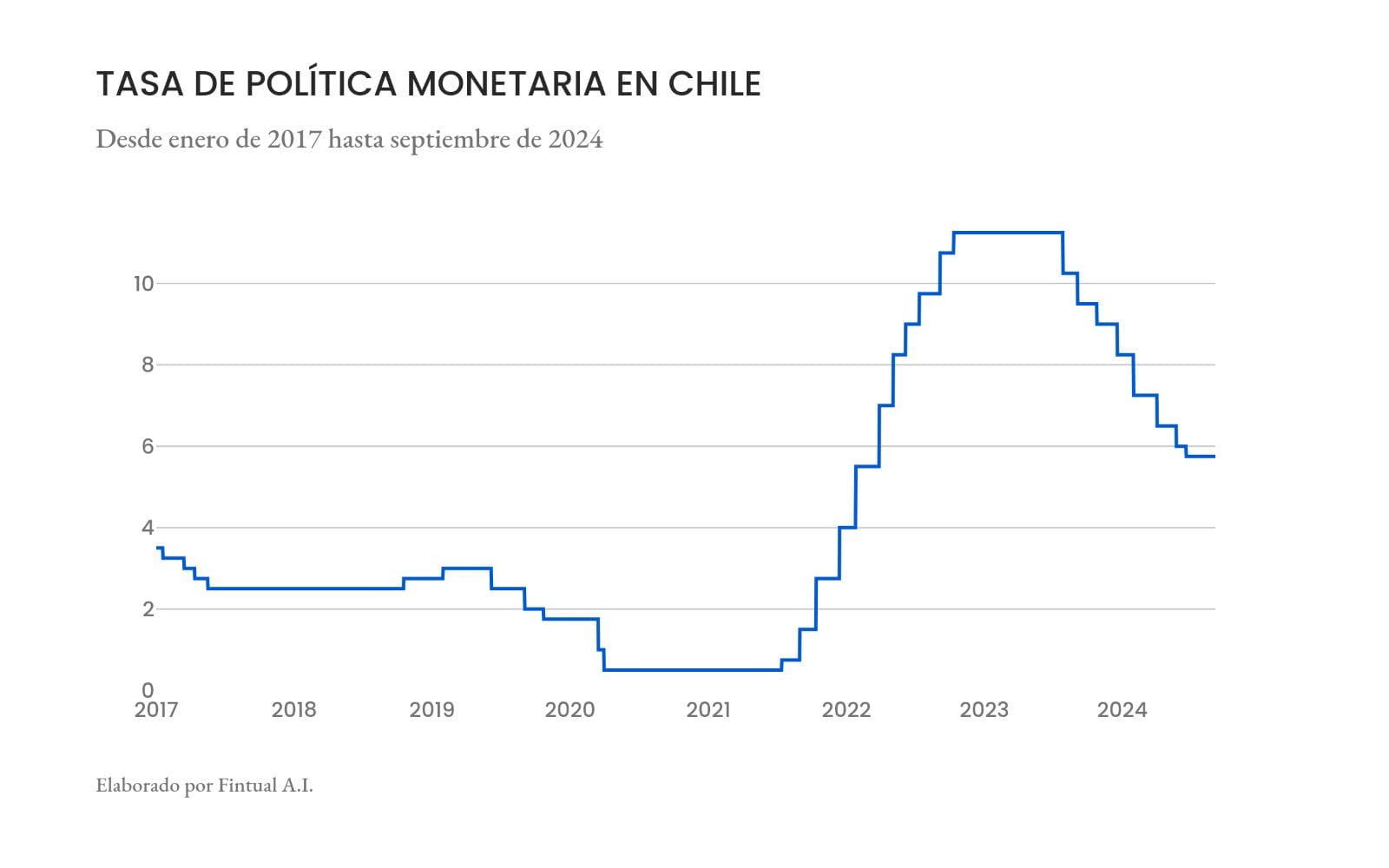

El Banco Central recortó su tasa, y proyecta recortes más apresurados de la TPM

El martes hubo reunión de política monetaria del Banco Central de Chile (BCCh). Como esperaba la gran mayoría del mercado, el Central recortó su tasa en 0,25 puntos porcentuales, para situarla en 5,5%. La entidad cree que el shock de costos no afectará la inflación a mediano plazo, así que ahora espera que la reducción de la TPM hacia su nivel neutral será algo más rápida que lo previsto en junio.

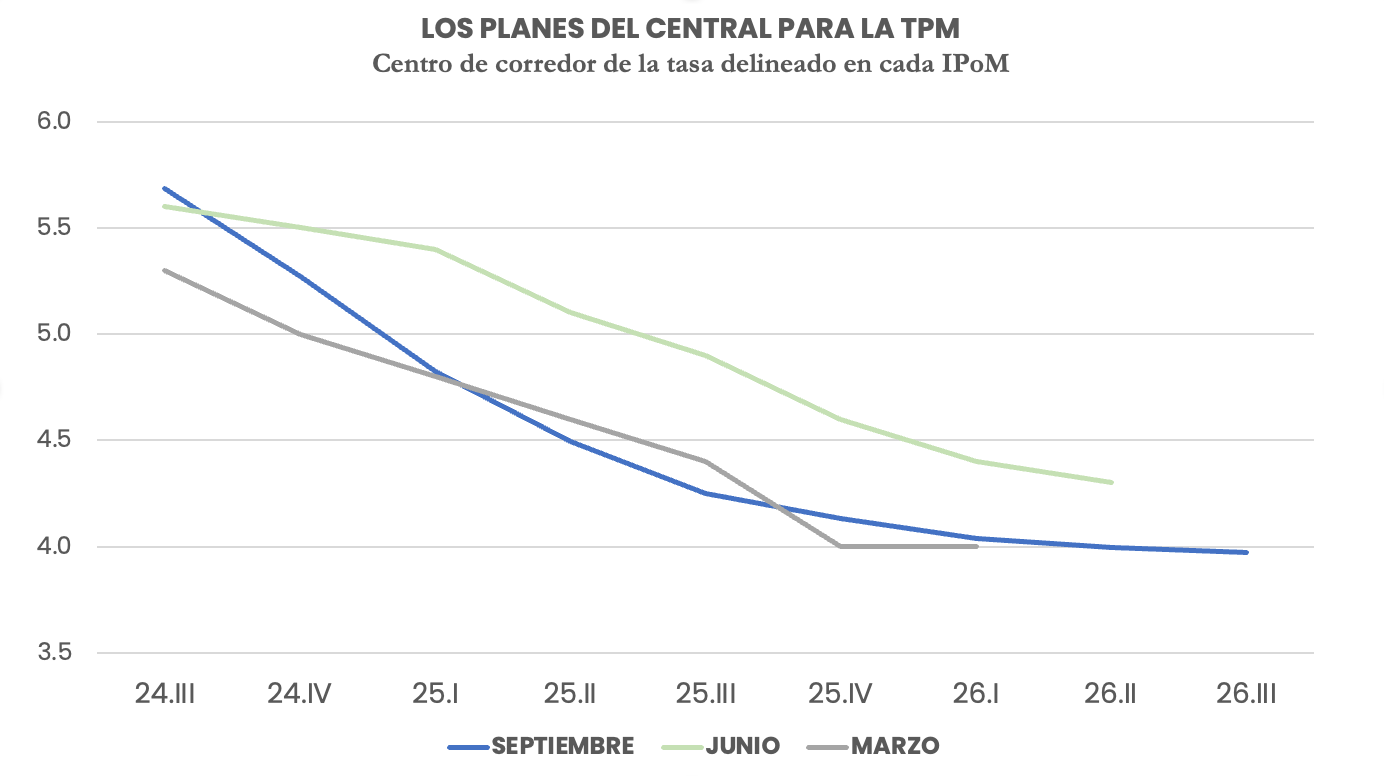

El miércoles se publicó el IPoM con los detalles de la decisión y la proyección de TPM futura.El nuevo escenario que delinea el IPoM es bien diferente al presentado en junio. De hecho, se parece bastante al de marzo.

La entidad ahora ve que la tasa cerrará el año en 5,0%, medio punto porcentual más abajo que la estimación previa y espera que alcance su nivel neutral de 4,0% a finales de 2025. Los recortes estarían concentrados en lo que resta de este año y la primera mitad del próximo. Estimamos que el escenario base del Central es recortar su tasa en 0,25 puntos porcentuales en cada una de las próximas 4 reuniones.

Hay dos cambios importantes en el nuevo escenario macroeconómico. Por un lado, para este año el Central ve una actividad algo más lenta que lo que esperaba el trimestre pasado, lo cual se explica principalmente por un consumo privado más débil de lo anticipado.

Además, sigue esperando que en la segunda mitad de este año la actividad se recupere en comparación con el débil desempeño del segundo trimestre. El punto central de la proyección de crecimiento para este año bajó de 2,6% a 2,5%. Para 2025 y 2026 el Central no ve cambios respecto al IPoM previo, proyectando un crecimiento de 1,5% y 2,5% respectivamente.

El segundo factor que entra en la ecuación del ajuste en la perspectiva de tasas locales es el cambio en la trayectoria prevista de la tasa de la Fed. Entre mayo y junio las apuestas de recortes en EE.UU. cayeron significativamente debido a una inflación que se resistía a bajar y datos económicos fuertes. Sin embargo, el escenario cambió en agosto, y la Fed reconoció que llegó el momento de bajar tasas.

La proyección de inflación general subió en el corto plazo debido al shock de costos por el ajuste en las tarifas eléctricas y el aumento global en tarifas de fletes marítimos. Para el cierre de este año el Central espera que alcance 4,5% y que llegue a un peak de cerca de 4,8% a principios del próximo. Sin embargo, según la entidad, el menor crecimiento de la demanda interna hará que los efectos de la mayor expectativa de inflación este año sean sólo de corto plazo. De hecho, para 2025 la entidad espera menor inflación que antes.

El supuesto de que la inflación bajará abruptamente es fuerte. El principal riesgo que le vemos al nuevo escenario del Central es que los efectos de segundo órden en la inflación, es decir, los aumentos secundarias resultado de un aumento inicial en los precios, no sean tan acotados como la entidad estima y la inflación resulte más persistente. Por la naturaleza del shock de costos podría tener efectos indirectos más duraderos.

Así, creemos que hay una probabilidad no despreciable de que los recortes terminen siendo más graduales de lo delineado por el Central. En nuestra opinión, escenarios de recortes más abruptos tienen menor probabilidad de ocurrencia, y están ligados principalmente a un deterioro más persistente del empleo local.

Finalmente, el viernes se publicó la inflación del mes de agosto

La inflación aumentó 0,3% en agosto, bien en línea con el consenso del mercado. La mayor incidencia fue de alimentos, un patrón común en agosto.

A tasa anual, la inflación general aumentó a 4,7%, desde el 4,6% registrado en julio. Con esto continúa alejándose del mínimo de 3,7% alcanzado en marzo y parece estar en camino para superar las proyecciones más recientes del Central, que asumen que cerrará el año en 4,5%.

El aumento de precios en agosto se observó principalmente en ítems volátiles. El IPC sin volátiles aumentó sólo 0,1%, un poco menos de lo que suele subir en los meses de agosto. En su comparación anual pasó de 3,6% en julio a 3,7% en agosto, alejándose del mínimo de 3,4% que alcanzó en junio.

El flujo de datos macroeconómicos ha sido más benigno recientemente. Por un lado, el Imacec de julio sorprendió al alza. Y por otro, después del ajuste de tarifas eléctricas en julio, las aguas parecen tranquilas en agosto. Eso sí, hay que recordar que los datos han sido bien volátiles, así que no es recomendable leer demasiado en los datos de un solo mes.

De todas maneras, la lectura de inflación de agosto es un obstáculo menos para que el Central siga su plan de volver a recortar la TPM en su reunión del 17 de octubre. A menos que pase algo muy inesperado con el IPC de septiembre, el Central seguramente llevará su tasa a 5,25% en esa reunión.

Hacia adelante, habrá que ver cómo le va a la inflación en su segunda prueba: el ajuste de tarifas de octubre, que para los consumidores va a oscilar entre un 12 y un 22%. El Central buscará llevar su tasa a 5,0% en diciembre y a alrededor de 4,25% a mitad del próximo año. Eso sí, este plan depende de que los shocks de costos no se propaguen mucho más allá del impacto inicial.

😌 Los mercados se mueven harto. No seas como los mercados

Estos vaivenes son la naturaleza del mercado. Todo esto te lo contamos para que, si estás curioso, puedas estar informado de las razones por las que tus inversiones se mueven.

Sin embargo, no recomendamos darle mucha importancia a los movimientos de días o meses. Lo que debes saber es que tus inversiones están muy bien diversificadas y que cuando tenemos paciencia e invertimos a largo plazo, los retornos son siempre positivos.

¿Quieres saber qué más ha pasado en las semanas previas? Encuéntralo aquí