Después de casi dos meses de muy buen desempeño, los mercados no han andado tan bien que digamos en lo que va de agosto. Por un lado, como te contamos la semana pasada, la reducción en la calificación crediticia de Estados Unidos, y la subsecuente rebaja en la calificación crediticia de varios bancos en ese país generaron cierto deterioro en el humor de los mercados

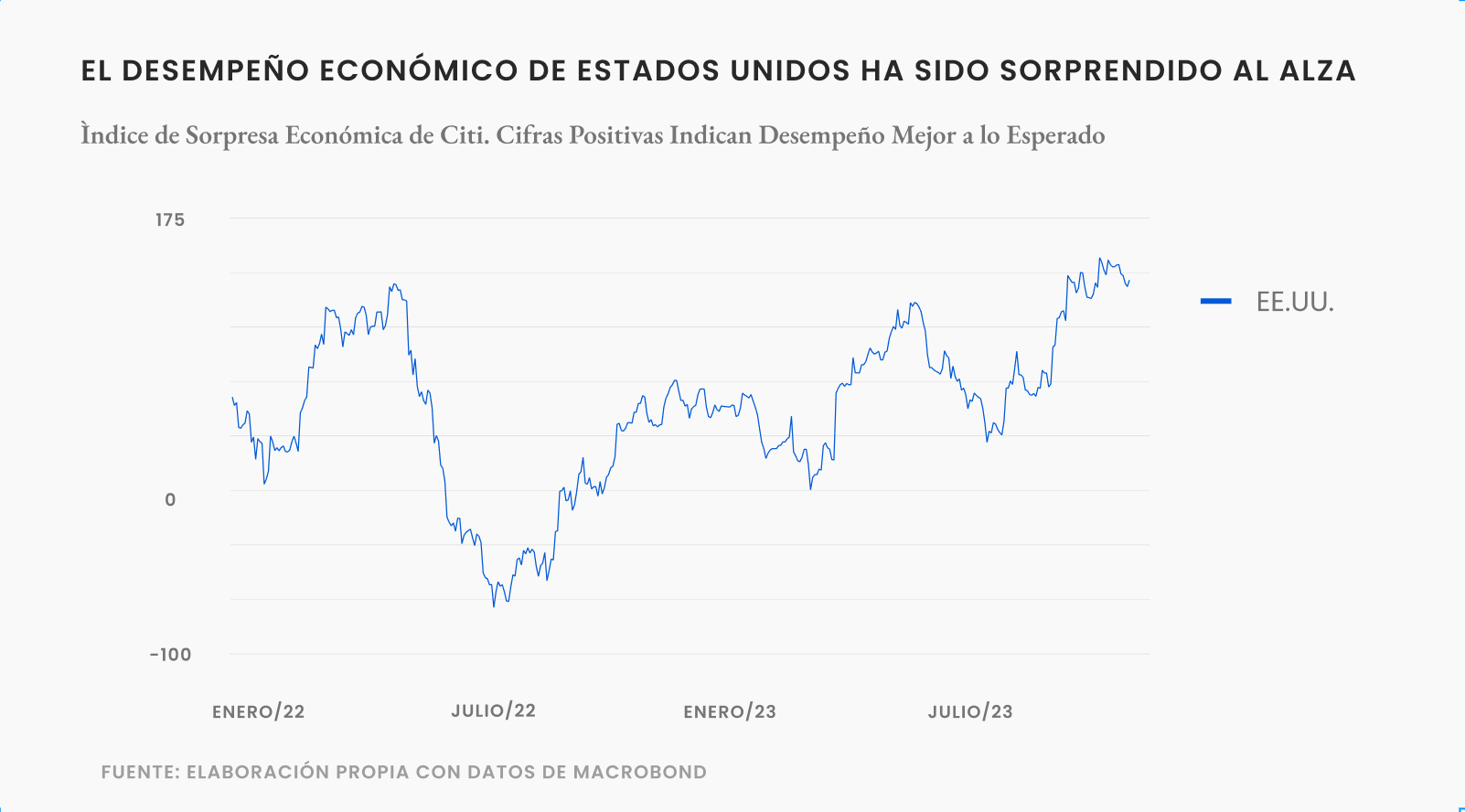

Esta semana los datos de actividad económica han sido muy positivos en los países desarrollados, especialmente Estados Unidos, y eso extendió el mal humor de los mercados.

Suena paradójico, ¿o no?

La explicación es que la resiliencia de la actividad económica podría retrasar la caída en la inflación y hacer que los bancos centrales tengan que mantener sus tasas altas por un tiempo más prolongado. Las tasas altas no son buena noticia para la mayoría de las acciones (aquí explicamos por qué). Y en general tampoco para los bonos de larga duración (acá explicamos por qué).

Los datos del sector consumo y manufacturero en Estados Unidos sorprendieron al alza. Y en esta misma línea, las minutas de la Fed (el banco central de ese país) dieron cuenta de que la entidad está más positiva sobre la actividad económica, y oficialmente ya no proyecta una recesión este año.

De hecho, aunque varios miembros del comité de política monetaria de la Fed están preocupados por que se les pase la mano con las subidas de tasa, la mayor parte sigue viendo muchos riesgos al alza para la inflación y cree que se podría necesitar más alzas de tasas.

El mercado de bienes raíces en China

La semana pasada la empresa Country Garden, uno de los desarrolladores privados de bienes raíces más grande de China, falló en el pago de sus obligaciones. Y este jueves Evergrande (otro de los principales desarrolladores) se acogió al capítulo 15 de la ley de quiebras de Nueva York, que establece lineamientos para casos de quiebra transfronterizos.

Efecto dominó: el jueves Zhongzhi Enterprise Group, un importante gestor de activos con mucha exposición al sector de bienes raíces, anunció que necesita reestructurar su deuda. La incertidumbre sobre el alcance que podrían tener los problemas en el sector de bienes raíces afectó al precio de los activos chinos. Es difícil saber qué tan expuestas están las empresas al sector inmobiliario porque una gran parte del sistema financiero Chino está en las sombras. Es decir, tiene regulaciones laxas y es poco transparente.

Mientras tanto, en Chile, el Central está evaluando qué tan rápido recortará su tasa

En las minutas del Banco Central de Chile (BCCh), que se publicaron el lunes 14 de agosto, el central se ve menos dispuesto a recortar las tasas agresivamente de lo que parecía en su comunicado. Esto está en línea con la entrevista que dio la presidenta del consejo del BCCh el jueves 10 de agosto. La entidad dio un poco más de detalle sobre su hoja de ruta: su plan es reducir la tasa de política monetaria entre 2.25 y 2.50 puntos porcentuales en total en las 3 reuniones que quedan este año, en movimientos de entre 0.75 y 1 punto porcentual. Su idea es decidir la magnitud del recorte reunión a reunión, en base a los datos.

Si quieres saber qué implica para los fondos de Fintual los recortes de la tasa del Banco Central, te recomendamos este post.

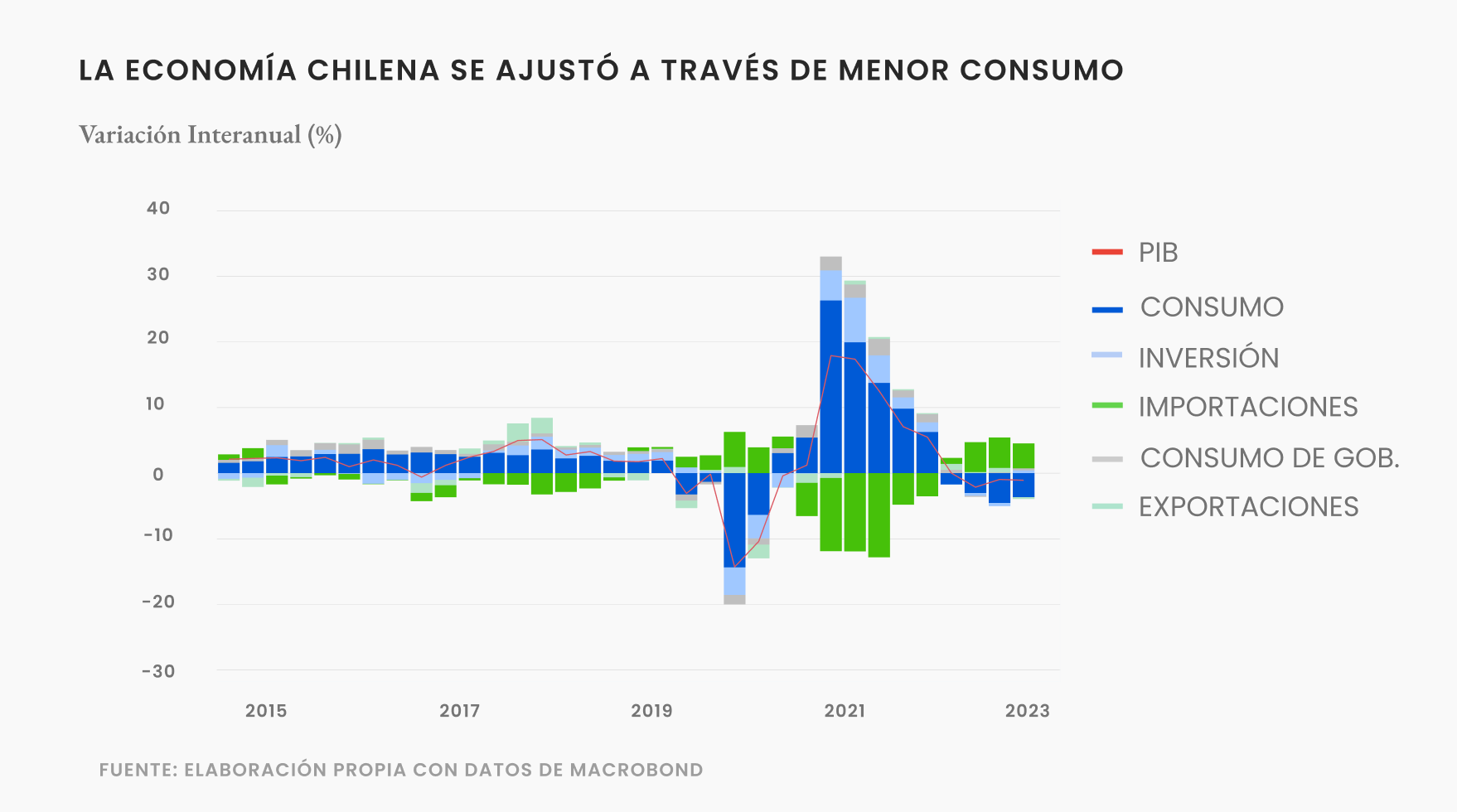

La actividad económica perdió fuerza el segundo semestre

En el segundo trimestre la actividad económica perdió fuerza. El PIB se contrajo -0.3% en en este periodo y -1.1% en términos anuales. Aunque el trimestre por sí solo fue mejor que las expectativas, considerando las revisiones a los datos previos, en el neto no hay sorpresas.

La caída de la actividad se explica por una demanda doméstica muy débil. En tanto, la contracción de las importaciones aportó de forma positiva al PIB, en un contexto donde la economía sigue corrigiendo los desbalances que se crearon con los estímulos otorgados durante la pandemia.

A pesar de que el entorno externo seguirá siendo complicado, esperamos que las cifras de actividad mejoren en la segunda mitad del año. Aun así esperamos que el PIB de todo el año caiga cerca de -0.5%.

En términos de política monetaria, creemos que, en el margen, los datos son un argumento a favor de recortar la tasa rápidamente. En la primera parte del año el PIB se contrajo más de lo que proyectó el Banco Central en su último IPOM. Eso y el hecho de que fue el consumo lo que más restó a la actividad probablemente serán señales para la entidad de que el proceso de desinflación podría ser más rápido de lo que se pensaba.

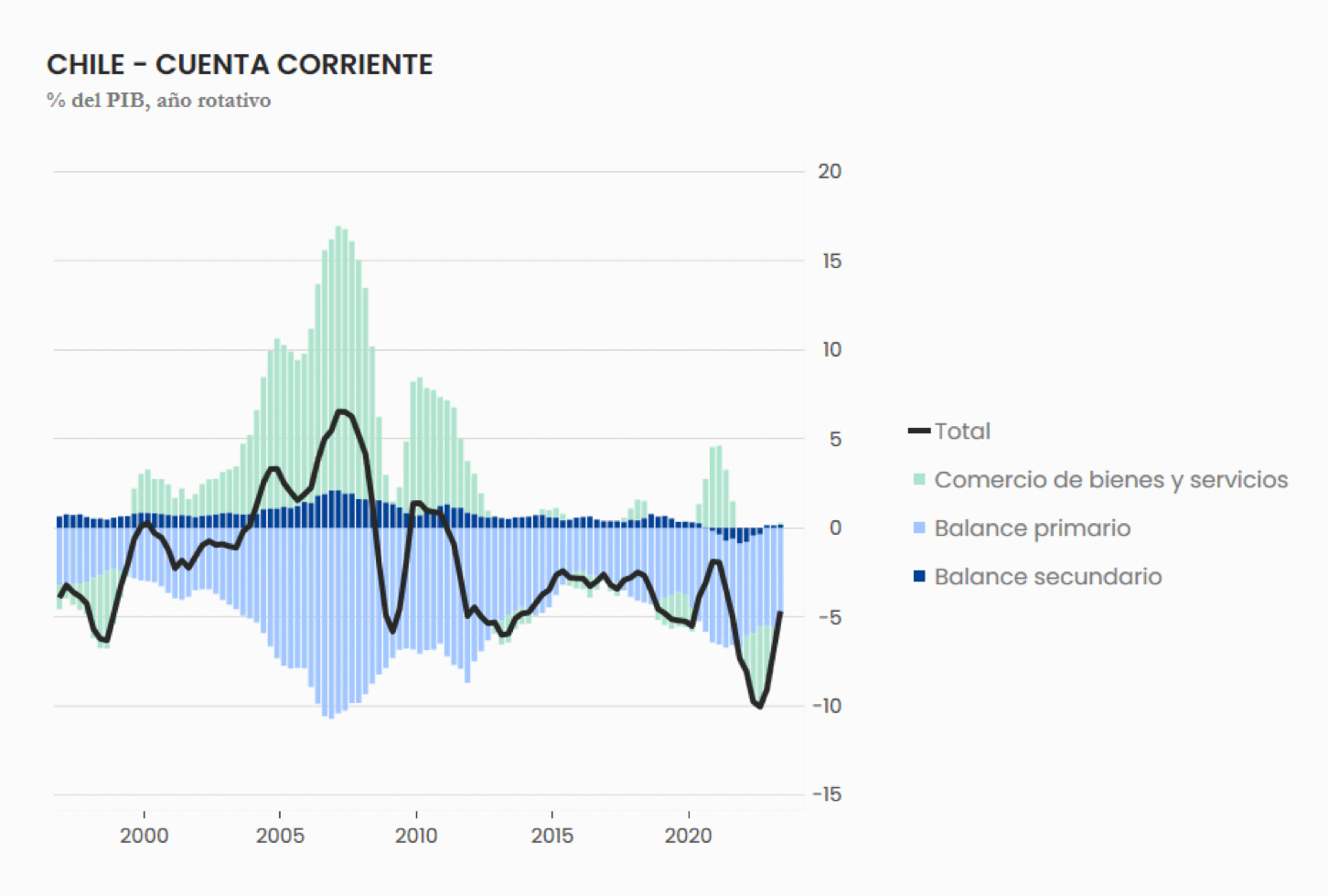

Se corrigen los desbalances externos

La cuenta corriente se siguió cerrando en el segundo trimestre. Llegó a -4.5% del PIB (después de haber alcanzado -10% el año pasado), a medida que el balance del gobierno pasó a terreno positivo y que sigue disminuyendo el apalancamiento de las empresas no financieras. El espejo de esto es la menor entrada de flujos de portafolio, porque Chile ya no le pide tanta plata al resto del mundo para gastar más de lo que genera.

💥¿Qué se viene en la semana del 21 al 25 de agosto?💥

El mercado global está atento a lo que pueda pasar en el simposio de Jackson Hole, un evento internacional de política económica que organiza la Fed cada año en Jackson Hole, Wyoming, y esta vez será del 24 al 26 de agosto. Es importante porque en el pasado la Fed ha usado esta instancia para comunicar mensajes importantes de política monetaria. El tema de la conferencia de este año es Cambios estructurales en la economía global.

En su discurso programado para el viernes, el presidente de la Fed, Jerome Powell, podría dar pistas respecto a sus planes para la tasa de interés. Posiblemente enfatizará que las tasas deberán permanecer altas por un tiempo prolongado para poder controlar la inflación.

😌 Los mercados se mueven harto. No seas como los mercados

Estos vaivenes son la naturaleza del mercado. Todo esto te lo contamos para que, si estás curioso, puedas estar informado de las razones por las que tus inversiones se mueven.

Sin embargo, no recomendamos darle mucha importancia a los movimientos de días o meses. Lo que debes saber es que tus inversiones están muy bien diversificadas y que cuando tenemos paciencia e invertimos a largo plazo, los retornos son siempre positivos.

_________________________________________________________

¿Quieres saber qué más ha pasado en las semanas previas? Encuéntralo aquí