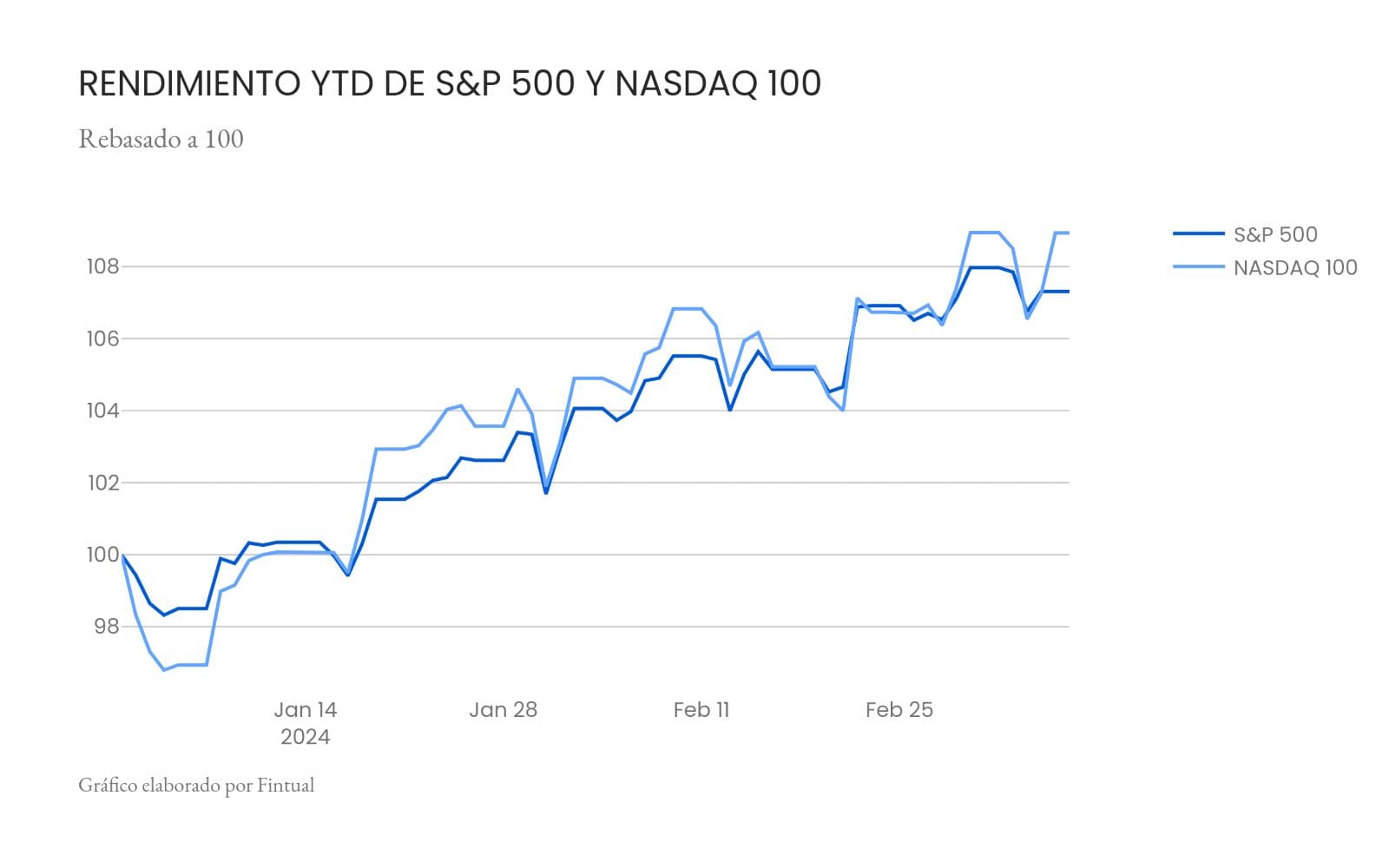

Sigue el buen humor en el mercado, principalmente gracias al boom de optimismo por la Inteligencia Artificial que ha compensado a una FED más reacia a bajar las tasas de interés.

Además, los mercados tuvieron un impulso extra el jueves con las declaraciones del presidente de la Fed, Jerome Powell, de que la entidad está “no muy lejos” de tener confianza para comenzar a reducir su tasa de interés. Dijo que los recortes “pueden y comenzarán” este año, y que la Fed es plenamente consciente de los riesgos que implica recortar demasiado tarde.

El miércoles hubo algo de turbulencia por la posible quiebra de un banco regional de Estados Unidos (NYCB), pero durante la tarde anunciaron su capitalización, con lo que la acción cerró en positivo.

En lo que va del año los principales índices de acciones de Estados Unidos han ganado más de 8%, y en general la mayoría de los índices accionarios de países desarrollados han registrado ganancias.

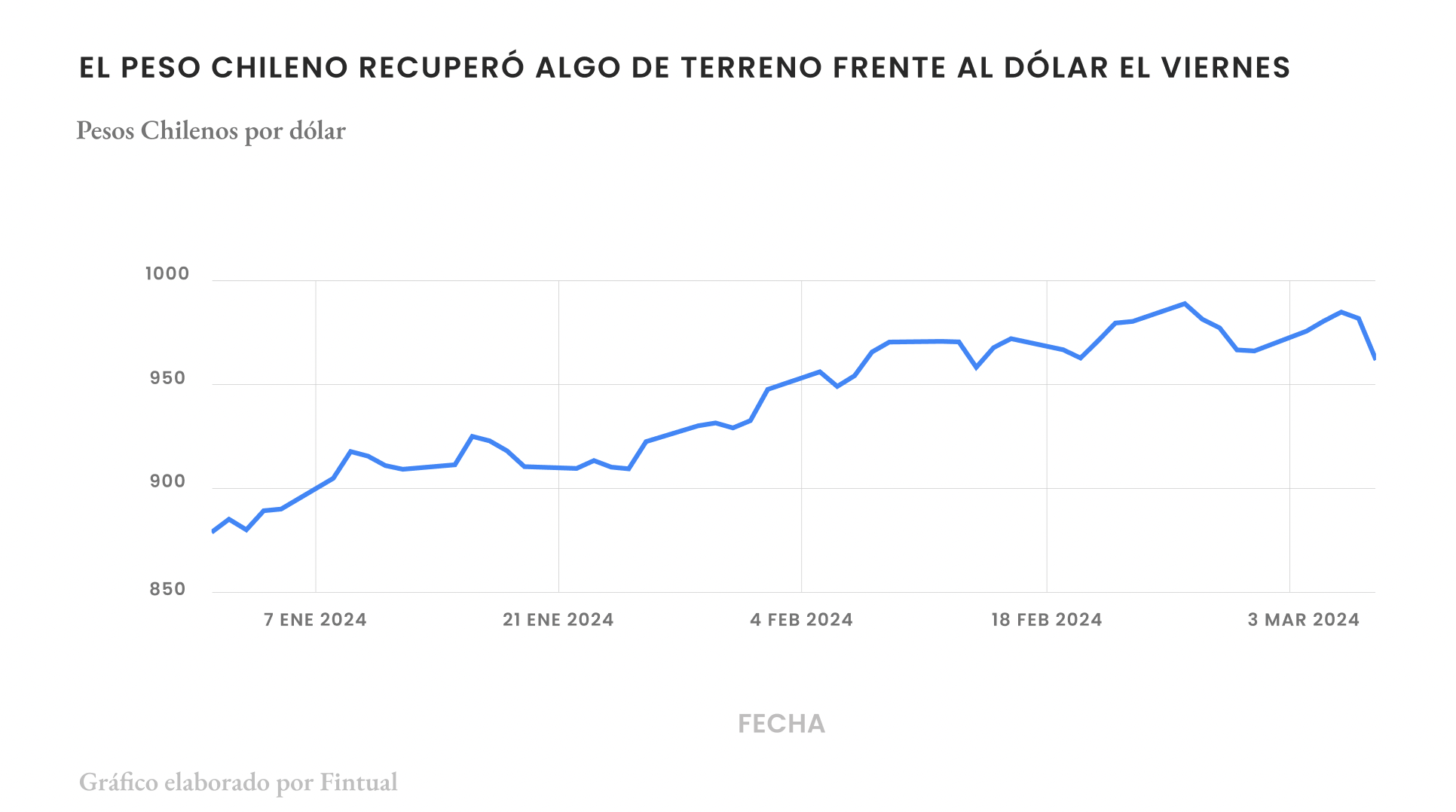

Mientras tanto, el CLP se recuperó 2% el viernes después del dato de inflación de febrero (más detalles abajo), aunque sigue siendo la moneda emergente más depreciada.

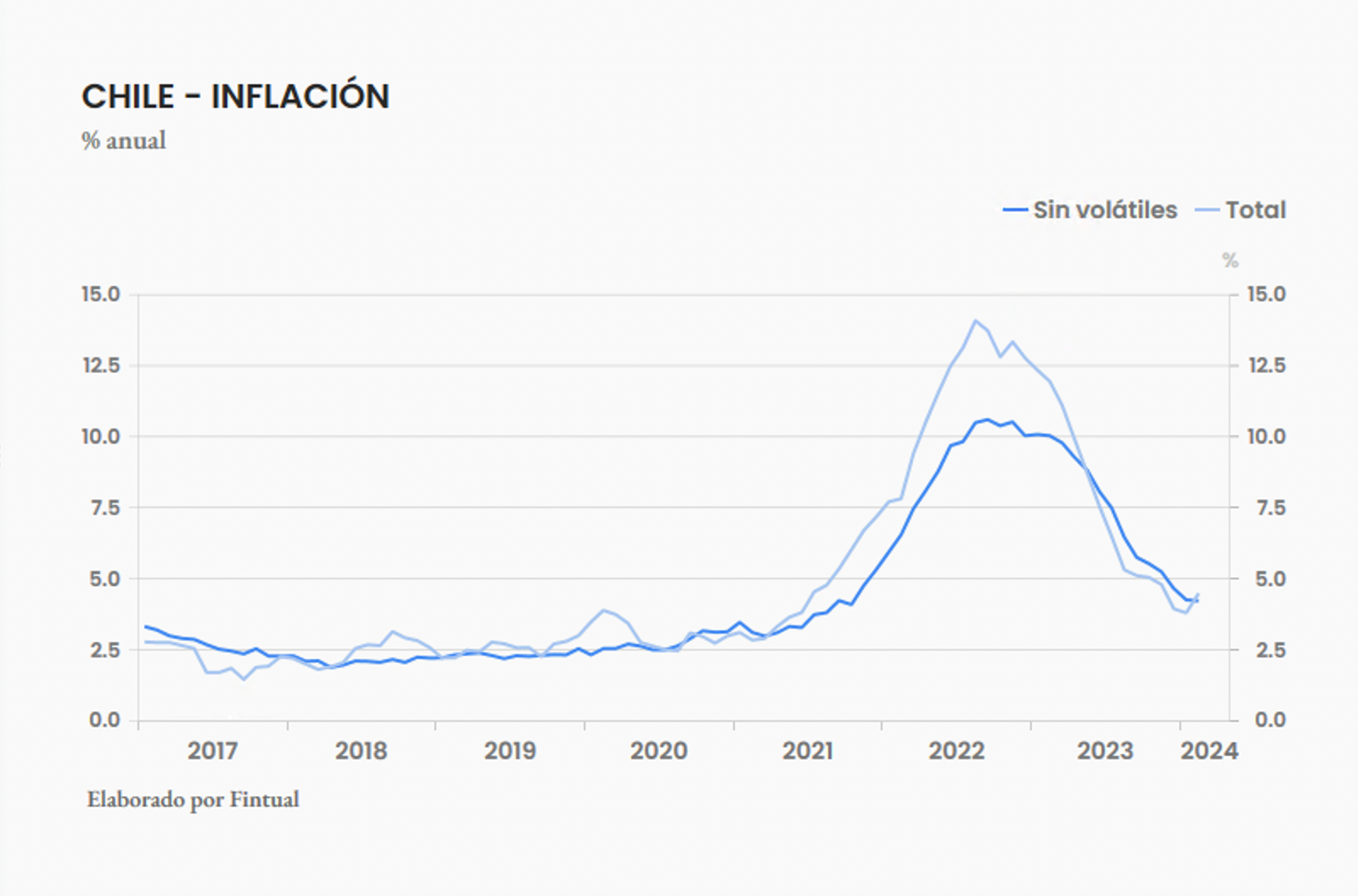

🇨🇱Sorpresa al alza en la inflación

El IPC de febrero sorprendió a todos los pronósticos, al subir 0.6% en el mes, mucho más que el 0.2% que esperaba el mercado. El IPC sin volátiles también subió 0.6% en el mes.

La inflación mensual tanto del IPC general como de la medida sin volátiles fue entre dos y tres veces mayor que un mes de febrero típico (en base a sus promedios estacionales), lo cual habla de que hay presión en los precios. Recordemos que enero también registró un avance en la inflación atípicamente alto e inesperado, por lo que este ya es el segundo mes al hilo de sorpresas inflacionarias.

Casi todas las divisiones subieron más de lo esperado, destacando transporte, especialmente transporte aéreo de pasajeros, y alimentos, que subió a pesar de la caída de 4% en los precios de frutas y verduras frescas. En ambas divisiones hay, creemos, un impacto de la abrupta depreciación del peso que hemos visto en los últimos meses. Estas señales desafían la visión del Central de que el traspaso que ha habido de tipo de cambio a precios ha sido contenido.

Con estas cifras, en términos anuales la medida oficial de inflación aumentó a 4.5%, desde el 3.8% visto en enero.

La medida referencial, la que el Banco Central prefiere para efectos de análisis, subió a 3.6%, desde el 3.2% previo (en este post explicamos la diferencia entre ambos índices).

En términos de política monetaria, a pesar de que en la reunión pasada la intención del Central era preparar el camino para aumentar la velocidad de recortes, creemos que estas cifras en el contexto de la fuerte depreciación reciente descartan recortes mayores a un punto porcentual en la próxima reunión. El Central seguramente está consciente de que buena parte de la depreciación reciente del peso se debe a la divergencia de la política monetaria doméstica respecto de los principales bancos centrales, por lo que recortar sus tasas de forma aún más agresiva podría comprometer el futuro progreso de la desinflación. Creemos que enfocarse demasiado en el camino que ya se avanzó sin tomar en cuenta que se está poniendo más cuesta arriba sería inapropiado.

Para la próxima reunión el Central podría recortar su tasa en un punto porcentual y anticipar un menor ritmo de recortes a futuro. La opción de que reduzca su velocidad de recortes a 0.75 puntos porcentuales ya desde abril también está sobre la mesa, en nuestra opinión. La expectativa de menores recortes a futuro le dio soporte al peso, que se apreció un poco más de 2% el viernes.

🇺🇸Los datos del mercado laboral le dieron un impulso a los mercados

Por el lado externo, en Estados Unidos el viernes 8 de marzo se publicaron los datos del mercado laboral de febrero. Aunque las contrataciones en febrero fueron mayores de lo que se esperaba, hubo revisiones a los datos de meses previos, que muestran que en diciembre y enero el mercado laboral no estuvo tan fuerte como se pensaba. Además, los salarios fueron ligeramente menores de lo esperado y la tasa de desempleo aumentó inesperadamente de 3.7% a 3.9%, la mayor en dos años. Con esto, los mercados adelantaron un poco su expectativa de recortes de tasa, lo cual le dio un impulso a los mercados.

El rally del bitcoin apunta a nuevos máximos 🚀

El optimismo en los mercados no solo ha afectado a los activos tradicionales como a las acciones– las criptomonedas también han tenido un año excepcional.

Y es el Bitcoin (la criptomoneda de mayor circulación) la que marca esta tendencia y está al borde de superar su máximo precio histórico de 67.000 USD, mostrando un alza de 58% en lo que va del año y más de 21% tan solo la última semana.

Si bien en el mundo de las criptomonedas es difícil apuntar a factores fundamentales que determinen esta alza, hay varios factores que podemos mencionar como el optimismo general del mercado que beneficia la compra de activos de mayor riesgos como son las criptomonedas y la aparición de ETFs spot de Bitcoin este año.

Adicionalmente se suma el curioso fenómeno del “Halving”.

¿Qué es Halving?

Básicamente, es un evento que reduce a la mitad las recompensas que los mineros de Bitcoin reciben por validar transacciones, y ocurre más o menos cada cuatro años. Antes del halving de 2020, los mineros ganaban 12.5 bitcoins por bloque minado; después de ese halving, la recompensa bajó a 6.25 bitcoins y probablemente en Abril se cruzará el bloque N° 740.000, bajando la recompensa a 3.125 bitcoins. Este cambio se hace para controlar la cantidad de nuevos bitcoins que entran en circulación y es una parte importante de cómo funciona Bitcoin.

¿Y cómo afecta esto al precio del Bitcoin o a los mineros?

En teoría, si hay menos bitcoins nuevos entrando al mercado, pero la demanda se mantiene igual, el precio podría subir. Este efecto en jerga de economista se entiende que es deflacionario, ya que reduce la oferta de una moneda en circulación, subiendo su valor versus otros activos, lo que es el efecto contrario que cuando los gobiernos emiten mucho de su moneda y generan inflación, reduciendo el valor de sus divisas.

Si bien este efecto es predecible y la teoría apunta que su impacto ya está reflejado en sus precios, la noticia en sí ha devuelto la atención a la moneda, dándole un impulso adicional.

Lo que se viene la próxima semana

A nivel global, los ojos estarán puestos en la inflación de febrero en Estados Unidos, que se publica el martes. Se espera que la inflación general se acelere al aumentar 0.4% en el mes debido principalmente a un aumento en el precio de la gasolina. La inflación que excluye alimentos y gasolina, sin embargo, probablemente se va a desacelerar a 0.3% mensual. Así, en términos anuales la inflación general se proyecta estable en 3.1% y la subyacente se espera que disminuya a 3.7% desde 3.9% en enero.

Esta publicación tiene potencial de mover a los mercados. Una sorpresa al alza probablemente retrase la expectativa de recorte de tasas y afecte a los mercados. En contraste, una inflación menor a lo esperado podría adelantar la expectativa del inicio de recortes en Estados Unidos, dando un impulso a los activos a nivel global.

😌 Los mercados se mueven harto. No seas como los mercados

Estos vaivenes son la naturaleza del mercado. Todo esto te lo contamos para que, si estás curioso, puedas estar informado de las razones por las que tus inversiones se mueven.

Sin embargo, no recomendamos darle mucha importancia a los movimientos de días o meses. Lo que debes saber es que tus inversiones están muy bien diversificadas y que cuando tenemos paciencia e invertimos a largo plazo, los retornos son siempre positivos.

_________________________________________________________

¿Quieres saber qué más ha pasado en las semanas previas? Encuéntralo aquí