Los mercados hilaron otra semana de rendimientos muy positivos. A pesar de que la Fed dio señales de que no está lista para comenzar a recortar sus tasas todavía, los buenos resultados corporativos en general impulsaron a las bolsas.

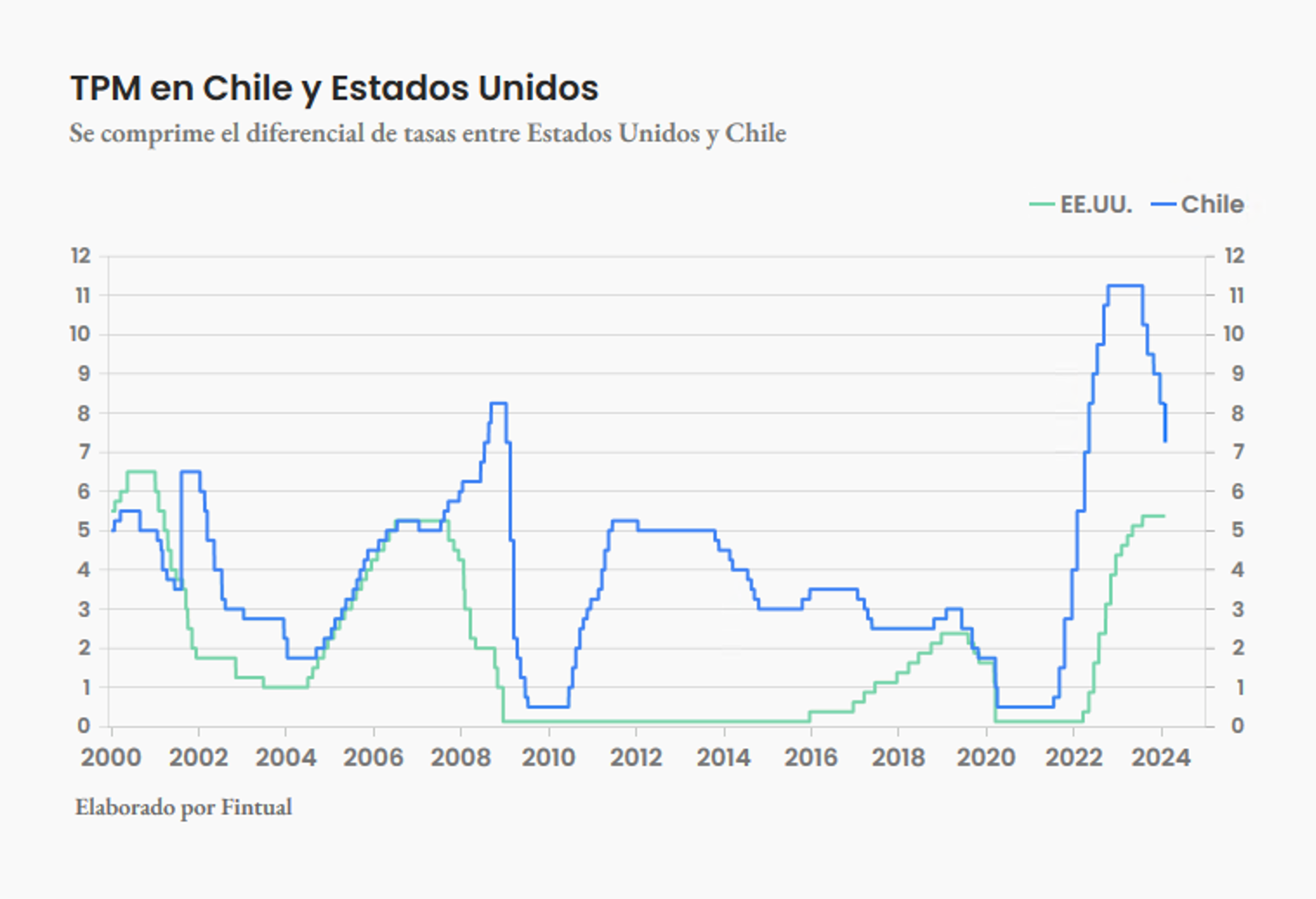

Mientras tanto, el dólar sigue su tendencia de subida. Esto es porque el diferencial de tasas esperado entre Chile y Estados Unidos sigue ampliándose, con el Central de Chile determinado en bajar su tasa y la Fed dando señales de que se va a demorar en comenzar a recortar. Esta semana el peso chileno se depreció 2.64% respecto al dólar. Dentro de las principales monedas de países emergentes, fue la que más cayó.

El lunes los fondos de Fintual legaron sus máximos históricos

Como resultado de esta alza en los mercados, el lunes todos los fondos de Fintual superaron sus niveles máximos históricos.

Resultados Corporativos

Tras el cierre del mercado del martes, publicaron sus resultados financieros Alfabet (Google) y Microsoft. Si bien ambas empresas tuvieron resultados bastante positivos, las expectativas estaban demasiado altas, por lo que la sorpresa resultó ser marginalmente negativa para el mercado. En particular, el negocio de cloud de Microsoft (Azure) continúa explotando de la mano de la inteligencia artificial.

Sin embargo, las acciones repuntaron el viernes tras la publicación de los resultados de Amazon y Meta. Amazon superó las estimaciones de ventas en el cuarto trimestre de 2023 y Meta anunció un recorte de gastos, planes de inversión en Inteligencia Artificial y un plan de recompra de acciones (US$50,000 millones). Estas noticias fueron bien recibidas por el mercado y sus acciones subieron cerca de 9% y 20% respectivamente, impulsando a los principales índices de Estados Unidos.

El miércoles la Fed dio señales de que no está lista para comenzar a bajar su tasa…

El miércoles se publicó la decisión de política monetaria en Estados Unidos. Como era ampliamente esperado, la Fed mantuvo la tasa sin cambios en el actual rango de 5.25-5.50%. Sin embargo, la Fed dejó claro que no está lista para comenzar a recortar sus tasas, porque necesita mayor evidencia de que la inflación seguirá bajando para converger de forma sostenida a la meta del 2%. De hecho, dijo claramente que no espera comenzar a recortar en marzo, como una parte del mercado esperaba. Esto tuvo un impacto negativo en los activos.

…mientras tanto, el Central confirmó que planea recortar sus tasas de forma acelerada

El mismo miércoles, un poco más tarde, hubo también decisión de política monetaria del Banco Central de Chile. Como esperábamos, el Central recortó su tasa en un punto porcentual para dejarla en 7.25%.

La sorpresa en el dato de diciembre abrió la posibilidad para que la inflación alcance el objetivo de 3% antes de lo que el Central esperaba, alrededor de marzo-mayo, según nuestros cálculos, lo cual permite que la entidad acelere sus recortes respecto del escenario base que había delineado en el IPOM. Creemos que la entidad ve riesgos para el crecimiento económico y quiere asegurarse de transmitir el mensaje de que, si los datos de inflación lo permiten, los recortes serán relativamente rápidos.

Hay que notar que a principios de febrero se va a publicar una nueva canasta del IPC, lo que podría cambiar los cálculos de inflación proyectada. El Central tendrá dos meses para acumular información antes de su próxima reunión del 2 de abril.

Dicho esto, el comunicado nos permite reafirmar nuestra expectativa para el patrón de recortes hacia adelante: creemos que las bajas se van a concentrar en el primer semestre. De los 400 puntos base de ajuste que proyectamos en total este año (incluyendo el recorte de hoy), 325 se concentran en el primer semestre. Creemos que después de uno o dos recortes más de un punto porcentual, el Central irá reduciendo el tamaño de las bajas a lo largo del año.

Algo a destacar es que el Consejero Céspedes votó por un recorte mayor, de 125 puntos base, lo que señala determinación por reducir la restricción monetaria relativamente rápido. Sin embargo, no esperamos que el Central acelere el ritmo de recortes. Esto porque la Fed dejó claro que no está lista para recortar sus tasas pronto. Para el Central, desacoplarse demasiado del resto del mundo implica riesgos de depreciación para el peso, lo cual eventualmente podría retrasar la caída de la inflación.

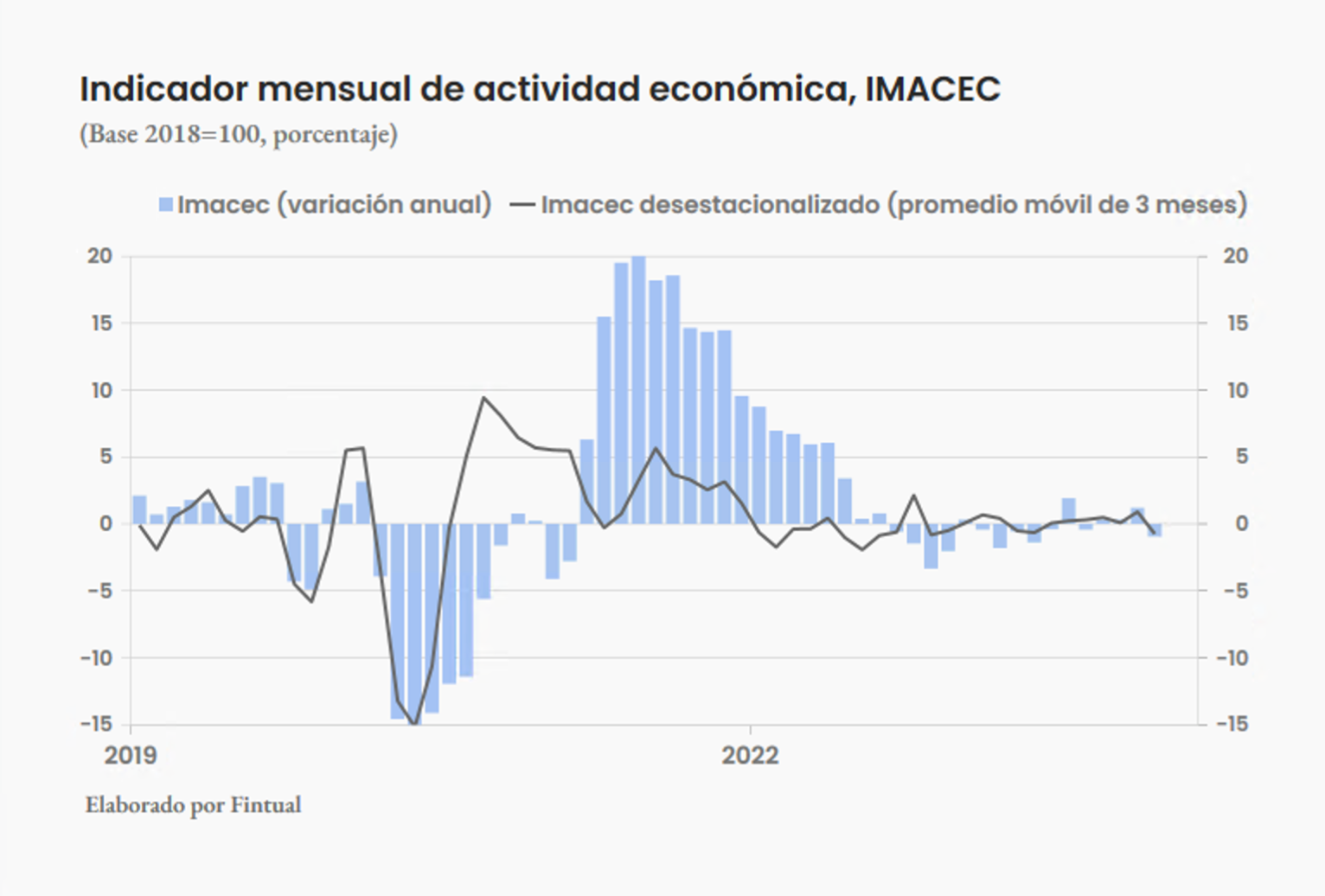

El jueves, los datos del Imacec fueron sorprendentemente débiles

Este jueves se publicaron los datos de Imacec del mes de diciembre, y supimos que la actividad económica se contrajo 1.1% durante en el último mes del año. Esa es una caída mucho mayor de lo que esperaban tanto los analistas como el Banco Central.

Con esto, el PIB de 2023 cierra el año con una caída cercana al -0.1%, ya que la expansión en la producción de bienes y en los servicios no fue suficiente para superar la significativa caída en el comercio.

Mirando hacia adelante, como dijimos en nuestra visión de mercados, creemos que el camino está preparado para que Chile tenga crecimiento positivo en 2024. Sin embargo, la sorpresa negativa confirma nuestra visión por debajo del consenso de que la actividad se expandirá cerca de 1.2% este año. El consenso es cercano a 1.8%.

El mercado laboral en Estados Unidos sigue sorprendentemente fuerte

El viernes las nóminas del mes de enero mostraron una aceleración en el ritmo de contratación con respecto a diciembre. Se crearon el doble de los empleos que esperaba el consenso del mercado: 353 mil vs. 185k esperados. Eso confirma que la Fed no tendrá prisa al recortar sus tasas, lo que hizo subir las tasas de mercado y acentuó la depreciación del peso chileno.

Lo que se viene

En la semana del 5 al 9 de febrero habrá datos de inflación del mes de enero en Chile y serán muy importantes para determinar la trayectoria futura de las tasas de interés. El INE va a publicar una nueva serie de IPC, que considera cambios en la canasta de consumo. Preliminarmente, esperamos un avance de 0.4% mensual. Eso implica que la inflación anual seguiría reduciéndose, de 3.9% a 3.5%, sujeto al cambio en la serie.

😌 Los mercados se mueven harto. No seas como los mercados

Estos vaivenes son la naturaleza del mercado. Todo esto te lo contamos para que, si estás curioso, puedas estar informado de las razones por las que tus inversiones se mueven.

Sin embargo, no recomendamos darle mucha importancia a los movimientos de días o meses. Lo que debes saber es que tus inversiones están muy bien diversificadas y que cuando tenemos paciencia e invertimos a largo plazo, los retornos son siempre positivos.

_________________________________________________________

¿Quieres saber qué más ha pasado en las semanas previas? Encuéntralo aquí