Ha sido una semana llena de noticias importantes. La vuelta de la turbulencia bancaria en Estados Unidos puso de mal humor a las bolsas globales, pero las noticias de que la Fed podría no seguir subiendo su tasa de interés trajo cierto respiro. Aquí te contamos qué pasó.

Los bancos en todos lados, todo el tiempo: el turno de First Republic Bank

Sí, otra vez las noticias del sector bancario en Estados Unidos volvieron a los titulares. El lunes 1 de mayo muchos países estaban en modo feriado por la conmemoración del día del trabajo, pero las noticias en Estados Unidos no pararon.

Este martes nos desayunamos la noticia de que las autoridades regulatorias cerraron First Republic Bank, un banco regional que tenía cerca de 229 mil millones de dólares en activos y 104 en depósitos. JPMorgan, el banco más grande de Estados Unidos, compró todos los activos y pasivos del banco.

El sector financiero en general resintió las preocupaciones y las acciones de otros bancos regionales como PacWest Bancorp y Western Alliance Bancorp vieron caídas de doble dígito. La acción de First Republic Bank formaba parte de los principales índices del mundo, como el S&P 500 y el MSCI ACWI. Sin embargo, la posición era insignificante: menos del 0.1% del índice, por lo que su impacto en los mercados fue irrelevante. Este es justamente el valor de la diversificación y por qué es bueno invertir de manera atomizada.

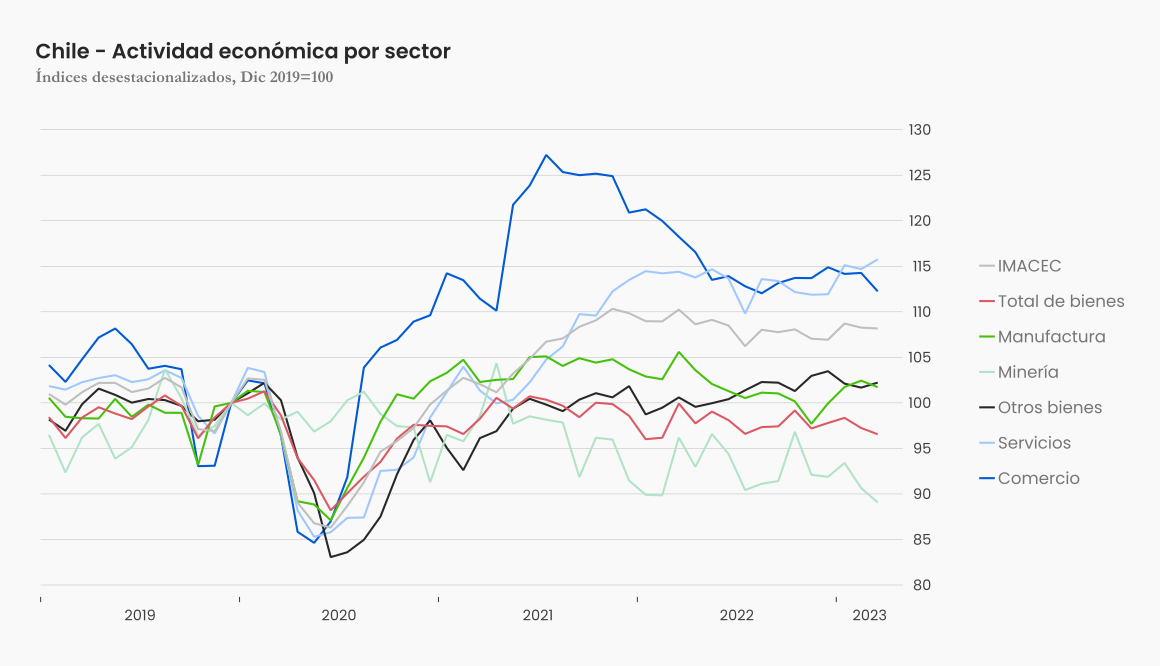

La economía Chilena está en desaceleración

El martes supimos que el Imacec de marzo cayó 2.1% en términos anuales, una mayor contracción que el -1.7% que anticipaba el consenso de Bloomberg, y completó 7 meses en números rojos. Esto debido a un pobre desempeño de la minería y el comercio, mientras que los servicios siguen relativamente resilientes.

Todo indica que después de cerrar el año pasado con una contracción de 2.3%, el PIB del primer trimestre será cercano a -0.9%, lo que lo hace más débil de lo que esperó el Banco Central en su último IPOM. Esto no es necesariamente malo para los objetivos del Central, recordemos que la entidad adjudica mucho del problema inflacionario en Chile a que la reducción del exceso de gasto que se acumuló el año pasado no ha sido suficiente. En otras palabras, cree que el consumo tiene que ajustarse más para lograr controlar la inflación.

En términos de política monetaria, nuestra visión es que en medio de una inflación persistentemente alta, el Central tendrá que esperar hasta septiembre para comenzar a recortar sus tasas. La actividad podría fortalecer el caso de iniciar el recorte antes, pero siempre y cuando esté acompañada de buenos datos de inflación, lo cuales hasta el momento no hemos visto.

La Fed señaló una posible pausa en su ciclo de alzas de tasa

Como la gran mayoría de los analistas y el mercado esperaba, el miércoles la Fed subió su tasa de política monetaria en 0.25 puntos porcentuales (ppts), para dejarla en un rango de 5-5.25%.

La Fed ha subido su tasa en 5ppts para controlar la alta inflación, que hasta el día de hoy sigue muy por encima de su objetivo de 2%. Sin embargo, hay señales de que la inflación se ha empezado a moderar, y la actual turbulencia bancaria amerita que la Fed sea cautelosa. Así, la entidad ya no señaló que va a continuar subiendo las tasas. En otras palabras, si no hay sorpresas de inflación demasiado alta o mercado laboral muy fuerte, es posible que la tasa haya llegado a su máximo. De aquí en adelante, el foco del mercado estará en cuándo la Fed podría comenzar a reducir su tasa.

ECB desaceleró el ritmo

Después de tres decisiones seguidas de subir su tasa en medio punto porcentual, el jueves el Banco Central Europeo (ECB) desaceleró el ritmo y subió 0.25%, para dejar la tasa de depósito en 3.25%. El banco señaló que las alzas van a continuar, aunque pareciera que no por mucho tiempo más.

Finalmente, el viernes los datos de empleo en Estados Unidos sorprendieron positivamente al mercado. Tanto la creación de nuevos empleos como la tasa de desempleo sigueron en niveles bastante resilientes. Esto refuerza la tesis de la Reserva Federal: la caída de la inflación sólo vendrá acompañada de una ralentización en la actividad y no de una recesión profunda de la economía estadounidense. Como resultado, los mercados reaccionaron positivamente, en un contexto donde el consenso es esperar que la actividad económica se deteriore durante los próximos meses.

💥¿Qué se viene la próxima semana?💥

La semana que viene se publicarán datos de inflación en muchas partes del mundo, incluido Estados Unidos, México y Chile. El foco estará en la inflación que excluye los elementos más volátiles como alimentos y energéticos. En todos los casos se espera que la caída en la inflación continúe, y la confirmación será una buena noticia para los mercados al señalar que el nivel de tasas ya es suficientemente restrictivo para lograr controlar la inflación.

😌 Los mercados se mueven harto. No seas como los mercados

Estos vaivenes son la naturaleza del mercado. Todo esto te lo contamos para que, si estás curioso, puedas estar informado de las razones por las que tus inversiones se mueven.

Sin embargo, no recomendamos darle mucha importancia a los movimientos de días o meses. Lo que debes saber es que tus inversiones están muy bien diversificadas y que cuando tenemos paciencia e invertimos a largo plazo, los retornos son siempre positivos.