En junio los mercados empezaron con el pie derecho. Los principales índices accionarios han visto ganancias en lo que va del mes, impulsados en parte por los datos de inflación de Estados Unidos, que sorprendieron a la baja, y la reunión de política monetaria de la Fed.

Esta semana también ha sido positiva para los mercados, en particular para los principales índices de acciones en Estados Unidos. Algo que destacó fue que el martes Nvidia, la compañía que diseña chips, se convirtió en la empresa más valiosa del mundo, superando a gigantes como Apple y Microsoft. Con una subida de cerca de 3,5% el martes, empujada por el optimismo sobre la Inteligencia Artificial, su capitalización subió a cerca de 3,3 billones de dólares (así es, 3,3 millones de millones de dólares).

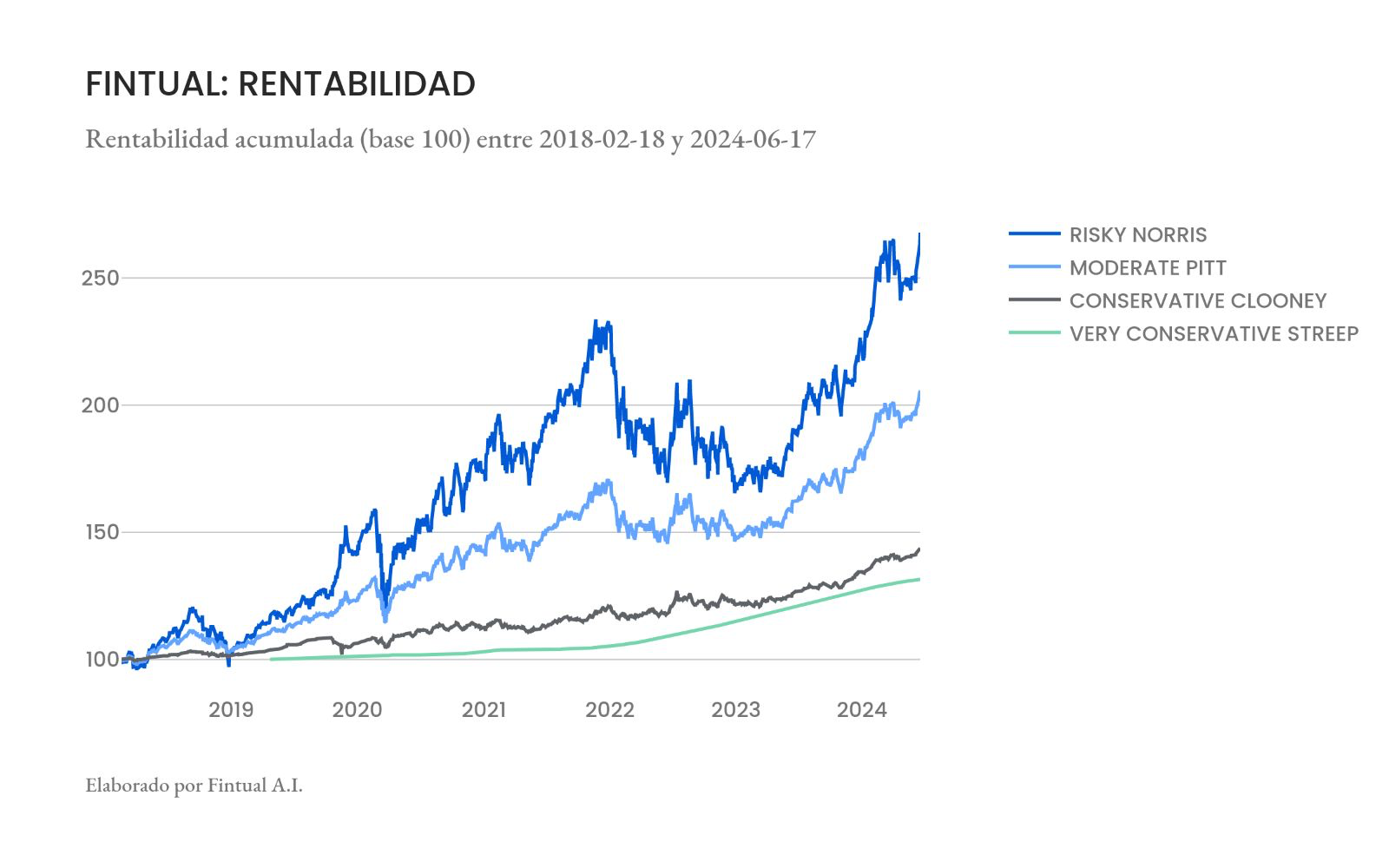

El lunes 17 de junio de 2024 los cuatro fondos de Fintual, Norris, Pitt, Clooney y Streep, alcanzaron sus máximos históricos. Eso quiere decir que todas las personas que han invertido en el fondo y no han retirado su plata ni cambiado el objetivo, tienen rentabilidad positiva.

El martes en la tarde se publicó la decisión de política monetaria del Banco Central de Chile. Como una pequeña mayoría esperaba, el Central desaceleró el ritmo de recortes al bajar la tasa en 0,25 puntos porcentuales a 5,75%, principalmente porque los ajustes de precios de electricidad serán mayores de lo que el Central pensaba e impactará significativamente a la inflación, sobre todo en 2025. El Central también agregó que la demanda interna ha sido mejor de lo que pensaba hace tres meses, aunque reconoce que parte de este desempeño fue por factores temporales.

El miércoles se publicó el Informe de Política Monetaria (IPOM) del segundo trimestre, donde el Central delineó sus proyecciones de inflación, crecimiento y tasa de interés.

¿Qué planea el Central? bajar su tasa más lentamente

El recorte de tasa de 0,25 puntos porcentuales el día martes implicó un desvío del escenario base que el Central había delineado en abril. Y la razón fue principalmente el potencial impacto que tendrá el ajuste en las tarifas eléctricas en la inflación.

En este escenario, el gran protagonista del IPoM de junio, publicado hoy miércoles, fue la inflación, que se corrigió al alza de forma significativa, tanto por el impacto directo que tendrá el aumento en las tarifas eléctricas que veremos durante los próximos trimestres, como por el indirecto, que vendrá cuando las empresas traspasen los mayores costos de energía a los precios finales. El Central estima que de aquí a un año el ajuste tarifario va a implicar un aumento en la inflación de casi uno y medio puntos porcentuales.

Con todo esto, la expectativa de inflación se vuelve a corregir al alza significativamente, por segundo IPoM consecutivo. La inflación ahora se estima en 4,2% y 3,6% a finales de este y el próximo año, lo que se compara con proyecciones de 3,8% y 3,0% en el IPoM pasado. Esto implica que el Central ya no espera alcanzar su meta de inflación en 2025, sino que la convergencia se retrasó para 2026. Creemos que esta proyección podría resultar algo optimista en 2025 y 2026.

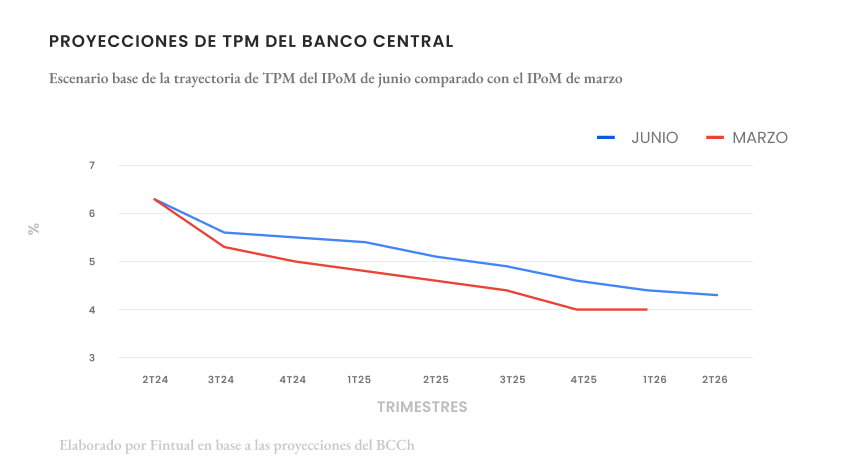

Así, el Central ahora espera una caída mucho más gradual en la tasa de política monetaria. Estimamos que en lo que resta del año la entidad espera sólo una baja de tasas más, de un cuarto de punto porcentual. Esta posiblemente se dé en la próxima reunión, y a partir de ahí la tasa permanecería en 5,5% hasta el cierre del año, lo cual es medio punto porcentual por encima de la expectativa de tasas que tenía el Central en el IPOM pasado.

La mayor cautela se extiende hasta 2025. Estimamos que la entidad prevé un punto porcentual de recortes ese año, con lo que la tasa cerraría el año en 4,75%, por sobre el 4,0% que esperaba hace tres meses.

Algo relevante es que la baja de tasas posiblemente será gradual, es decir, podríamos ver recortes pausados. Esto le daría al Central la oportunidad de evaluar y calibrar el espacio de recortes. Y quizás lo más importante del IPoM es que, por primera vez en el ciclo, el Central no descarta alzas de tasas. El borde superior de su corredor de tasas, que delinea su escenario alternativo en caso de que las presiones inflacionarias fuesen mayores de lo proyectado, implica un par de alzas potenciales a finales de este año o principios de 2025. Finalmente, también es notable que la entidad ya no espera que la tasa alcance su nivel neutral de 4% en los próximos dos años.

La perspectiva de tasas cayendo más lentamente le dio soporte al peso chileno, que se apreció 0.52% en el día.

🇺🇸En la agenda internacional, en Estados Unidos, el martes se publicaron las ventas minoristas y la producción industrial del mes de mayo. Las ventas minoristas excluyendo autos se contrajeron 0,1% en el mes, por segundo mes consecutivo. Esto refleja que el consumo está perdiendo fuerza. Sin embargo, la producción industrial creció 0,9% en el mes, un avance tres veces mayor de lo que se esperaba. El miércoles es feriado nacional en ese país en conmemoración del fin de la esclavitud en Estados Unidos en 1865.

😌 Los mercados se mueven harto. No seas como los mercados

Estos vaivenes son la naturaleza del mercado. Todo esto te lo contamos para que, si estás curioso, puedas estar informado de las razones por las que tus inversiones se mueven.

Sin embargo, no recomendamos darle mucha importancia a los movimientos de días o meses. Lo que debes saber es que tus inversiones están muy bien diversificadas y que cuando tenemos paciencia e invertimos a largo plazo, los retornos son siempre positivos.

¿Quieres saber qué más ha pasado en las semanas previas? Encuéntralo aquí

Y esto es importante sobre los fondos y productos de inversión mencionados:

- Las rentabilidades nominales corresponden a la serie A de cada fondo, que al cierre de 17/junio/2024 son: Fondo Mutuo Fintual Very Conservative Streep 0,45% último mes, 1,57%% últimos tres meses, 8,76% último año; Fondo Mutuo Fintual Conservative Clooney 2,03% último mes, 2,83% últimos tres meses, 13,57% último año. Fondo Mutuo Fintual Moderate Pitt 4,42% último mes, 4,90% últimos tres meses, 25,63% último año; Fondo Mutuo Fintual Risky Norris 6,25% último mes, 6,03% últimos tres meses, 38,72% último año.

- Infórmate de las características esenciales de la inversión en los fondos mutuos. Están en sus reglamentos internos, que puedes ver en la CMF y en fintual.cl/docs.

- La rentabilidad o ganancia obtenida en el pasado por los fondos, no garantiza que ella se repita en el futuro. Los valores de las cuotas de los fondos mutuos son variables. La rentabilidad es fluctuante, por lo que nada garantiza que las rentabilidades pasadas se mantengan en el futuro.