El mercado local ha estado muy volátil las últimas semanas. Los activos de renta fija y renta variable (o sea, deuda y acciones) se subieron a una montaña rusa y los precios han estado moviéndose para todos lados.

Algo especial de este episodio de volatilidad es que hay algunas medidas ajenas a los mercados que han estado cambiando la cancha en donde los activos se transan.

1. Tercer retiro del 10% de los fondos de las AFP

El miércoles 28 de abril se publicó en el Diario Oficial la ley del tercer retiro del 10% de los fondos previsionales. Este retiro tiene algo que los dos primeros no contemplaban: ahora se podrán retirar fondos de las rentas vitalicias.

Esto significa que las AFP saldrán a liquidar o vender activos que mantienen invertidos para poder tener la caja suficiente para pagar los retiros. Sin embargo, ahora será además el turno de las compañías de seguro, quienes administran las rentas vitalicias, de vender activos de sus reservas técnicas.

Este anuncio, más las propuestas por un cuarto y quinto retiro, han hecho que los precios de varios instrumentos hayan cambiado.

Para que te hagas una idea, en la última semana el precio del dólar bajó desde $712 a $710, las tasas de instrumentos en UF subieron 70 puntos base, mientras que las acciones chilenas acumulan una caída de -7.6%.

2. Indicación de reducción del IVA

El presidente de Estados Unidos Joe Biden anunció que busca potenciar la recaudación fiscal en 1,8 trillones de dólares. ¿Cómo planea hacer esto? Aumentando el impuesto a las ganancias de capital desde 20% a 39,6% y volviendo a subir los impuestos a la renta de la banda de ingresos más alta desde 37% a 39,5%. Todo con el fin de apoyar la recuperación del país y estimular la economía

En Chile se está buscando algo similar: la Cámara de Diputados aprobó el 21 de abril una propuesta que apunta a crear un impuesto único de 2,5% a las personas naturales que tengan un patrimonio mayor a 22 millones de dólares (unos $15,6 mil millones).

Lo interesante es que el jueves 29 de abril se aprobó una indicación que busca complementar la propuesta con una rebaja del IVA para los bienes de primera necesidad. Es decir, busca:

- Reducir el IVA desde un 19% a un 10%, para combustibles y derivados, bienes sanitarios, servicios médicos y dentales que no tengan exenciones tributarias, entre otros.

- Reducir el IVA desde un 19% a un 4% para bienes de necesidad básica. Acá están los bienes como frutas, verduras, pan, harina, huevos, etc.

Estas medidas, al igual que en Estados Unidos, buscan recaudar capital para poder apoyar la recuperación del país y apoyar a las personas mediante menores precios en productos y servicios.

Se espera que estas iniciativas únicas y temporales permitan enfrentar de mejor manera las nuevas cuarentenas y la pandemia en general, mientras el proceso de vacunación en el país se completa.

¿Y qué pasa con mis inversiones?

Estas noticias tienen un efecto en la economía y por ende, en los precios de los activos financieros.

Gran parte del mercado de renta fija, sobre todo la que está denominada en UF, tuvo una caída producida por el impacto que podría tener la reducción del IVA sobre los precios de la canasta de bienes y servicios. Esta caída en la inflación esperada se puede extraer de los mercados de tasas.

En términos simples, si uno resta el nivel de tasas que ofrecen los instrumentos de deuda denominados en pesos y las tasas que ofrecen los instrumentos en UF, puede obtener las expectativas de inflación futura, a esto se le conoce como breakevens de inflación.

Estos breakevens te dicen cuánto cree el mercado que será la inflación a un plazo determinado. Acá te compartimos cómo se movieron estas expectativas para los próximos 12 meses.

Como puedes ver, el mercado rápidamente internalizó la caída de la inflación que generaría esta rebaja en el IVA, lo que bajó las expectativas desde 3,2% a 2,1% para los próximos 12 meses.

El principal impacto que tiene esto, es que si el mercado tiene razón, los instrumentos denominados en UF devengarán una tasa de inflación menor en el futuro, lo que los hace menos atractivos y por ende sus precios caerán.

Para hacer la película más interesante, el Banco Central de Chile salió con un comunicado en donde menciona que va a reactivar los programas de compra que ha utilizado durante los retiros anteriores de fondos de las AFP para contener el impacto sobre los activos de renta fija.

A pesar de que el impacto se modere por el actuar del Banco Central, esto no quita que los activos en UF no estén bajo presión a nivel generalizado.

Sin embargo, la diversificación es clave en nuestro proceso de inversión: nos ayuda para poder enfrentar situaciones como la que te estamos contando. Tomemos el ejemplo de Conservative Clooney, nuestro fondo con mayor exposición a los movimientos de tasas de interés.

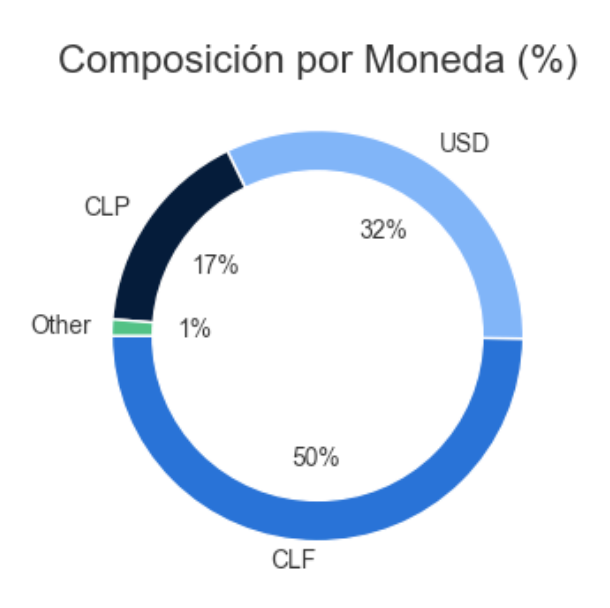

Conservative Clooney no sólo tiene inversiones en UF, sino que también tenemos inversiones denominadas en dólares (USD) y pesos (CLP). Esto es relevante a la hora de construir una cartera diversificada, ya que el tipo de cambio históricamente ha tenido una correlación negativa con los activos más riesgosos como las acciones o el crédito.

En otras palabras, la exposición a la UF ha afectado a los fondos de corto plazo, pero como nuestros portafolios están diversificados, el impacto es menor. Por lo que si has visto que tus objetivos a corto plazo han tenido caídas, lo importante es recordar cuál era la meta inicial y mantenerse en el plazo que habías simulado, ya que estos eventos de volatilidad son temporales. Si retiras la plata, vas a vender las cuotas a un precio más barato y vas a materializar la pérdida; si no la necesitas, te recomendamos mantenerla invertida.

Si te gustó este artículo y tienes un comentario o algo para complementarlo, escríbenos a cartas@fintual.com. Todas las semanas publicamos las cartas destacadas de nuestros lectores.