Ya llevamos más de 6 meses de recortes de la Tasa de Política Monetaria (TPM) por parte del Banco Central.

Esto tiene varias consecuencias, y la más relevante es que las bajas de la TPM hacen que caigan otras “tasas” que utilizamos tanto en el día a día como en los mercados financieros.

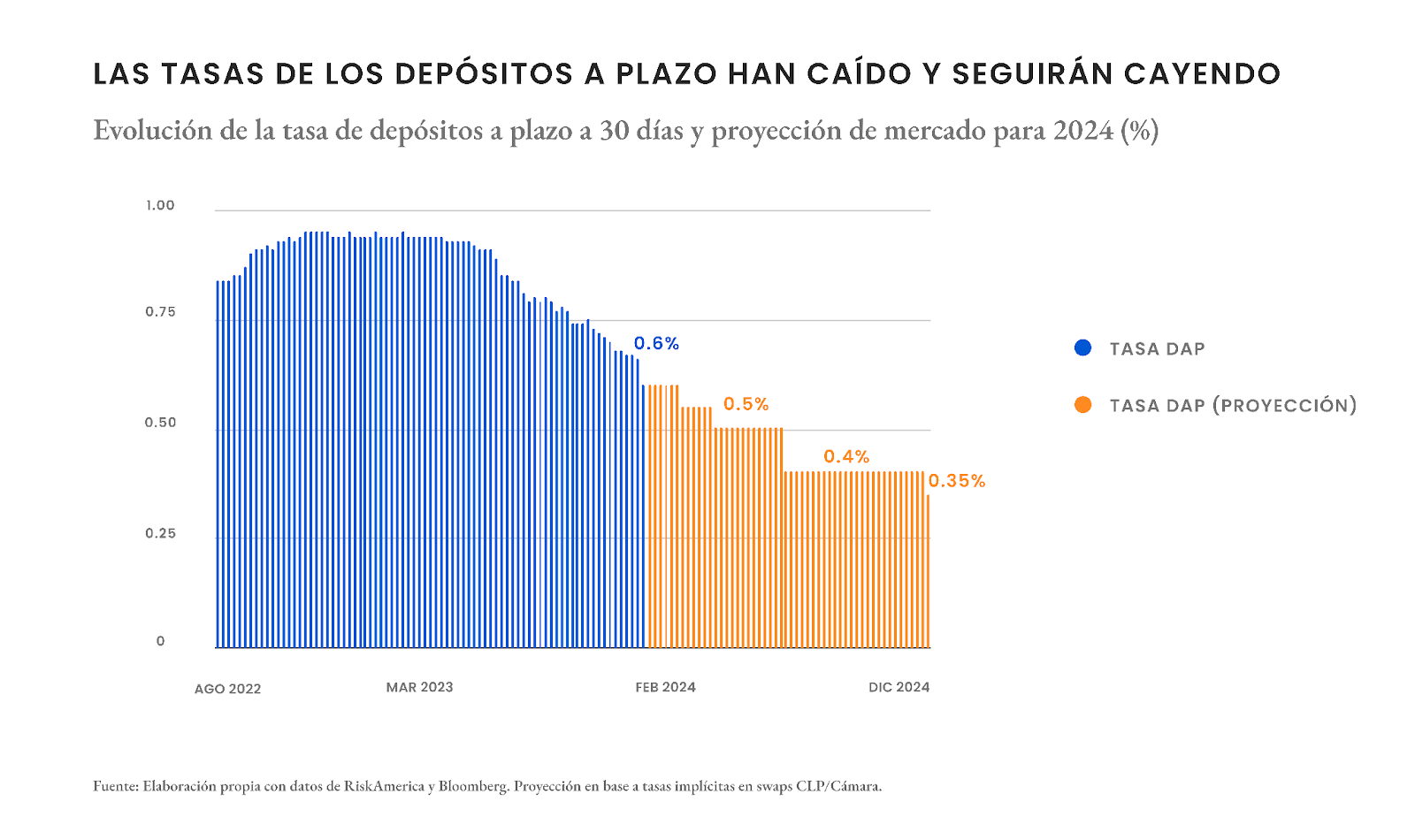

Tras los recortes de TPM, lo primero que cae son las tasas de los depósitos a plazo (DAP), tarjetas de crédito y facturas, entre otros. Luego caen las tasas de instrumentos con mayor plazo, como créditos hipotecarios, rentas vitalicias y bonos.

Este proceso no ocurre de manera instantánea, sino que toma cierto tiempo, en general varios meses. Es por esto que muchas veces los economistas suelen decir que la política monetaria actúa con rezago.

En cuanto a las inversiones, la consecuencia más relevante es que los instrumentos de bajo riesgo, como los depósitos a plazo dejan de entregar rentabilidades atractivas.

Esta caída en las rentabilidades de los depósitos a plazo está en pleno proceso, y esperamos que continúe en el corto plazo.

La clave de todo esto es que los activos más riesgosos, como por ejemplo las acciones, se ven beneficiados y suelen empezar a mostrar mejores rentabilidades.

Piénsalo de esta manera: antes, con las tasas super altas, mucha gente no le veía sentido a invertir en algo con riesgo si un DAP les daba a un 11% anual seguro. Pero ahora ese argumento ya no corre, y los inversionistas más arriesgados buscan otros instrumentos. Este aumento en su demanda hace que cambie el apetito de rentabilidades a favor de las inversiones un poco más arriesgadas.

¿Cómo construir un portafolio de inversiones más arriesgado?

La forma más eficiente de capturar el beneficio de las tasas bajas es invertir en un portafolio más arriesgado, pero diversificado.

Usualmente, con carteras más arriesgadas nos referimos a inversiones que contengan acciones, bonos más largos, crédito corporativo o incluso instrumentos más sofisticados como activos alternativos (hablaremos de esto más adelante).

Acciones

La renta variable suele rendir bien en ambientes de tasas bajas por varios motivos. En primer lugar, el costo de pedir prestado es menor, haciendo que las empresas tengan mejores condiciones financieras para invertir más en sus negocios y con ello incrementar su productividad y crecimiento.

Esto también vale para los consumidores, que pueden acceder a créditos con menores tasas (por ejemplo créditos de consumo o automotrices). Este aumento en el gasto de los consumidores suele también impulsar las ganancias de las empresas.

Por otro lado, la valoración de las acciones, basada en flujos de caja futuros, también sube con tasas bajas, lo que naturalmente incrementa sus precios (esto da para un poco más de discusión y lo explicamos en detalle en este otro artículo).

Finalmente, a todo esto se suma que la caída de las tasas viene asociada a una política monetaria que busca estimular el crecimiento, lo que a su vez mejora la confianza de los inversionistas y con ello potencia la demanda por el mercado de acciones.

Bonos y crédito

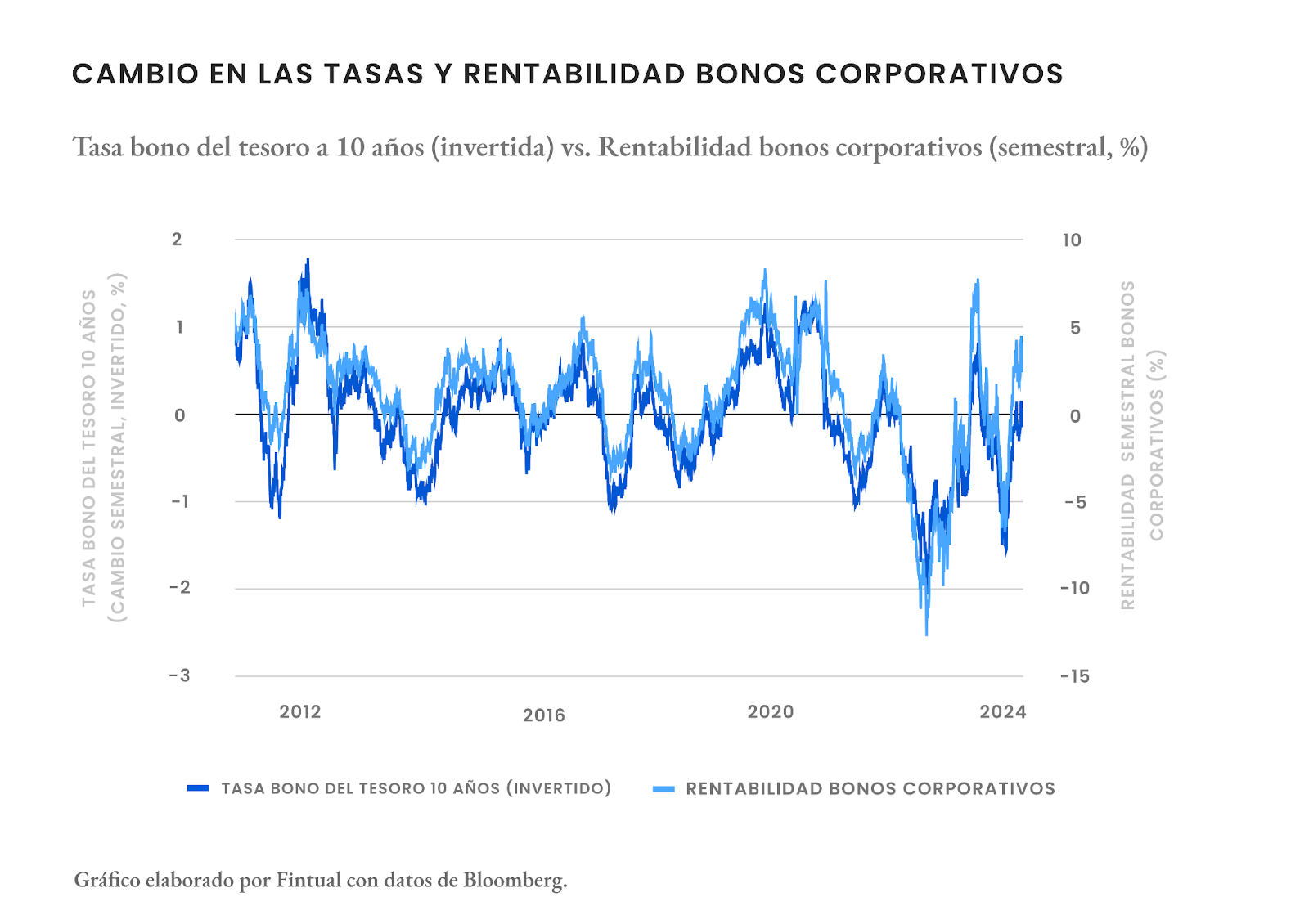

La renta fija más arriesgada, como bonos con vencimientos largos y bonos corporativos (deuda de empresas) son uno de los activos más beneficiados con todo esto de la caída de las tasas.

Una de las ventajas de los bonos es que su rentabilidad futura es sencilla de evaluar. La tasa de interés de un bono corresponde a la rentabilidad anual que te entregará en caso de que te pague todos los intereses y el capital (notar que esto no siempre pasa, por eso la tasa de interés de mercado de un bono está ajustada por la probabilidad de no pago). Por lo tanto, cuando las tasas de los depósitos a plazo caen, las tasas de los bonos largos empiezan a verse relativamente más atractivas, lo que aumenta su demanda. Además, los bonos corporativos también se ven beneficiados de las tasas bajas, ya que al caer las tasas de interés las empresas pueden refinanciar su deuda a tasas más convenientes, lo que en general mejora el perfil de crédito de las compañías.

El siguiente gráfico muestra esta relación entre las bajas de las tasas de interés (eje izquierdo invertido) y el rendimiento de los bonos corporativos (eje derecho), en el caso de Estados Unidos. Al ver este gráfico, se observa claramente que cuando las tasas de mercado disminuyen, los instrumentos de renta fija, tales como los bonos corporativos, experimentan un aumento significativo en su valor.

Dólares

El factor más relevante que afecta el movimiento de las divisas en el mundo son las tasas de interés. Tener una tasa de interés alta (e.g TPM), hace que la moneda del país sea más atractiva relativamente al resto del mundo. Piénsalo de esta manera: si la tasa de interés de un país es alta, los inversionistas tienen mayores incentivos para comprar esa moneda e invertirla en un depósito a plazo (o su equivalente) en ese país. De manera análoga, si la tasa de interés de un país está más baja, se vuelve menos atractivo comprar divisas de ese país.

Por lo tanto, en el caso de la paridad USDCLP (o el dólar peso), es de suma importancia lo que ocurra respecto de la tasa de interés de la Fed y lo que suceda con la TPM del Banco Central chileno.

En particular, hoy estamos transitando por una etapa en que el Banco Central está recortando agresivamente su TPM, mientras que la Fed se está mostrando cautelosa y no ha querido reducir su tasas de interés, de hecho, ha aplazado este ciclo de recortes.

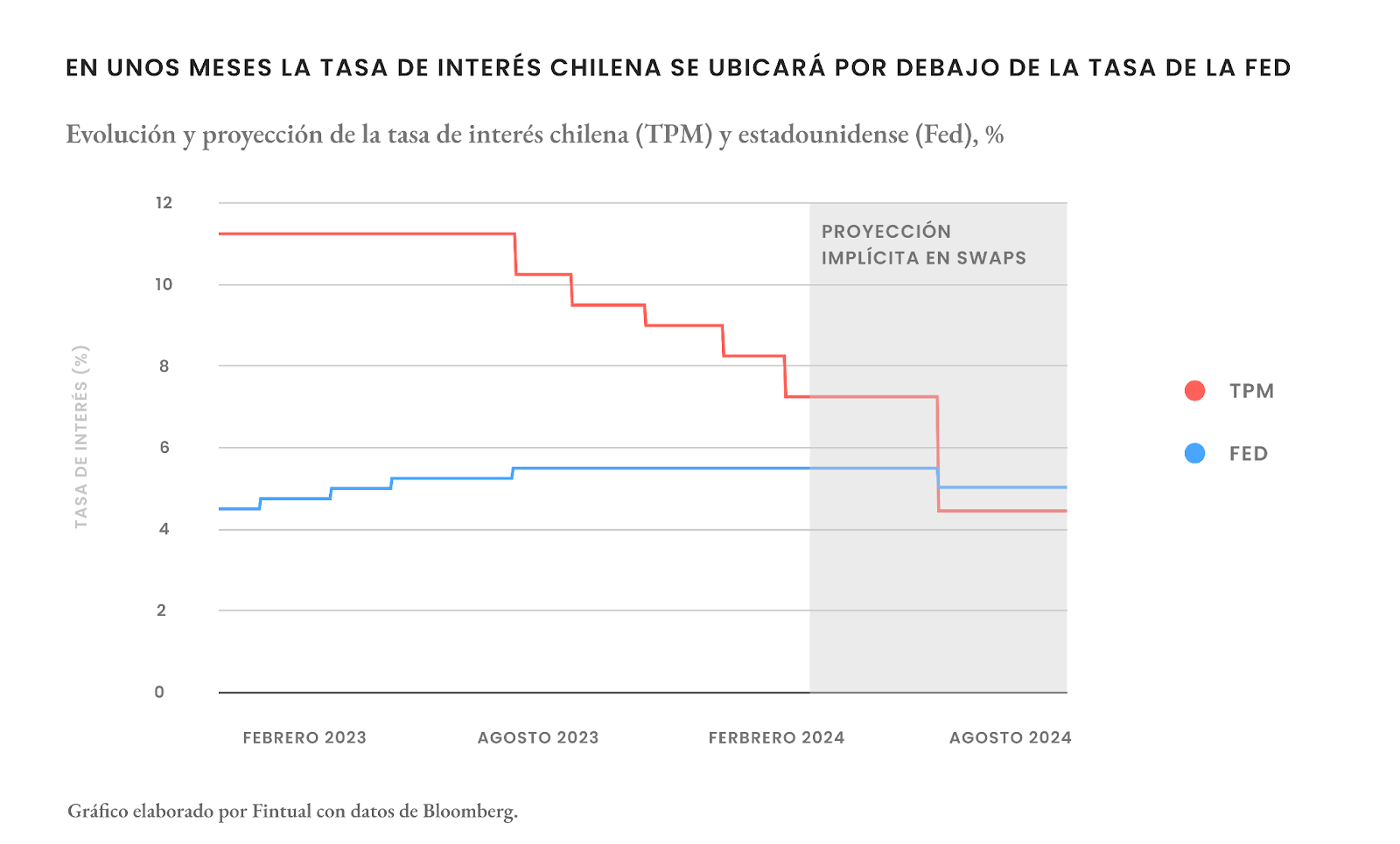

El siguiente gráfico muestra la evolución de ambas tasas de interés (Chile y EE.UU.) y su proyección implícita en los mercados de renta fija.

Como se observa en la proyección, en torno a mediados de año la tasa de interés chilena (TPM) se ubicará por debajo de la tasa de interés estadounidense. Esto sin duda que le pondría más presión al dólar, que se vería más atractivo que el peso chileno, al menos en esta dimensión. Esto puede representar un incentivo adicional que los inversionistas chilenos deben considerar al pensar en adquirir activos denominados en dólares.

Activos alternativos

Los activos alternativos es el nombre que se le da a inversiones que no caen dentro de las categorías tradicionales como acciones, bonos o efectivo.

Este tipo de instrumentos no se suelen transar en mercados públicos como las tradicionales bolsas de valores. Entre estos activos se encuentran bienes raíces, deuda privada, factoring, deuda hipotecaria, capital privado y hasta objetos coleccionables como arte o vinos.

Estas inversiones no son tan líquidas como las acciones, es decir, no se pueden vender tan rápidamente ni siempre al precio deseado.

En el caso de activos de inversión como vehículos de deuda privada o vehículos de capital privado, que son activos muy utilizados por varias instituciones financieras para tener dentro de sus portafolios de inversión, se suele requerir de montos de inversión más altos y estar dirigidos a inversores con mayor experiencia o patrimonio. Sin embargo, la gracia es que este tipo de instrumentos, como la deuda o capital privado, es que suelen entregar rentabilidades potenciales más atractivas y estables: por ejemplo, a pesar de que caigan las tasas de interés, la tasa de retorno que ofrece por ejemplo el crédito privado no se ve disminuida en el corto plazo. Con esto, las inversiones en deuda privada se vuelven más atractivas en ambientes de bajas tasas.

¿Qué pasa si no eres un inversionista arriesgado? Diversifica

A primera vista, las bajas tasas de interés pueden parecer malas noticias para las personas con inversiones conservadoras, especialmente los que estaban invirtiendo en depósitos a plazo, por ejemplo. Sin embargo, una buena construcción de portafolio, a través de la diversificación, puede mejorar esta situación.

La clave está en que un portafolio con activos un poco más arriesgados pero diversificados, pueden mantener un nivel de riesgo conservador.

Imagina 2 opciones de inversión: la primera consiste en 1 bono que entrega una tasa de 5%. La segunda alternativa es una cartera con 100 bonos, en que cada uno también da una tasa de 5%. Si bien ambas tienen el mismo retorno esperado, la segunda es menos riesgosa, por el hecho de estar diversificada.

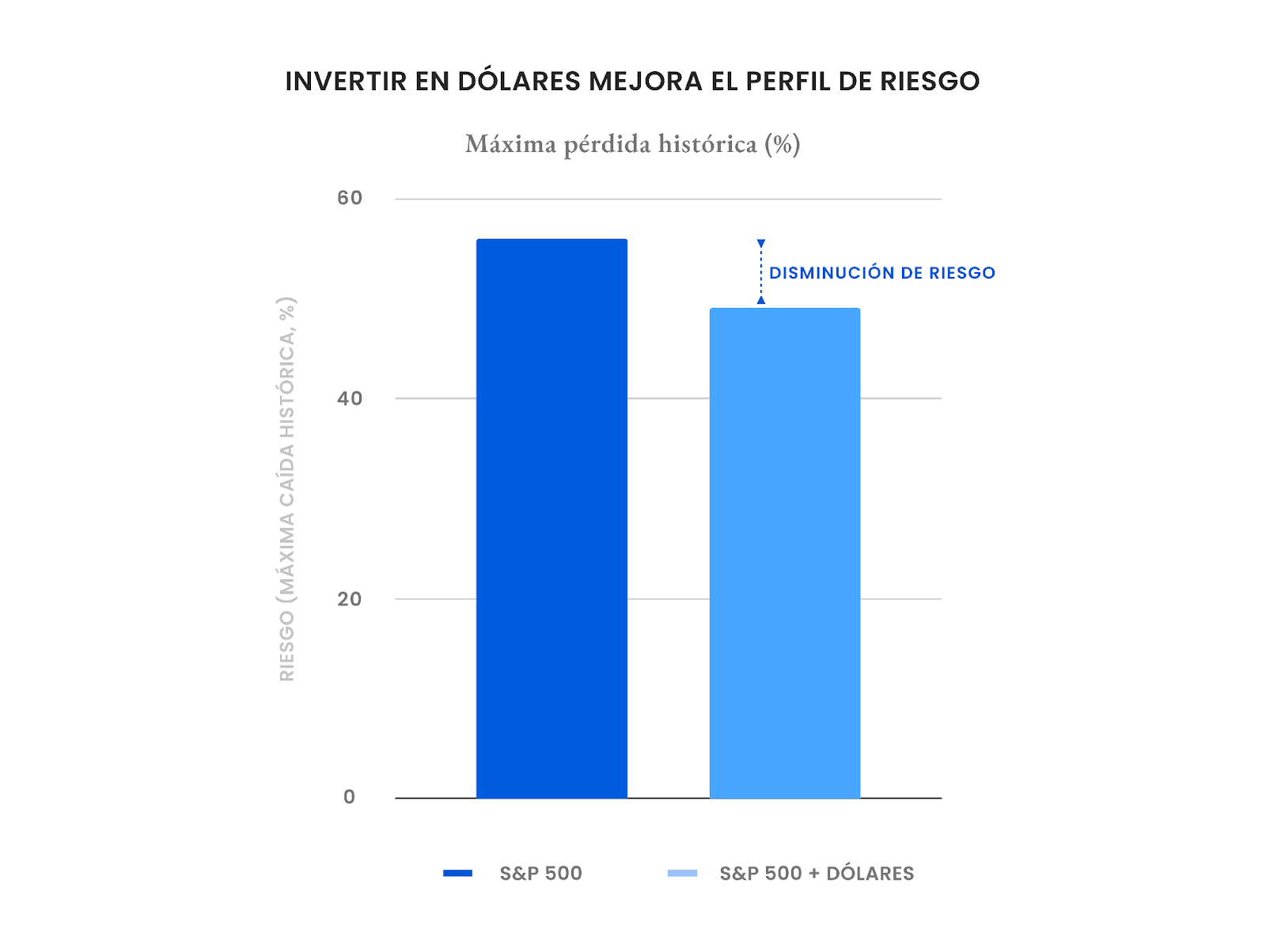

Otra herramienta poderosa para diversificar es buscar instrumentos que están descorrelacionados o que tengan correlaciones inversas. Un ejemplo clásico es invertir en instrumentos denominados en dólares cuando eres un inversionista que vive en Chile y ve sus inversiones en pesos.

Las inversiones en dólares tienen la ventaja de que usualmente los activos riesgosos se comportan de manera inversa al tipo de cambio (tienen correlación negativa), lo que ayuda a disminuir el riesgo del portafolio, dándole un comportamiento más defensivo ante caídas de mercado.

Otra ventaja que tiene la inversión en dólares y activos extranjeros en general es su capacidad para diversificar el capital humano del inversionista. Usualmente los ingresos (laborales) de las personas son cíclicos a la economía donde viven. Es decir, si la economía del país va bien, probablemente los ingresos de la persona también lo harán.

Es por esto que es recomendable que parte del ahorro de las personas esté invertido de manera contracíclica, en activos extranjeros, de manera de que cuando las cosas anden mal de forma local, sus ahorros anden bien y la persona pueda acceder a ellos en caso de emergencia.

Invertir en depósitos a plazo por mucho tiempo es mala idea

Si bien hubo momentos en los que invertir en depósitos a plazo pudo parecer atractivo por las altas tasas de interés, en general, una persona que está ahorrando con horizontes de inversión mayores a 1 año, no debiese tener el 100% de sus inversiones en depósitos a plazo.

En el largo plazo, los instrumentos financieros de bajo riesgo, como los depósitos a plazo, tienden a tener rentabilidades muy por debajo que las acciones o instrumentos riesgosos. De esta manera, invertir en DAPs puede terminar siendo más riesgoso, ya que su baja rentabilidad disminuye la probabilidad de alcanzar el patrimonio suficiente requerido por el objetivo de inversión en cuestión.

¿Cómo resolvemos todo esto en Fintual?

Los fondos de Fintual cuentan con carteras de inversión diversificadas en cientos de compañías y decenas de clases de activos y divisas. De esta manera, buscamos constantemente optimizar al máximo el perfil de riesgo-retorno de los portafolios.

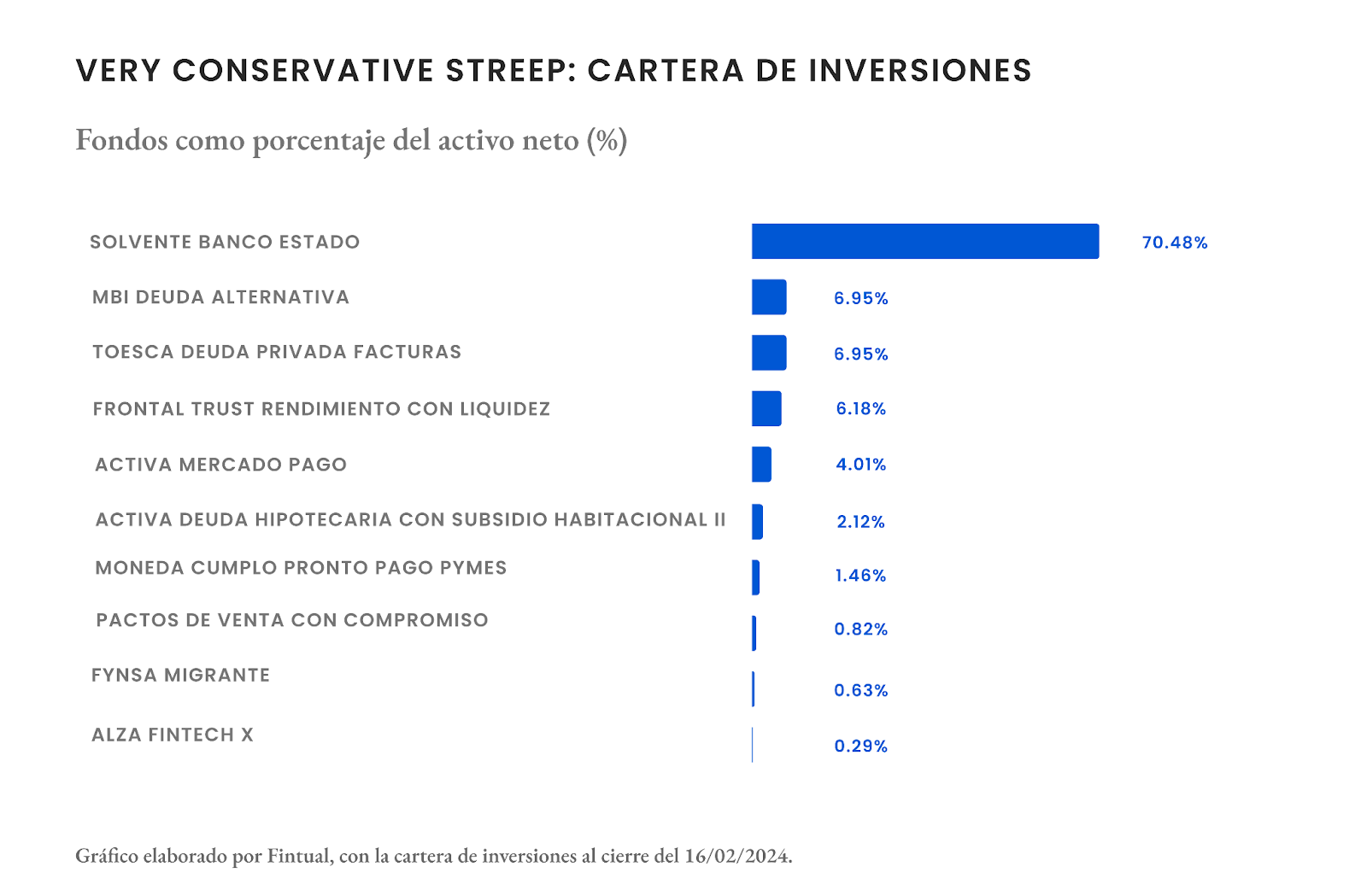

En el caso de nuestro fondo menos riesgoso, Very Conservative Streep, cuenta con una posición de aproximadamente 70% de su cartera en depósitos a plazo. Como mencionamos anteriormente, estos depósitos a plazo van a empezar a rentar cada vez menos, sin embargo, el otro 30% del portafolio está invertido en activos alternativos, en particular en instrumentos de deuda privada con vencimientos cortos.

Tanto en los depósitos a plazo, como en la deuda privada, Very Conservative Streep invierte indirectamente a través de fondos mutuos y fondos de inversión, lo que te permite acceder a una amplia oferta de esos instrumentos y así tomar una posición diversificada. Con esta cartera de crédito privado buscamos que la cartera del fondo obtenga consistentemente un retorno más alto que los depósitos a plazo y a la vez ser más resiliente ante las bajas en las tasas de interés. Recordemos que las tasas de retorno de este tipo de instrumentos tienen un rezago respecto del efecto de la TPM. Además, el hecho de que sean instrumentos de deuda a corto plazo, permiten al fondo mantener la liquidez suficiente.

Es importante mencionar que este tipo de activos cuentan con un riesgo de crédito superior a los depósitos a plazo y a la renta fija convencional. Sin embargo, se busca mitigar este riesgo por medio de la diversificación, invirtiendo en una canasta de fondos de inversión que a su vez colocan el capital en cientos de créditos atomizados, mitigando de esta manera el riesgo idiosincrático a emisores individuales. A su vez, Streep invierte en diversas subcategorías de crédito privado, esto con el fin de limitar el riesgo a una clase de activo en particular. Hoy Streep invierte en 8 fondos con objetivos de inversión distintos: factoring, confirming, deuda hipotecaria, créditos con colaterales reales y financiamiento de derechos de cobro con garantías.

Finalmente, es esencial resaltar que la inversión en activos alternativos es un mundo más nuevo que el de los activos tradicionales como acciones o ETF, y que generalmente, la inversión en este tipo de vehículos ha estado más extendida a inversionistas especializados, como por ejemplo family offices o compañías de seguros.

En Fintual, nuestro objetivo es facilitar el acceso a estos activos más complejos a personas que posiblemente no hayan tenido la oportunidad de invertir en ellos anteriormente. Gracias a nuestra estructura de fondos de fondos, logramos reducir los costos aprovechando las economías de escala, ofreciendo a nuestros usuarios exposición a través de series institucionales, las que tienen comisiones más competitivas o bajas de las que un inversionista puede encontrar de forma individual. Por ejemplo, algunas series piden mínimos de inversión de 1.000 millones de pesos y tener la categoría de inversionista calificado.

Además, centralizamos en nuestro equipo de inversiones el proceso de due diligence de las distintas administradoras de fondos, para encontrar siempre el vehículo más adecuado, tanto en términos de rendimiento como de gestión de riesgos.

Y esto es importante:

Infórmate de las características esenciales de la inversión en los fondos mutuos, las que se encuentran contenidas en sus reglamentos internos y en fintual.com/docs